富裕層にとって、資産運用は非常に重要なテーマです。効果的な資産配分戦略を立てることで、リスクを抑えながら高いリターンを得ることが可能になります。最終回の本記事では、資産間の相関と有効フロンティアという概念を用いて、最適な資産配分の方法をご紹介します。ファミリーオフィスにおける運用の重要な部分になりますので、是非参考にしてください。

[ 目次 ]

資産配分の重要性

資産配分とは、投資ポートフォリオ内で異なる資産クラスにどのように資金を振り分けるかを決定することです。適切な資産配分は、以下の理由から非常に重要です。

1. リスク管理:異なる資産クラスに分散投資することにより、ポートフォリオ全体のリスクを低減できます。

2. リターンの最適化:各資産クラスの特性を活かし、全体的なリターンの向上が可能です。

3. 長期的な安定性:市場の変動に対する耐性を高め、長期的な資産成長を支援します。

富裕層にとって、適切な資産配分は財産の保護と成長の両立を可能にする鍵となるのです。

資産間の相関とは

資産間の相関とは、異なる資産の価格変動がどの程度関連しているかを示す指標です。相関係数は-1から+1の間の値をとり、以下のように解釈されます:

+1に近い:強い正の相関(同じ方向に動く傾向)

0に近い:相関がほとんどない(独立して動く傾向)

-1に近い:強い負の相関(逆方向に動く傾向)

例えば、株式と債券は一般的に負の相関関係にあることが知られています。つまり、株式市場が下落しているときに債券市場が上昇する傾向があります。以下の表は、GPIF(年金積立金管理運用独立行政法人)が2020年4月1日より適用した基本ポートフォリオを策定した際に使った相関係数です。

出典:GPIF

相関を理解することで、以下のようなメリットがあります。

1. リスク分散:相関の低い資産を組み合わせることにより、ポートフォリオ全体のリスクを低減できます。

2. 資産の安定性の向上:市場の変動に対する耐性が高まります。

3. 機会の創出:相関の変化を見極めることで、新たな投資機会の発見が可能です。

過去10年間の各資産クラスの相関をまとめた資料がJ Pモルガンより提示されています。ポートフォリオ作成の前提として活用することができます。

出典:J Pモルガンアセットマネジメント

効率的フロンティアとは

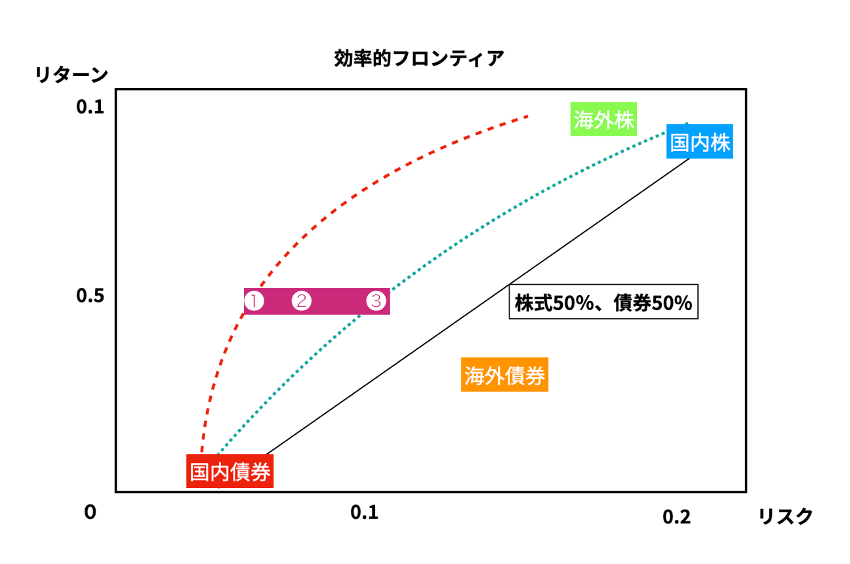

効率的フロンティアは、現代ポートフォリオ理論の中心的な概念の一つです。特定のリスクレベルに対して最大のリターンを提供する、または特定のリターンレベルに対して最小のリスクを提供する投資ポートフォリオの集合を表します。少し難しく感じるかもしれませんが、とても重要なポイントになります。

効率的フロンティアの特徴

出典:自社作成

1. グラフ上で曲線として表現されます。

2. X軸にリスク(標準偏差)、Y軸にリターン(期待収益率)をとります。

3. 曲線上の全ての点が、理論的に最適なポートフォリオを表します。

少し難しいかもしれませんが、例えば、これまで見てきたリスク、リターン、相関関係をもとに株式50%、債券50%のポートフォリを構築したとします。その際に、国内株50%、国内債券50%に配分した場合、緑の点線上の3️にリスクとリターンは位置します。この点は、国内株や国内債券を結んだ直線(黒線)より左に位置しており、リターンは変わることなくリスクのみが低下しています。これが、まさに相関の低い資産を組み合わせた分散効果です。

次に、株式50%の内、25%を国内株、25%を海外株に配分を変更するとさらに左の2に位置が移動します。さらにリスクが低下します。これは、相関が低い資産がさらに加わったことで分散効果が生じたことによるものです。

最後に、50%の債券を25%国内債券、25%海外債券に配分すると1に移動します。これで分かるように、同じ50%株式、50%債券の配分であっても国内株、外国株、国内債券、国際債権の4資産に分散した方が、リターンは同じままでリスクを下がったポートフォリオが完成します。

このように有効フロンティアを意識することで、投資家は自身のリスク許容度に応じた最適なポートフォリオを選択できます。

富裕層のための最適な資産配分のステップ

富裕層の方々が最適な資産配分を行うためのステップを以下に示します。

1.投資目標の明確化

短期・長期の財務目標を設定し、個人のリスク許容度を評価します。これにより、投資戦略の基盤を形成し、個々のニーズに合った資産配分の方向性を定めます。

2. 利用可能な資産クラスの特定

利用可能な資産クラスを特定し、株式、債券、不動産、オルタナティブ投資などの選択肢を検討します。各資産クラスのリスクとリターンの特性を理解し、バランスの取れたポートフォリオ構築の基礎とします。

3. 資産間の相関分析

過去データを基に各資産の相関係数を算出し、相関係数表を作成。これにより資産間の関係性を可視化し、効果的な分散投資戦略の基礎となる全体的なパターンを把握できます。

有効フロンティアの構築では、各資産の期待リターンとリスクを推定して計算します。これにより、リスクとリターンのバランスが最適な投資ポートフォリオの組み合わせを示す曲線を生成します。

5. 最適なポートフォリオの選択

投資家のリスク許容度に基づき有効フロンティア上の最適点を特定します。この点に対応する資産配分比率を決定し、個々の投資家に最適化されたポートフォリオを構築します。

6.定期的な見直しと再調整(リバランス)

市場環境や個人状況の変化に応じて資産配分を点検します。必要に応じてリバランスを実施し、常に最適な配分を維持することで、長期的な投資目標の達成を図ります。

富裕層向けの資産配分戦略

富裕層の方々には、一般的な投資家とは異なる資産配分戦略が適している場合があります。以下に、富裕層向けの資産配分戦略のポイントをいくつか挙げます。

グローバル分散投資

国内外の様々な市場に資金を配分し、地域リスクを軽減します。新興国市場への投資も視野に入れ、高いリターン可能性を探りつつ、全体的なポートフォリオの安定性と成長性のバランスを追求します。

不動産投資の戦略的活用

不動産投資戦略では、直接投資やREIT(不動産投資信託)を活用し、安定収入と資産価値上昇を目指します。地理的分散と用途多様化によりリスクを抑制しつつ、ポートフォリオに安定性と成長性をもたらす重要な要素として位置づけます。

流動性管理

緊急時や投資機会に対応できる適切な現金を確保します。ただ、過剰な現金保有がインフレリスクを招く点に注意し、流動性と投資効率のバランスを慎重に取りながら、全体的な資産配分を最適化します。

世代を超えた資産計画

世代を超えた資産計画として、相続税対策と次世代への円滑な資産移転を考慮した長期的な配分戦略を立てます。家族信託や生命保険など多様な手法を活用し、世代を超えた資産の保全と成長を図りつつ、効率的な財産継承を実現します。

専門家活用の注意点

最適な資産配分戦略を構築する上で、専門家のアドバイスを受けることは非常に有益です。ただし、中立的な立場を装って金融商品の販売のみを目的としている金融機関やIFAも多く存在しますので注意が必要です。クライアントの最善の利益を考えたアドバイスを提供している専門家を探してください。以下のような支援を受けることができます。

1. 総合的な財務分析と目標設定

2. カスタマイズされた資産配分戦略の立案

3. 税務や相続に関する助言

4. 定期的なポートフォリオの見直しとリバランス

5. 国際的な資産管理と税務対策

6. 家族全体の資産管理と世代間の資産移転支援

専門家は、相関と有効フロンティアの概念をより効果的に実践できます。彼らの専門知識と経験は、理論を実際の投資戦略に落とし込む際に非常に役立つでしょう。また、市場動向や法規制の変更にも迅速に対応できるため、長期的な資産保全と成長に大きく貢献します。

ただし、アドバイザーを選ぶ際は、その資格、経験、報酬体系、過去の実績などを慎重に判断することが重要です。信頼できるアドバイザーとの良好な関係構築は、長期的な成功の鍵となるでしょう。

まとめ

相関と有効フロンティアの概念を活用した資産配分は、富裕層にとって非常に有効な戦略です。以下に、主要なポイントをまとめます。

1. 資産間の相関を理解し、適切に分散投資することによりリスクを低減できます。

2. 有効フロンティアを用いることで、リスクとリターンのバランスを最適化できます。

3. 富裕層向けの特別な戦略として、グローバル分散投資やオルタナティブ投資の活用が効果的です。

4. 定期的な見直しとリバランスを行うことで、長期的な資産の成長と保護を実現できます。

最適な資産配分は、個々の投資家の目標、リスク許容度、財務状況によって異なります。自身に最適な戦略を構築することが重要です。相関と有効フロンティアの概念を理解し、適切に活用することで、富裕層の方々はより効果的な資産運用を実現し、長期的な財産の成長と保護を達成できるでしょう。

5回に渡り「ファミリーオフィス型、絶対に知っておくべきポートフォリオ戦略」をお伝えしてきました。この内容を参考に資産管理を進めていただくことで、まずは大きな過ちを避けることができると思います。ファミリーオフィスの資産管理ではリターンよりもリスク管理を重要視しています。資産運用におけるリスクがどこに潜んでいるのかを把握しておくことが、長期的な資産形成に欠かせない重要なキーとなります。是非、素晴らしいポートフォリオを築いてください。

============================================

Web無料講座

〜超保守的に資産を増やす方法〜 自分で行うファミリーオフィス型資産管理講座〜

ファミリーオフィス型の資産管理メソッドをWebの無料講座にして配信しています。

ゴールベース運用についてもコンパクトにまとめてお伝えしています。ご視聴後からすぐに資産運用、資産管理に活用できる内容になっていますので是非ご視聴ください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- ファミリーオフィスの資産管理

- ファミリーオフィスの資産運用

2025.02.01

変動リスクを取るべき時代のポートフォリオ戦略

2025年に入り、金貨価格が史上最高値を更新し、米国株式指数も過去最高水準に迫っています。...

- ファミリーオフィスの資産運用

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF