*当記事は、2024年12月16日に公開されたYoutube動画をベースに作成しています。

[ 目次 ]

12月FOMCの市場予想

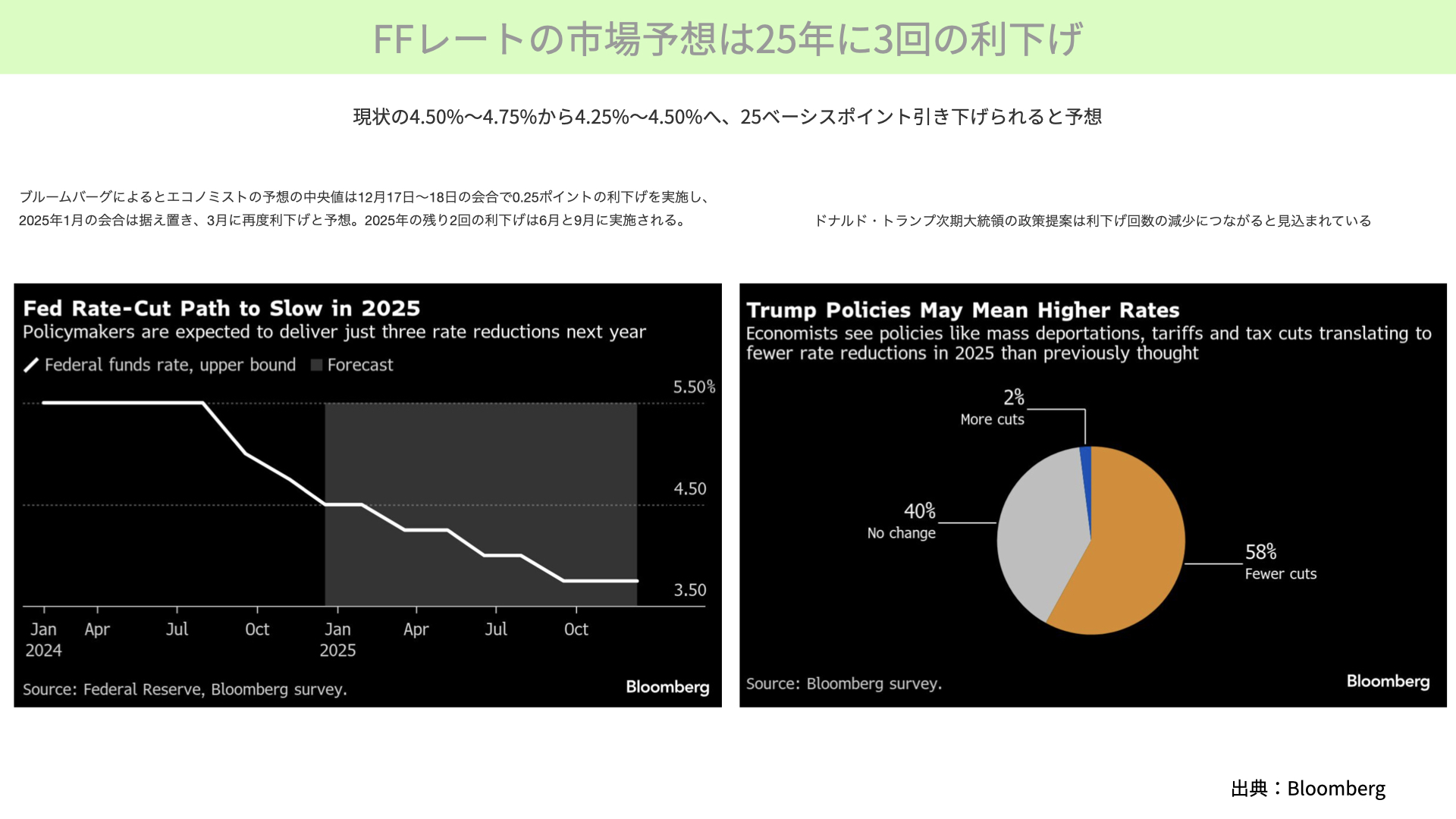

FFレートの市場予想は25年に3回の利下げ

こちらはブルームバーグの資料で、今回のFOMC後、および25年の金利見通しを50名のアナリストが予想したものです。

左図をご覧ください。現状は4.5%~4.75%が金利の誘導目標ですが、12月には90%以上の確率で0.25%の利下げが行われ、12月末に4.25~4.5%となる見通しです。

次に、来年以降の利下げ予想は3回程度が中心値です。3月に1回利下げを行った後、3ヶ月おきの6月、9月に利下げを行うことが見込まれています。

前回のFOMCまでは、25年に4回程度の利下げと予想されていましたが、現在のマーケットは利下げ回数を少し減らした3回の予想を立てています。

次に右をご覧ください。トランプ大統領就任による利下げ回数への影響をアナリストに聞いたところ、58%が利下げの回数が減ると予想しています。現状は来年以降利下げの回数が減るとマーケットが考えています。

12月FOMCのSEP注目ポイント

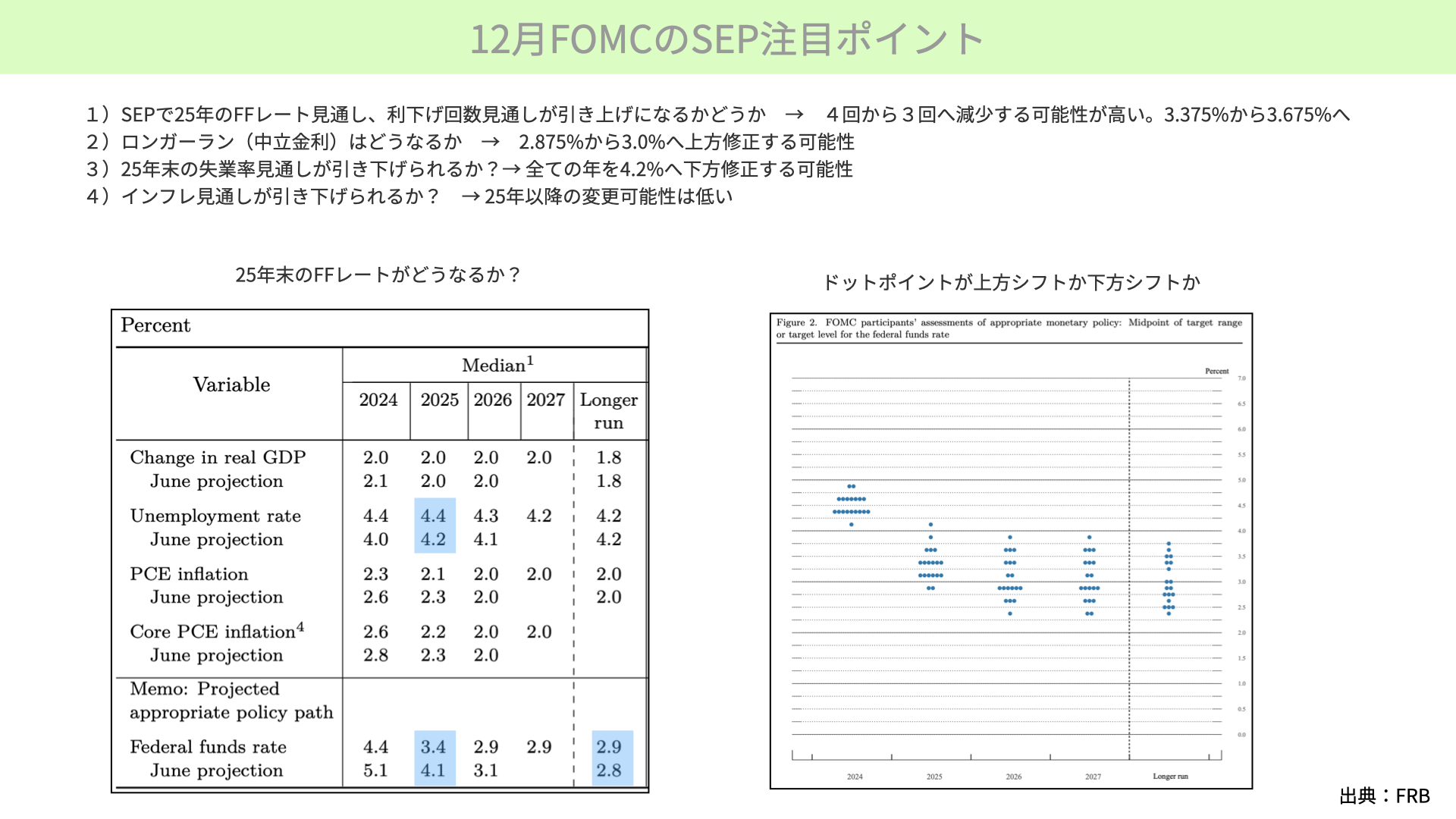

今週のFOMCでは3ヶ月に一度のSEP(経済見通し)、ドットポイントが発表されます。そこからマーケットはFRBの行動を予想し、シナリオを描くことになります。そこで本日は、注目ポイントを4つ挙げさせていただきました。

1つ目は25年のFFレートの見通しです。前回のSEPにおいては、25年末のFFレートは3.375%でした。25年は4回の利下げ予想でしたが、市場の予想は3回になっています。

今回SEPにおいても、おそらく3回まで減少し、3.375%(前回)から3.675%(今回)に変わる可能性があります。これを上回る減少になるとサプライズになります。

この数字の上方修正は、来年の利下げをそこまで急ぐ必要がないとFRBメンバーが考えていることを表します。マーケットの予想と合致するため、今後の金利が下がるスピードが遅くなり、長期金利の低下も緩やかになります。

2つ目です。ロンガーラン(中立金利)です。左下の表、右下の網掛けをご覧ください。

前回は2.875%でしたが、今回は3%に上方修正する可能性があります。利下げのスピードが緩むだけでなく、利下げの到達点の目処が上がれば、平時の金利水準自体が高くなります。こちらも金利が高止まりする要因と捉えられる可能性がありますから、注目すべきポイントです。

3つ目のポイントは25年末の失業率見通しです。25年末見通しは、前回SEPでは4.4%でした。ただ、今回は24年~27年で4.2%に下方修正される可能性が高いと思われます。

25年予想が4.2%まで下がれば、どう影響するのでしょうか。今年9月まで、FOMCでは雇用軟化を懸念して利下げを急ぐ根拠とされていました。今回FOMCが4.2%を提示するのであれば、景気、雇用の先行きを楽観的に見ており、利下げを急ぐ理由がなくなったことを表します。現状は3回の利下げをマーケットは見込んでいますが、本当に経済が強いのであれば、さらに回数が減るとの連想にも繋がりかねません。結果として、失業率が低くなるのであれば、金利が高止まりする可能性があります。

4つ目はインフレ見通しです。PCEインフレーション、コアPCEが該当するわけですが、ここは変更されないと考えています。

トランプ大統領がどのような政策を行うかはまだまだ不透明ですから、インフレ見通しを引き下げることはないと思われます。

ただ、もし見通しを下げてきた場合、インフレの沈静化にかなりの自信を持っていることを表します。そうなれば利下げの必要性がより薄れます。

5つ目はドットポイントです。25年度のドットが上にプロットされるようであれば、FRBメンバーが来年の利下げを慎重に考えていることが読み取れます。そうなれば金利が高止まりしますから注意が必要です。

FOMC後の債券、為替、金の見通し

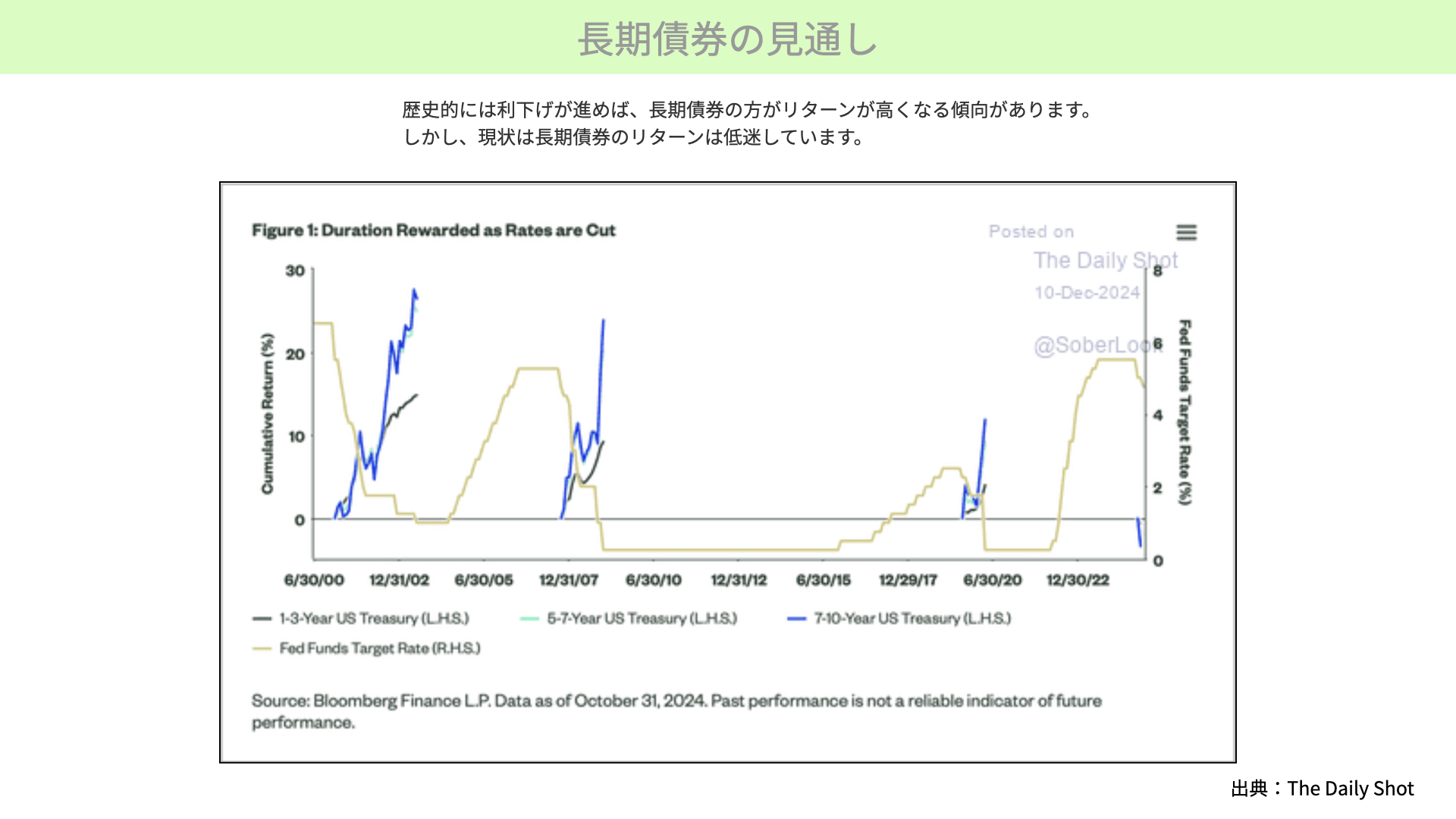

長期債券の見通し

青のチャート、7年、10年のリターンはマイナスで推移しています。24年のパフォーマンスは、マーケットの見通しからすれば意外な印象です。

茶色のチャート、過去の推移を見ると、利下げ後の長期債は大きく値上がりしています。私もこれまで利下げ後の債券投資のメリットをお伝えしてきましたが、現状はそこまでパフォーマンスが上がっていません。

背景には、利下げのスピードが緩さに加え、ターミナルレートが上昇し、利下げの下限が上方修正されることを念頭に置いている可能性があります。そのため、大きくリターンが上がる状況ではありません。

今回のFOMCにおいて利下げのスピードを緩める、ターミナルレートを上げるとなれば茶色のチャートの下落も止まり、7年、10年のような長期債のリターンも当面はぐずつく、横ばいの展開が予想されます。債券投資家には、この点は注意が必要になります。

もちろん、これは現状での見通しです。今後状況が変われば債券価格が上昇する可能性もあります。

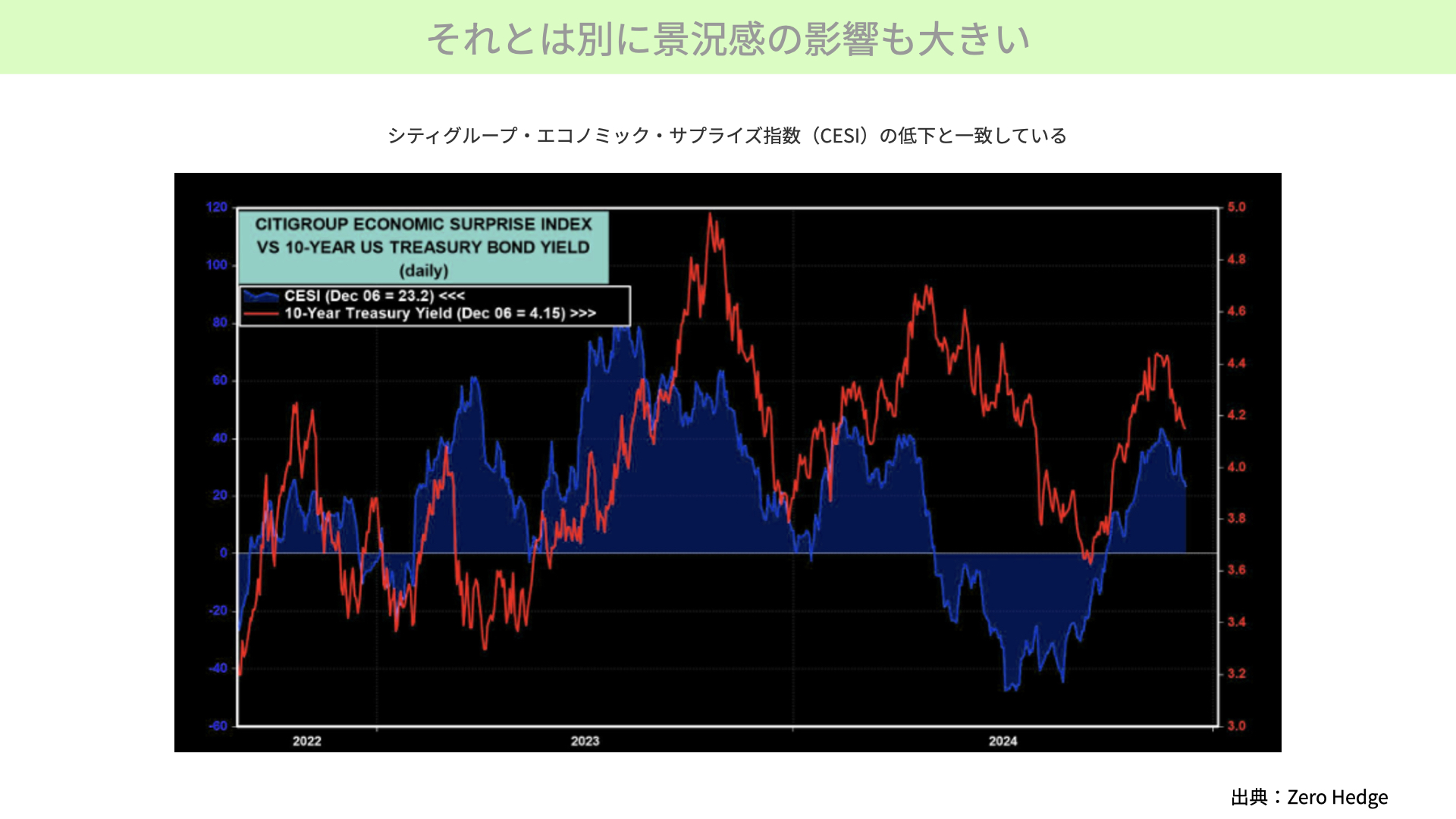

債券価格には景況感の影響も大きい

注目すべきポイントです。赤がシティのエコノミックサプライズ指数、青が10年の金利動向です。サプライズ指数が下がれば、景気が予想よりも下回ります。景気が悪化すれば、金利が低下し、債券価格が上がります。今もその関係は崩れていませんから、今後の経済指標には注目です。

日経新聞等でも言われているように、関税の引き上げは世界経済にある程度、大きなインパクトを与えると想定されます。経済指標が悪化するようであれば、債券のリターンも上がることでしょう。FRBの政策金利だけでなく、こういった経済指標にも金利は連動していることを踏まえ、今回のFOMCに注目いただければと思います。

FFレートの見通しでドル高が続く見通し

次に為替見通しです。

今週は日銀、バンクオブイングランド、FRBの政策金利が発表されますが、日銀、ECB(イギリスの中央銀行)は現状の金利を据え置く見通しです。

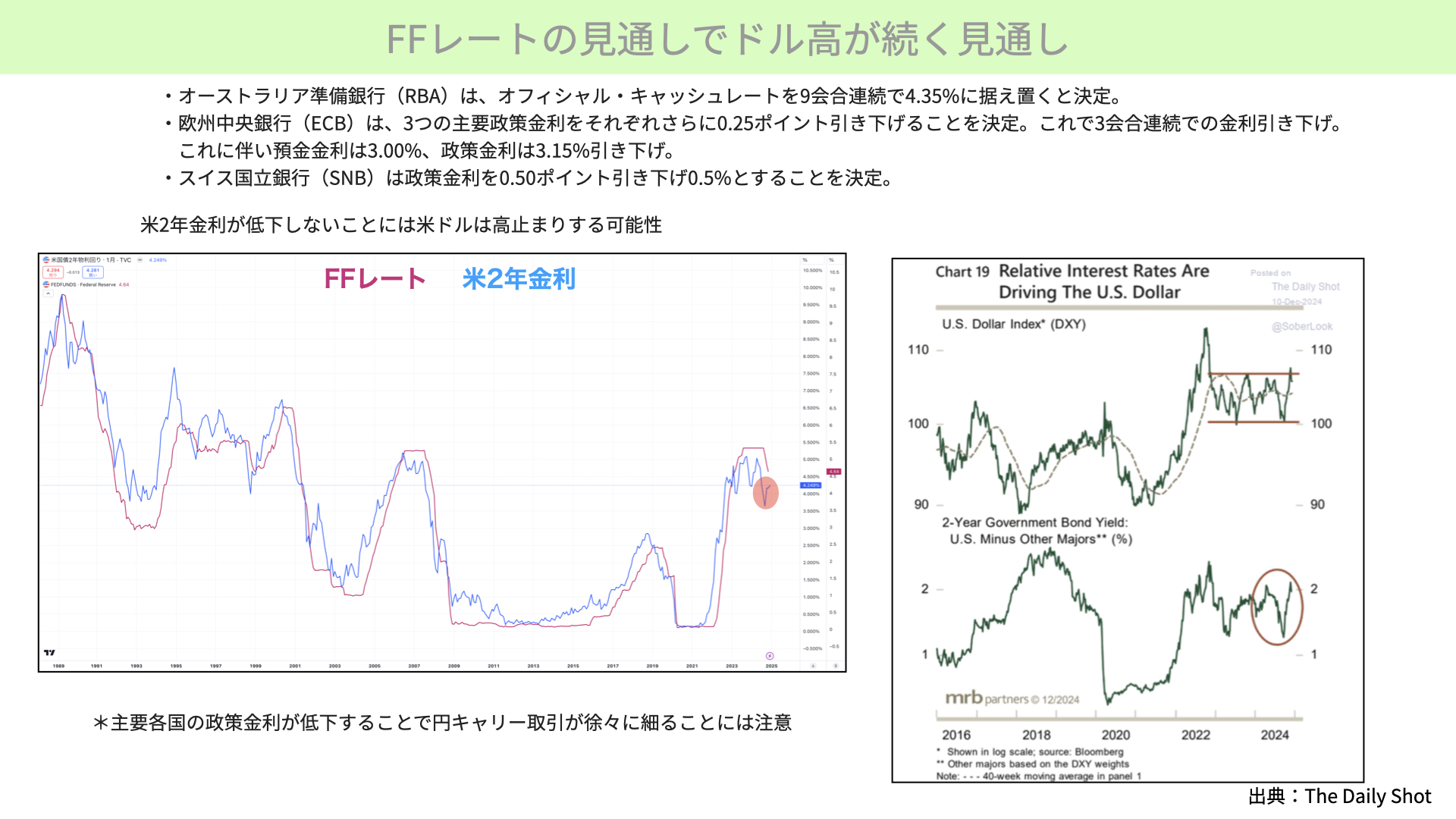

各国の中央銀行も先週政策金利が発表されました。RBA(オーストラリア準備銀行)は、オフィシャル・キャッシュレートを9会合連続で4.35%に据え置くと決定。FRBが利下げを行うなか、RBAは利下げを行わなかったためアメリカ、オーストラリアの金利差は少し縮まる傾向にあります。

欧州中央銀行(ECB)は0.25%の引き下げを決定。3回連続の金利引き下げでアメリカの利下げを超える速度となり、金利差は拡大傾向にあります。

SNB(スイスの国立銀行)は0.5%引き下げました(市場予想は0.25%)。こちらもアメリカとの金利差が広がっています。

ここで各国中央銀行の政策金利を確認したのは、いくつかの理由があります。1つ目の理由です。左のチャートをご覧ください。赤がFFレート、青が米2年金利です。今回のFOMCで、FFレートの低下スピードが緩むのではないかと想定され、2年金利は上昇に転じ始めています。利下げを織り込んで低下していた2年金利が戻ってきているのです。今回のSEPで来年の利下げ回数が減るようであれば、2年金利は横ばいになると予想されます。

ECB、SNBの利下げはどう影響するのでしょうか。右のチャートをご覧ください。

アメリカの2年金利、他の国々の2年金利の差を見ると、現状は2%程度です。FRBが利下げを行っても、他の多くの銀行が利下げすれば、さほど金利差は縮まりません。

その場合のドルの価格が上部のチャートです。金利差が広がっている、もしくは維持されている状況では、ドルは高く推移する可能性があります。FOMCで来年以降の利下げスピードが鈍化すると示されれば、ドルは高いまま維持する可能性があることをベースシナリオに置いてもいいでしょう。

次にドル円がどうなるかです。来年日銀が利上げを行うかどうかだけでなく、スイスのSNBが0.5%利下げし、政策金利を0.5%に引き下げたことも大切です。

日本が来年、利上げを行えば、日本とSNBの金利差は逆転します。短期金利も日本のほうが強く上昇しています。今までは最も調達金利が低いため、日本の円を借りてキャリートレードを行う流れでしたが、今後はスイスフランを借りて海外に投資する流れに切り替わる可能性があります。大きな円安要因の1つとなっていた円キャリートレードが薄れてくる可能性があることは確認が必要でしょう。

GOLD価格にも大きな影響

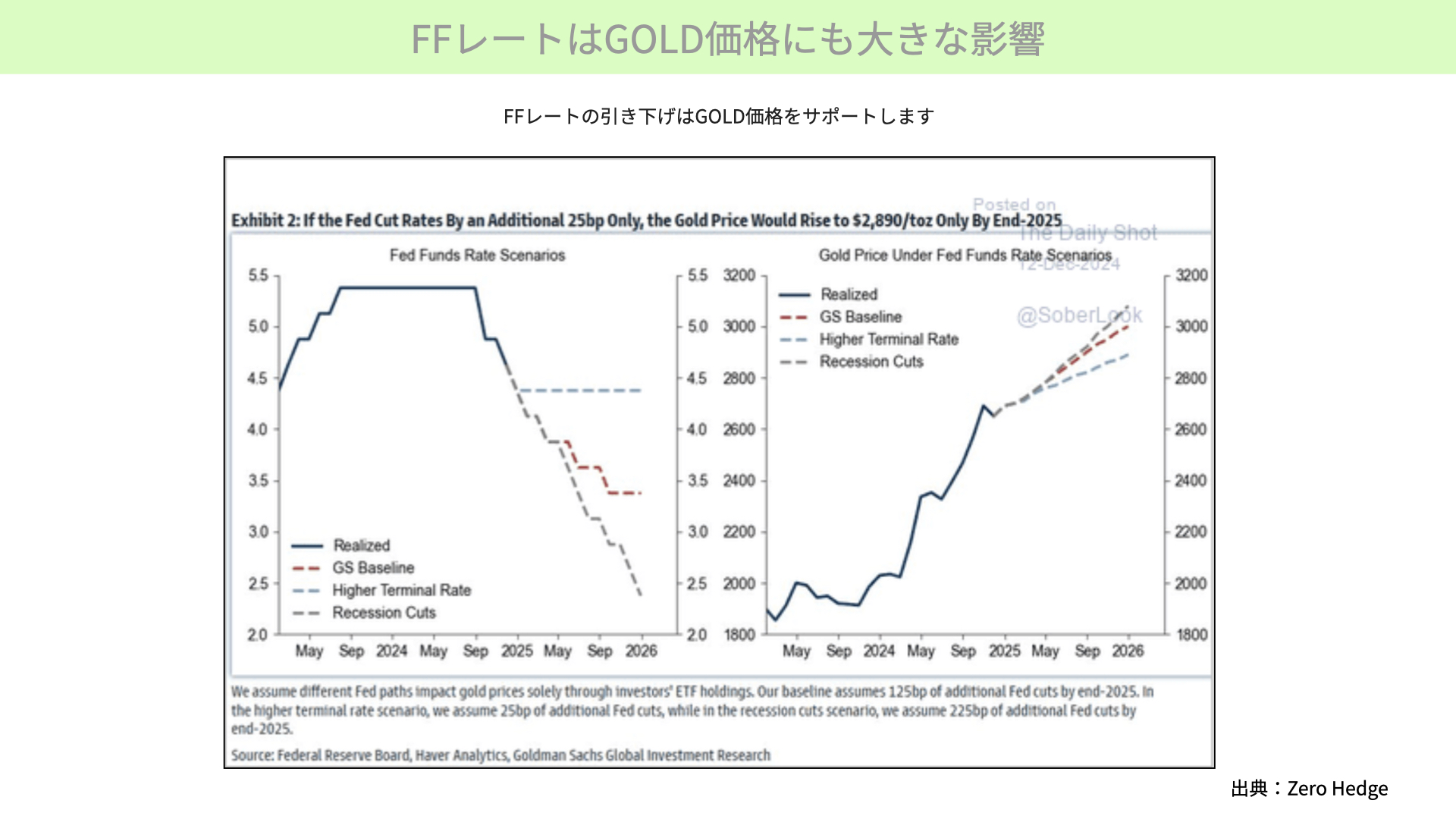

最後に金価格です。左はFFレートの推移、予想です。濃い青色線は今までの実績、水色の点線は高いターミナルレート、利下げをほとんど行わないケース、赤いチャートはゴールドマンサックスのFFレート見通し、グレーの点線がリセッションです。リセッションでは、当然ながら利下げが急激に行われています。

FFレートは金にどう影響するのでしょうか。右のチャートをご覧ください。最も上昇するシナリオは景気が悪くなったとき。金利が大きく下がることで、金の価格が相対的に上昇しています。

一方、来年利下げを行わない、金利を高止まりさせるようであれば、金のパフォーマンスは市場予想よりも低くなっています。

ポイントとしては赤いチャート、ゴールドマンサックスは来年4回の利下げを見越しているということです。今回が3回、もしくは2回の利下げとなれば、赤い点線、水色の点線の中間程度と、金価格の上昇が緩やかになる可能性があります。

FOMCの中身によっては、金の価格が期待よりも下がり、ボラティリティが上がる可能性があることには注意が必要です。

金利が下がるトレンドは、金価格にとって基本的にプラスです。ただ利下げ回数が変動すれば、来年の期待値も変動すします。

本日は、今週のFOMCが債券、金、為替にどのような影響を与えるかを分析しました。こちらを踏まえたうえで、FOMCの結果、その後の市場反応を見ていただければと思います。

関連記事

2026.01.21

2026年1月20日の世界的株価急落~日米金利急騰が引き起こした市場混乱

2026年1月20日から21日にかけて発生した世界的な株価急落は、日米双方の政治的要因を起点とし...

- 債券(金利)

2025.12.19

日本経済の転換点?長期金利2%到達が映し出す「脱デフレ」の真実

[ 目次 ]1 19年半ぶりの節目到達が示す時代の変化2 2006年とは異なる経済構造3 株式市場が示...

- 債券(金利)

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル