本日は、ダイワ・ダイナミック・インド株ファンドを分析します。ここ最近、インド株は非常に人気があり、この分析の中でも取り上げることが多くなってきました。また、インド株ファンドへの資金流入もかなり増加しています。インドでは選挙も終わり、改めてインド株がどうなるかを気にしている方も多いと思います。このような背景から、今回このファンドを取り上げました。

数多くのインド株ファンドの中で突き抜けたパフォーマンスを残しているかどうかは、ファンドの選定において非常に重要なポイントとなります。本日はその点に着目し、分析していきたいと思いますので、ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事は情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的としたものではありません。また、取り上げている投資信託はランダムに抽出しており、運用会社や販売会社と当社の間に業務提携は一切ございません。あくまでも中立の立場で分析をお伝えします。

投資信託概要

概要

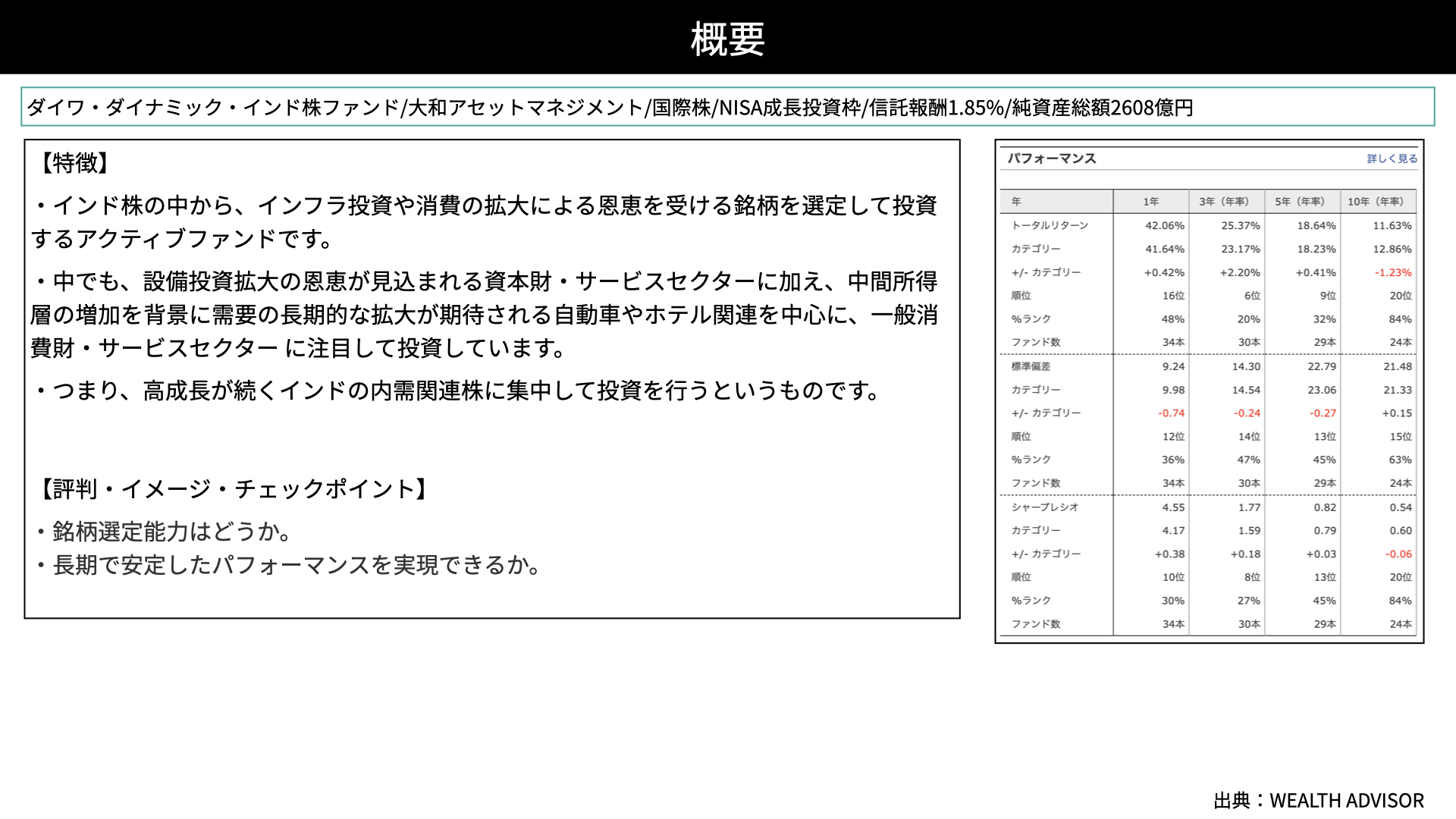

ダイワ・ダイナミック・インド株ファンドは、大和アセットマネジメントが運用している国際株ファンドです。NISA成長投資枠で投資が可能で、信託報酬は1.85%。純資産総額は2608億円となっており、インド株の人気が伺えます。

特徴です。このファンドは、インド株の中からインフラ投資や消費の拡大による恩恵を受ける銘柄を選定して投資を行うアクティブファンドです。インフラと消費に注目した投資が行われていますが、その中でも、設備投資の拡大による恩恵が見込まれる資本財やサービスセクターへ投資を加えつつ、中間所得層の増加を背景に長期的な拡大が期待される自動車やホテルを中心に、一般消費財、サービスなどに注目を行って投資しています。人口の増加、インフラ整備しっかりと見据えた上で投資を行っています。高成長が続くインドの内需関連に集中投資を行い、インド株の中でもスタイルにこだわらず、あくまでもインフラや消費に注目するファンドです。

チェックポイントです。銘柄選定能力について、また、長期で安定したパフォーマンスを実現できるかどうかを見ていきたいと思います。

簡易パフォーマンスです。同じカテゴリーと比べて平均的には上回っているような印象です。

一方、標準偏差を見ると10年では少し上回っていますが、他の5年、3年、1年では下回っているため、リスクを抑えた運用がある程度実現できていることがわかります。

投資戦略

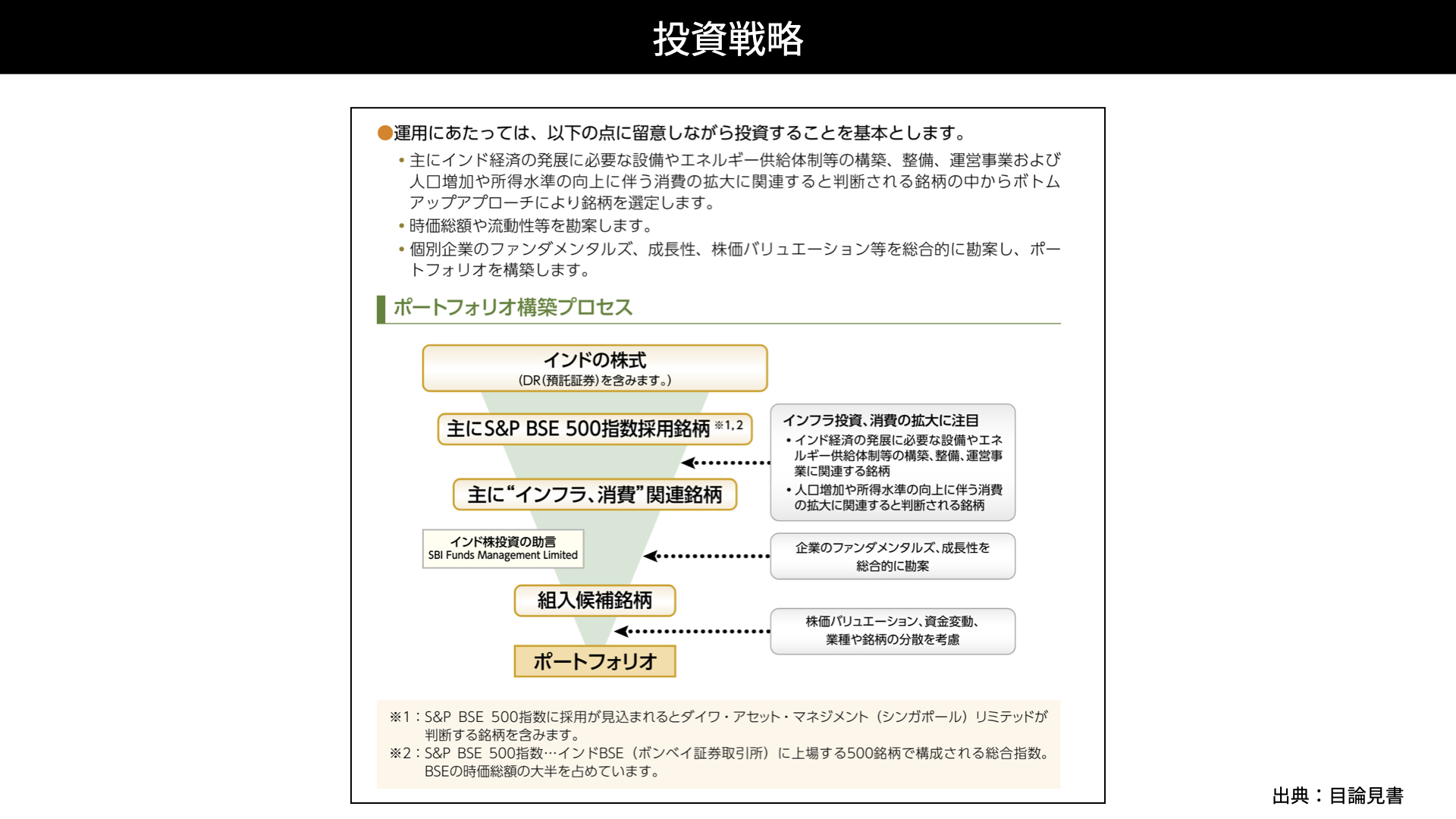

運用にあたっては、以下の点に注意しながら運用しています。インドの経済が発展することで、設備投資やエネルギーなどのインフラが必要になります。また、消費の拡大も間違いなく見込めるため、ボトムアップリサーチによって銘柄選定を行います。

さらに、時価総額や流動性については、新興国ならではの注意を払っています。消費関連やインフラ関連の銘柄であったとしても、企業の財務状況を踏まえたファンダメンタルズ、成長性、株価のバリエーションが安いかどうかを見定めて投資を行います。

主にインフラや消費関連に投資を行っています。銘柄はS&P BSE 500から選ぶことで幅広い銘柄を選定しています。期待値が非常に高いファンドという印象です。

銘柄戦略

現在、銘柄数は30~40ということで比較的集中投資を行っている状況です。そのことは、上位の10銘柄がポートフォリオの半数を占めていることからも見てとれます。

上位の銘柄としては、コンセプト通り、内需や金融サービスなどが多くなっています。具体的には、民間大手銀行やインフォシスなどのインドを代表するグローバルIT企業が含まれています。他のインド株と比較しても、内需関連に集中投資を行っているものの、概ね市場平均と銘柄選定によって大きな違いが出ているわけではありません。

ダイナミックに銘柄を選定しているわけではなく、売買の回転率も2程度と、機動的な入れ替えも行っていません。オーソドックスな銘柄選定で、売買頻度もそこまで多くないため、どのようなパフォーマンスなのかを見ていく必要があります。

ファンド・パフォーマンス

パフォーマンス

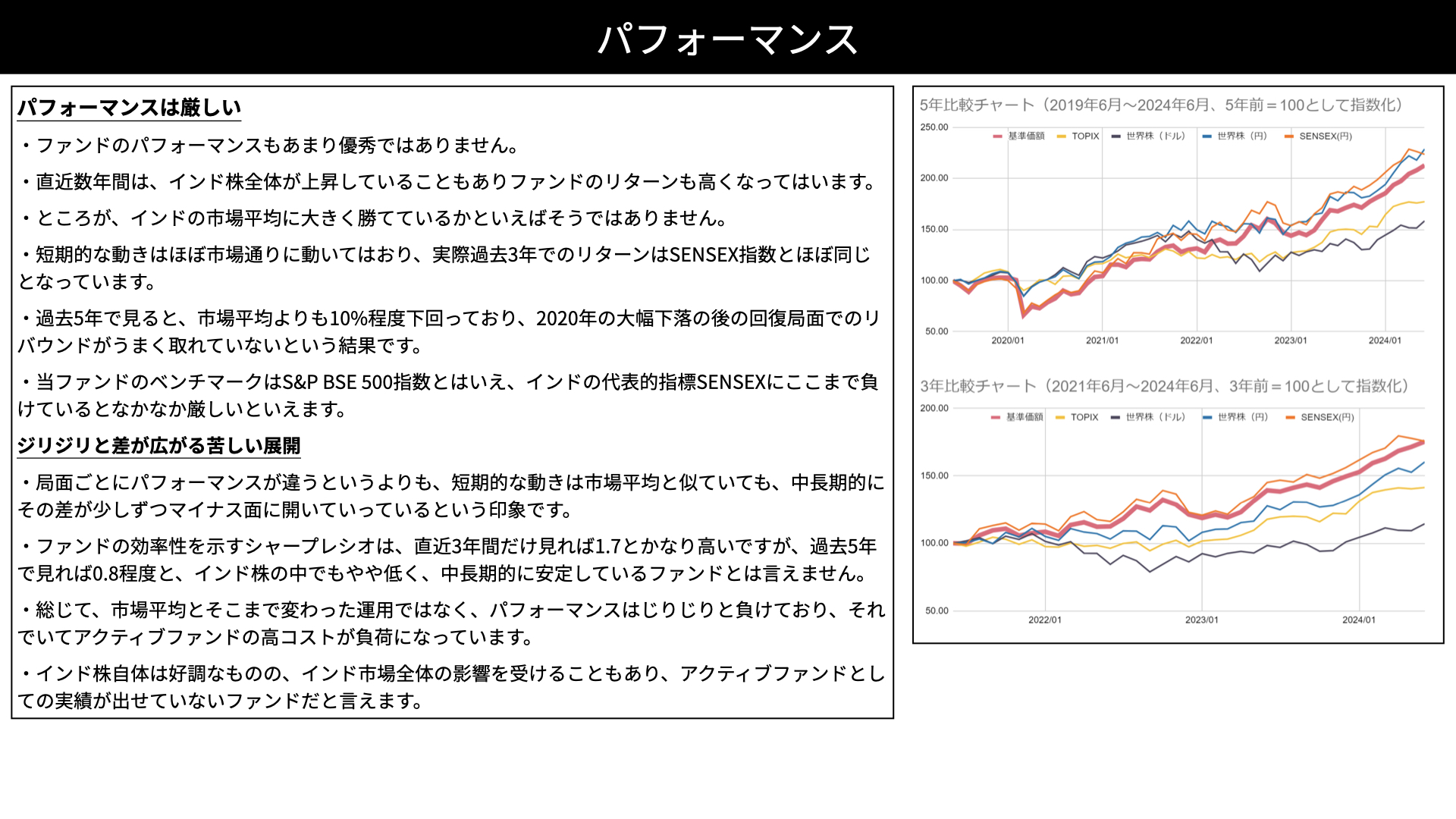

ファンドのパフォーマンスはあまり優秀とはいえません。直近数年間ではインド株が全体的に上昇していることもあり、ファンド自体のリターンはある程度残っています。しかし、インド市場平均に比べて大きく勝っているわけではありません。

当ファンドのベンチマークとは異なりますが、インド株はSENSEXと比較することが定石です。比較チャートを見ると、短期的な動きはほぼ市場通りに動いていることがわかります。過去5年間で見ると、市場平均よりも10%程度下回っています。2020年の大幅下落後、回復局面でのリバウンドがあまり取れていなかったことが見えてきました。

ファンドのベンチマークはS&P BSE 500という指数とはいえ、他のファンドがベンチマークとしているSENSEXにここまで負けていると、ファンドとしての魅力が欠ける、短期的にはなかなか厳しいと言えるでしょう。

局面ごとにパフォーマンスが異なるというよりも、短期的な動きは市場平均と似ているものの、中長期的にはパフォーマンスの差が少しずつマイナス面に開いています。

ファンドの効率性を示すシャープレシオは直近3年間で見れば1.7と高いですが、これはインドのボラティリティが低くパフォーマンスが良かったためです。過去5年間で見るとシャープレシオは0.8程度と、インド株の中でもやや低く、中長期的に安定したファンドとは言えません。

市場平均とそこまで大きく異なる運用をしているわけではなく、銘柄選定もそこまで特徴的というわけではありません。パフォーマンスはじりじりと負けており、アクティブファンドの高いコストが結果として負担になっている印象です。

インド株自体は好調ですが、インド市場全体の影響を受けることもあり、アクティブファンドとして実績が残せていない、αを出していないファンドだということがわかりました。

比較・パフォーマンス

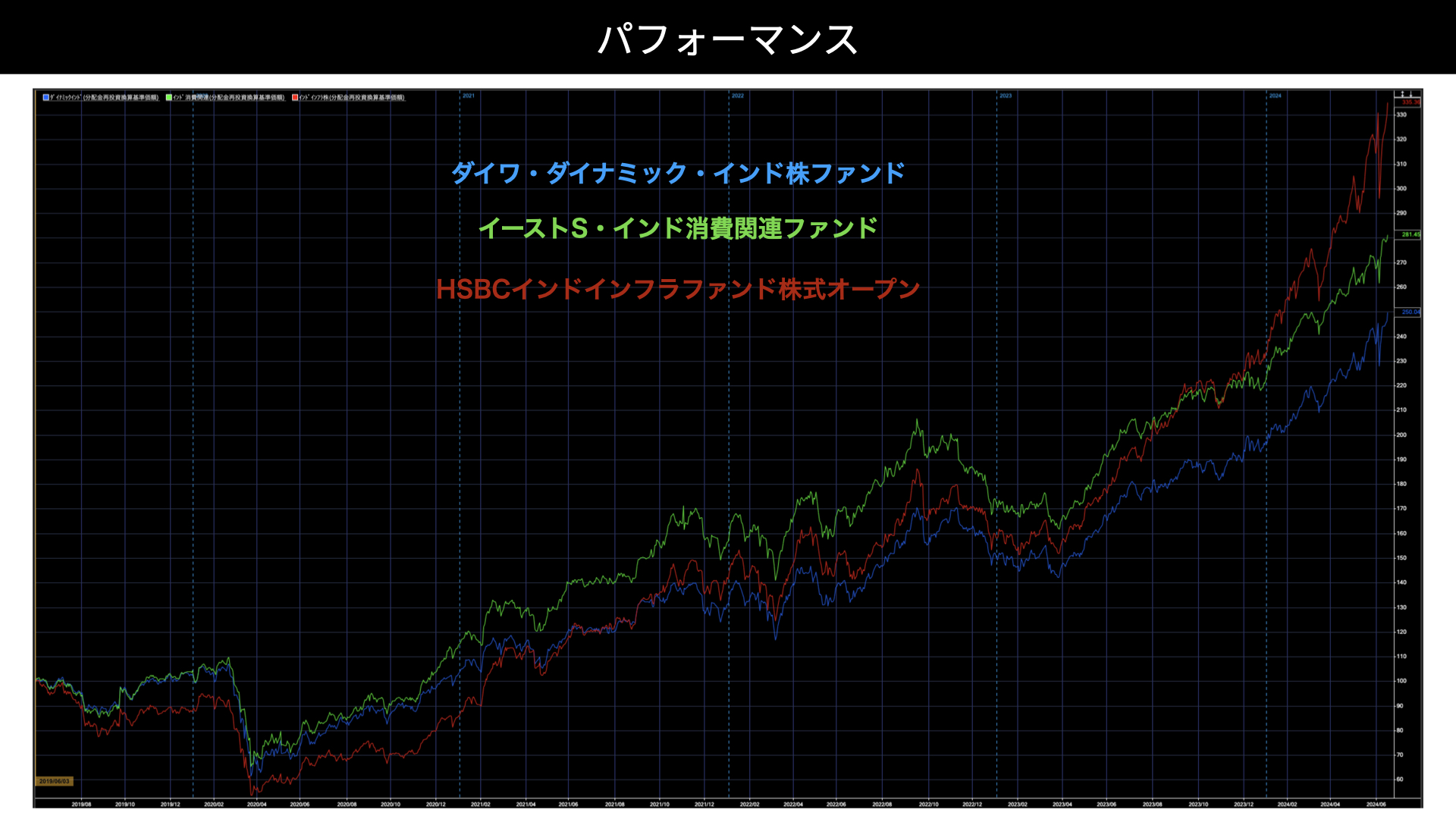

こちらのチャートをご覧ください。青がダイナミック・インド株ファンドです。このファンドは消費関連とインフラに投資していますから、緑にイーストS・インド消費関連ファンドスプリング、赤でHSBCインドインフラファンドを示しました。

消費、インフラにある程度集中して投資を行うファンドと比べても、銘柄選定が無難すぎて、アップサイドがあまり取れていないことがわかります。残念ながらあまり特徴のないファンドであることが露呈し、じりじりと差が広がっていることがわかります。

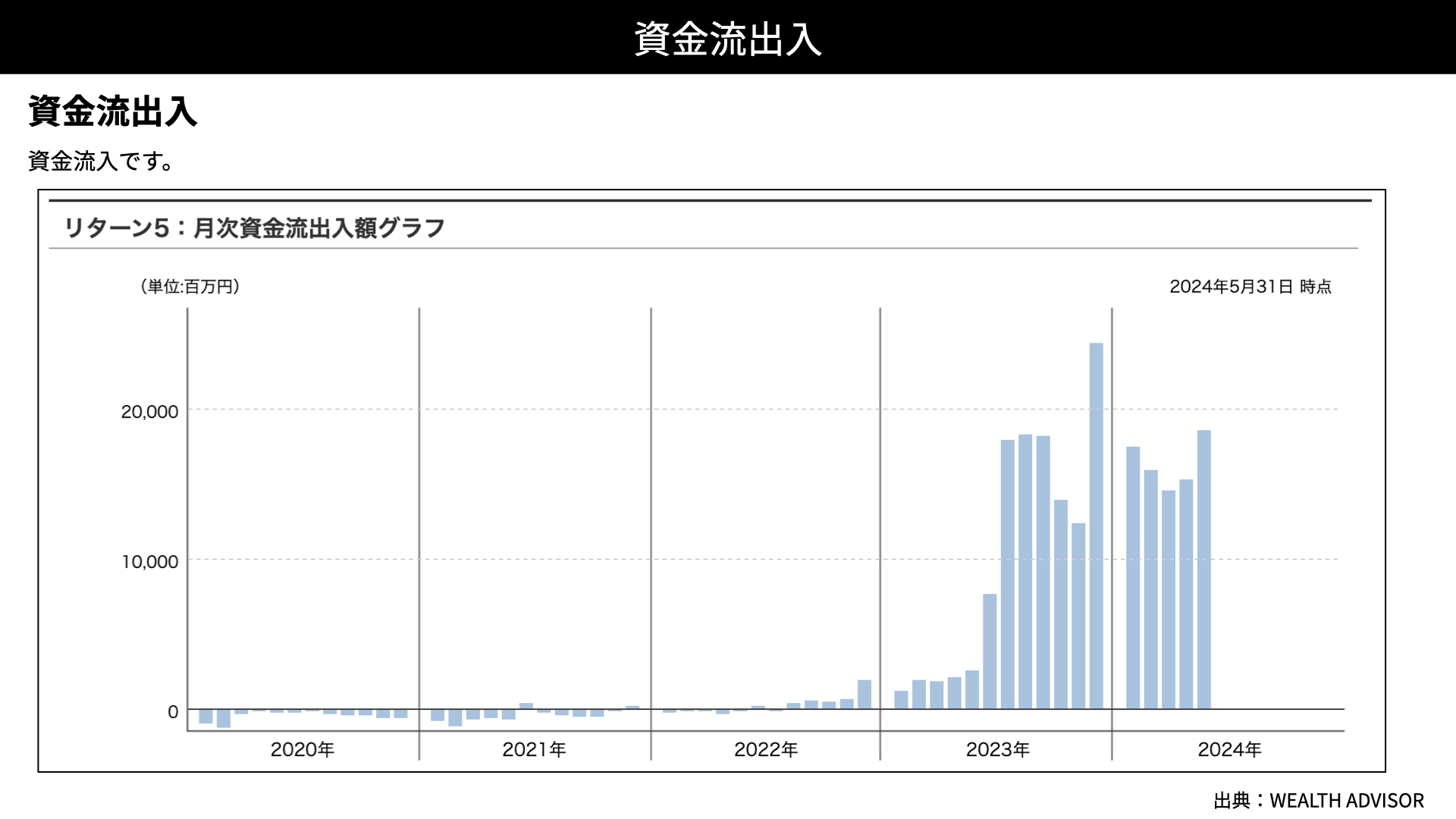

資金流出入

結果としては資金の流入が続いています。インド株の人気を受けてのものかと思われますが、今回の分析を見て、改めて冷静分析していただければと思います。

評価

評価は2です。人気のあるインド株ファンドの中でも、特徴があるか、パフォーマンスが際立っているかという観点で見ると、特徴、パフォーマンスは残せていません。消費、インフラはどちらもインドにおいて非常に重要なテーマであり、パフォーマンスへの期待は高かったものの、実際にはどっちつかずで、長期でじりじりと負けていることがわかりました。そのため、評価は2となります。

インドファンドは数多くあります。いろいろなものと比較し、ご自身のリスクとリターンに見合ったファンドを選んでいただくように分析を進めていただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF