本日はフィデリティ・ジャパン・オープンという、日本株ファンドをご紹介します。利益の成長性を重視する戦略が高リターンに繋がっているかを分析しますので、ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的としており、投資の勧誘、売買の推奨を目的としたものではありません。投資信託はランダムに抽出しており、運用会社、販売会社と当社の間に業務提携は一切ございません。あくまでも中立の立場からお伝えしています。

投資信託概要

概要

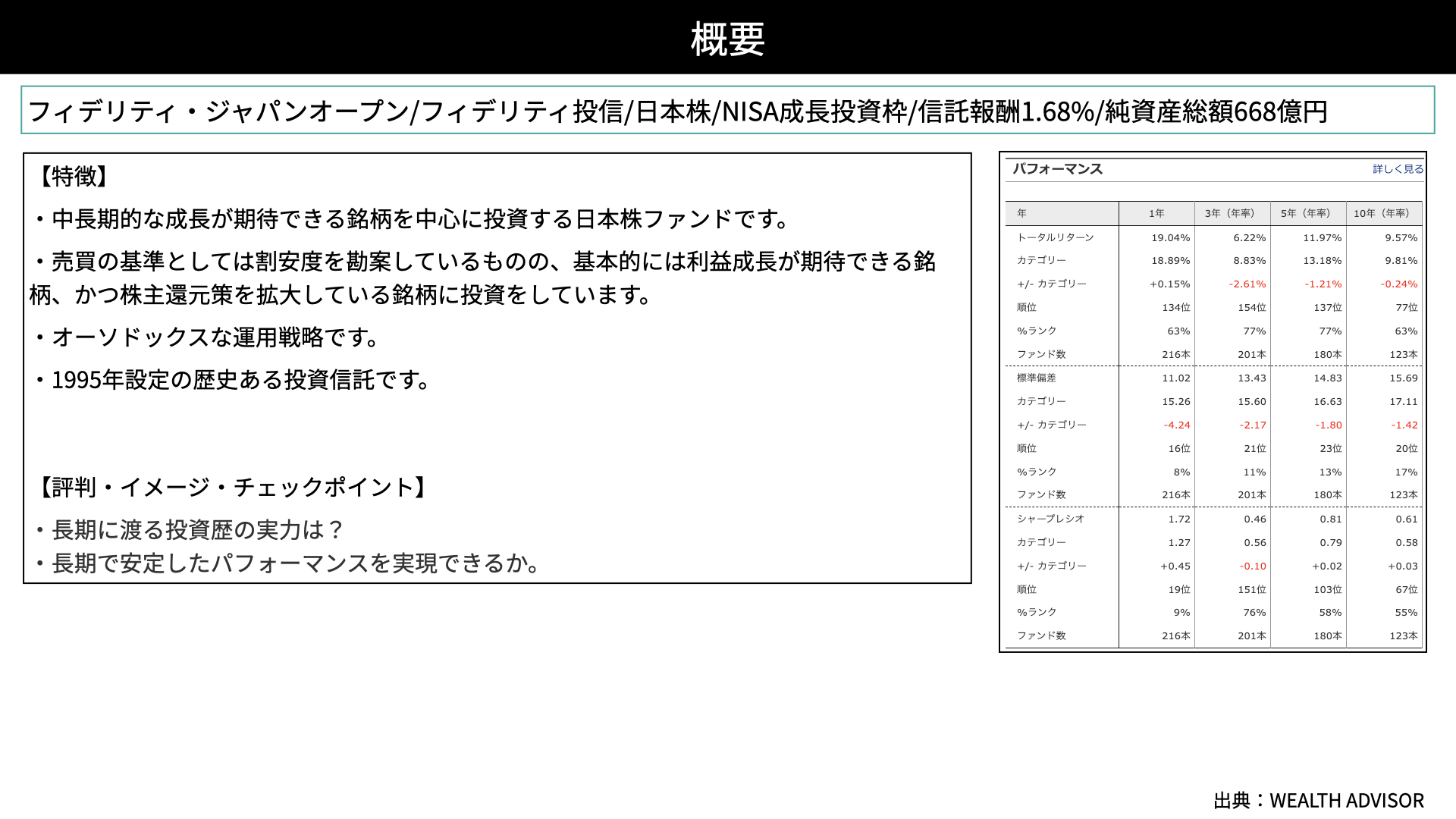

フィデリティ・ジャパン・オープンは、フィデリティ投信が運用する日本株の投資信託です。NISA成長枠での投資が可能で、信託報酬は1.68%、純資産総額は668億円です。

特徴です。中長期的な成長が期待できる銘柄を中心としていますから、基本的にはバイ&ホールド戦略を採用しています。

売買基準としては、利益成長が期待できる銘柄を中心にしつつ、割安度、株主還元策を多めに取り入れているかどうかを確認するオーソドックスな運用スタイルです。

1995年の設定以来、約30年近く続いています。そのため、どのような特徴があり、なぜ長く続いているのか理由を確認したいと思います。

チェックポイントです。長期にわたる投資歴の実力を確認します。

銘柄戦略

投資戦略は非常にオーソドックスですから、銘柄を見ながら投資戦略を詳しく確認したいと思います。

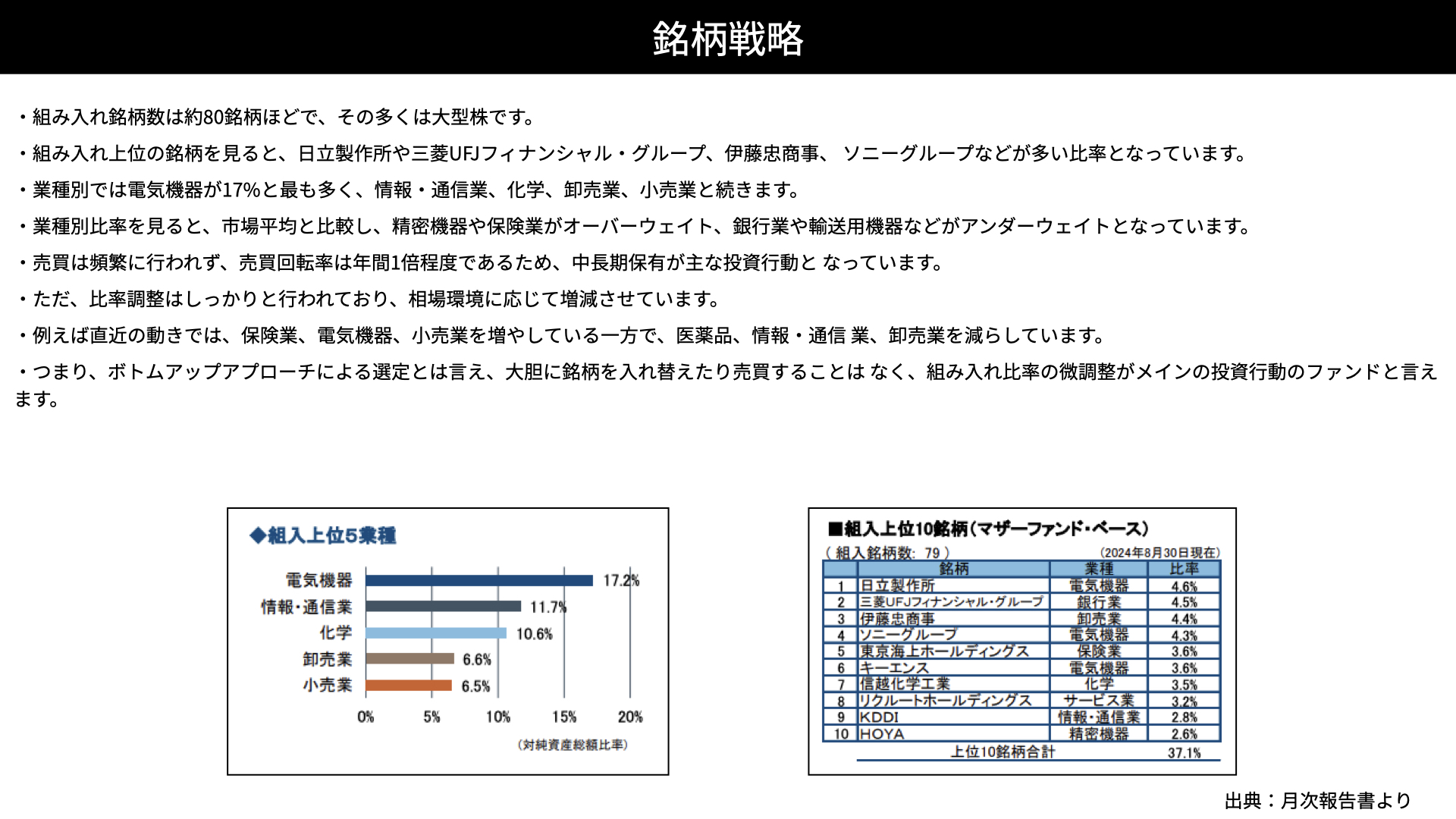

組み入れ銘柄は80ほどで、多くが大型株です。組み入れ上位銘柄には、日立製作所、三菱UFJフィナンシャル・グループ、伊藤忠商事、ソニーグループが並んでいます。

業種別では、電気機器が17%と最も多く、情報通信、科学、卸売、小売業が続いています。市場平均と比較して精密機器、保険がオーバーウェイトしている一方で、銀行、輸送用機器がアンダーウェイトしています。こういったところから投資方針がある程度窺えるのではないでしょうか。

売買回転率は1倍程度と、頻繁な売買は行わず、購入後はホールドしていることがわかります。

ただし、比率調整はしっかりと行っており、投資環境に応じて増減させていることがわかりました。例えば直近では保険、電気機器、小売を増やす一方で、医薬品、情報通信、卸売業の比率を減らしています。ボトムアップによる選定とはいえ、大胆に銘柄を入れ替えることはなく、組み入れ比率の微調整がメインだとわかりました。

ファンドパフォーマンス

パフォーマンス

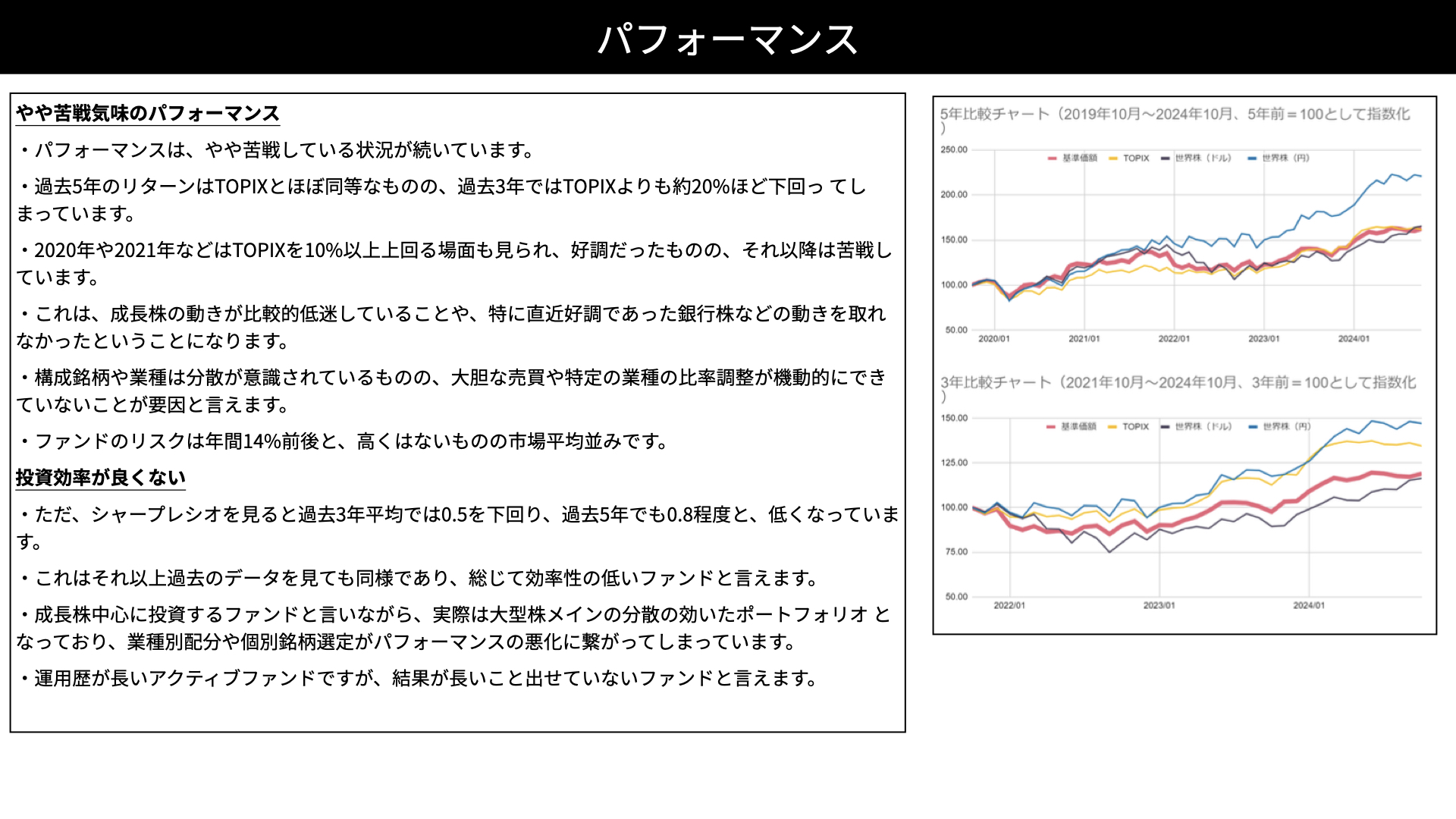

最近はやや苦戦気味です。過去5年間のリターンはTOPIXとほぼ同じですが、過去3年間は20%下回っています。2020年、2021年にはTOPIXを10%以上上回るパフォーマンスを見せましたが、それ以降は苦戦しています。

成長株が比較的低迷していること、直近で好調だった銀行株をアンダーウェイトしたことが影響し、パフォーマンスが下回っている状況です。

構成銘柄、業種は分散されていますが、大胆な売買、特定業種の機動的な比率調整は行っていないことがパフォーマンスに影響しているようです。。

リスクは年間14%前後と、高くはないものの市場平均並みです。

シャープレシオは過去3年平均で0.5を下回り、過去5年でも0.8程度と低くなっています。これは長期で見ても同様で、総じて効率性の低いファンドだと言えます。

成長株中心に投資することを謳いつつも、実際には大型株をメインに分散の利いたポートフォリオが組まれています。業種別配分、個別銘柄選定がパフォーマンス悪化に繋がってしまっていることがわかりました。

運用歴の長いアクティブファンドですが、長期にわたって結果が出せていない印象です。

20年パフォーマンス

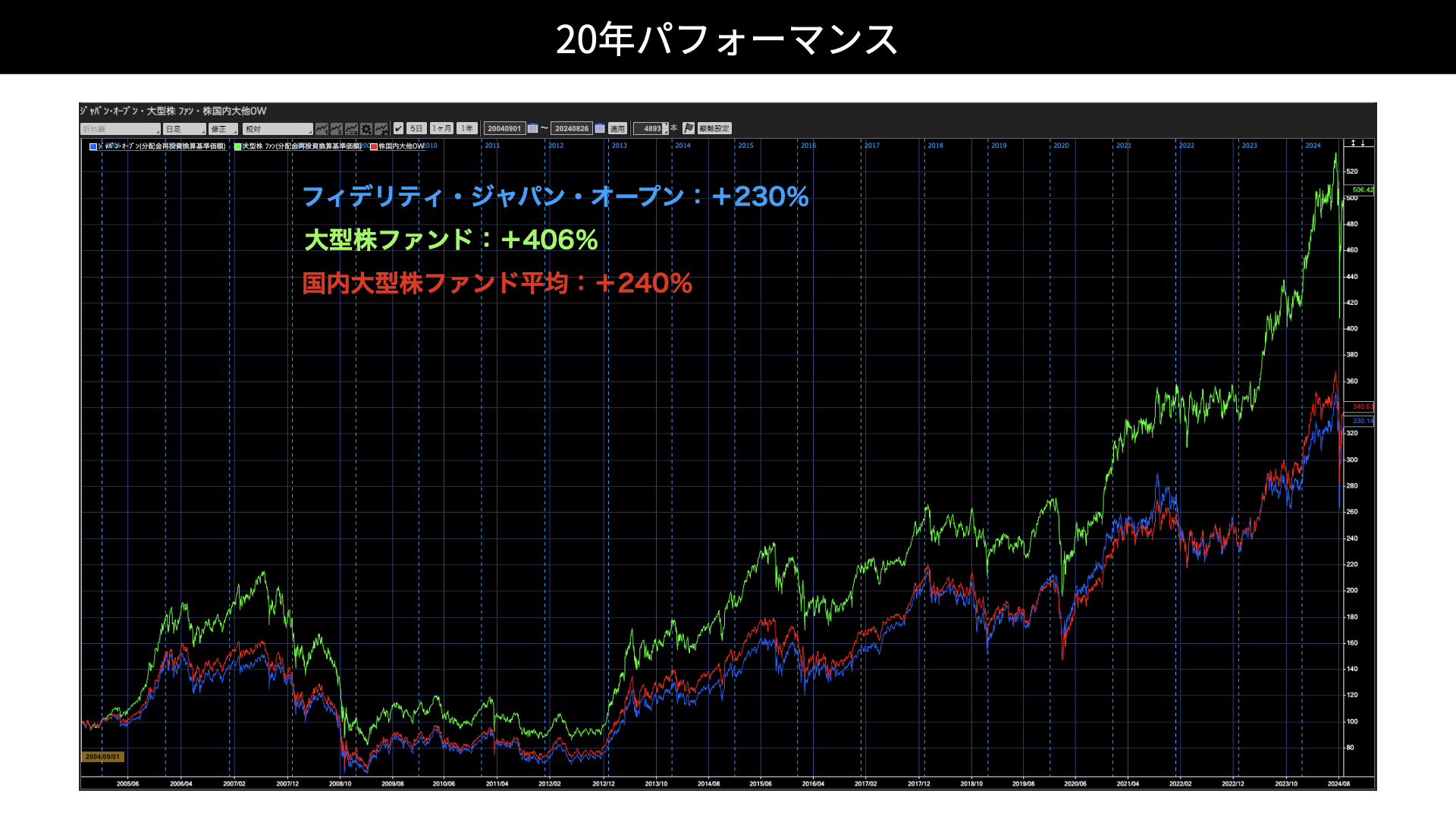

こちらは20年のパフォーマンスです。青がフィデリティ・ジャパン・オープン、緑が前回ご紹介した大型株ファンド、赤が国内大型株ファンド平均です。国内大型株ファンド平均が+240%、フィデリティ・ジャパン・オープンは+230%ですから、20年で見ても平均を下回ってしまっています。大型株ファンドは+406%ですから、大きく水をあけられています。他のアクティブファンドに比べて、あまり特徴のないパフォーマンスだと感じました。

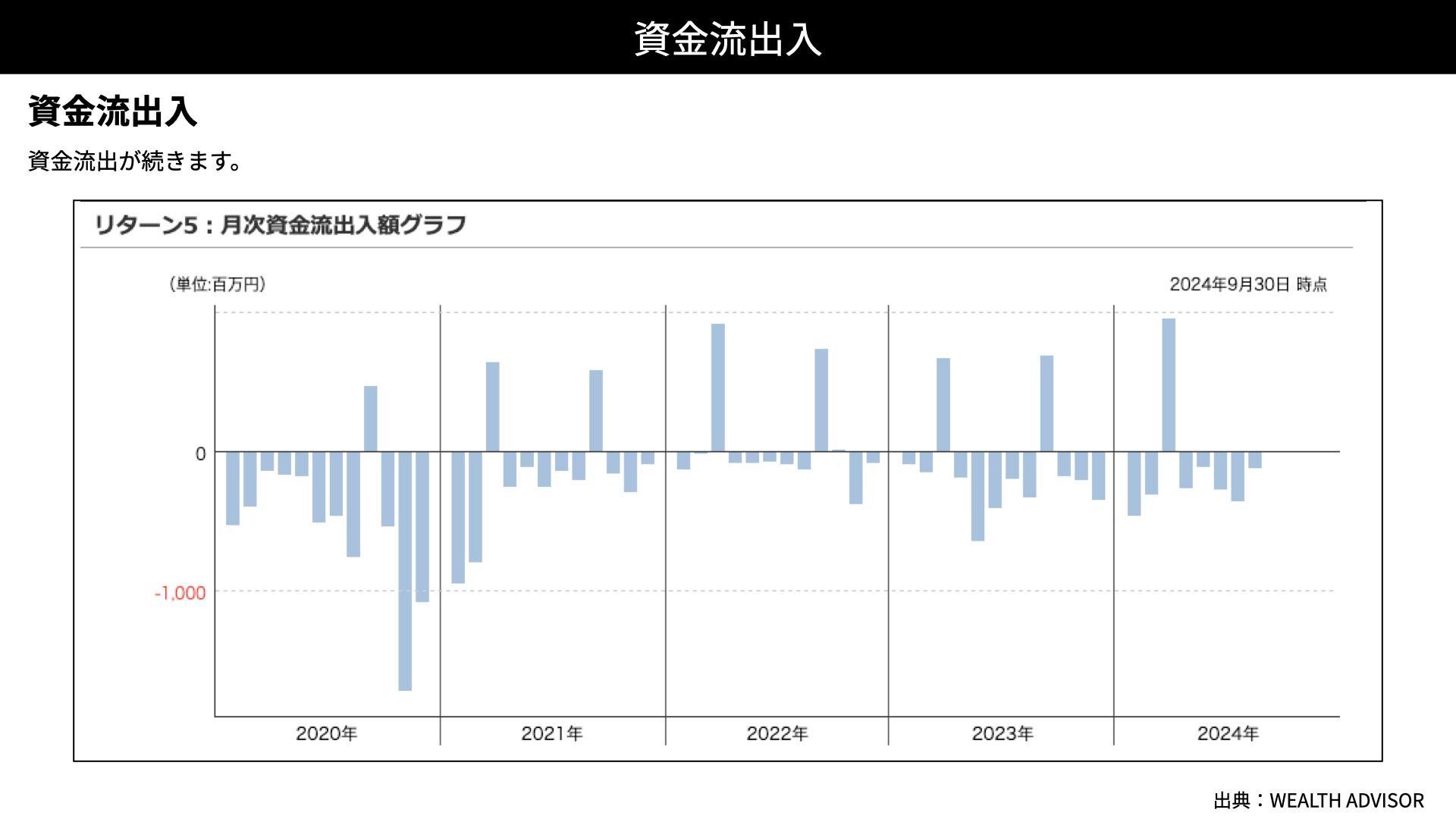

資金流出入

資金の流出入を見ると、流出が続いています。

評価

評価は星1.5です。 対ベンチマークでアンダーパフォームしており、国内大型株ファンド平均と比較してもやや劣っていますから、やや物足りない印象です。リスクが非常にコントロールできていれば話が別ですが、こちらも平均的です。結果として長期で預ける際の指標となるシャープレシオが低くなっているため、評価は1.5とさせていただきました。

本日は30年近い運用歴のフィデリティ日本株ファンドを分析しました。長期パフォーマンスがあまり優れておらず、特徴もあまりありません。成長株を謳いつつも、大型株に偏った印象です。成長株ファンドを探している方は、他ファンドと比較する必要がありそうです。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF