事業承継を控える経営者の中には、老後資金に不安を抱える方も少なくありません。事業承継により経営を引退した後は、悠々自適に暮らしたいという声も耳にします。

そこで今回は、事業承継で老後資金を確保する方法を紹介します。経営引退後の生活にどれくらいの費用がかかるのか把握したうえで、自身の状況に応じた方法で老後資金を確保しましょう。

[ 目次 ]

事業承継後の経営者に必要な老後資金はいくら?

はじめに、事業承継後の経営者に必要な老後資金はどれくらいなのか解説します。

総務省統計局の報告によると、高齢無職世帯のうち高齢夫婦無職世帯(夫65歳以上・妻60歳以上の夫婦のみの無職世帯)における支出の月額平均は、以下のとおりです。

| 食料 | 66,458円 | 交通・通信 | 28,328円 |

| 住居 | 13,625円 | 教育 | 20円 |

| 光熱・水道 | 19,983円 | 教養娯楽 | 24,804円 |

| 家具・家事用品 | 10,100円 | その他の消費支出 | 54,806円 |

| 被服及び履物 | 6,065円 | 非消費支出 | 30,982円 |

| 保健医療 | 15,759円 | 合計 | 270,929円 |

1ヶ月270,929円の支出が65歳から20年間続くと考えると、

「270,929円✕12か月✕20年=65,022,960円」

と算出されます。

つまり、65歳で事業承継する場合、6,500万円以上もの金額が老後資金として必要です。

参照URL:

総務省統計局『家計調査報告 家計収支編 2019年(令和元年)平均結果の概要』

事業承継した経営者の直近1年間の生活資金

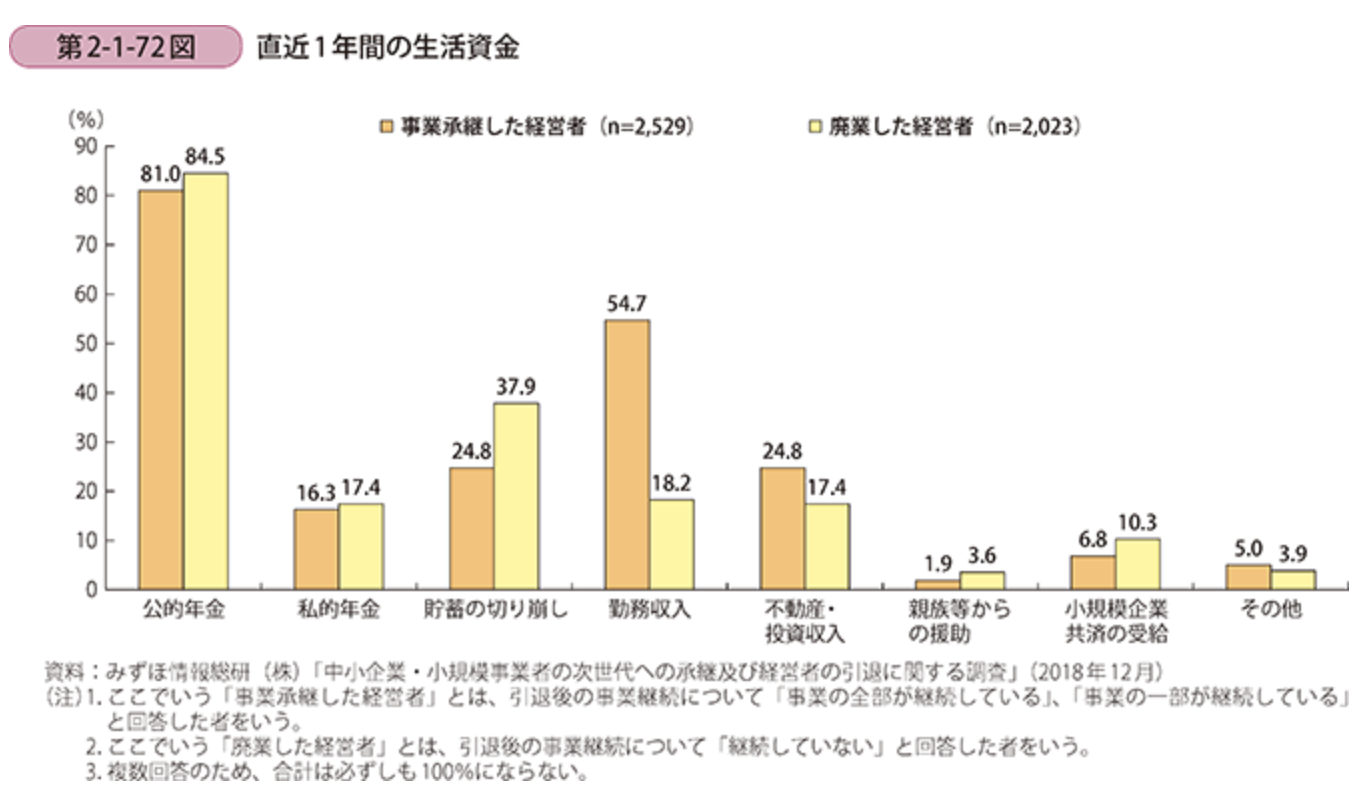

続いて、事業承継後の経営者の収入源を見ていきます。中小企業庁の報告によると、事業承継(および廃業)した経営者の直近1年間の生活資金(収入源)は、以下のとおりです。

事業承継した経営者の主たる収入源を見ると、公的年金が多くを占めています。とはいえ、「勤務収入」「不動産・投資収入」など複数の収入源を持つケースも少なくありません。

事業承継の準備を進めるにあたっては、「不動産・投資収入」「私的年金」などの収入源を確保しておくことも、引退後の生活満足度を高めるうえで大切だといえます。

事業承継で老後資金を確保する方法

ここまで紹介したように、事業承継後の経営者には非常に膨大な額の老後資金が求められます。引退後の生活にゆとりを持たせるためにも、事業承継にあたって老後資金を確保しておくことが大切です。

ここでは、事業承継で老後資金を確保する方法を紹介していきます。

M&Aによる事業承継を選ぶ

事業承継で老後資金を確保する1つ目の方法は、M&Aの活用です。M&Aで自社を買収する企業が見つかれば、自社株の売却により老後資金を確保できます。

多くの中小企業では経営者がほとんどの自社株を保有しているケースが多く、売却によりまとまった金額を獲得できる可能性が高いです。最近ではアーリーリタイアを目的としてM&Aによる売却を検討する若手の経営者も少なくありません。

ただし、親族内に後継者候補がいる場合には、M&Aによる事業承継の実施に関してあらかじめ了承を得ておく必要があります。了承を得ないままM&Aを進めてしまうと、親族間トラブルにつながるおそれもあるため注意しましょう。

退職金制度を活用する

事業承継で老後資金を確保する2つ目の方法は、退職金制度の活用です。経営者であれば、役員退職金を利用できます。役員退職金とは、退職した役員(経営者)に対して会社から支払われるお金のことです。

役員退職金には、大きく死亡退職金(弔慰金)と退職慰労金の2種類があります。このうち退職慰労金を自社で準備しておけば、経営引退時に退職金の支給を受けられるという仕組みです。

しかし、会社に潤沢な資金がない場合には、退職金制度の準備が困難となるため注意しましょう。

積立保険を活用する

事業承継で老後資金を確保する3つ目の方法は、積立保険の活用です。この方法では、積立式の保険に加入して退職金を確保します。

経営者が退職金を積み立てられる保険は、以下のようなものが代表的です。

- 小規模企業共済

- 逓増定期保険

- 長期平準定期保険

- 全額損金定期保険

このうち、近い将来に事業承継の実施が迫っている経営者におすすめの保険は、小規模企業共済と逓増定期保険です。

小規模企業共済は、経営者が個人として加入する保険です。掛金を自由に設定できるうえに掛金の全額が所得控除の対象となるため、節税を意識しながら無理のない範囲で退職金を積み立てられます。

また、逓増定期保険とは、約5年~15年の期間で保険料の一部を会社の損金に算入しながら退職金を準備できる保険です。ただし、小規模企業共済と比べて保険料が高額であり、会社のキャッシュフローを圧迫するおそれがある点には注意しましょう。

事業承継後も経営陣として残る

事業承継にあたって老後資金を確保したい場合、引き続き経営陣として残る選択肢も有効です。この方法では、勤務収入を得ながら老後資金の確保につなげられます。

最近では親族内承継や従業員承継だけでなく、M&Aによる事業承継後も引き続き会社に残る経営者が少なくありません。経営者が顧問・代表権のない取締役という形で残り、M&A当事会社の融和に尽力したり、後継者に経営のアドバイスをしたりして役割を全うするというケースも見られます。

まとめ

65歳で経営者を引退した場合、その後20年間で必要な老後資金は約6,500万円です。老後を悠々自適に暮らすためにも、事業承継の前からゆとりをもって老後資金を確保する方法を検討しておきましょう。

なお、事業承継の準備を進める際は、以下にも注意が必要です。

- 独断では⾏わない

- 複数の専⾨家から意⾒を集約し判断する

- 時間をしっかり掛けて対応する

上記を守って正しく進めていきましょう。