原油価格が再び上昇傾向にあり、米国を中心にインフレ再燃への懸念が高まっています。2022年後半から下落傾向にあった原油価格は、最近1バレル=80ドル台後半まで上昇。この原油高が物価上昇圧力を強め、米国経済に大きな影響を与える可能性があります。本記事では、原油価格上昇の背景、インフレへの影響、金利と株価への懸念、今後の見通しについて解説します

原油価格上昇の背景

原油価格の上昇の主な理由は、サウジアラビアとロシアが主導する産油国による減産です。サウジアラビアは2023年7月から日量100万バレルの自主減産を開始し、ロシアも供給量を調整しています。世界的な脱炭素の流れの中で、化石燃料への投資が滞り、新規の油田開発が進まないことが、産油国が市場をコントロールしやすくなっている背景にあります。

さらに、地政学リスクの再燃が、原油価格上昇のもう一つの要因です。中東では、シリア首都ダマスカスに位置するイラン大使館周辺がイスラエルによって空爆されました。さらに、イエメンの親イラン武装組織がサウジアラビアの石油関連施設を攻撃し、海上輸送の要であるホルムズ海峡を通じた供給ネットワークに支障が出るリスクが高まっています。

ロシアに関しても、状況は緊迫しています。ウクライナは今年に入ってから、ロシアの少なくとも7地域にある石油関連施設をドローンで攻撃しました。これにより、ロシアの石油精製能力はすでに約10%低下していると見られています。

原油高が米国のインフレ率に及ぼす影響

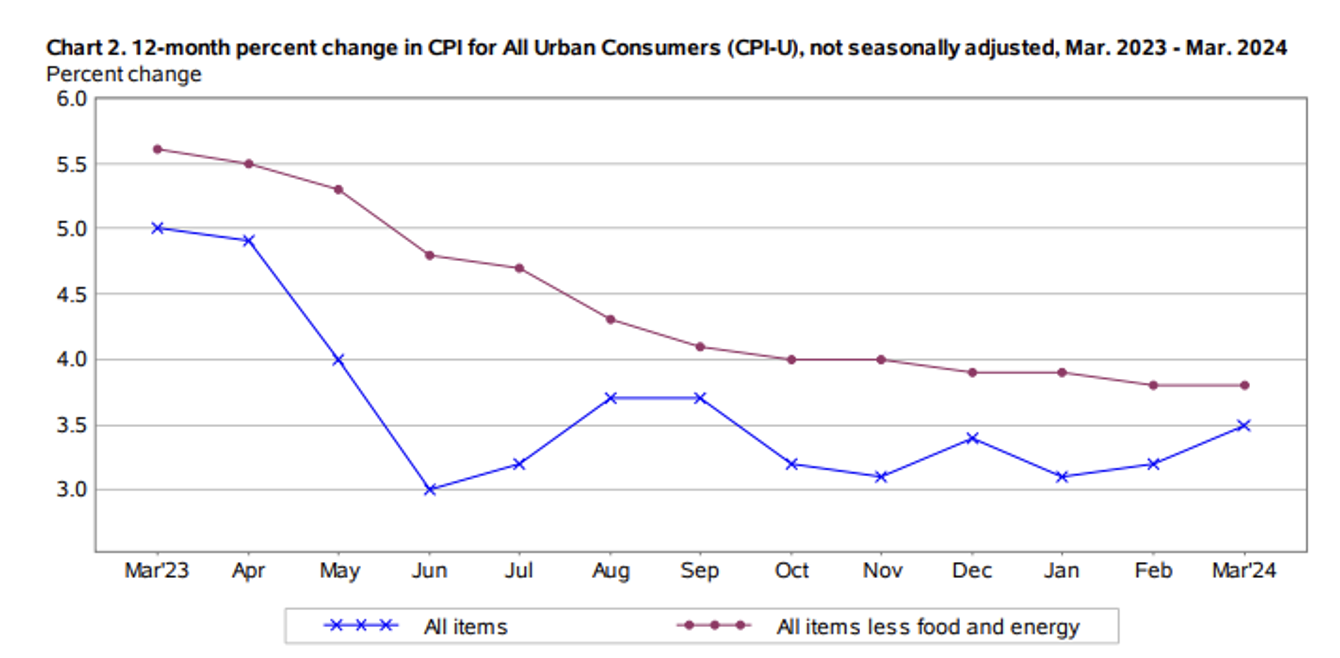

米国労働省が4月10日に発表した3月の消費者物価指数(CPI)は、前年同月比で3.5%上昇しました。これは2カ月連続の伸びの拡大を示しています。原油価格の高騰によりエネルギー価格が1年ぶりに上昇に転じ、さらにエネルギーと食品を除いたコア指数も予想を上回りました。高インフレの抑制には足踏みが続いています。

※All items 総合

※All items less food and energy エネルギーと食品除く

原油価格の上昇は、米国の消費者物価指数(CPI)を押し上げる可能性があります。エネルギーは米CPIの約6.7%を占めており(2024年3月時点)、原油価格の高騰はエネルギー価格を通じて物価全体を押し上げる効果があるからです。2022年にはエネルギー価格の上昇がインフレ加速に大きく寄与した経緯があり、今回の原油価格の高騰がFRBのインフレ抑制政策に逆風をもたらす可能性が高まっています。

原油価格上昇による金利上昇と株価低下への懸念

インフレ圧力の高まりは、FRBによる金融引き締め政策の長期化を促す要因となり得ます。実際、市場では年内の利下げ観測が後退しています。FRBのパウエル議長は、インフレ率が持続的に2%に向かっているとの確信を強めるまでは利下げが適切にならないとの見解を示しており、市場の早期利下げ期待をけん制しています。

金利の上昇が企業の業績を圧迫し、株価低下のリスクを招く可能性があります。また、インフレの持続的な高水準と金利上昇が相まって、株式市場が調整局面に入るリスクが増加していると言えます。この「ダブルパンチ」の影響は、投資家にとって懸念材料です。

日本においても、原油価格の高騰による物価上昇圧力が懸念されています。日銀が金融緩和政策の修正を余儀なくされる場合、円高と株安を招く可能性があります。輸入物価の上昇により貿易赤字が再拡大するリスクも考えられるでしょう。

今後の原油価格の見通し

原油価格の先行きは不透明です。需要面では、米国経済の減速懸念や中国経済の回復が不確実であることから、原油需要の伸び悩みが指摘されています。需給バランスが緩む可能性があれば、原油価格の上昇幅は限定的になる可能性があります。

ただ、地政学的リスクには注意が必要です。イラン革命防衛隊が4月13日夜、イスラエルに対してドローンやミサイルを発射しました。イランがイスラエルを直接攻撃するのはこれが初めてです。イスラエル軍はこの攻撃をほぼ完全に迎撃し、発射された約300の攻撃のうち99%を阻止しましたが、軍事基地が軽微な被害を受け、女児が負傷しました。イスラエルはこれに対してさらなる報復を行う方針で、この事態は中東地域での広範囲な紛争へと発展する恐れがあります。

2024年11月の米大統領選挙を控え、バイデン政権にとってインフレ抑制は重要な課題です。原油価格の動向は、物価、金融政策、さらには景気の行方を左右する鍵を握っています。今後も、エネルギー価格の動向から目を離せない状況が続くでしょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.06.25

【米国株見通し】原油高で米国株は下がるのか?最新の地政学リスクを徹底分析!【2025/6/23】

本日のテーマは、『米国株見通し 原油高は米国株の追い風か逆風か?』です。 先週末、アメリ...

- 資産運⽤サポート

- 金融

- 投資

2025.06.23

中東危機が引き金?グローバル市場に走る「戦前」の不安

[ 目次 ]1 米国のイラン攻撃で情勢一変2 円安加速、有事のドル需要が拍車3 株式市場は混乱も...

- 資産運⽤サポート

- 投資

- 税務