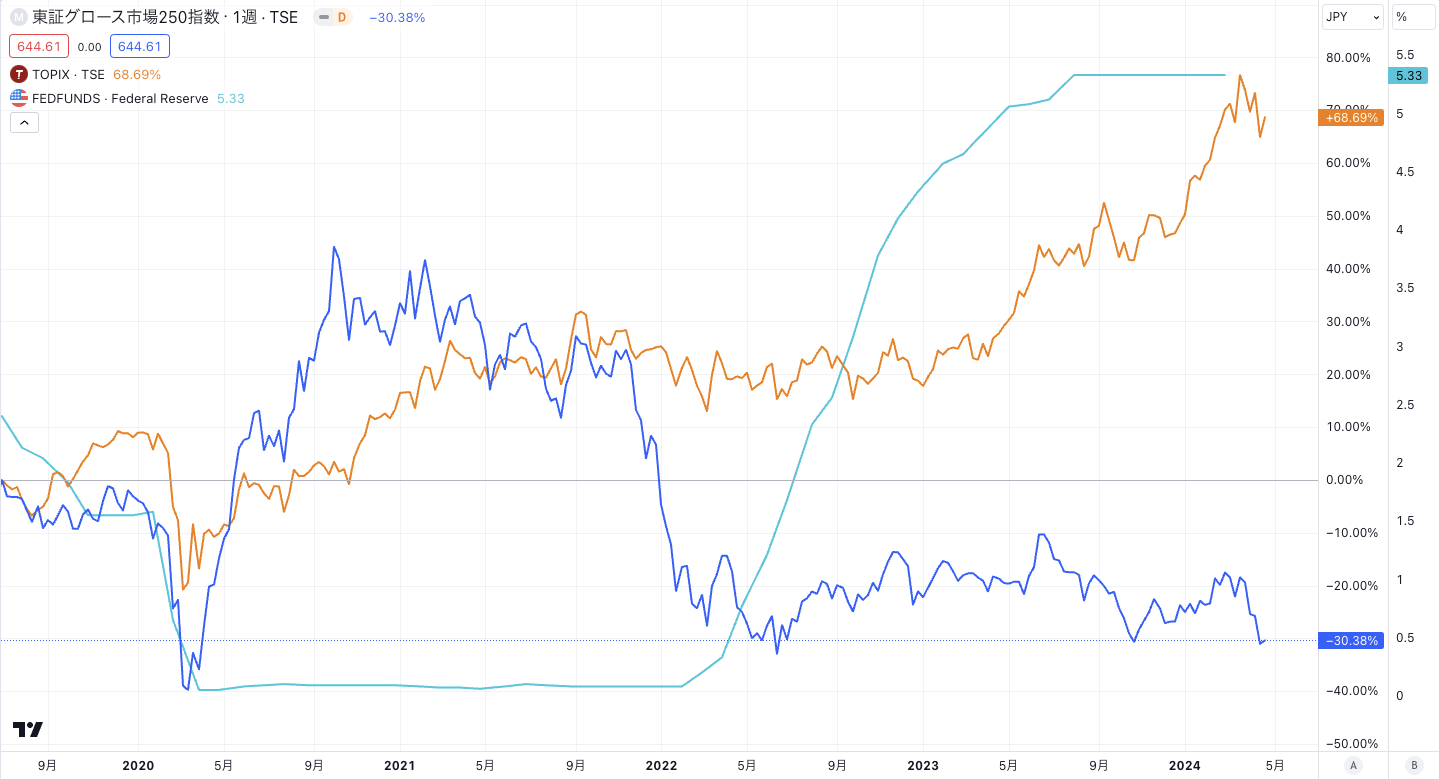

東証グロース市場250指数(グロース250)が年初来安値を更新するなど、グロース株の下落が目立っています。4月26日の東京株式市場でグロース250は644.61ポイントと年初来安値近辺で取引を終えました。このような状況で、投資家は今グロース株を買うべきなのでしょうか?それとも、もう少し様子を見るべきでしょうか?個人投資家に人気のあるグロース市場を考察していきます。

グロース株とバリュー株の違いを理解しよう

グロース株とは、将来の高い成長が期待される企業の株式のことを指します。IT、バイオテクノロジー、再生可能エネルギーなどの業種に多く見られ、PER(株価収益率)やPBR(株価純資産倍率)が平均よりも高い傾向にあります。一方、バリュー株とは、本来の企業価値に比べて株価が割安な水準にある銘柄のことで、金融、資本財、素材などの業種に多く見られます。

グロース株急落の理由を分析!今後の見通しは?

グロース株が急落した理由としては、中東情勢の変化など地政学リスクの高まり、金利上昇によるバリュエーション調整、業績期待の剥落などが挙げられます。では、今後のグロース株の見通しはどうなのでしょうか?

グロース株の今後を占う上で、地政学リスクの沈静化、金利上昇圧力の後退、新たな成長分野の拡大などがカギを握ると考えられます。特に、日本のグロース株は米国の長期金利の動向に大きく影響を受ける傾向にあります。米国の長期金利が上昇すると、将来キャッシュフローの現在価値が低下し、米国だけでなく日本のグロース株の割高感も意識されやすくなるからです。

そして、日本株式市場の注目指数として、日経平均株価やTOPIX(東証株価指数)と並んで、東証グロース市場250指数(グロース250)が脚光を浴びています。グロース250が注目を集める理由は、将来の日本経済を牽引すると期待される新興・成長企業の株価動向を反映しているからです。これらの企業は、イノベーションや新技術の開発に積極的に取り組み、日本経済の新たな成長エンジンとなることが期待されています。

現在の日本株式市場では、割安なバリュー株中心の展開が続いていますが、グロース株にも目を向けることで、市場の多面的な動きを捉えることができます。バリュー株とグロース株のバランスを考慮することで、投資家は日本経済の現状と将来性をより深く理解し、適切な投資判断を下すことが可能となるでしょう。

グロース株投資の正念場!今後の相場注目ポイント

金利上昇サイクルの転換点を捉えることがグロース株投資の正念場になると考えられます。以下のチャートから分かるように、東証グロースとTOPIXのパフォーマンスに大きな差がついたのは、米国の政策金利(FF Rate)が上昇に転じたことがきっかけともいえます。

さらに、地政学リスクなど外部環境の改善と、革新的な成長企業の業績拡大の両輪が揃えば、グロース株の本格的な反転攻勢が期待できるのではないでしょうか。

ただし、グロース株は非常にボラティリティの高いのが特徴です。そのため、グロース株投資は短期的な値動きに一喜一憂するのではなく、長期的視点に立って行うことが大切です。また、トレンドが形成されると一気に上下の波動を形成します。ある程度、モメンタム(相場の勢い)に乗ることができなければ、有望な銘柄でも相場全体の影響を受けることも特徴として挙げられます。

そのため、将来の日本経済をけん引する新興・成長企業を見極め、適切なタイミングで投資を行うことが、グロース株投資の成功の鍵となるでしょう。過去には、そーせーグループ、ビジョナル、メルカリなどスター銘柄が上場区分の変更となり、その影響もありグロース市場は減速したことも事実です。そのような意味でも、新たなスター銘柄の登場が、上昇トレンドへのきっかけになる可能性があります。

グロース市場は、個人投資家が中心の市場なので、やはり、DX、AI、IT関連のような成長シナリオを描きやすい銘柄の上昇が起爆剤になるのではないかと思います。

ただし、米国のインフレが年内も高止まりする可能性があり、指標全体が押し上がるシナリオを描くのはやや難しく、個別に銘柄が注目を集めるような展開が当面続くかもしれません。

投資家の皆さんは、グロース株の動向を注視しつつ、自分自身の投資戦略に基づいて、冷静に投資判断を下すことが重要です。グロース株投資に関心のある方は、ぜひ長期的な視点を持って、チャンスを逃さないようにしてください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.07.08

米国の対日追加関税が発表 ── それでも日経平均が下落しなかった理由とは?

[ 目次 ]1 25%追加関税の詳細と米国市場への影響2 日本経済への深刻な影響と企業の対応策3 日...

- 資産運⽤サポート

- 金融

- 投資

2025.07.05

【日本株・ドル円 週間見通し】日経平均は再び4万円へ?通商協議と選挙リスクが左右する今週の焦点 【7月5日号:7月7日〜7月11日】

先週(6月30日〜7月4日)の日経平均株価は反落し、週末は3万9810.88円と前週末比で339.91円安...

- 資産運⽤サポート

- 金融

- 投資