資産管理に正しい見積費用はあるのでしょうか?

例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異なります。

また、事業承継のコンサルティングの見積りにしても同じことです。

どの値段が正しいのか、また、適正価格を見分けることができるのでしょうか?

見積もりの数だけ値段がある

資産管理に関する対策の手法だけを考えると、その数は無数にあるわけではありません。

不動産管理会社を設立してその会社を家族で承継していきたいという目的がある場合は、

・株価を圧縮する

・家族を役員にする

・意味のある損金をつくる

・キャッシュフローの受け手を移す

・保険を活用する

など、これ以外にも手法はありますが、その数は無限ではありません。

一方で、見積もり額となると話が異なります。

仮に提案内容が類似していても同じ見積もり額であることはほぼないのです。

見積費用だけで判断してはいけない理由

このように費用で見極めるのが面倒に感じると、依頼者は見積もりの値段だけで判断をする人が多くなる訳ですが、その判断は少しリスクがあるかもしれません。

本来、資産管理における適正価格とは、資産管理対策(ウェルス・マネジメント)をおこなうことで得られるであろう経済効果、つまり、「圧縮出来た額や後継者に移行できた承継額、資産運用で増えた資産額など、成果に対する適切な支払い額」が正しいといえます。

見積額より大事なこと

見積額という費用感よりも大事なことは、そもそも提案された対策があなたにとって最もベストな方法、しかも、費用対効果が高いかを見極めることです。

しかし、先にも述べたように、対策の数が多いためその中からベストな選択を行うのは簡単ではありません。

でも、ここであきらめてしまうと、例えば、その対策だけでは不完全で、追加で色々な対策が必要になり、余計に費用が発生することがあります。

最悪なケースは、その対策自体が余計な面倒を巻き起こすことも……

正しい費用を得るために

資産管理において適正な費用を導き出すには、以下の順番で進めていくとが必要です。私たち番頭業の役割は、以下の3つのことを正確に幅広に行うことで高い対策効果を得てきました。ご参考にしてください。

1)対策案のスクリーニング

複数の専門家から寄せ集めた対策案の中から本当に適した対策案を選ぶ

2)セカンドオピニオンの入手

対策案が本当に適正かセカンドオピニオンを通じて再精査します。

3)相見積もりの入手

正しい対策が決まれば、その対策を実行する相見積もり(費用比較)を行う

この3つを行うことで、かなりの確立で正しい対策と費用にたどり着けるはずです。

しかし、これをご自身で行うことは容易なことでななく、それをお手伝いするのがファミリーオフィスドットコムの役割です。

ご自身の資産管理の中で、上記、相談、セカンドオピニオン、相見積、3つのいずれかが欠ける場合にはファミリーオフィスまで無料診断のご相談をください。

ファミリーオフィスドットコムでは日本型のファミリーオフィスを提供することで、対策数の多さだけに限らず、費用面でも幅広くの方が恩恵にあずかれるよう、お見積りを診断しています。

興味がある方はファミリーオフィスドットコムのサービス内容を一度、ご覧になってください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.06.25

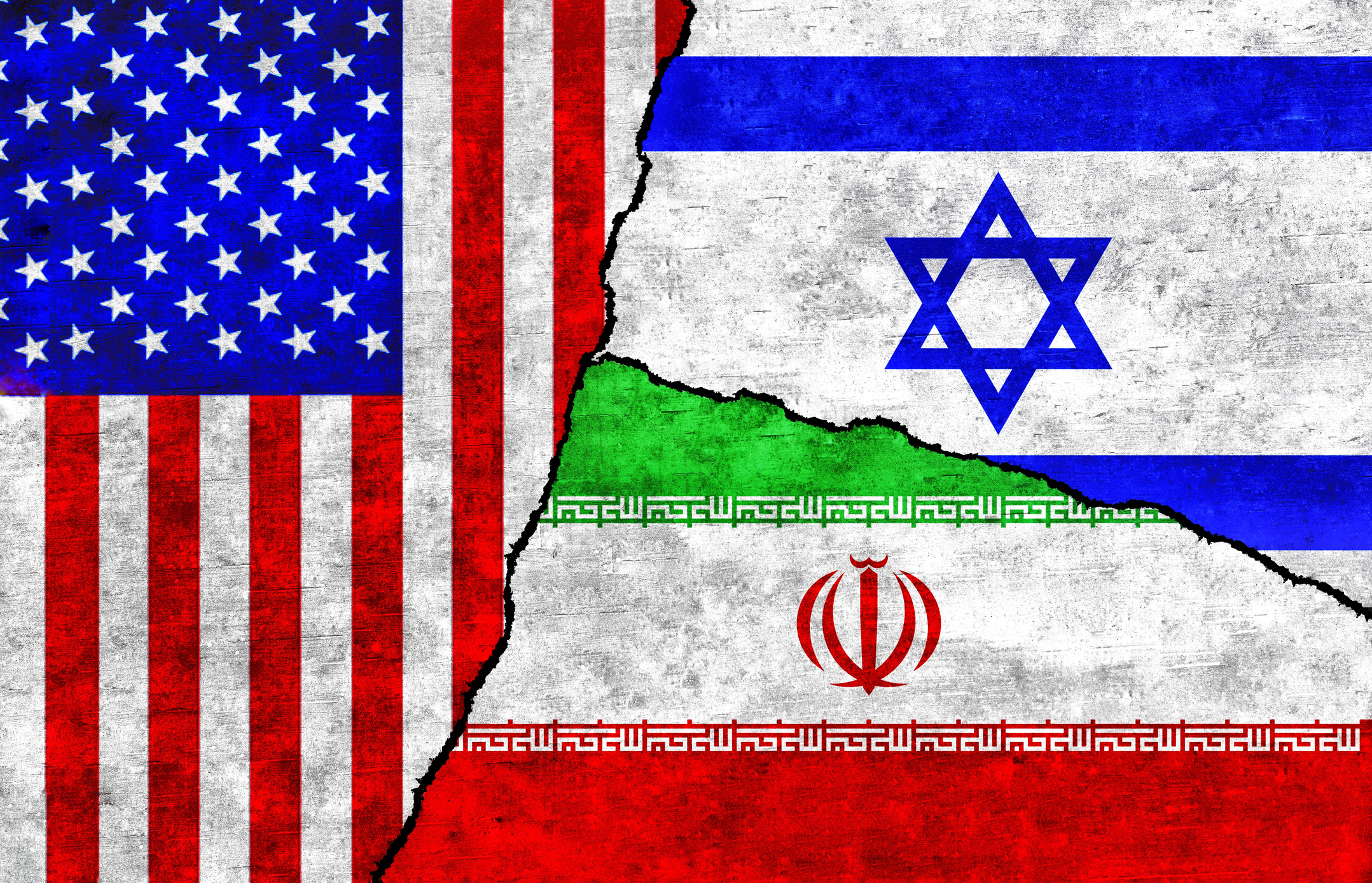

【米国株見通し】原油高で米国株は下がるのか?最新の地政学リスクを徹底分析!【2025/6/23】

本日のテーマは、『米国株見通し 原油高は米国株の追い風か逆風か?』です。 先週末、アメリ...

- 資産運⽤サポート

- 金融

- 投資

2025.06.23

中東危機が引き金?グローバル市場に走る「戦前」の不安

[ 目次 ]1 米国のイラン攻撃で情勢一変2 円安加速、有事のドル需要が拍車3 株式市場は混乱も...

- 資産運⽤サポート

- 投資

- 税務