超保守的な投資信託マラソンで配信中

本日分析する投資信託は、米国インフラ関連株式ファンド、「愛称:グレートアメリカ」という壮大な名前の付いたものです。今後、米国ではインフラに投資資金が向かうことが予想され、インフラ関連企業を取り巻く環境が良好であると雑誌等でもよく取り上げられるため注目の投資信託です。注目を集める投資信託のファンドの実力はどの程度か、本日は分析したいと思います。ぜひ最後までご覧ください。

お願い

この記事は、あくまでも情報提供を目的としたものです。投資の勧誘や売買の推奨を目的としたものではありません。また、ご自身で実際に投資を行う際は、ご判断はご自身で行っていただきますようにお願いいたします。

また私たちが今回取り上げた投資信託も含めて、いつもランダムに抽出して中立な立場で分析を行っています。私たちは運用会社、販売会社の間で業務提携等は一切ございません。雑誌等で多く取り上げられている、先週資金の流入が多かったというように話題のあるものを取り上げて、分析をランダムに行っております。

ファンド概要

概要

それでは分析に移ります。本日取り上げるのは、米国インフラ関連株式ファンド『愛称:グレートアメリカ〈為替ヘッジなし〉』です。国際株式・北米で、運用会社がアセットマネジメントOneです。NISA成長枠対象で、信託報酬は1.71%、純資産額は114億円と、あまり大きな投資信託ではありません。

アメリカのインフラ関連の株式ファンドとありますから、インフラ関連の銘柄に絞って投資を行うアメリカのファンドとなります。インフラ関連の銘柄とは、インフラを運営する企業と、インフラを開発する企業の2つをインフラ関連銘柄と、このファンドでは呼んでいます。

インフラ運営関連企業というのは、例えば上下水道のサービス会社、ガス配給会社など、我々の生活に不可欠な設備やサービスの運営、提供に関わる企業を指します。一方でインフラ開発関連というのは、道路、橋、空港などのインフラを構築する会社を指します。このように運営会社と開発企業に分けて投資することがこのファンドの特徴です。

運営会社と開発企業の割合を機動的に、マーケットの状況に応じて変更する方針です。つまり、マーケットの拡大と縮小に合わせてディフェンシブな要素とアグレッシブな要素を組み合わせていく運用だということが分かります。

とはいえ、設定された2017年以降、運営会社が3~4割、開発会社に6~7割といった比率であまり動いていません。そのため、比率が動いている印象はあまりありません。個別銘柄の入れ替えは行っていますが、それもあまり機動的には変更しておらず、基本的には長期保有(バイアンドホールド)が原則になっている印象です。

ただ、そもそもインフラ関連銘柄があまり多くないこともありますが、アクティブファンドらしく組み入れ銘柄は30とある程度集中投資をしています。名前に負けないようにインフラセクターに特化したファンドであることは間違いなさそうです。

インフラ関連のファンドが今、なぜ世界的に注目を集めてるかといいますと、アメリカではインフラの老朽化が非常に進んでおり、どうにかしなくてはならないという課題があるためです。

仮に民主・共和どちらの政権であっても、政策的な恩恵がこれからも続くだろうということから、インフラ関連企業を取り巻く環境については、中長期的にはアメリカにおいては非常に良好な環境であるとマーケットでは言われています。そのため、アメリカのインフラ関連の株式ファンドは注目ではないかとして、各雑誌で取り上げられていました。

投資戦略

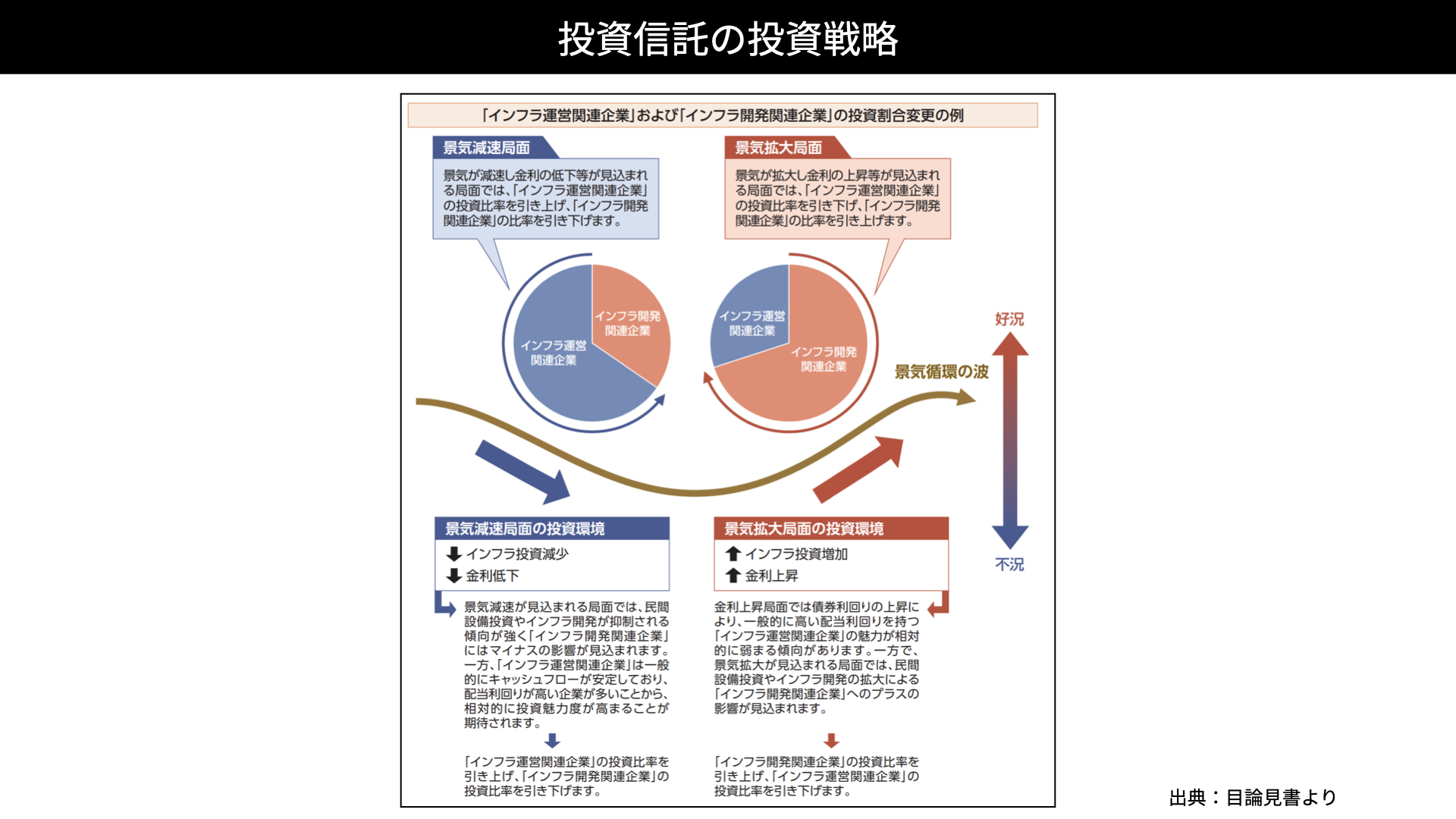

詳しい分析の前に、目論見書から引用した運用戦略をご覧ください。インフラを開発する企業と運営企業があります。イメージとしては、景気が減速する局面においては、開発をしてもあまり売り上げが伸びないため、ディフェンシブな運営会社の割合を増やします。

一方で景気が拡大する局面においては、運営会社の割合を減らして開発に特化します。景気の波を捉えて割合を調整しつつ、インデックス、S&P500を大きく上回るパフォーマンスを目指すアクティブファンドだと書かれています。戦略自体は非常に面白い、ユニークなものだという印象です。

パフォーマンス分析

パフォーマンス

次にパフォーマンスを確認しましょう。結果としては良い結果となっています。下のチャート、緑が当該ファンド、青のチャートがS&P500の円換算です。eMAXIS Slime米国株と3年間で比較した場合、当該ファンドは187、S&P500は184のため、少しではあるものの円ベースを上回っています。

この間、米国株全体が上昇基調であったこと、2020年以降はインフラの再構築への需要が高まったことで、22年、23年にオーバーフォームしている局面があることがわかります。

インフラの再構築をしなければならない、アメリカを立て直しグレートアメリカを目指すということで資金がインフラに向かった時期があったことから、このファンド自体の運用がうまくいきました。

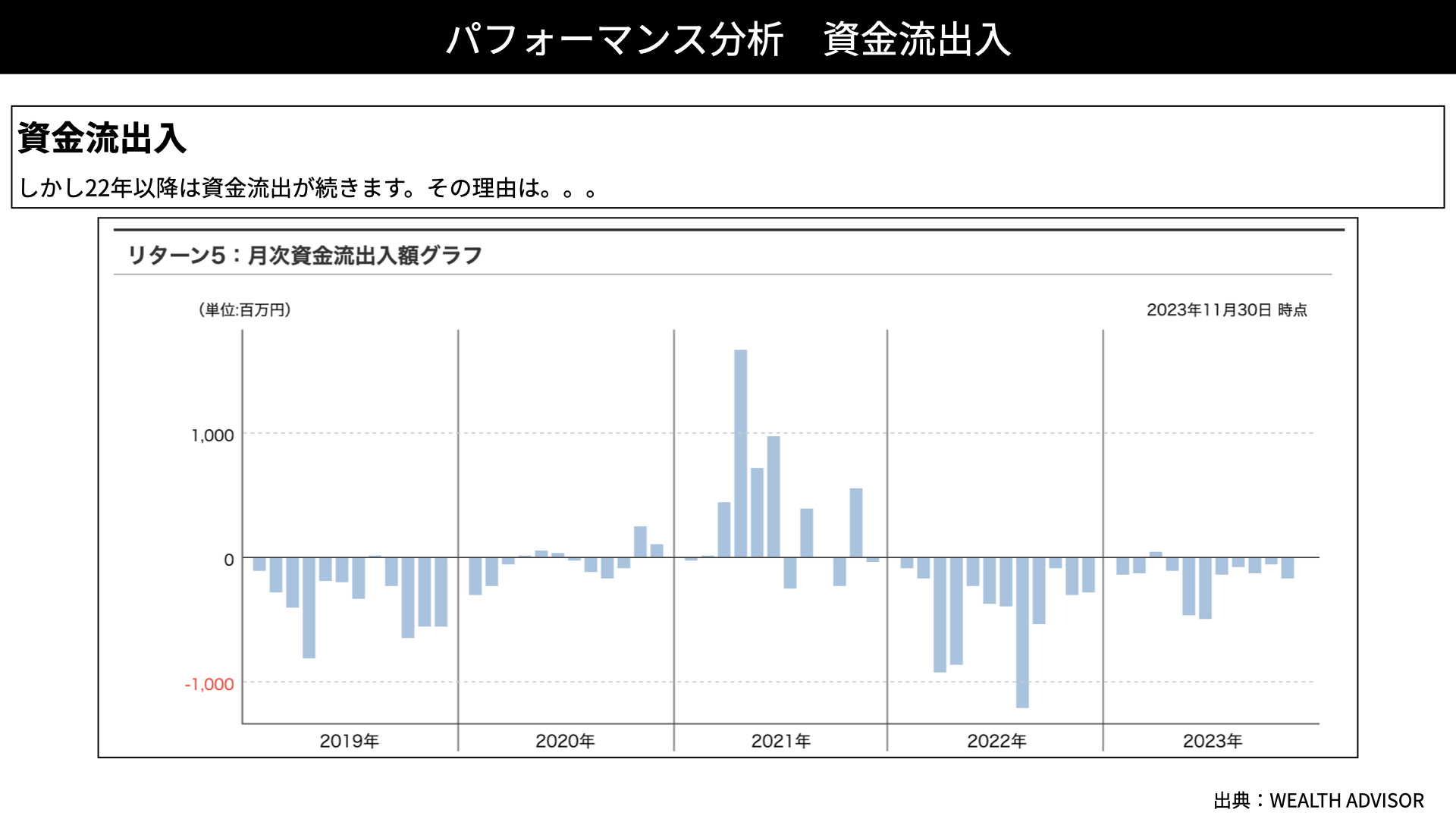

資金流出入

次に資金流入を確認します。実績と比べてやや意外なイメージがありますが、22年と23年に資金が流出しています。アクティブファンドで、景況感に応じて割合を変えることに興味を持つ方が多い中でも解約が多いということは、何らかの理由があると考える必要があるでしょう。

投資の検討ポイント

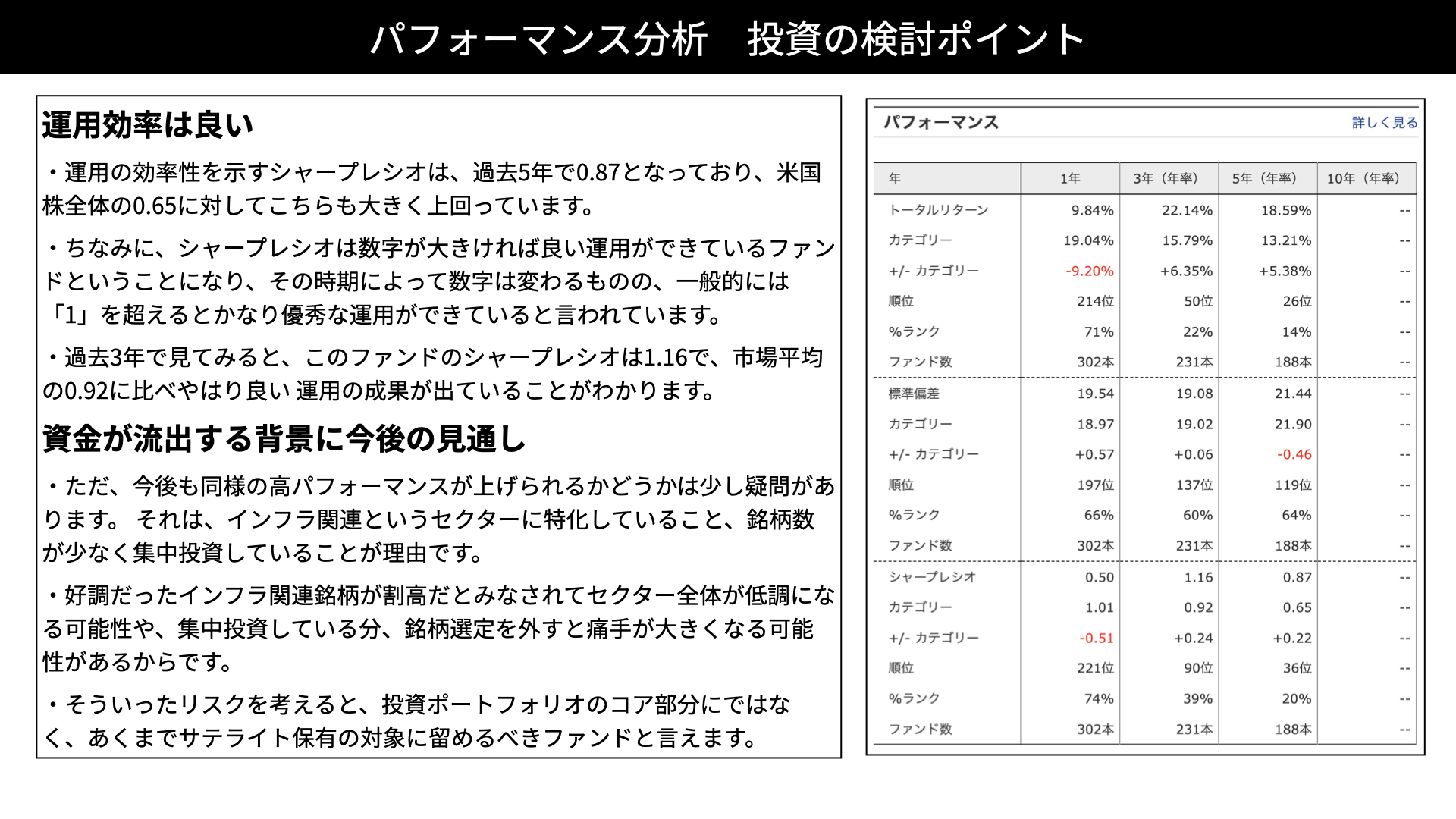

次に運用の分析です。運用効率は良いことが分かりました。運用効率を示すシャープレシオは、過去5年間で0.87となっています。カテゴリーでは0.65となっていますから、かなり資金効率が良いことが分かります。

カテゴリーの5年間のリターンは13.21に対して、18.59となっています。一方で、カテゴリーの21.9に対して21.44ですから、標準偏差はほぼ変わらず、資金効率が高いことが分かります。

1を超えると非常に優秀だと言われていますが、3年単位では1を超えていますし、5年単位でも0.87と資金効率が良いファンドです。その中でも資金が流出している背景には、今後の見通しがあると考えられます。今後も、昨年までと同様の高いパフォーマンスが上げられるかどうかには、少し疑問があります。

インフラ関連というセクターに特化していること、銘柄数が非常に少なくなっていることで、選ばれている銘柄がある程度割高である場合は、今後、セクター全体が低調になるとマーケットでは言われています。インフラ関連自体は、長期的には非常に有望であるとは分かっていながらも、現在、若干割高感があると意識されているということで、今後パフォーマンスがベンチマークに対して劣るのではと考えられます。

また、S&P500に上回っているものの、そこまで大きな差はありません。そのため、リスクとリターンに対して見合わないのではと考え資金を少し減らしてる方が多いのではというのが分析結果となります。

そういったリスクを考えると、投資ポートフォリオのコアの部分に入れるよりもサテライト保有にするということで、資金の量を減らし、サテライトで運用しようとする方が増えてきたことが見てとれます。

今回のファンドは非常に注目度が高いですが、資金が流出する背景には、今後の割高感による若干の調整などがあります。長期投資で持ち続ける方にとっては意味のあるファンドかもしれませんが、当面は少し苦戦する可能性があるため、資金流出が続いています。

評価

評価は5つ星中の3つとなります。パフォーマンスはベンチマークを若干上回っていますから、パフォーマンス面では悪くはありません。また、インフラ開発とインフラ運営銘柄をウェイトコントロールする意味では、ユニークな特徴を持っています。

ただ、バリエーションが少し高く、資金が流出していく可能性がある今の需給環境が懸念材料です。

資金が流出するファンドで、銘柄が30に絞られているということは、一部換金売りなどが必要になります。ファンドの運営上、少し厳しい面があるかと推測されるため、3つ星とさせていただきました。

本日は、米国インフラの関連株式ファンド、グレートアメリカという壮大な名前の投資信託を取り上げました。インフラをどう整えていくかは、誰もが知るアメリカの中長期的な課題です。そういった企業を景況感に合わせてインフラの運営会社と開発会社に分けるという、非常にユニークな取り組みをしているファンドです。定性分析的には良いファンドだと思います。しかし、現実を見ると資金の流出がある背景には、今後のリスクを感じている投資家が多いということを示している事実です。

インデックスを大きく上回るようなパフォーマンスではないことから、投資を検討されている方は慎重に他のファンドと比較して判断いただければと思います。