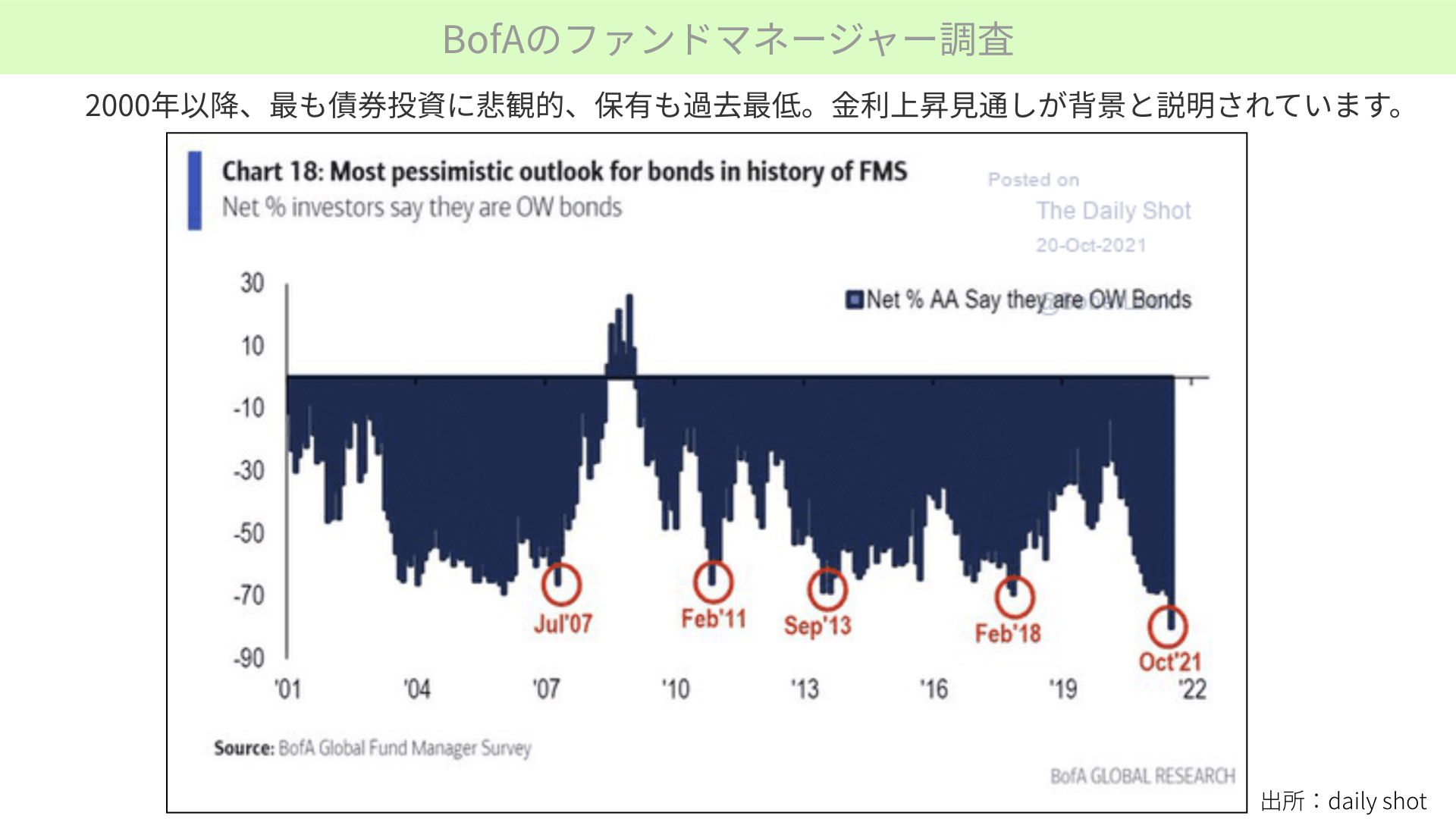

毎月1回発表されるバンクオブアメリカのファンドマネージャー調査で、2000年以降、債券に対して最も弱気な状況であると確認できました。

この状況を踏まえ、ブルームバーグ等からは、債券を買うべきではない、もしくは避けるべきだとの声も出ています。ポートフォリオの運用において債券を持っている方や、今後株式で調整が起こるかもしれないため債券を持ちたい方は、どうすればいいのかと思っているのではないでしょうか。

そこで今回は、債券はこういう役割を持っていると、改めてファンドマネージャー調査、過去の実績、パフォーマンスを踏まえて確認します。債券の弱気が最も強かったとき、株と債券のリターンにどのような影響があったかまで分析します。

[ 目次 ]

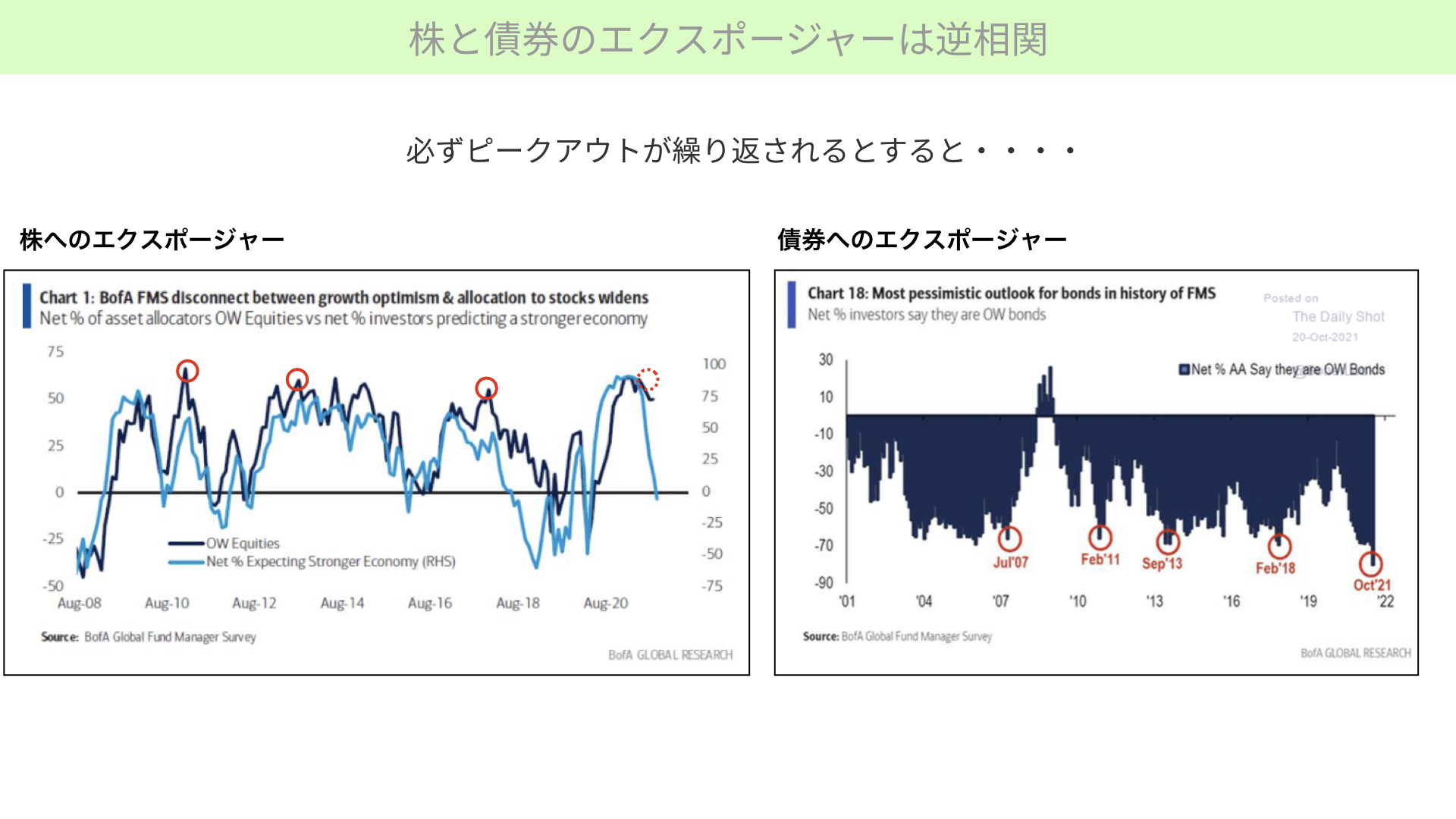

これは、債券の持つ割合をどうしているか調査したものです。下がることは債券割合を減らしていることを表し、2000年以降最も保有割合が減っていることが確認できます。2007年、2011年、2013年、2018年にも、最悪期と呼ばれるエクスポージャー(金融機関がリスク資産を保有する割合)を減らした時期がありました。

こういったレポートが出てくると、ファンドマネージャーは債券に対して弱気だとして、債券への投資を避けるべきだと言われます。一番の理由は、アメリカにおいて見えている金利の先高観です。金利が上昇すると債券価格が下がるため、今は保有すべきではないという論調が多くなっています。

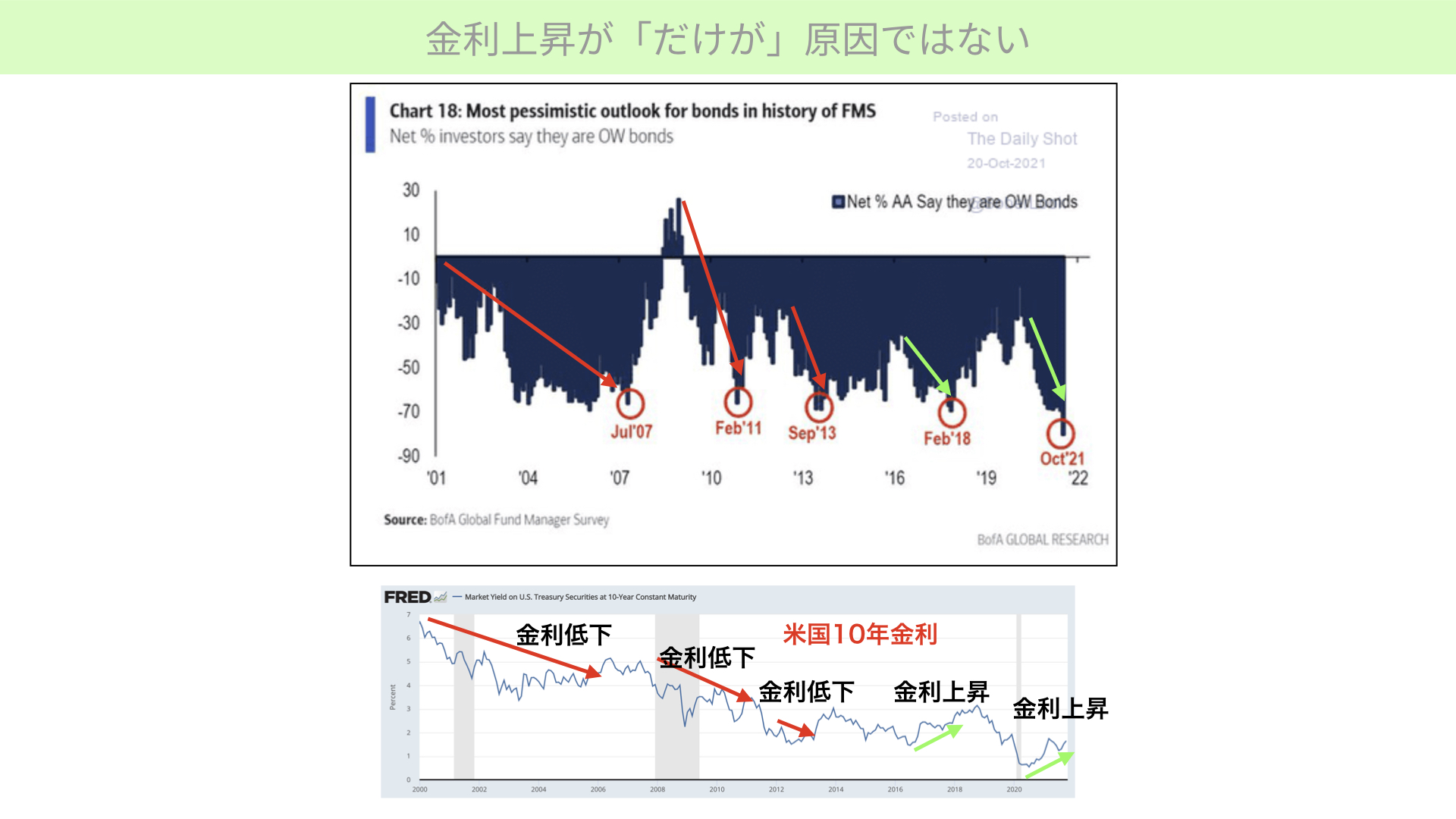

ファンドマネージャーが債券保有割合を減らした理由は、金利によるものなのか。改めて確認しました。

下に10年金利の動向を、上に先ほどのバンクオブアメリカの調査を載せています。前半、特に2001年以降はアメリカで大きな金利低下局面がありました。2000~2007年にかけて大きく金利が低下しています。

その中でもエクスポージャー、債券割合を減らしていることが分かります。通常、金利が下がると債券価格は上がります。債券が値上がりすると、本来は債券を増やしてもいいはずです。しかし、実際には減らしていることが分かりました。この傾向は、2011年、2013年でも同じように見られます。

2018年と2021年においては、金利が上昇する中で債券保有割合を減らしています。それだけを見ると、金利上昇が背景にありそうだと思えます。しかし、前の3回を見れば、原因は金利上昇や金利下降だけではないのでは? との仮説を立てることができるのです。

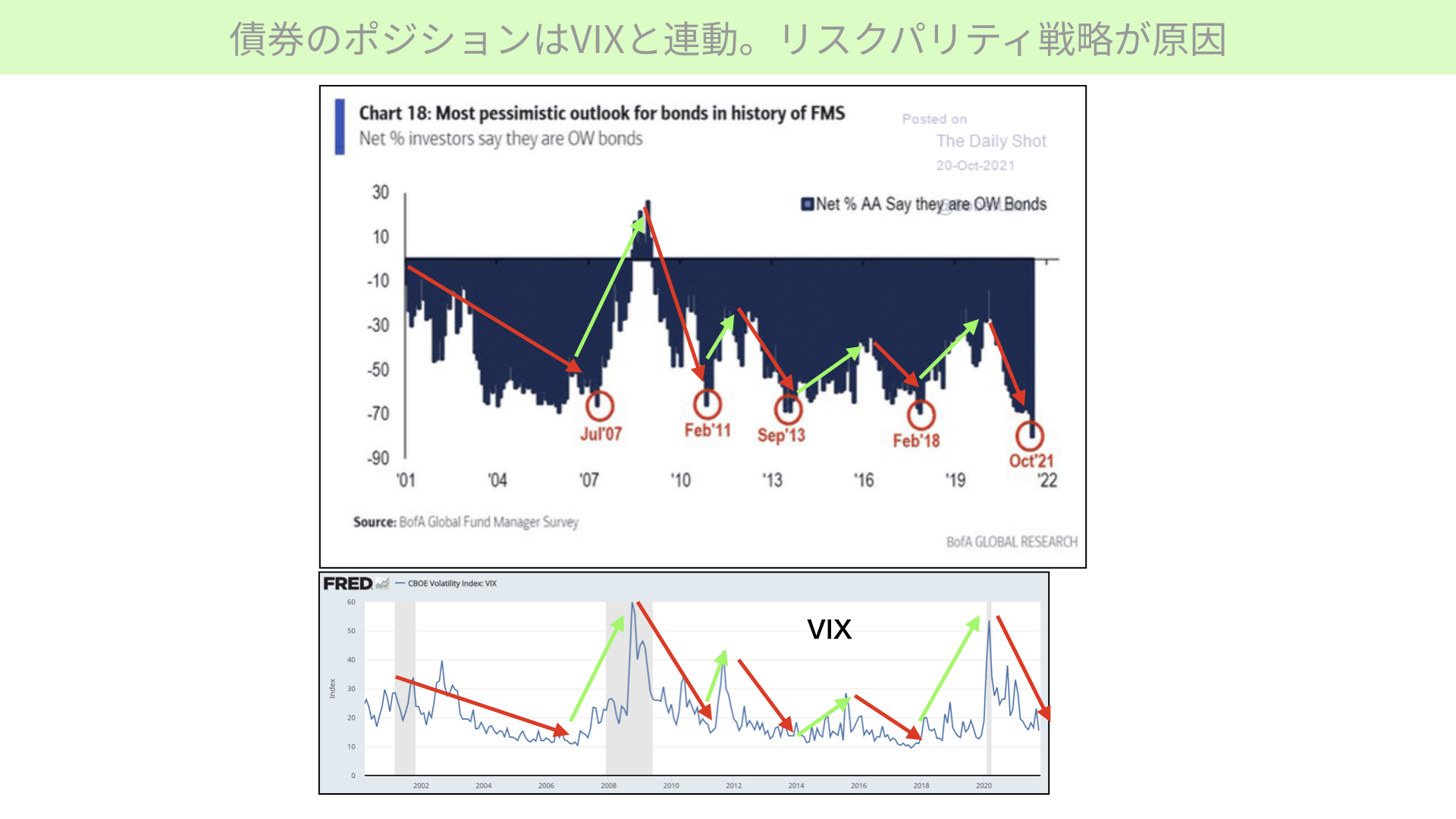

金利上昇は大事な理由ですが、それ以外に理由があるのではないか。バンクオブアメリカのチャートの形状と似たVIXチャートを分析してみました。

下はS&P500のVIX、上がファンドマネージャーの調査です。VIXはリスクが下がる、マーケットが強気になると下がります。逆に、マーケットで動揺が走るとVIXは上昇します。

実は、VIXと債券の保有割合は似ています。例えば2000年。VIXが大きく前半から低下したとき、債券割合も減っています。一方、VIXが大きく上昇した緑の局面では、債券割合が増えています。ピークを付けた後にVIXが落ち着くと債券を減らす。赤緑で示したように、債券の割合が増えたり減ったりしていることが分かります。

債券のポジションは金利動向も影響を受けますが、それ以上にVIXの上昇と下落に連動している可能性があります。ファンドマネージャーの取るリスクパリティ戦略に、大きく原因があると思われるからです。

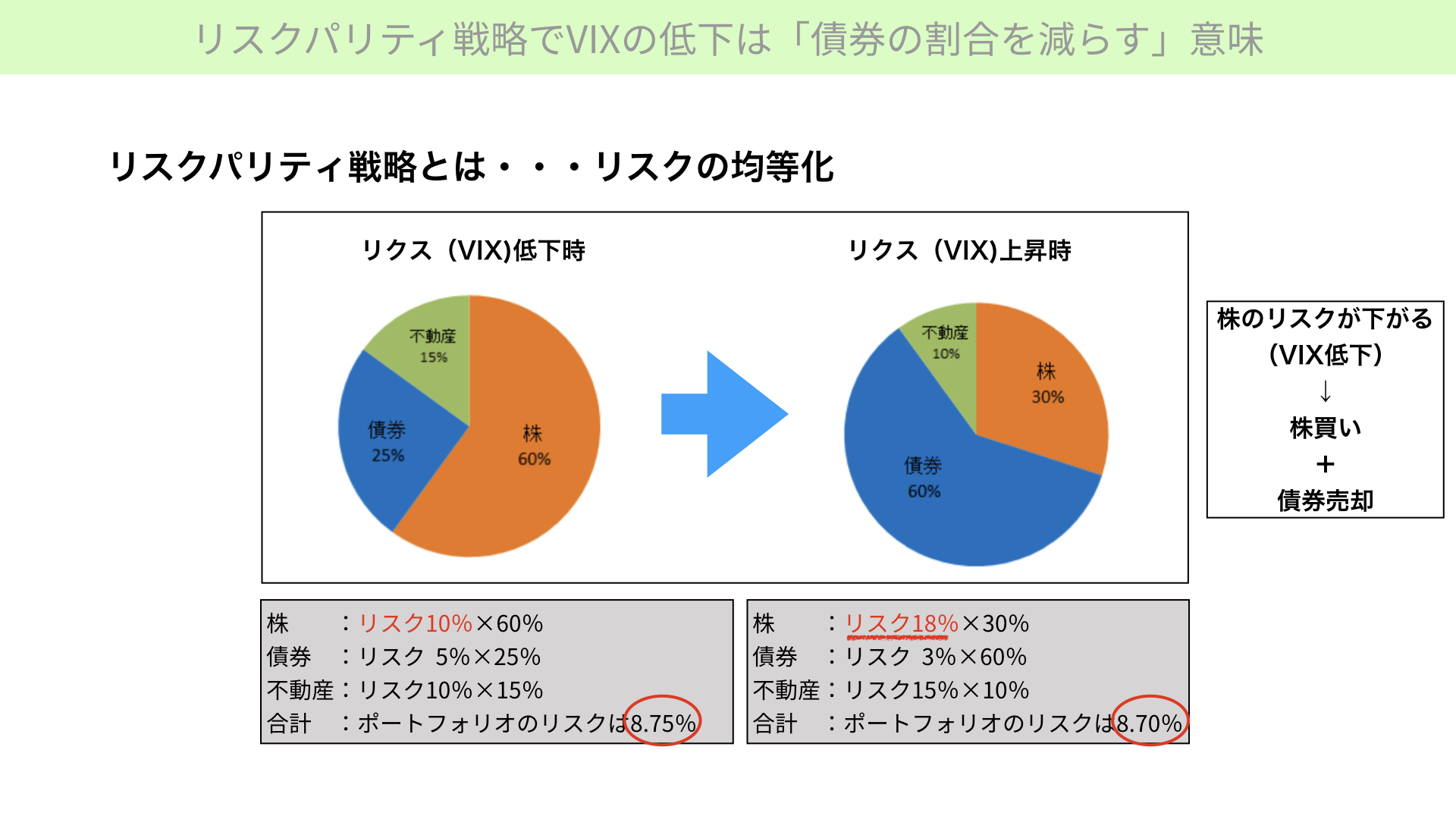

リスクパリティ戦略とは何か? 投資家、年金や人から預かっているファンドマネージャーは何%で運用したいという目標を定めています。リターンを得るためにはリスクを取りますが、リスクを取りすぎれば、大きな下落局面でマイナスとなってしまいます。そこで、リスクをコントロールしたいと考えます。このリスクをコントロールする方法が、リスクパリティ戦略です。

左の円グラフでは、株が60%、債券が25%、不動産が15%のポートフォリオを組んでいます。このとき組んだポートフォリオは、元々彼らがリスクを8.8%程度に収めるために作った戦略です。具体的には、このときの株式(ポートフォリオの60%)のリスクは10%。債券(ポートフォリオの25%)は5%のリスク。これを計算すると、ポートフォリオ全体のリスクは8.75%となります。

次に右側、大きくVIXが上がってきた場合です。ポートフォリオ自体のリスクを8%台に収めたいと考えた場合、株式リスクが18%まで上昇しているときに、ポートフォリオの60%を持っていれば、ポートフォリオ全体のリスクはグッと上がります。

ですから、リスクの上がったもののポジションを減らさなくてはなりません。そこで、リスクが18%まで上がった株は、割合を30%まで減らします。

一方、株式リスクが上がった場合は、債券リスクが下がりがちです。リスクが下がった分、債券割合を60%とする。このようにコントロールした結果、ポートフォリオのリスクは8.7%にできました。

どんな世の中においてもリスクをコントロールしようとすることが、リスクパリティ戦略です。この結果、株のリスクが下がる場合は、VIXも下がります。株のリスクが下がると、より多くの株を持って良くなるため、債券を売却して株に買い替える作業を行うからです。

VIXが大きく上昇する局面では、株を持っていることがリスクパリティを壊すこととなりますから、債券を購入します。

次に、株と債券の割合が逆に連動していることを確認します。こちらはバンクオブアメリカのレポートです。左に株の保有割合、右に債券の保有割合です。右のチャート、債券の保有割合が一番減っているのは、左のチャート濃い青線で示した、債券の保有割合がピークアウトしているときです。つまり、株のエクスポージャーが増えているときにはVIXが低くなり、その分債券が引き上げているのです。

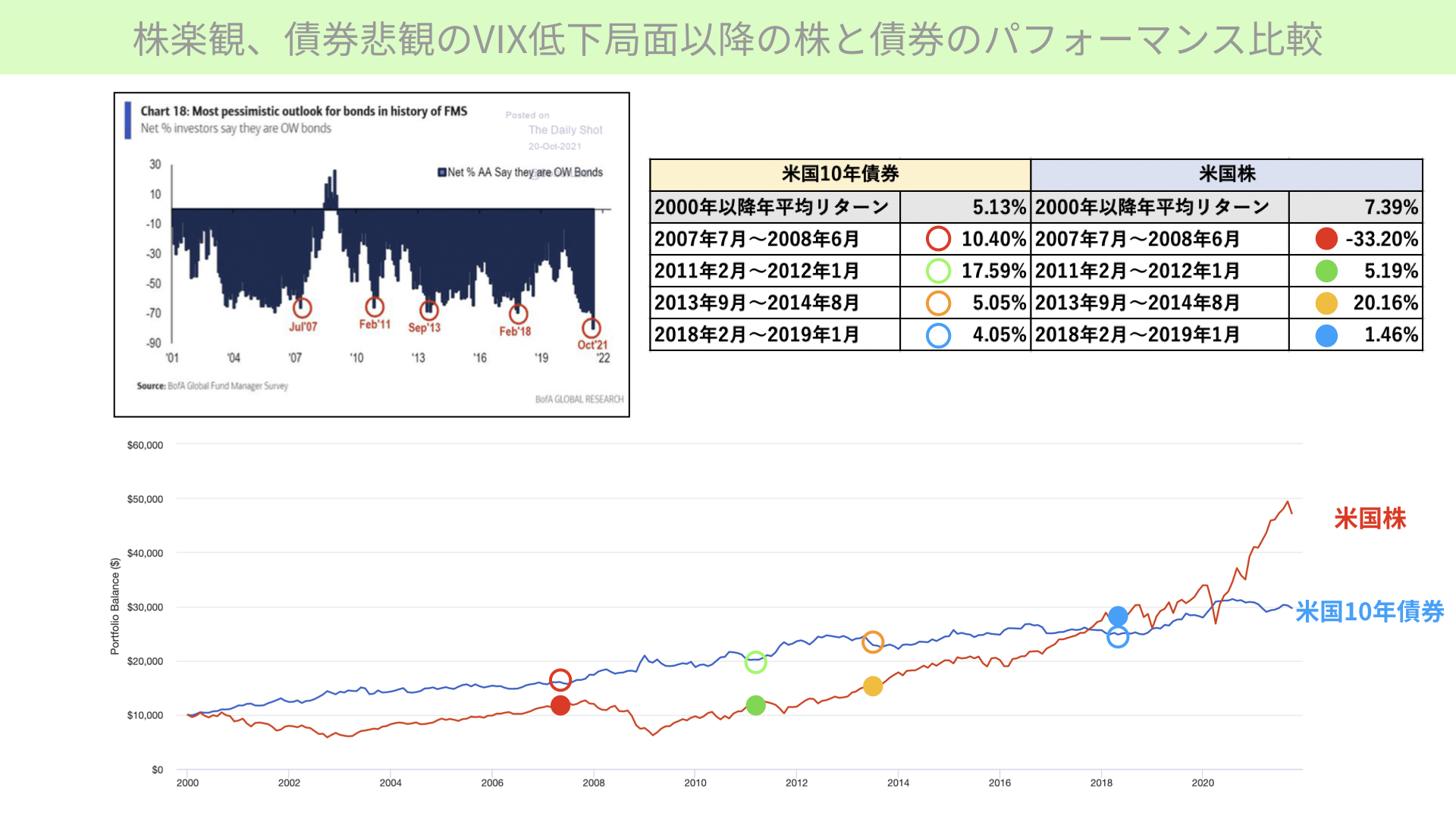

債券割合が減っていると、株に対して強気になり、VIXが低くなります。では、債券に対して悲観的な状態では、債券投資は全くもって意味がない。もしくは投資パフォーマンスが悪くなるのでしょうか? 調べてみたのが、こちらの図表です。

米国10年債2000年以降平均リターンは5.13%でした。債券の保有割合が一番低くなった後の1年間と比較すると、2007年、2011年は過去の平均を上回り、2013年、2018年は平均を下回っているものの、大きくは下回っていません。ですから、保有割合が低いとき、その後パフォーマンスが大きく悪化しているわけではないと分かります。

次に米国株を確認します。2000年以降のリターンが7.39%。債券エクスポージャーが減った後の結果はまちまちです。例えば、2007年はリーマンショックが起こったため大きく下落しています。一方、2013年は20%も上昇しています。反面、2011年、2018年は5.19%、1.46%とパフォーマンスにばらつきがあります。

ここから分かるように、株における債券の保有割合が減ったからといって、直接大きな影響があるわけではありません。一方、債券は、債券に対してそういう動きが起こった後も、ある程度のパフォーマンスを残している、もしくは平均を上回るようなパフォーマンスを残しています。

その理由は何か。債券が下がっているときは株に対して一番強気になっていて、債券が一番売られ、VIXは一番低い状態になっています。VIXは必ず循環します。急にマーケットが混乱するとVIXは上がります。そうすると株の割合を減らし、債券割合を増やします。すると債券投資が増え、債券利回りは上がります。

一方、株はVIXの急上昇が1年以内に起こるか、起こらないかによってパフォーマンスがまちまちです。

今回のバンクオブアメリカの調査において、何が言えるかのまとめです。ファンドマネージャーの調査において、債券が弱気のピークを付けたとしても、債券は決して最悪期でないことが分かりました。債券に投資してはいけないのか? 過去のパフォーマンスを見るとそうでもありません。

二つ目。金利上昇だけが直接の原因ではなく、VIXが一番大きく関係していると分かりました。特にリスクパリティ戦略が大きく影響しています。VIXの大きな低下が債券離れの直接原因だとすれば、その後VIXが急上昇するとも容易に考えられます。そういった場合においては債券に戻ることを意味しますので、リスクヘッジ効果が債券にあると改めて確認できました。

三つ目です。債券の弱気相場が続いている場合、株式パフォーマンスへの直接の影響は、確認できていません。ただし、株式の投資割合が増えたときには、債券の投資割合が減っています。債券の投資割合が増えるときには、株式の投資割合が減ります。結果として、株式投資の割合が減るとき株式が下がりやすいと、過去のパフォーマンスからは分かります。

このように、今回いくつかのヒントがありました。バンクオブアメリカの調査において、債券に対して弱気さが増えたからといって、債券パフォーマンスにマイナスの影響があるとは言えません。

そして、株式に対する影響を断定することはできませんが、VIXが下がった状態では、債券エクスポージャーも減っています。逆に言うと、VIXが上がる可能性を示唆している場合があります。そんなときには株式が大きく下落することもありますし、下落しないことも過去ありました。

株式についての明言はできませんが、債券に関しては株式との組み合わせがいいと確認できました。株式投資をしっかりやっていてリスクヘッジを行いたい方に、債券は意味があると今回の分析を通じて少しでも考えていただき、今後のリスク管理において一つの選択肢となればと思い、今回は分析をしてみました。ぜひ、参考にしていただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 10月1 …

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリカの大統領選挙を3週間 …

世界が注目するBRICSサミットの概要 2024年10月22日から24日まで、ロシアのカザンでBRICSサミッ …

中国株市場が再び脚光を浴びています。国慶節連休が明けた直後から上海総合指数は連日上昇し、10月8日には上海総合 …

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 先週の株 …

米大統領選まで1ヶ月を切りました。2024年11月5日に投開票、2025年1月20日に就任式と約3ヶ月後には新 …

10月9日に衆議院が解散し、27日の総選挙が近づく中、市場では「選挙は買い」というアノマリーが再び注目されてい …

本日は『ソフトランディングの場合、S&P500とセクターへの投資のどちらがリターンを狙えるか』をお伝え …

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 先週の日 …

[ 目次 ]1 日本株今週の振り返り2 来週の日本株市場の見通し3 来週の為替注目点 日本株今週の振り返り 今 …

本日は、米国株利下げ後に期待できる投資対象をお伝えします。先週のFOMCにおいて0.5%の利下げが決定されまし …

2024年9月18日、米連邦準備理事会(FRB)はFOMCで予想を上回る0.5%の利下げを決定し、市場に衝撃を …

米8月消費者物価指数(CPI)は、前年同月比で2.5%の上昇となり、市場予想の2.6%を下回る結果となりました …

本日のテーマは米国株とドル円です。 一般的に米国の利下げ局面では、米金利が下がるため、ドル安/円高になる、とい …

6日に発表された8月の米雇用統計は、非農業部門の雇用者数が前月比で14万2,000人増加したものの、市場予想を …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …