今週、大きな注目材料となるCPIとPPIと、米国株式市場をけん引しているSOX指数(半導体30社を集めた株価指数)の上昇が今後も続くのかを、分析したいと思います。

[ 目次 ]

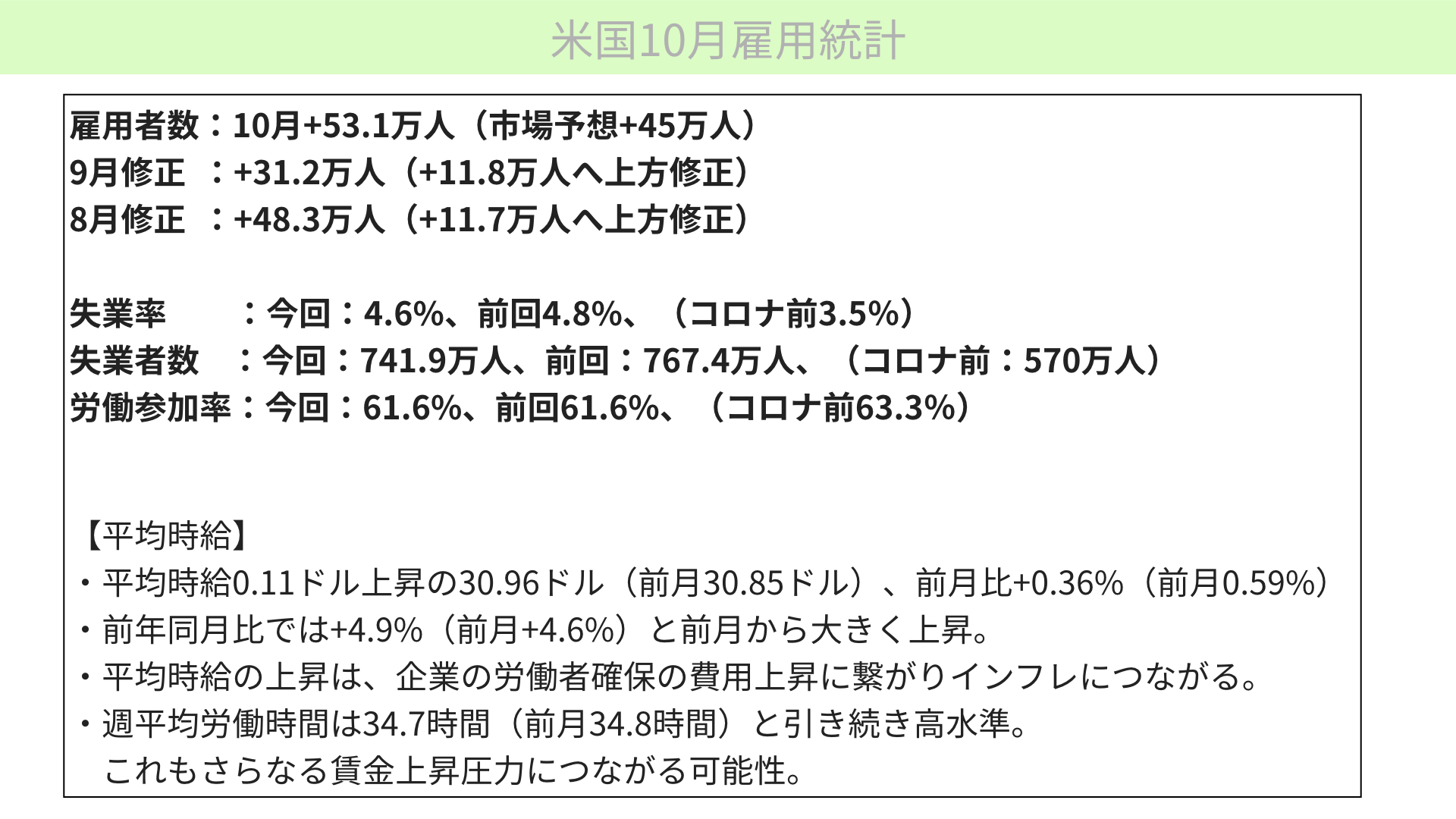

雇用統計は既にご覧になっているかと思います。予想を上回る53.1万人(予想45万人)でした。8、9月も上方修正で、共に約11万人のプラス。元々低調だと言われていた数字がかさ上げされたことで、株価にプラスの影響を与えました。

雇用統計の数よりも、今は失業率、平均時給、労働参加率に注目が集まるかと思います。そのため、今日はそちらを中心に取り上げました。

まず、失業率は4.6%(前回4.8%)に下がりました。いい状況ではありますが、コロナ前の3.5%には達していないため、FRBの政策に大きな影響を与えるとまではいきませんでした。引き続き失業率が下がっていることはいいことかと思います。

労働参加率はほとんど上がっていません。前回と同じく61.6%と、コロナ前の63.3%から上がり切れていません。今後労働参加率の伸びの悪さが、労働に参加する人自体が減っているのではないかと捉えられ、時給上昇や賃金上昇、インフレにつながるのではないかと懸念されています。こちらはあまり報道されていませんが、注目すべきところかと思います。

また、失業者数が741.9万人(前回767.4万人)と下がっていますが、コロナ前の570万人という数字から考えると、まだまだ失業者数が多いとFRBは考えるでしょう。そうなれば、低金利を続け、インフレが進む可能性があることに注意が必要です。

そして平均時給です。こちらも上がっている状況が続いています。前月比0.36%のプラス。市場予想と一致していますが、前年同月比では4.9%。前月が4.6%だったことを考えると、予想とは一致したものの加速し続けています。

平均時給の前年同月比の伸びは、人手不足に対して労働者の獲得競争が強まっていることを示しています。そういった意味では、今後も平均時給が上がってきそうだと、失業者数や労働参加率からも考えられます。これはインフレ傾向につながるかと思います。

また、週間平均労働時間も34.7時間(前月34.8時間)と、前月とあまり変わりませんが、依然として長い労働時間です。アメリカは雇用されている側も強いので、人の獲得競争がさらに激しくなるでしょう。

失業者数、労働参加率、平均時給から考えると、物価動向がすごく影響を受けやすい、インフレ傾向が続くような内容だったと言えます。その意味では、数字が良く、雇用者数も良かったので株価にはプラスですが、そこについては引き続き注意して見ていく必要があると思います。

次に、今週の見通しをお伝えします。

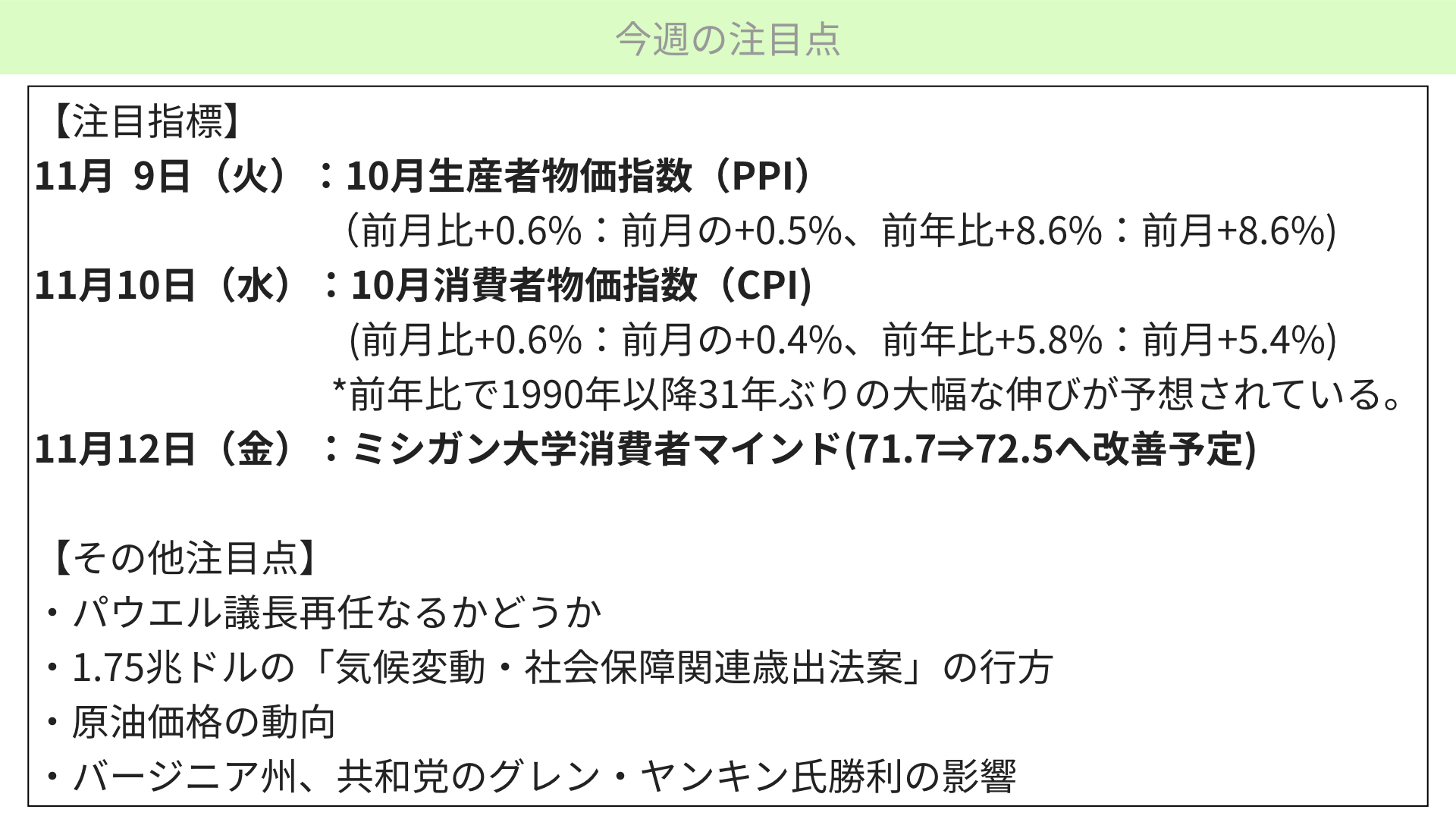

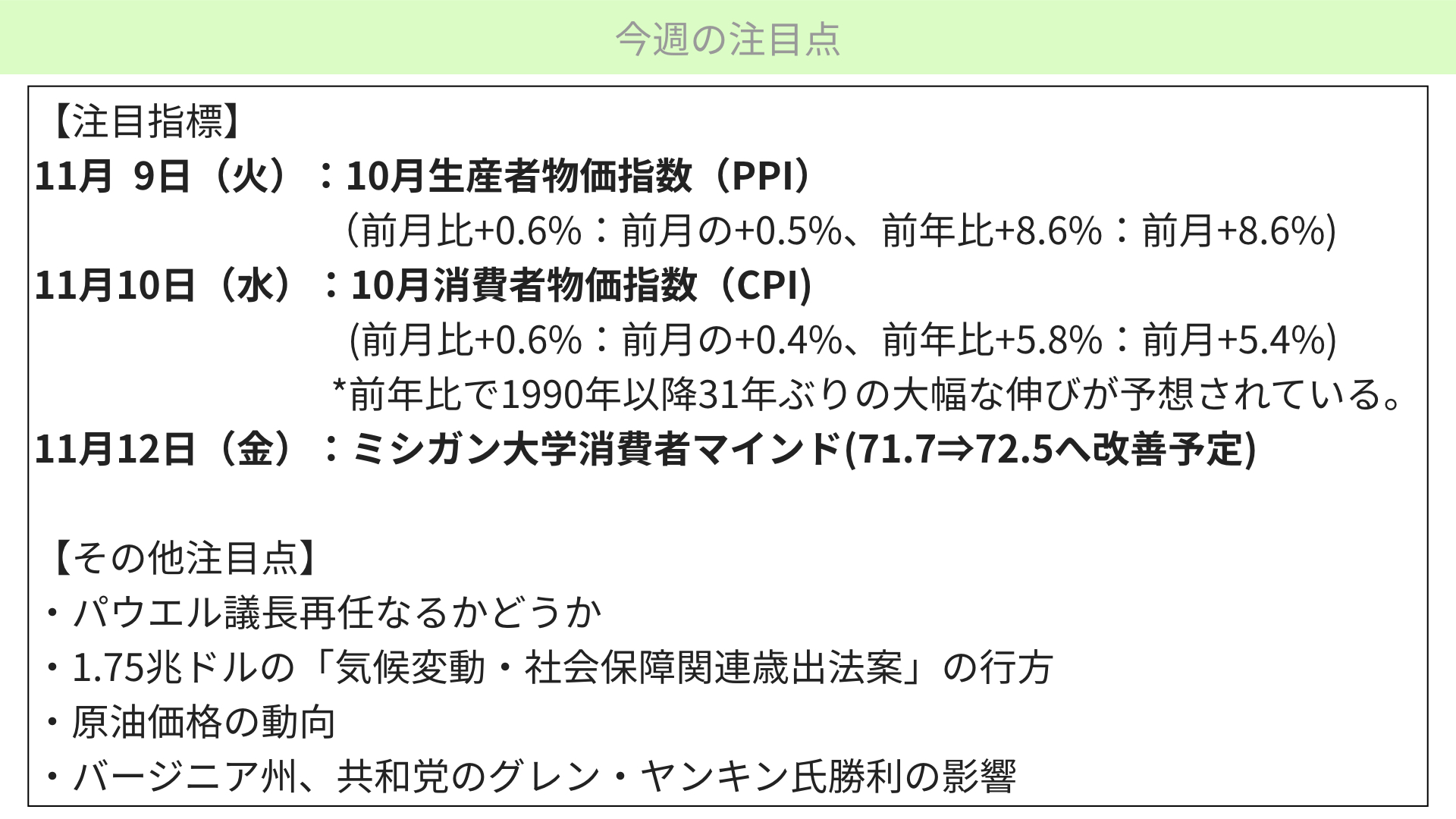

一番の注目点は、11月9日~10日のPPI(生産者物価指数)とCPI(消費者物価指数)です。前月比、前年比共にプラスと予想されています。特に、消費者物価指数は1990年以降31年ぶりの大幅な伸びが予想されていることで、今週もかなり物価に対して繊細な状況が続くと思われます。

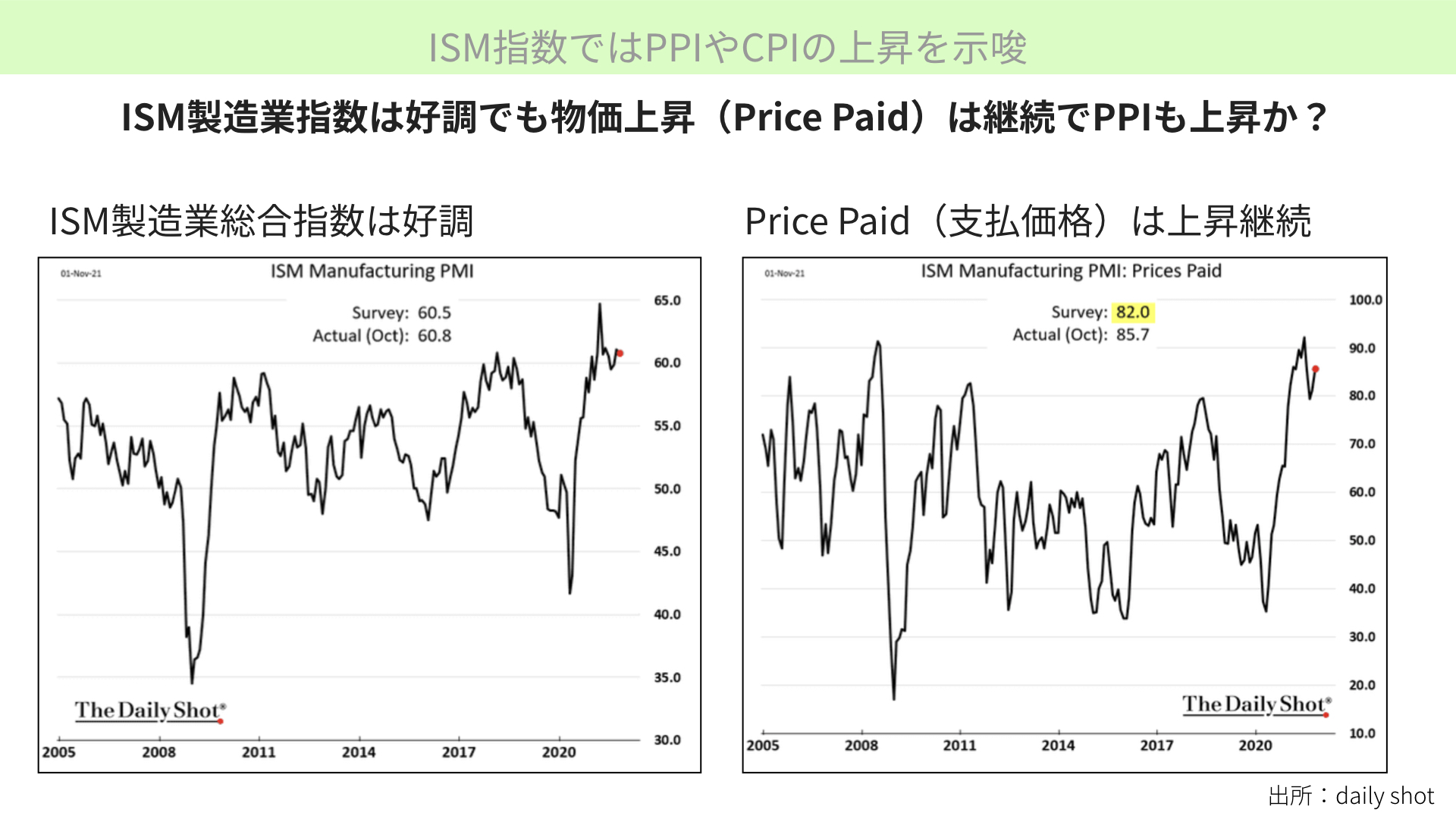

11月1日に発表されたISM製造業指数においても、総合指数が60.8(予想60.5)と0.3上回りました。

その中でも、Price Paid(支払価格)インデックスは予想の82を大きく超える85.7と出ました。このように価格が高い状態でとどまっていることから、企業は仕入れをする段階で、すごく高いお金を払っている状況がいまだに続いていると、間違いなく言えます。

今回もPPI、CPI共に高くなってくる可能性があると言えます。PPIが高くなることはISM製造業指数から想像できますが、実際には、まだPPIとCPIの間にギャップがあります。つまり、生産者は仕入れに高いお金を払っていますが、価格転換はなかなかできていません。価格転換すれば売り上げが落ちてしまうため、慎重になっているのです。結果として企業業績が少し伸び悩んでいるとの企業決算コメントが、多く見られていました。

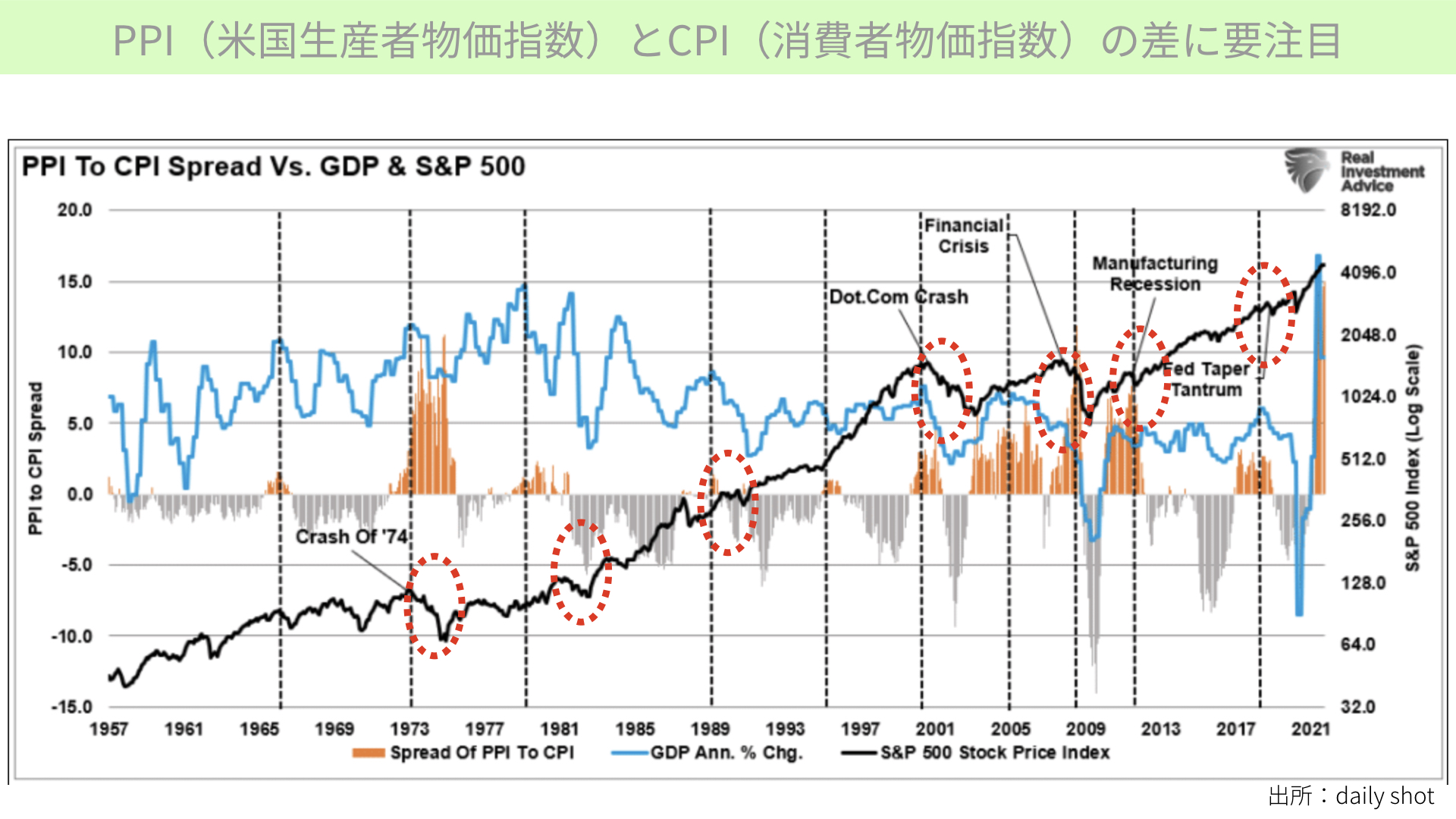

そういった状況が続くと、今後どうなるのか。こちらは1957年から取ったチャートです。黒太線がS&P500の動き、青線がGDPの年間変動率。

棒グラフは、スプレッドと言われるPPI(生産者物価指数)-CPI(消費者物価指数)で出したものです。PPIとCPIの差が大きくなった状態がオレンジ、生産者物価指数よりも消費者物価指数が上がった状態を、グレーの線で表しています。

上に行けば行くほど、生産者物価指数との差が広がっていることを表します。今はPPIが高く、CPIとの差があると分かります。

注目点としては、PPIが高くCPIとの差があるオレンジの状態は、生産者が仕入れのときに非常に高いお金を払っているものの、お客様に付けることができていないということです。自分たちの利益、成長率が損なわれている状態がオレンジとなります。

そういった状況となると、黒いチャートのようにS&P500は下がっていくし、GDPも当然ながら影響を受けます。過去、長い歴史を見ると、株価にとっていい材料とはなっていません。

今現在もオレンジです。近い将来仕入れの高い状態が皆さんの物価に転換され、経済、株価に対してマイナスの影響が予想されるとのレポートです。

これについては、すぐに先行する、同時に進行するなど、そういったことがはっきり出ているわけではありません。明日、明後日に大きく株価が下落するものでもありません。ただ、こういった相関性の高いものについて歴史は裏切りません。慎重に今週の物価指数、PPIとCPIがどうなるのかを見る必要があります。引き続き、今週のCPIとPPIを注目していただきたいと思います。

11月12日にはミシガン大学の消費者マインドが発表されます。これは金曜日に発表されますが、今の状況においては注目されます。こちらが本当に改善を少しでもしているのか。確認をして欲しいと思います。

それ以外にも、恐らく今週か来週にかけて、パウエル議長が再任となるかどうか発表となるかと思います。

マーケットがどういう反応をするかはすごく予想が難しいです。継続性を重視する場合、そういったものはプラス材料となるでしょう。彼が間違えた判断をするとマーケットが考えれば、マイナスの材料となります。予測はできないものの、マーケットにある程度のインパクトを与える可能性があることには注意が必要です。

また、1.75兆ドルの気候変動、社会保障関連支出法案の行方ということで、約1兆ドルのインフラ法案が先週末可決されました。同時に可決されると言われていた気候変動の歳出法案が、まだ棚上げになっている状態です。こちらの規模縮小等が注意されているところですが、中身としては法人税の増税や富裕層の増税が含まれておらず、歳入案もセットになっていますので、そういったところは株価にプラスです。

しかし、1.75兆ドルの中身が、金額が下がるとか、あまり経済効果のないものに変わっていくとなると、マイナスの影響があるので注意が必要かと思います。

あと、原油価格の動向も、この前OPECプラスが発表された後は80ドルを割るような状況でしたが、金曜日は上がっています。本当にアメリカが備蓄を放出するかどうかも含めて、原油価格が上がっていくとなれば、これはインフレに大きな影響を与えます。こちらも注目が必要かと思います。

11月2日、バージニア州の州知事選挙において、共和党のグレン・ヤンキン氏が勝利しました。これが今後の経済に大きな影響を与えてくると言われています。もし、中間選挙で共和党が勝てば、残り2年間のバイデン大統領の運営は、かなり厳しいものになると思われます。何も決められないと、経済停滞が起こる可能性もあります。

中間選挙で共和党が上院、下院を取る流れが出てくれば、来年11月以降の2年間、経済低迷を織り込みにいく可能性もあるので、注意が必要と思います。もちろん、共和党がなって新しい政策が出ればプラス材料ではありますが、ねじれ国会となれば少し厳しいかと思います。

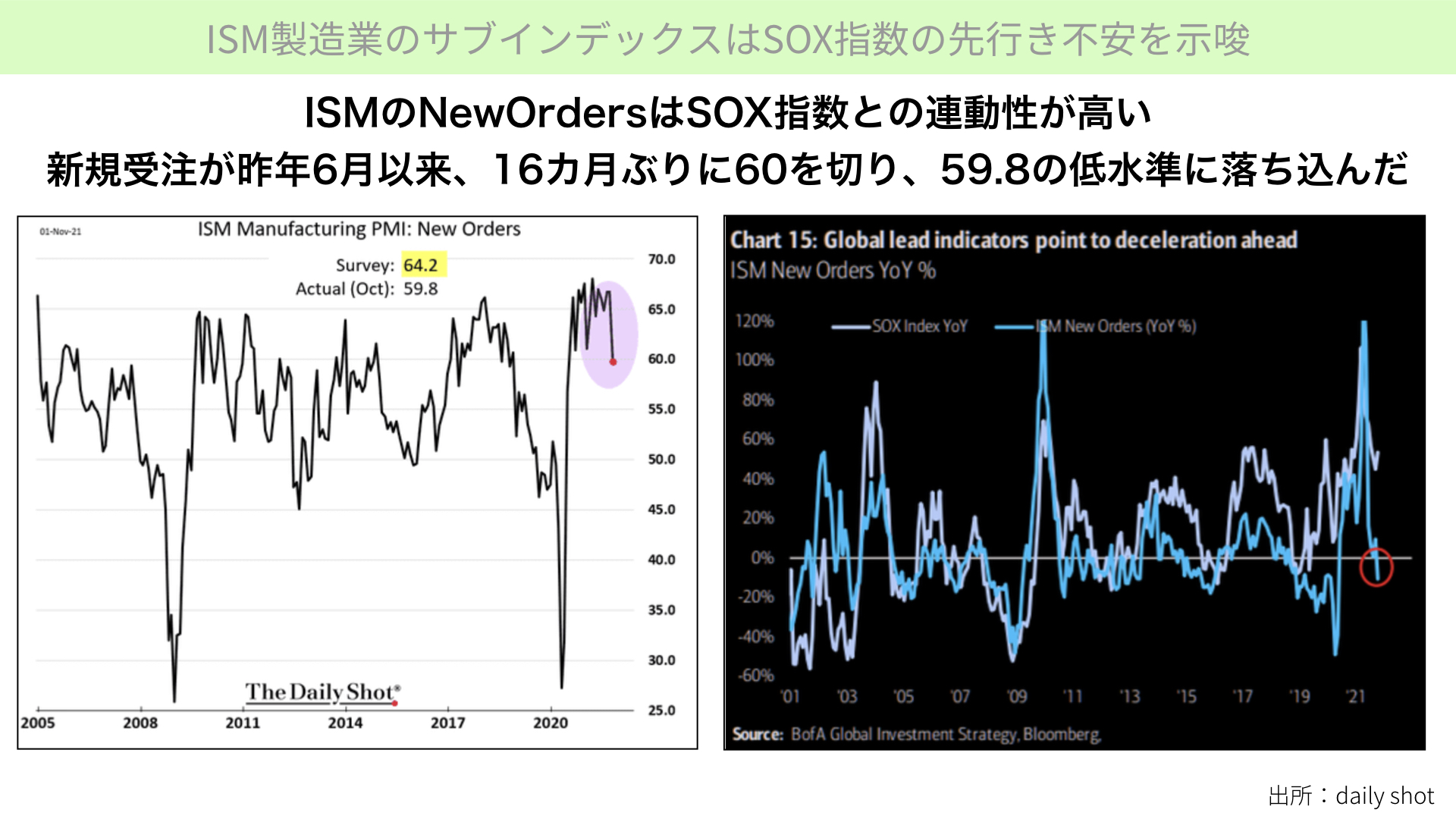

次に、SOX指数についてです。今、半導体不足が叫ばれており、半導体を使った5GやIOTに対しての供給がすごく増えていることで、半導体企業の業績がとても良くなっています。

先週月曜日に発表されたISM製造業指数において、SOX指数の先行指標が、実はあまりいい数字を示していませんでした。今までマーケットを引っ張ってきたSOX指数が、もしかすると今後減速してくる可能性も十分にあります。そこだけは、頭の片隅に置いておいてください。

ISMの中には、New Orders(新規注文)というものがありますが、1年半ぶりに60を割りました。もちろん、60近辺は維持していますが、今までマーケットを70の水準でグイグイ引っ張っていたことを考えると、かなり下がってきたと言えるでしょう。

しかも、調査では64.2だったのが59.8ですから、かなり予想を下回った状況です。今、企業にとっては新しい注文がなかなか入ってきていないことが確認できたかと思います。

右のチャートは、バンクオブアメリカの資料です。ISMの新規注文とSOX指数の連動性が高いことが、改めて確認できます。

赤丸部分を確認すると、水色のNew Ordersが前年比でマイナスになっていることが確認できます。そうなれば、過去、SOX指数も昨年対比で下がる傾向があります。

当然ながら、企業に注文が入ってこなければSOX指数も下がりやすく、半導体需要が減ると言われています。ISMのNew Orderが下がったことは、SOX指数を引き下げる可能性があることに注意が必要です。

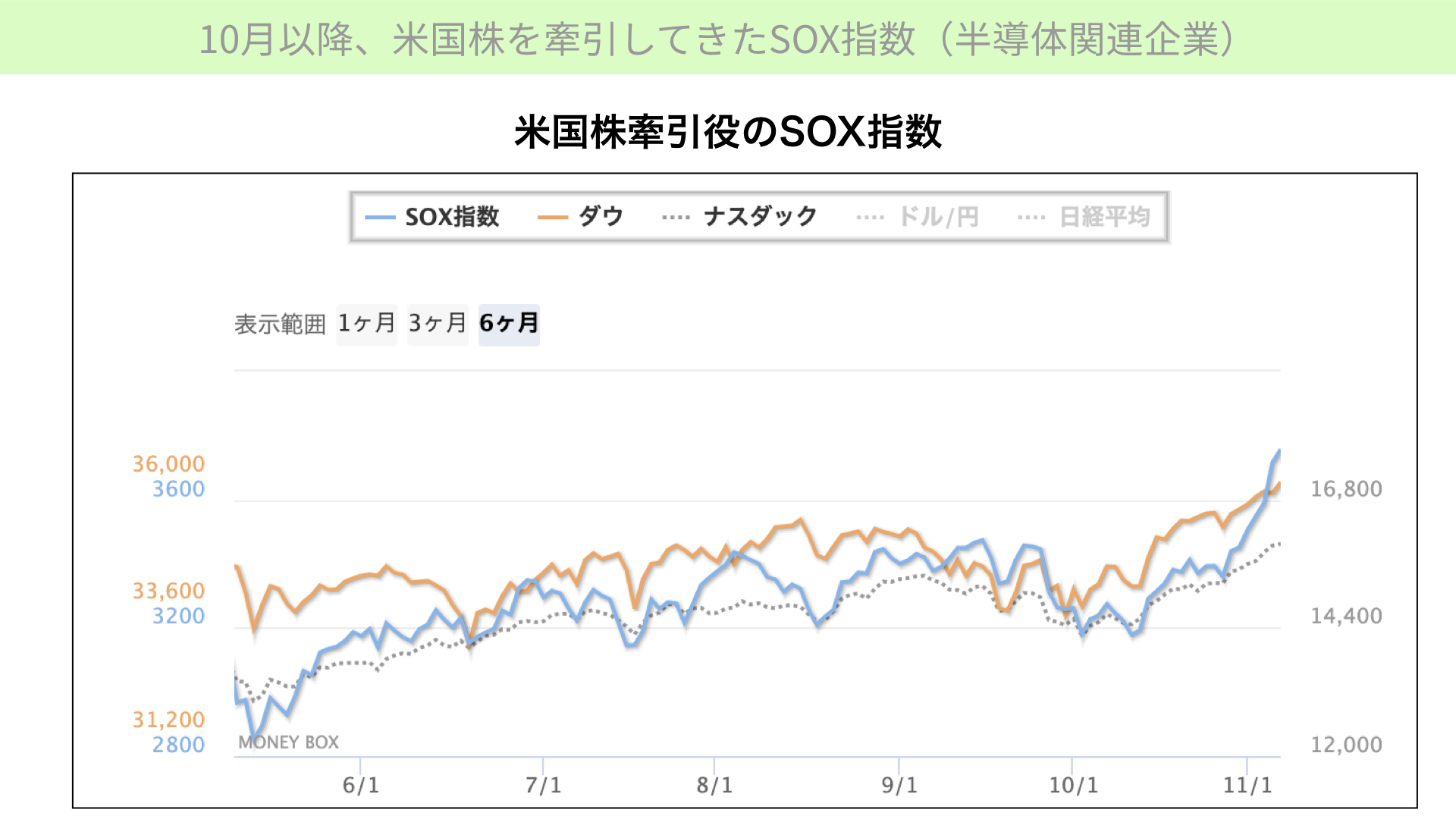

SOX指数が下がると、どういう影響があるか。SOX指数はここ1カ月、株価の大きく上昇させるけん引役でした。水色の線がSOX指数、ダウがオレンジ、点線がナスダックとなっています。ナスダックやダウよりも明らかに大きくSOX指数が引っ張ってきている状況が、特に10月以降確認できます。

景気の減速感と言われてきた中で、低金利政策も含めて落ち着いてきたことによって、SOX指数がグイグイマーケットを引っ張ってきた状況です。

特にSOX指数の上昇は本当に著しい上昇となっています。今後のマーケットを考えた場合、もしもISMの新規受注が減ったことでSOX指数が下がればどうなるか。ナスダックやS&P500はSOX指数の上昇に支えられていた側面もありますから、スピードが鈍化する可能性も今後あります。

マーケットを見ていく中では、普通は3指標を見ていきますが、SOX指数なども同時に見ていただければ、今後企業業績の鈍化が起こり得るのかどうか確認できます。注目いただければと思います。

今週は、CPI、PPI、SOX指数、原油や法案の行方が大切になります。先週と比べると大事な経済指標は減っていますが、引き続きマーケットをしっかりと見ていきましょう。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 10月1 …

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリカの大統領選挙を3週間 …

世界が注目するBRICSサミットの概要 2024年10月22日から24日まで、ロシアのカザンでBRICSサミッ …

中国株市場が再び脚光を浴びています。国慶節連休が明けた直後から上海総合指数は連日上昇し、10月8日には上海総合 …

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 先週の株 …

米大統領選まで1ヶ月を切りました。2024年11月5日に投開票、2025年1月20日に就任式と約3ヶ月後には新 …

10月9日に衆議院が解散し、27日の総選挙が近づく中、市場では「選挙は買い」というアノマリーが再び注目されてい …

本日は『ソフトランディングの場合、S&P500とセクターへの投資のどちらがリターンを狙えるか』をお伝え …

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 先週の日 …

[ 目次 ]1 日本株今週の振り返り2 来週の日本株市場の見通し3 来週の為替注目点 日本株今週の振り返り 今 …

本日は、米国株利下げ後に期待できる投資対象をお伝えします。先週のFOMCにおいて0.5%の利下げが決定されまし …

2024年9月18日、米連邦準備理事会(FRB)はFOMCで予想を上回る0.5%の利下げを決定し、市場に衝撃を …

米8月消費者物価指数(CPI)は、前年同月比で2.5%の上昇となり、市場予想の2.6%を下回る結果となりました …

本日のテーマは米国株とドル円です。 一般的に米国の利下げ局面では、米金利が下がるため、ドル安/円高になる、とい …

6日に発表された8月の米雇用統計は、非農業部門の雇用者数が前月比で14万2,000人増加したものの、市場予想を …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …