10月に入ってからの2営業日で、S&P500が7%近くと大きく上昇しています。下落しているマーケット(ベアマーケット)中における大きなリバウンドになりますので、ベアマーケットラリーだと言えます。

このベアマーケットラリーは今後も続くのか。それとも、今回がボトムとなるのか、それとも、改めて下落に転じるのか、マーケットの関心事になってきています。そこで、本日は今回のベアマーケットラリーの背景と、このラリーは持続性があるのかどうかを見ていきます。

こちらをご覧ください。3日に発表されたISM製造業指数です。3日、米株式市場は大きく上昇しましたが、その背景にはISM製造業指数の悪化がありました。指標の数字が悪かったのに株価が上昇した、典型的な「Bad news is good news」だと言えます。

では、なぜ悪いニュースが良いニュースになったのでしょうか。ご存じの通り、FRBは今年に入って急激に引き締めを行ってきましたが、市場は、FRBが景気悪化を受けて23年以降に緩やかな利上げ、もしくは利下げに転じてくれるのではないかと期待が醸成されることで、悪いニュースが良いニュースになると言われています。

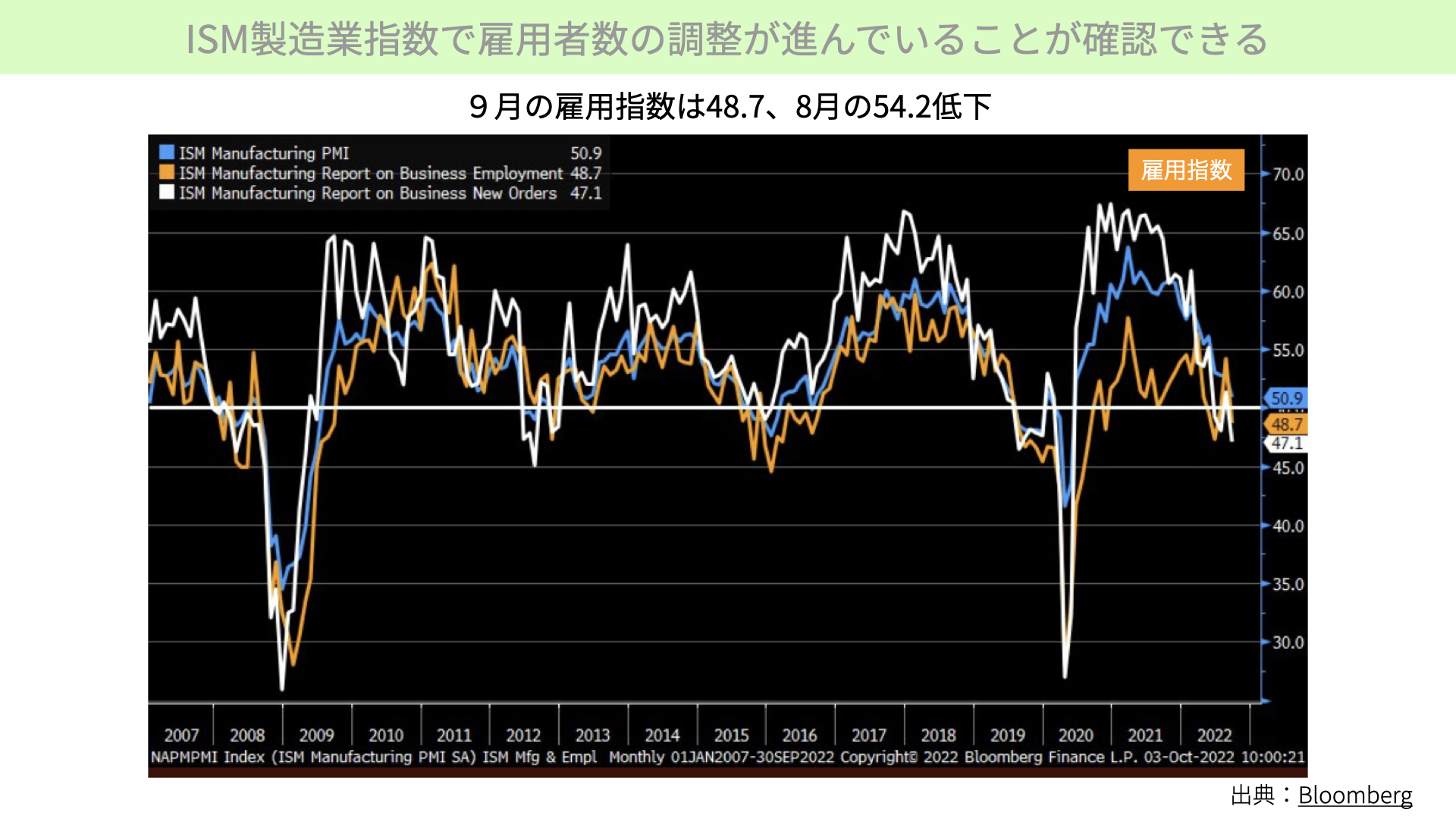

実際にISMを見ていきましょう。総合指数が青いチャートです。50を割り込むと不景気、50を上回るとある程度好景気ということで、不景気と好景気の境目が50となっています。今回は50.9と、かろうじて分岐点は超えていますが、マーケットとしては景況感が良くないと捉えました。そのため、今後、FRBが利上げを緩やかにする可能性があるのではないかと期待感が高まり、株価は大きく上昇しました。

もう一つ注目すべきは、オレンジの雇用指数です。ISMの中に、サブインデックスとして雇用指数がありますが、こちらが48.7となっています。50を割り込んでいますので、製造業において雇用の調整が進んでいると答えた人が多くなっていることを示します。

今週は雇用に関する指標が多く並んでいます。ADP雇用統計、失業保険申請件数、ISM非製造業指数における雇用指数もあったりと、今週はかなりアメリカの雇用に関する情報が出てきます。先行して出てくるISM製造業指数の雇用指数があまり良くありませんでした。雇用が非常に強く、賃金インフレがインフレをリードしているとして、強烈な利上げを行うとFRBは主張していますが、それが軟化するのではないかと考えられ、3日、株価が大きく上昇しています。数字が悪かったことでFRBが緩和的になってくれると、マーケットが上がったわけです。4日も大きく上昇していますが、その背景にはこちらがあります。ご覧ください。

4日、日本時間のお昼頃に、オーストラリア準備銀行がOCR(オフィシャルキャッシュレート)、アメリカで言うFFレートの引き上げを行いました。結果としては、0.25%の引き上げでした。オーストラリアの7月、8月のCPIは前年比で6.8%プラスと、強烈なインフレが続いているにもかかわらずの予想を下回る利上げにとどまりました。

市場予想としては0.5%の利上げ予想が60%、0.25%の利上げ予想が40%と、0.5%が大勢を占めていた中、0.25%の利上げに留めたことが、マーケットに大きなニュースとして流れました。

RBAは、0.25%に留まった理由として、中立金利まで利上げを行ってきたことを説明しています。また、今回急激に利上げを行ったことで住宅ローン金利が上がり、住宅価格の低迷が起こってきていると言っています。さらに、景気に対する急激な利上げの影響に配慮してとコメントしています。

これは、まさにアメリカの置かれている状況と近いです。ということで、FRBもRBAと同じように、緩やかな利上げに転じるのではないかとの期待感が、日本時間のお昼時点で醸成されました。

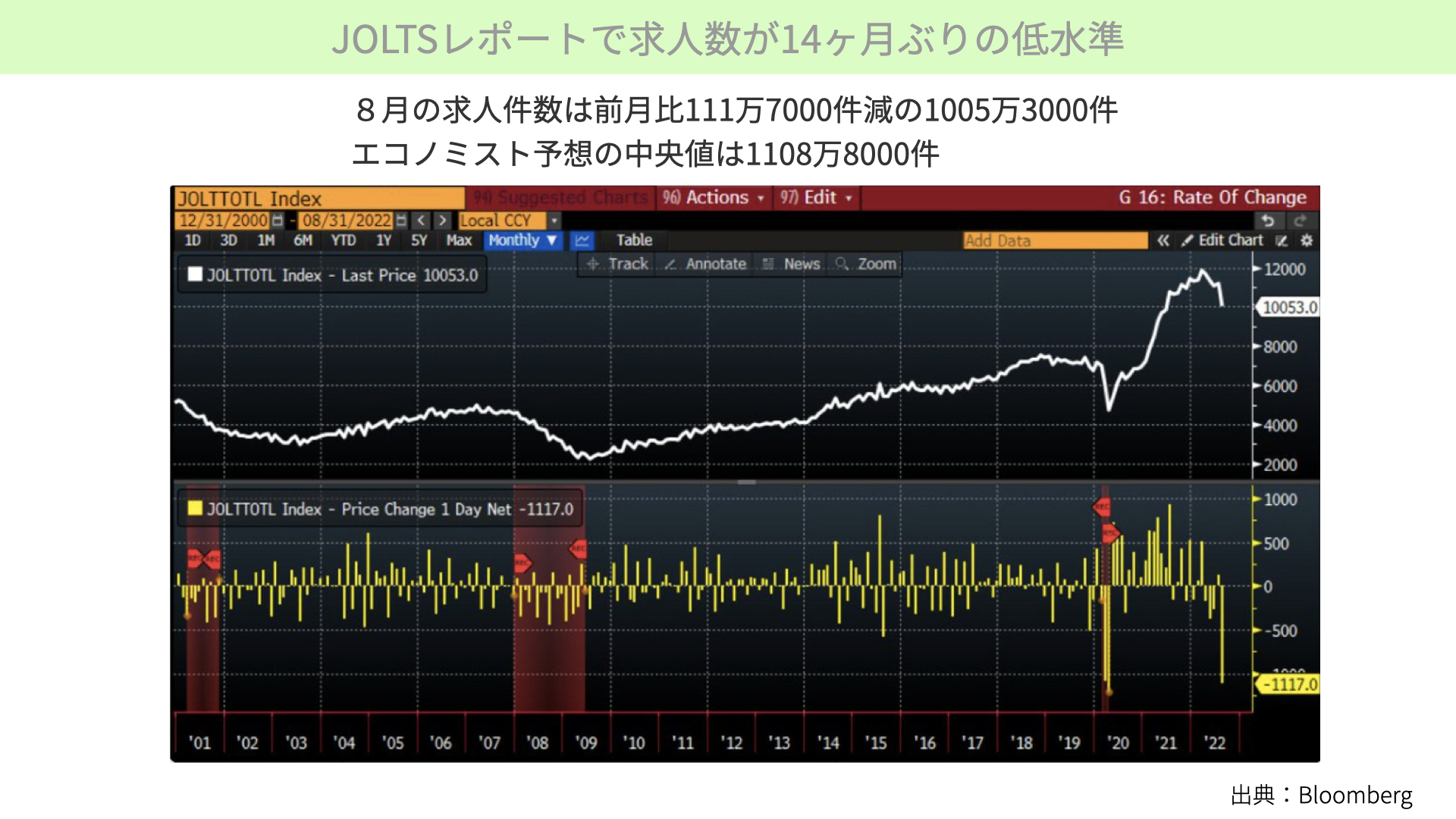

その流れの中、夜に、米求人数を示すJOLTSが発表されました。JOLTSは米国の求人件数を表したものです。コロナ以降、米求人件数が多く、人手不足が人件費の高騰に繋がっていると再三言われてきた中で、8月の求人件数はどうだったのでしょうか。

エコノミストの予想が1108万人とされていましたが、結果としては1005万人と大幅に減少していました。前月比で111万7000件も求人件数が減っている、大幅減でした。

下の黄色いチャート、こちらは月間でどのくらい減ったかを表していますが、2000年以降から見てもコロナショック依頼の大幅な下落と、歴史的に見てもかなりの求人件数の減少が確認されました。これもBad news is good newsという形で、FRBが緩和的になってくれるのではないかとの期待感が高まり、4日も株価が大きく上昇しました。

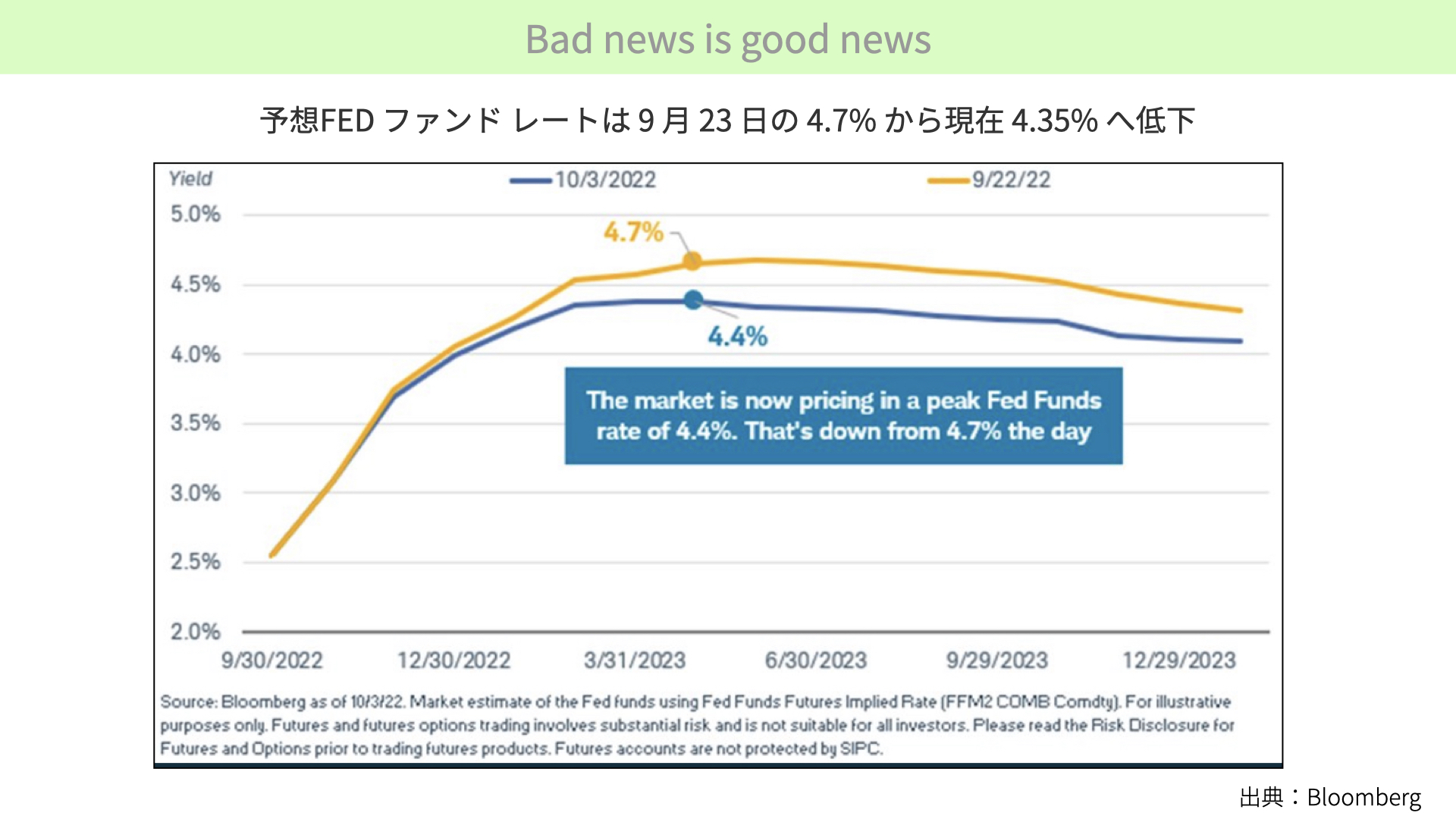

緩和的になってくれるとの期待がマーケットを支えたことは、皆さんもニュース等でご覧になっていると思います。その結果、来年3月に向けたFFレートはどうなったのでしょうか。こちらをご覧ください。

こちらは9月22日~10月3日にかけての予想FFレートの変化を表しています。黄色いチャートが9月22日、10月3日が青いチャートです。市場予想では、来年3月の4.7%まで金利を引き上げてくるのではないかと9月22日までは言われていましたが、10月3日になると、4.4%まで低下、つまり利上げが1回無くなってくるのではないかとの緩和的な予想に変わっていることがわかります。

こういった期待感醸成でマーケットは大きく上昇していますが、さらにこちらを詳しく見てみましょう。

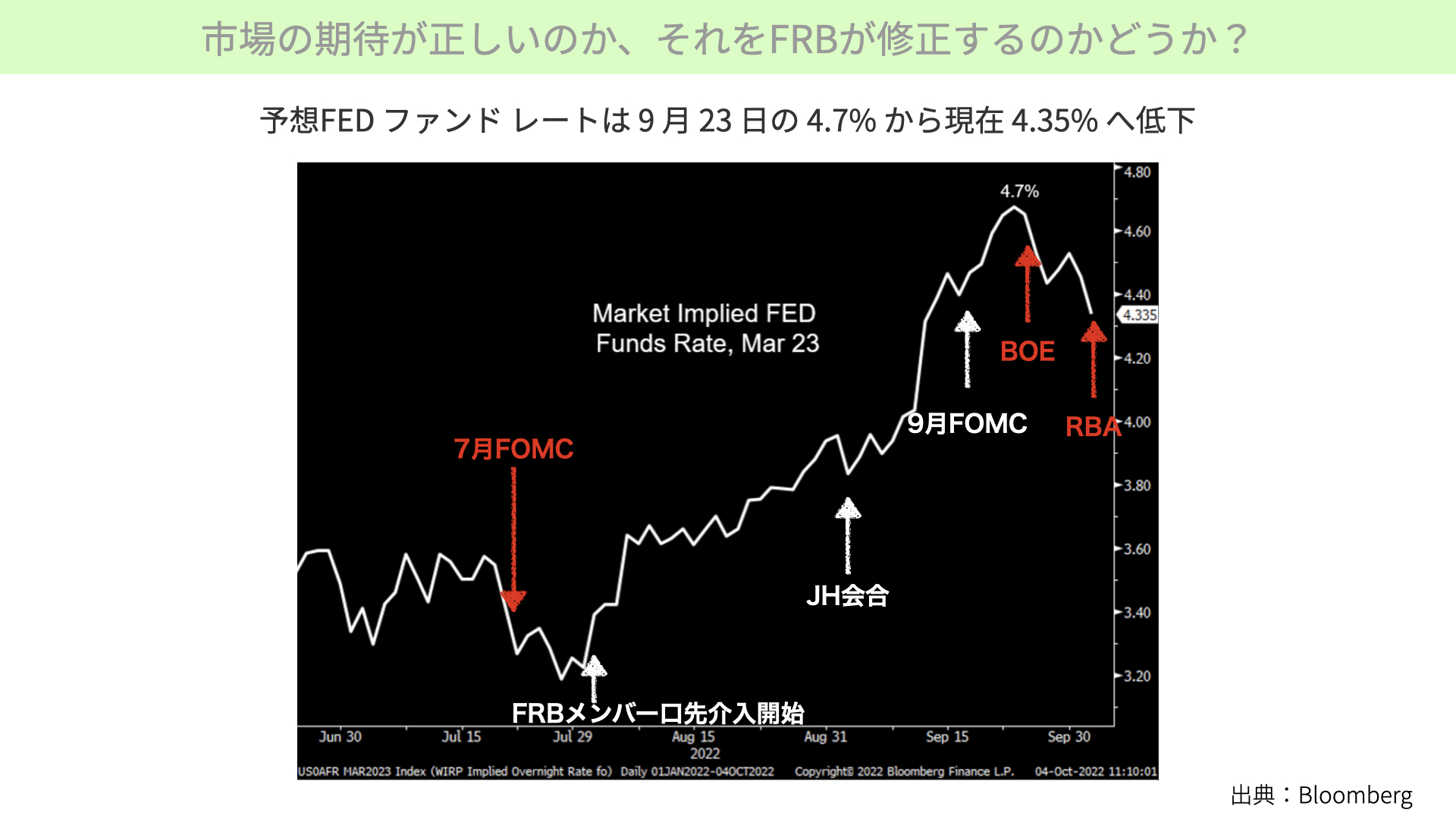

市場の期待が最近どのように推移したのか、6月以降の「来年3月のFFレートの予想到達点」を見ていきたいと思います。

まずは、7月のFOMCにおいて来年3月には利下げに転じるという市場予想が広がりました。それは赤い矢印、7月のFOMCでパウエル議長が、「景気に少し配慮しながら運営していく」とコメントしたことで「ハト派」に転じたとみられ、それから大きく政策金利の予想見通しが低下しました。その結果、株価が大きく上昇し、皆さんご存知のように6月の大きなベアマーケットラリーが起こります。

これは、FRBメンバーから見ると本意ではありません。そこで、FRBメンバーはいろいろな発言の場において、口先介入、つまり、「タカ派的コメント、インフレを絶対に退治する」と連呼するようになりました。

この口先介入は8月にジャクソンホール会合が開かれるまで続けられました。さらにジャクソンホール会合において、パウエル議長が「タカ派」の強い決意を示したことで、さらに来年の利上げ確率が上がります。

そして、9月にも引き続きFOMCで強い姿勢を示したことで、来年の利上げ予想が4.7%まで上昇しました。しかし、その後、バンクオブイングランドが国債買い入れに転換したことや、4日、オーストラリア準備銀行が0.25%の利上げを受けて、世界的に協調で緩和策へ転換するのではないかという思惑で来年の利上げの確率が下がってきています。

これを見ても分かる通り、基本的には期待値やFRBの口先介入などに対するマーケットの解釈によって、来年3月に対する利上げへの期待が変わってきている状態です。2日間の株価の上昇は、こういった来年の利下げ期待が高まったことで起こっています。

今後もこの期待が続くのか、続かないのか。今回のベアマーケットラリーの判断材料になります。つまり、今回の上昇は、6月に起こったベアマーケットラリーと同じ様相となっていますので今後続くかどうかが見極めて行く必要があります。

こちらから見ても分かる通り、6月のベアマーケットラリーを終わらせたのは、FRBメンバーの口先介入でした。今晩以降、FRBメンバーがタカ派的な発言を続けるようであれば、ラリーは早期で終える形となります。逆にFRBメンバーからタカ派的なコメントがなければ、ラリーが続くこととなります。今後は要人発言が注目されるポイントとなってくるかと思います。

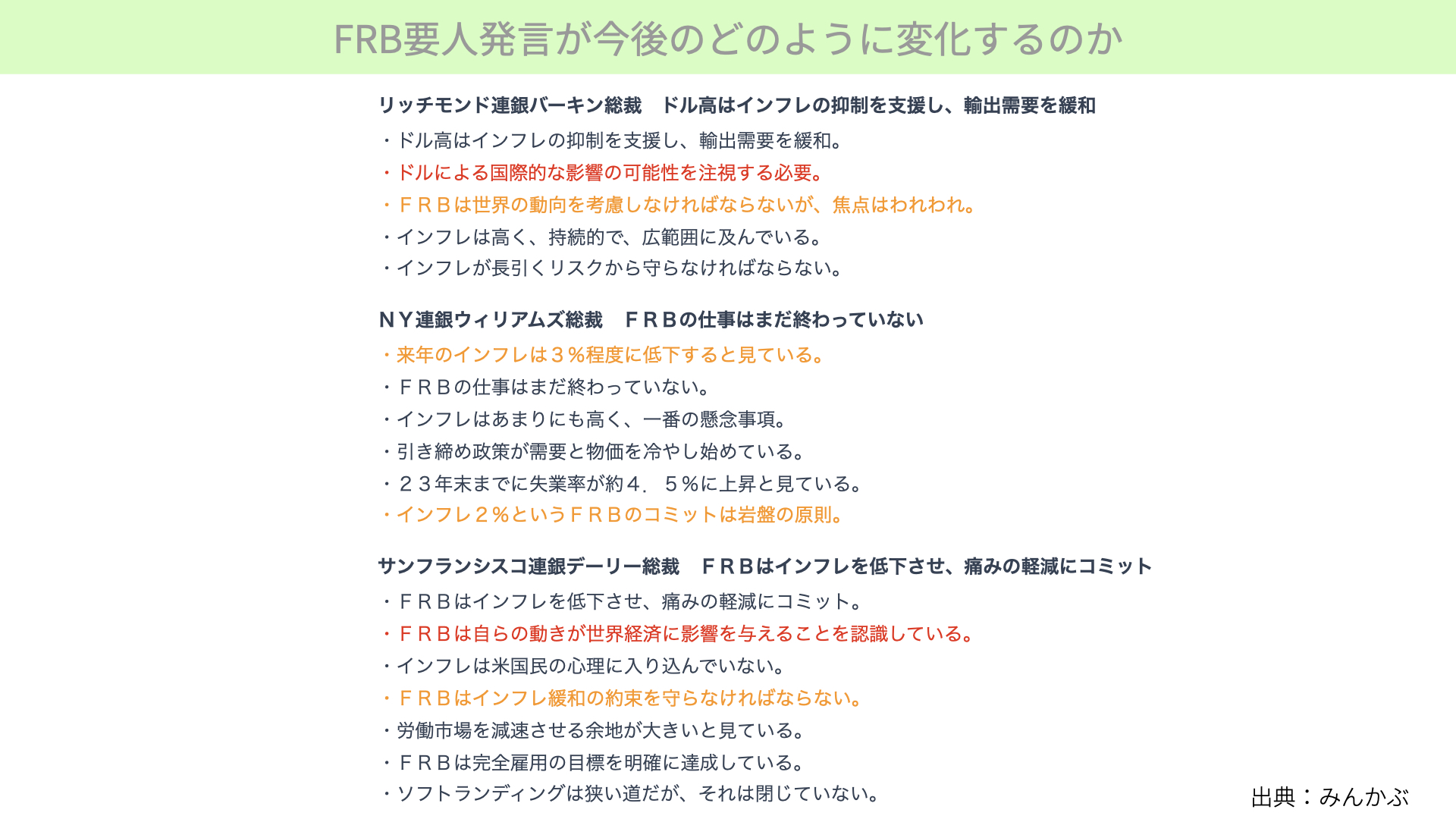

それでは、この2日間の要人発言を、簡単に見ていきたいと思います。3人の要人発言を取り上げてみましたが、赤がハト派的、黄色はタカ派的かと思います。

まず、リッチモンド連銀総裁の発言です。ドルによる国際的な影響の可能性を注視する必要があるとして、金利は上がっていくことでドル高になることに少し配慮しています。その意味では、少しハト派のコメントです。しかし、FRBは世界の動向を考慮しなければならないとしつつも、焦点はあくまで米国だと言っています。他の国がどうであろうと、自分たちはインフレを退治するとしています。タカとハトが入り混じるコメントだと言えます。

次にニューヨーク連銀総裁です。来年のインフレは3%程度に低下すると言いつつも、インフレ2%とのコミットは岩盤という言葉を使い、絶対に守るとしています。さらに来年3%と高く、長く利上げを続けていることを示しますので、その意味では、マーケットの予想よりもタカ派と思われます。

最後に、サンフランシスコ連銀総裁のコメントです。ハト派的な要素としては、FRBは自らの動きが世界経済に影響与えると認識しているとのことです。少し考えなければならないとしつつも、一方で、FRBはインフレ緩和の約束を守らなければならないと、まちまちの発言をしています。

現時点においては、緩和的になるとのマーケットの期待に対し、けん制するコメントが特に強く出ているわけではありません。しかし、オーストラリア連銀のコメント、バンクオブイングランドの政策を受け、緩和的な態度に出るコメントも見られないということは、インフレが鎮静化する数字が出るまで、FRBは強い引き締め態度を続けるとのメッセージとも取れます。その意味では、マーケットに対する今のラリーは、長く続かない可能性があります。慎重に見ていく必要があるでしょう。

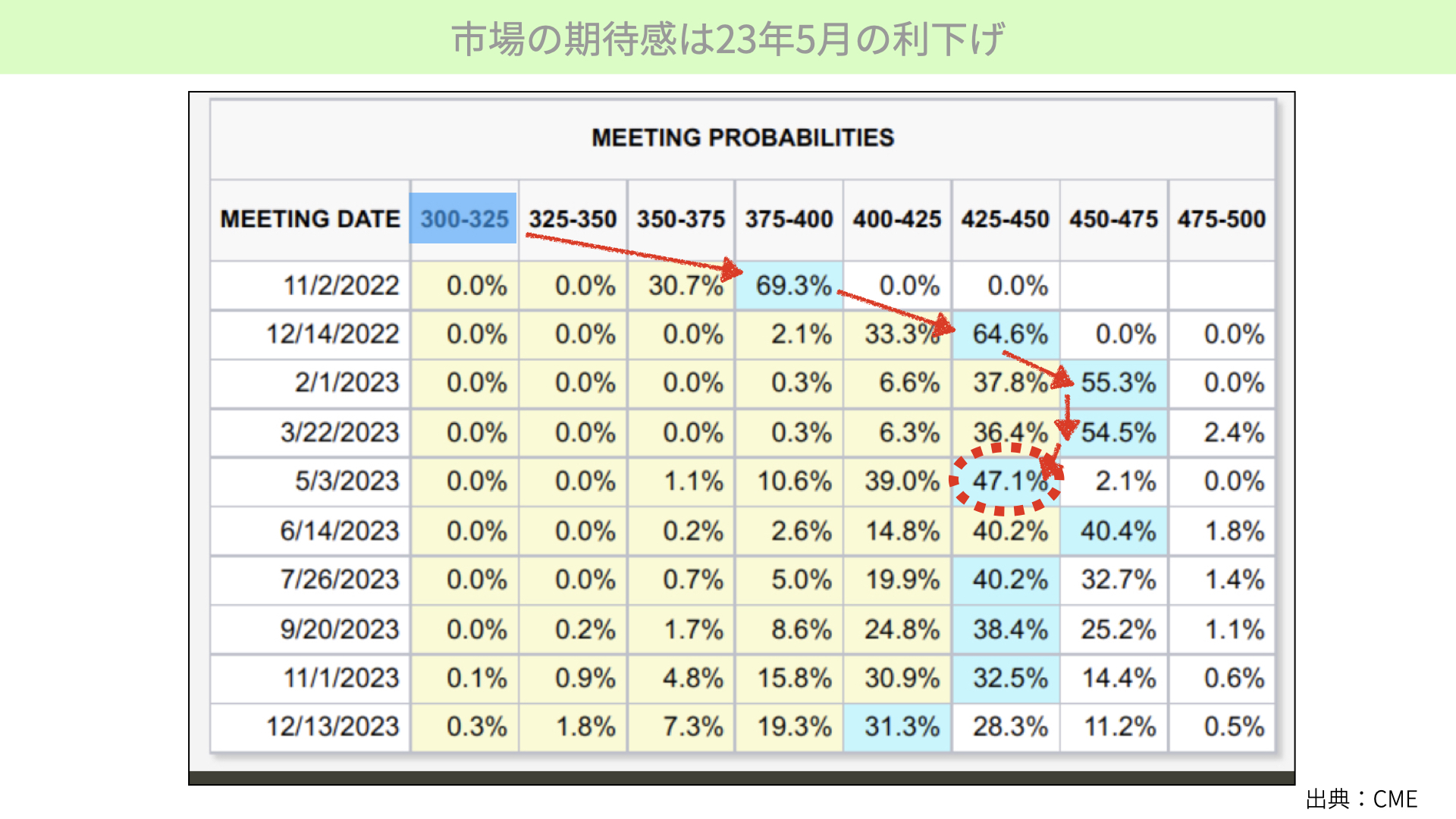

さらにこちらをご覧ください。こちらは、Chicago Mercantile Exchangeが出している、来年以降の利上げ期待です。現在300~325とあるように、3~3.25%が政策目標となっていますが、11月2日のFOMCで3.75%から4%まで、12月には0.75%まで引き上げられることが表されています。

赤矢印をたどると、来年5月3日のFOMCにおいて、0.25%の利下げがあるのではないかと、マーケットは織り込んでいます。今晩以降、このマーケットの織り込みに対し、FRBメンバーが否定するようなコメントを出してくると、今のベアマーケットラリーは終えることになります。この数字がどうなってくるかをしっかりと見る必要があります。今晩以降、要人発言がとても重要です。

では、なぜ要人発言に注目が必要なのでしょうか。実は、ファンダメンタルズはほとんど変わっていないからです。今のマーケットは、ファンダメンタルズの変化で動いている訳ではなく、あくまでも期待値や思惑だけで動いている相場です。その期待感を醸成するの、壊すのも要人発言ということがお分かりになるかと思います。

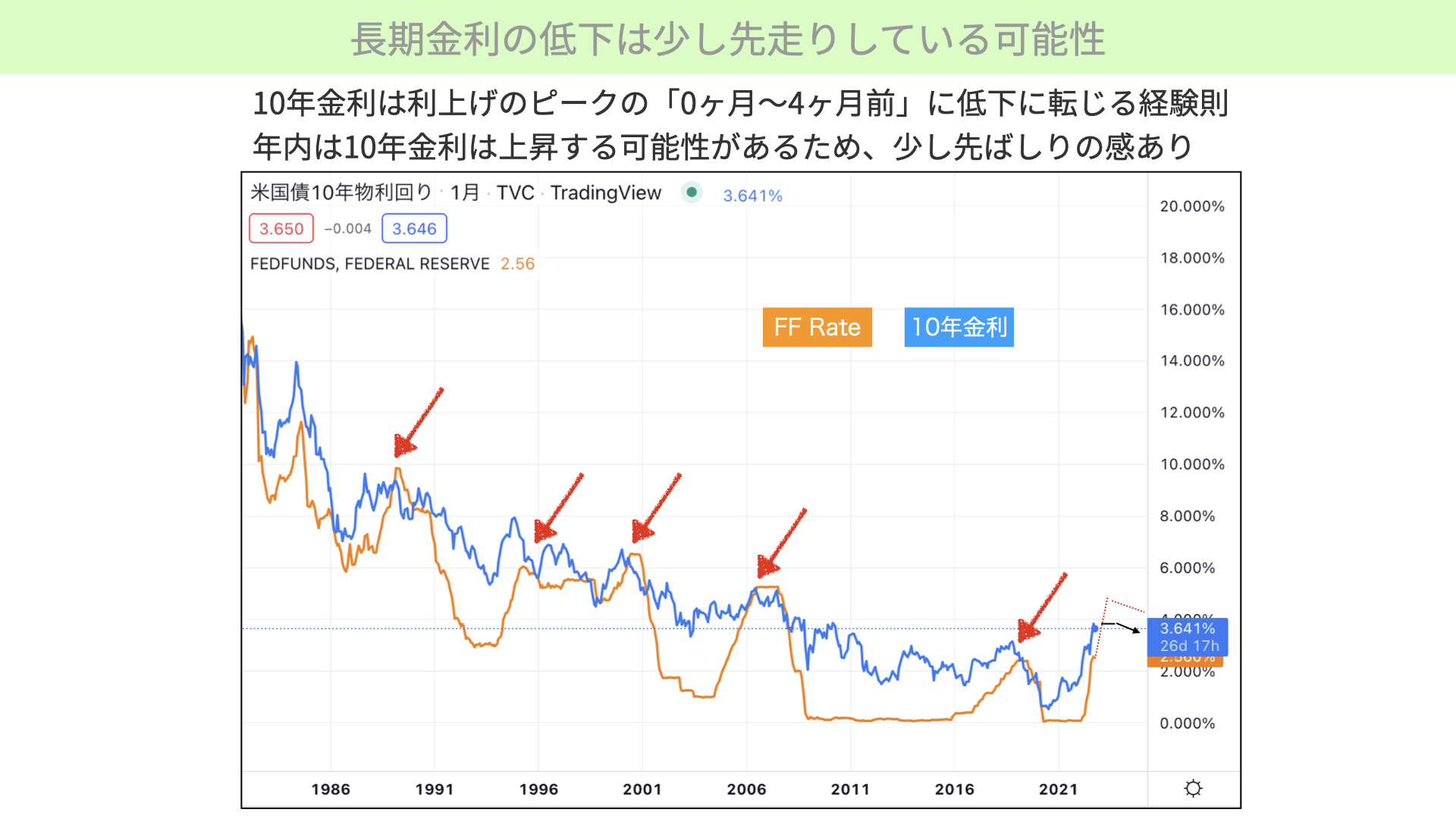

最後に10年金利、FFレートの関係を見つつ、株価の上昇要因にもなっている今回の10年金利の低下が、少し先走りではないかということをご説明したいと思います。

こちらのチャートは、過去1984年から今までのFFレートと、アメリカの10年金利を表したものです。オレンジのチャートがFFレート、青いチャートが10年金利です。赤い矢印は、FFレートがピークを付け、その後利下げに転じる箇所です。

過去調べたところ、10年金利のピークとFFレートのずれはどれぐらいなのでしょうか。FFレートがピークを迎える前に、10年金利がピークを迎える傾向があります。このFFレートのピークの0~4ヶ月前に、10年金利がピークを迎える、早くてもFFレートのピーク4ヶ月前からしか10年金利は下落に転じるこはないことが、経験則から分かっています。

ここ二日間、10年金利が少し下がり始めています。今週に入り0.2%以上金利が低下しているわけですが、ただ、利下げは来年5月がマーケットの予想となっています。つまり、経験則からは0~4ヶ月前から下落に転じるということは、来年1~2月から10年金利が下がるとなれば自然です。しかし、この10月から下落に転じるのは先走り過ぎの感じがあります。この先走りが修正されてくるとすれば、今後10年金利は上昇が再開されると思います。

さて、今の株価上昇を支えている、これからの緩和的な期待感は、FRB高官の発言によってしぼんでくる可能性があるというのが、一つ目のポイントです。

さらに、今回の株価上昇の大きな要因となっている10年金利の下落も、過去のFFレートと10年金利の関係の推移から見ると、来年5月に利下げになるとして、経験則から言うと、来年2~3月ごろの10年金利が低下することは理解できます。しかし、現時点から10年金利が0.2~0.3%も下がる状態は、少しフライング気味かもしれません。今後10年金利が再び上昇の転じる可能性が高いことを踏まえながら、マーケットに臨む必要があるかと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 10月1 …

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリカの大統領選挙を3週間 …

世界が注目するBRICSサミットの概要 2024年10月22日から24日まで、ロシアのカザンでBRICSサミッ …

中国株市場が再び脚光を浴びています。国慶節連休が明けた直後から上海総合指数は連日上昇し、10月8日には上海総合 …

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 先週の株 …

米大統領選まで1ヶ月を切りました。2024年11月5日に投開票、2025年1月20日に就任式と約3ヶ月後には新 …

10月9日に衆議院が解散し、27日の総選挙が近づく中、市場では「選挙は買い」というアノマリーが再び注目されてい …

本日は『ソフトランディングの場合、S&P500とセクターへの投資のどちらがリターンを狙えるか』をお伝え …

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 先週の日 …

[ 目次 ]1 日本株今週の振り返り2 来週の日本株市場の見通し3 来週の為替注目点 日本株今週の振り返り 今 …

本日は、米国株利下げ後に期待できる投資対象をお伝えします。先週のFOMCにおいて0.5%の利下げが決定されまし …

2024年9月18日、米連邦準備理事会(FRB)はFOMCで予想を上回る0.5%の利下げを決定し、市場に衝撃を …

米8月消費者物価指数(CPI)は、前年同月比で2.5%の上昇となり、市場予想の2.6%を下回る結果となりました …

本日のテーマは米国株とドル円です。 一般的に米国の利下げ局面では、米金利が下がるため、ドル安/円高になる、とい …

6日に発表された8月の米雇用統計は、非農業部門の雇用者数が前月比で14万2,000人増加したものの、市場予想を …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …