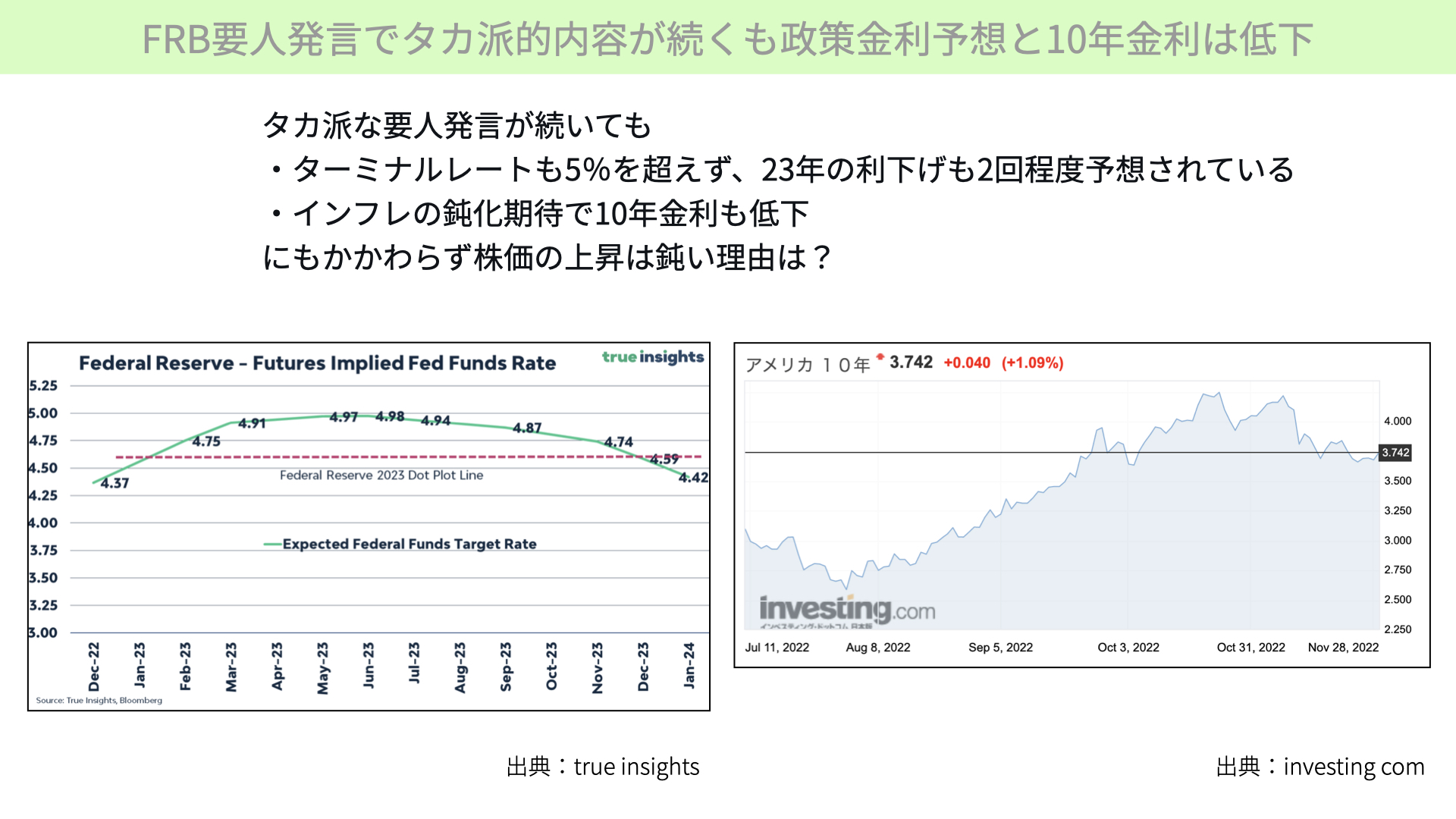

先週から、FRBメンバーの要人発言が続いています。かなりタカ派的な発言内容であるにもかかわらず、FFレートの先物は5%を超えず、10年金利はインフレ鎮静化の期待もあり、3.7%まで大幅に低下しています。

本来であれば、こういった金利低下は株価が大きく上昇する条件になります。しかし、実際には、米株式市場はそこまで大きくは上昇せず、横ばいの状況が続いています。なぜ金利低下しているにもかかわらず、株価が大きく上昇していないのか。短期的、中期的な目線で2023年にかけての見通しをお伝えしたいと思います。

[ 目次 ]

こちらをご覧ください。

左のチャートは、FFレートの先物見通しです。来年夏場には、政策金利見通しが、5%を超えてくると思われていました。しかし、ここに来てCPI、PPIがかなり落ち着いてきたこともあり、これだけのタカ派発言が続いたにもかかわらず、そこまで金利が上がって来ていません。金利が5%を切ってきています。

さらに、チャートの右の方を見ると、来年末には4.4~4.5%までFFレートの先物が下がっています。夏~冬にかけ、0.5%ほどの利下げが起こるというのが、マーケット予想になっています。本来は株価にとってプラス材料と言えるでしょう。

さらに、右のチャートは米10年金利です。こちらも、10月ごろには4.2%近くまで上昇していましたが、現在は3.7%台まで下落しています。長期金利の低下は、株価にとってプラス材料になります。株価が大きく上昇してもいい状況ではないかと思いますが、2つの金利低下を見ても、株価が大きく上昇していない理由は何か、見ていきたいと思います。

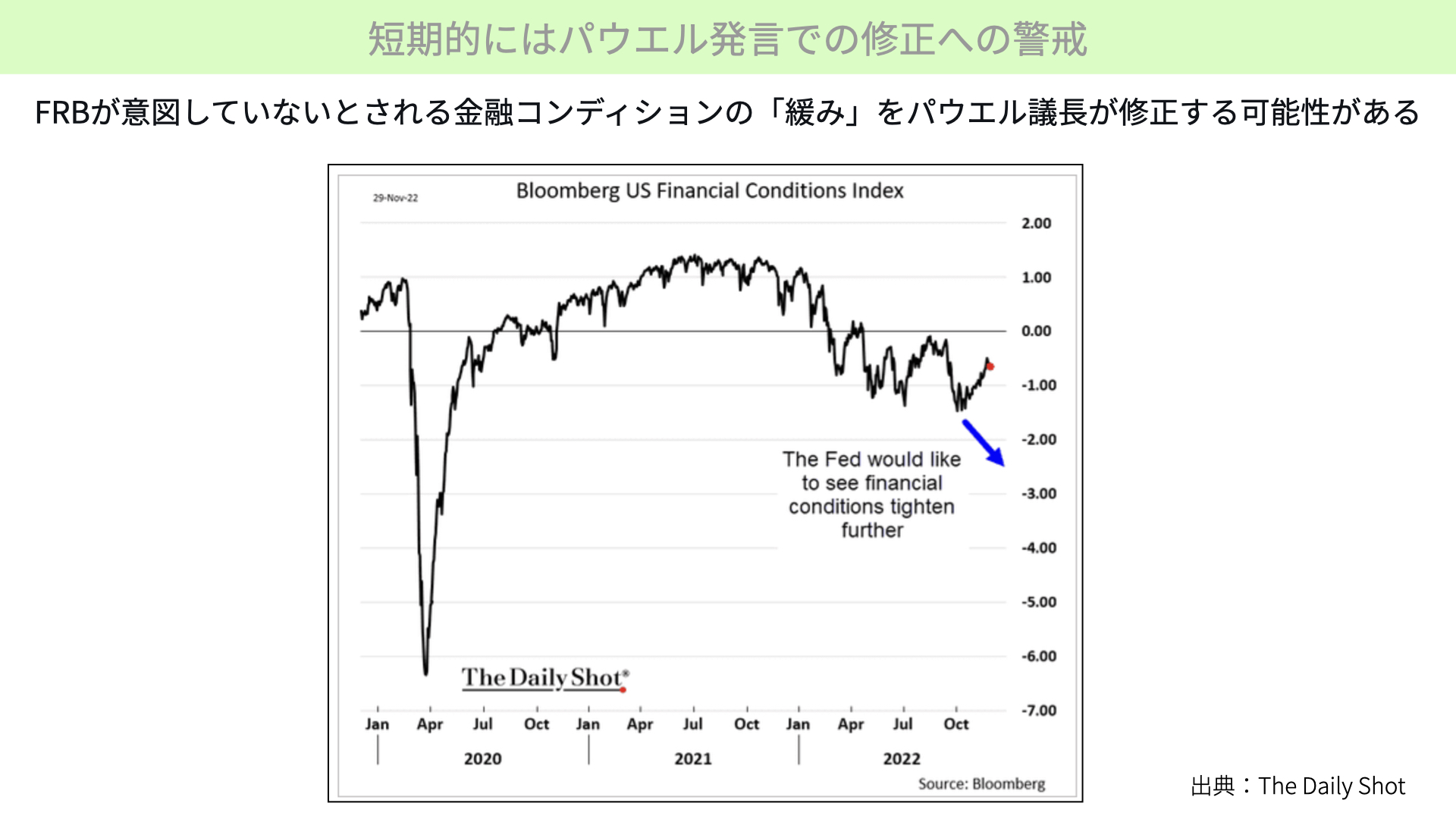

まずは、短期的なテーマです。こちらは、ブルームバーグのUSフィナンシャル・コンディションインデックスです。S&P500、VIX指数、社債間のスプレッド、長期信用プレミアムを、総合的に表したものです。

こちらのチャートが右肩上がりに上昇するのは、金融コンディションが緩んでいる状況で、株価、債券が上がりやすい状況を示します。一方、青矢印が下に向かうのは、コンディショニングがタイトになっていることを示します。投資環境が厳しくなることで、資産価値が下落しやすく、インフレを抑制する効果があります。

本来、FRBメンバーとしては、青矢印にマーケットが進むことで、インフレを間違いなく鎮静化させることを意図して、ここ2週間にわたってFRBメンバーはタカ派発言を続けてきました。しかし、実際のマーケットの反応は、タカ派発言を無視して緩んだ方向にマーケットが向かっていると確認できています。

今晩、パウエル議長が2週間の要人発言をまとめるかのように、こういった状況を踏まえ、タカ派発言をしてくるのではないかとマーケットは懸念しています。まずは今晩、パウエル議長がどういうコメントをして、マーケットがどういう反応をするか見ながら、短期的に株価が重い要因が、パウエル議長発言を警戒したものか、確認する必要があります。

そのうえで、中期的には株価が伸びていくのかは要検討です。その理由を、こちらから説明します。

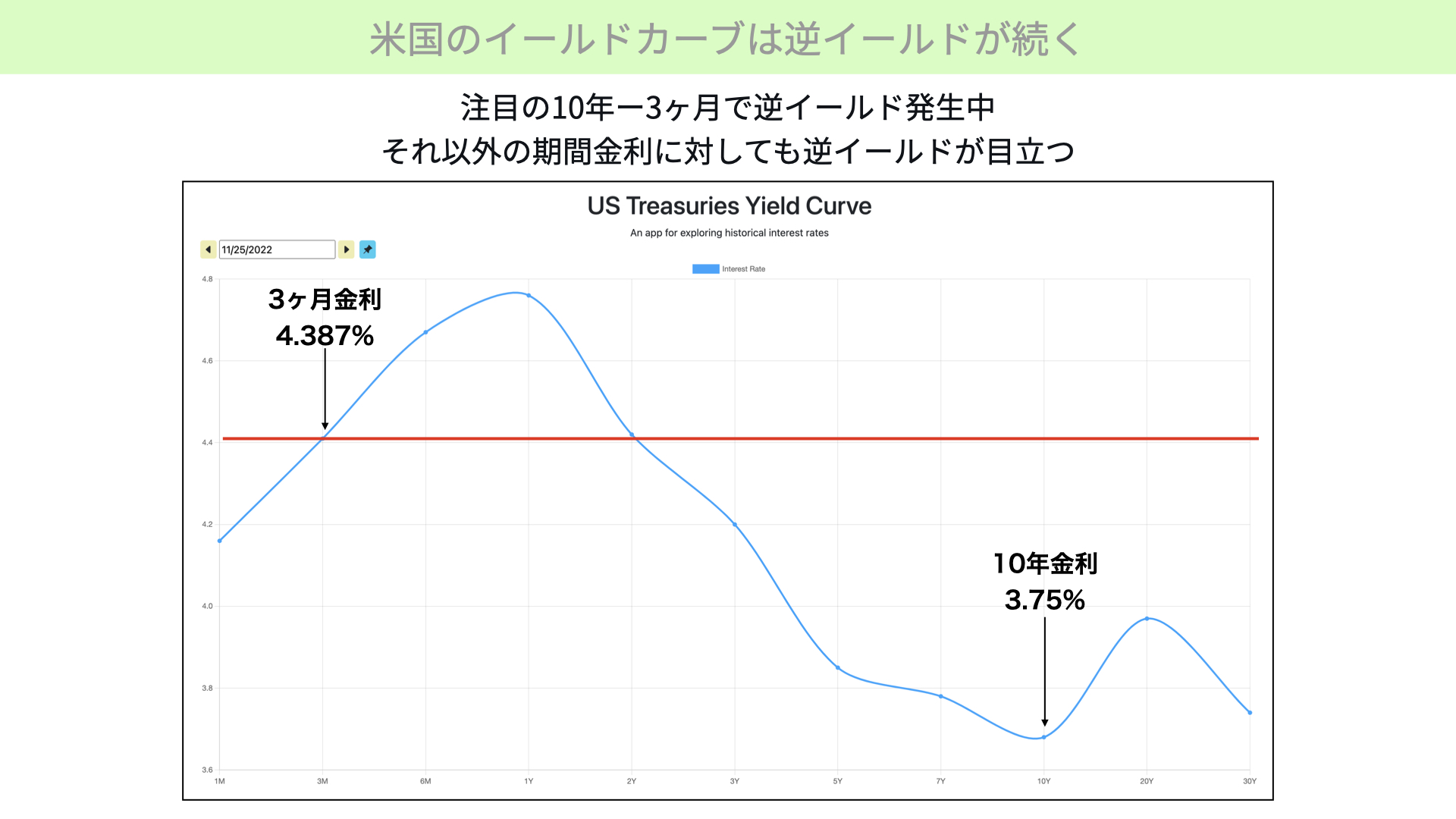

こちらは、米イールドカーブです。左が1ヶ月、右が30年です。横軸が期間、縦軸が%です。FRBが重要視している10年、3ヶ月の金利差を表していますが、3ヶ月金利が4.387%、10年金利が3.75%と、3ヶ月金利が高い逆イールドに、今入っています。

こちらは、3ヶ月、10年の逆イールドが発生した状況では、その後景気後退に入る確率がかなり高いと、警戒感が示されています。本日見ていただきたいのは、3ヶ月金利に対し、それを上回る金利は、6ヶ月、1年ぐらいに限られるということです。その他の期間は、ほとんど3ヶ月金利を下回る、逆イールドが発生していることを、まずはこちらで確認いただければと思います。そのうえで、こちらをご覧ください。

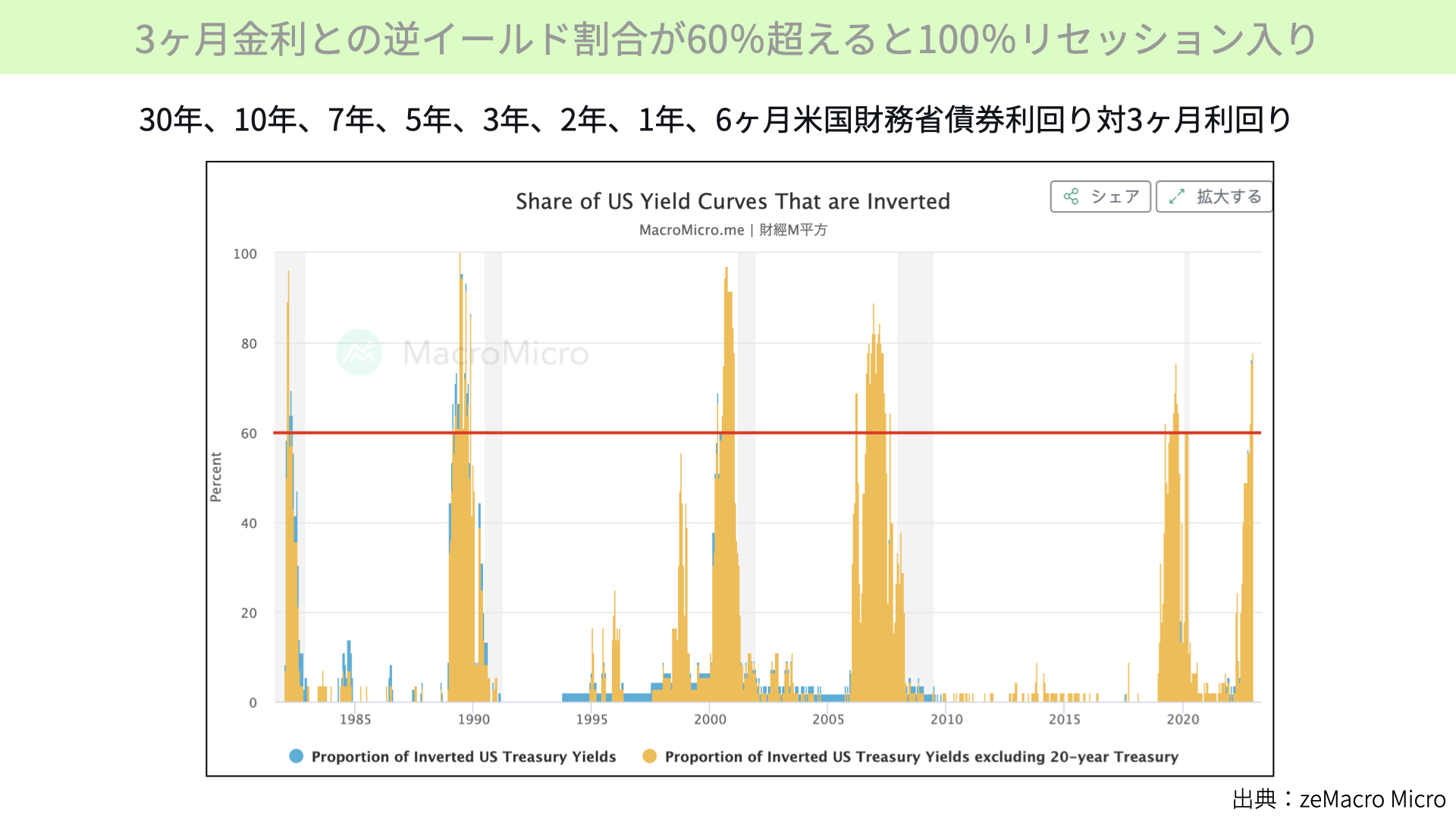

こちらは、3ヶ月金利に対し、30年、10年、7年、5年、3年、2年、1年、6ヶ月の金利が、逆イールドになっている割合が何%あるか示したものです。赤線は60%を示しています。過去の市場の経験則からいえば、3ヶ月に対し、各年月が60%を超える逆イールドが発生した後は、リセッションが100%訪れていると確認できます。

現在の逆イールドが発生している割合は、80%近くまで上昇しています。かなりの確率で来年以降、リセッションに入る可能性が高いことが分かります。イールドカーブ、3ヶ月と10ヶ月の逆イールドが発生しただけでなく、割合が60%を超えていることから、リセッション確率が高いとして、マーケットの株価の上値の重さが、警戒感として表れているのではと考えられます。

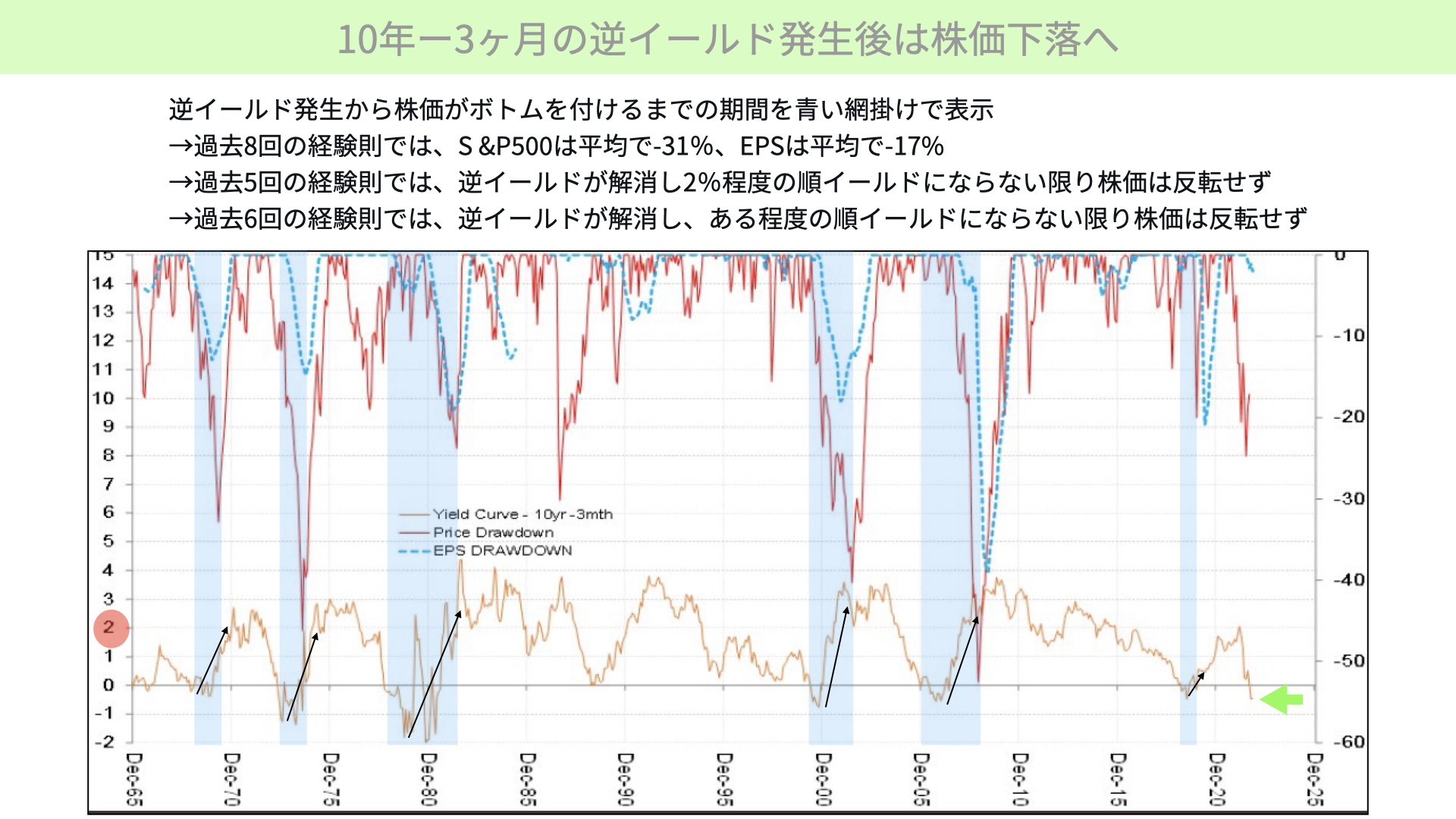

次に、こちらをご覧ください。3つのチャートを付けています。黄色いチャートは、10年-3ヶ月のイールドカーブです。左メモリの0を下回ると、逆イールドが発生を表します。

赤いチャートは、S&P500のプライスダウン、右メモリです。青い点線は、S&P500のEPS低下を表します。こちらも、右メモリです。青い網掛けは、10年-3ヶ月の逆イールド発生後、赤いチャート、S&P500がボトムを付けるまでの期間を、青い網掛けで表しています。

こちらは、過去6回の逆イールド発生後からの、ボトムまでの期間です。まず、皆さんに知っていただきたいのが、過去8回の経験則においては、S&P500は、平均で31%になりました。EPSは、平均で17%マイナスになりました。今回の逆イールドが発生した時点で、S&P500のマイナスは15%程度しかありません。そして、EPSの低下も5%程度です。S&P500がボトムを打ったり、EPS低下が止まったりというのは、過去の経験則から言うと、まだかなり早いと言えます。

さらに、ポイントとなるのは、逆イールドの発生後、ボトムを付けたわけではないことです。10年-3ヶ月の逆イールド発生後、ボトムを付けたのは、10年の金利が3ヶ月の金利を約2%を超えるような順イールド、3ヶ月より10ヶ月の方が、金利が高い状態に戻った後、S&P500がボトムを付けていると、過去6回の経験則から確認できます。

前回、コロナショックは金利水準が低かったことで、2%の金利差が付く前にボトムを形成したことがありますが、過去のケースで、金利が高いところではこういった傾向があります。今の株価のリバウンドは、ボトムを付けたのではないかと判断されている方も多いでしょうが、経験則から見ると、逆イールドの状態のままボトムを付けたことはありません。逆イールドが解消し、10年金利が3ヶ月金利を2%近く上回ったところで、初めてボトムを付けると確認できています。来年は、まだなかなかボトムを付けにくい状況というのが、多くの金融機関が、23年の株価はかなり厳しいかもしれないと、レポートを出している背景にあると思います。

実際に、S&P500がボトムを付ける目途になる、3ヶ月-10年が順イールドになり、2%近く差が付く状況には、どうすればなるのか。過去のケースを見てみたいと思います。

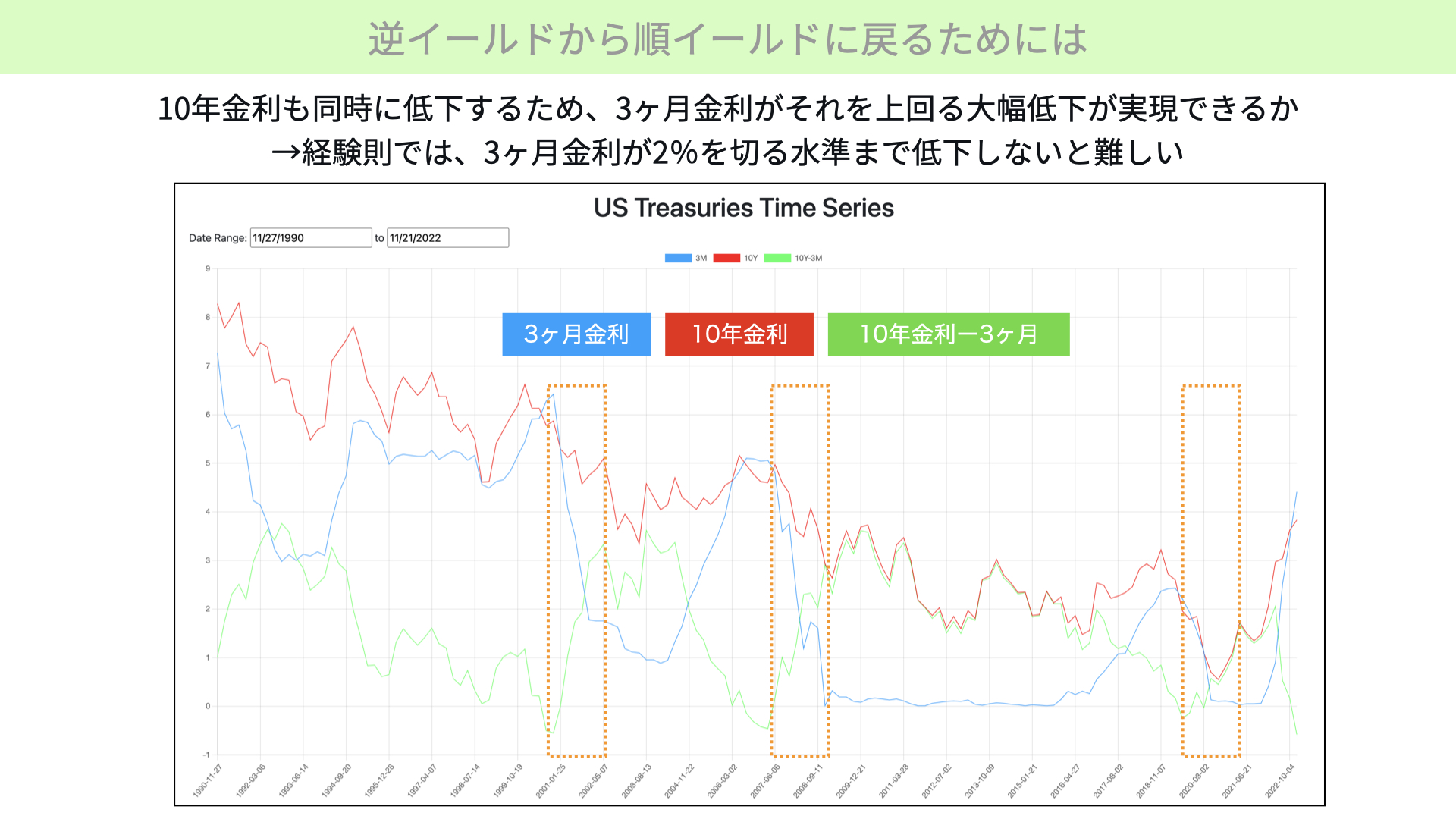

こちらをご覧ください。青が3ヶ月金利、赤が10年金利、緑が10年金利-3ヶ月金利です。逆イールドが発生したところを、黄色い点線で囲っています。逆イールドが発生した後、順イールド、10年金利が高くなるのはどういう状況か見ると、過去3回、間違いなく同じ傾向が続いています。

それは、10年金利も同じように低下しますが、それ以上に、3ヶ月金利が大きく低下しないと、順イールドにならないということです。つまり、青いチャートの方が、赤いチャートより大きく、早く低下することが大事なポイントです。結果として、緑のチャートが上に転じ、2%を超えた頃から、株価がボトムを付ける傾向がありました。

では、今置かれている状況はいかがでしょうか。3ヶ月金利は、これから来年春に向け、利上げを行う過程において、3ヶ月金利は上昇が続いています。10年の金利が低下しても、3ヶ月金利が低下に転じていないとして、なかなか株価の上値は重い状況と言えます。また、3ヶ月金利が上昇を続けているということは、10年金利が低下しても、逆イールドが深くなっています。その意味では、なかなか上値が重くなっています。

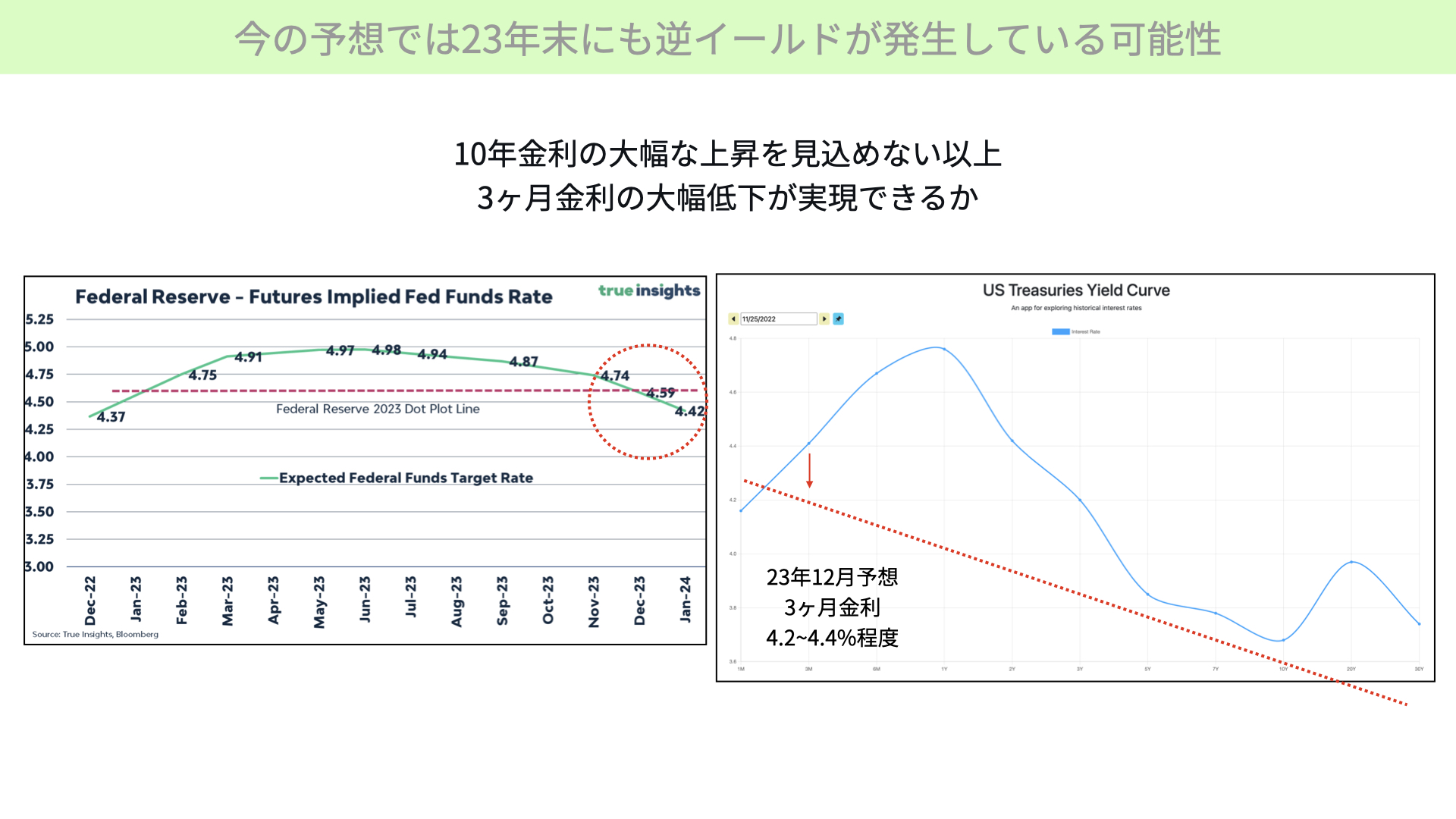

次に、こちらをご覧ください。先ほど見た図表を、少し目線を変えて見ていきましょう。左のFFレートの先物見通しは、赤丸、点線部分をご覧ください。例えば、23年度12月時点で、FFレートの先物見通しは、4.59%を見越しています。来年12月時点において、3ヶ月の予想金利は、その後利下げを行っても、恐らく4.2~4.4%程度に、3ヶ月金利はなると思われます。

今の金利水準から見ても、金利は低下してはいますが、大きく下がっている状況ではないことが分かります。右のチャート、イールドカーブを見てください。先ほど見たイールドカーブは、青いチャートです。そういった状況と比べると、3ヶ月金利は下がってきています。その後も利下げに続くようであれば、イールドは下がってきます。では、10年金利が4.2%を超える水準まで上がっているかです。

ここまで逆イールドが発生したケースでは、その後、漏れなくリセッションが来ています。リセッション後の10年金利上昇はかなり稀で、10年金利も同じように下がると考えれば、今の3.7%水準がいったん4%まで上がるとしても、その後、緩やかに低下すると考えられます。赤い点線で示したイールドカーブが、順イールドになる可能性は、来年12月末でもかなり難しいと思われます。今の金利見通しからすると、3ヶ月-10年の逆イールドが、来年末に解消できているとは、少し考えづらいです。

そういった観点からすると、3ヶ月-10年金利が順イールドとなり、10年金利が3ヶ月を2%上回る目途が見えてきたところで、初めて株価がボトムを付けると考えると、来年冬にしっかりとボトムを付けているかは、今の状況からはなかなか読みづらいです。各大手金融機関が、来年のベースシナリオをS&P500が3900、ワーストシナリオでは、年末3600もあり得ると言っているのは、こういった背景があると思われます。

短期的には、今晩のパウエル議長発言においてタカ派発言が出て、それを真摯に受け止めたマーケットが下落に転じるのか。それとも、既に織り込み済みとして株価が安定していくのか。イールドカーブが示す形状から見ると、来年も3ヶ月、10年の逆イールドが発生していることを考えると、株価がボトムを付けにくいと、過去の経験則からは分かっています。来年以降も、なかなか株価の上値が重いところに、マーケットの警戒感はあります。今後もマーケットを見ていただければということで、引き続き金利動向に注目したいと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 10月1 …

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリカの大統領選挙を3週間 …

世界が注目するBRICSサミットの概要 2024年10月22日から24日まで、ロシアのカザンでBRICSサミッ …

中国株市場が再び脚光を浴びています。国慶節連休が明けた直後から上海総合指数は連日上昇し、10月8日には上海総合 …

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 先週の株 …

米大統領選まで1ヶ月を切りました。2024年11月5日に投開票、2025年1月20日に就任式と約3ヶ月後には新 …

10月9日に衆議院が解散し、27日の総選挙が近づく中、市場では「選挙は買い」というアノマリーが再び注目されてい …

本日は『ソフトランディングの場合、S&P500とセクターへの投資のどちらがリターンを狙えるか』をお伝え …

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 来週の為替注目点 日本株先週の振り返り 先週の日 …

[ 目次 ]1 日本株今週の振り返り2 来週の日本株市場の見通し3 来週の為替注目点 日本株今週の振り返り 今 …

本日は、米国株利下げ後に期待できる投資対象をお伝えします。先週のFOMCにおいて0.5%の利下げが決定されまし …

2024年9月18日、米連邦準備理事会(FRB)はFOMCで予想を上回る0.5%の利下げを決定し、市場に衝撃を …

米8月消費者物価指数(CPI)は、前年同月比で2.5%の上昇となり、市場予想の2.6%を下回る結果となりました …

本日のテーマは米国株とドル円です。 一般的に米国の利下げ局面では、米金利が下がるため、ドル安/円高になる、とい …

6日に発表された8月の米雇用統計は、非農業部門の雇用者数が前月比で14万2,000人増加したものの、市場予想を …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …