皆さんこんにちは。ファミリーオフィスドットコムです。本日は、3月15日月曜日、今週の見通しを、お伝えしていきたいと思います。

本日のテーマは、今週は米国株も、日本株も重要なイベントが目白押しということでお伝えしていきます。今週は皆さんもご存じのように、アメリカでFOMC、日本では日銀政策決定会合が開かれます。日米の今後の金融政策がどうなるかという、すごく重要なポイントになります。

特に、ここ1か月、2月11日からのナスダックの下降は、金利の上昇が大きな背景になっています。この金利が今後どうなるのか、各会合が方向性を定める可能性が十分にあり、かなり注目が集まっています。

[ 目次 ]

細かく見ていく前に、まず先週の振り返りです。先週のまとめですが、月曜日を迎える段階で、二週間前にアメリカの7年債の入札が、あまり好調でなかったことがあり、先週一週間、3年、10年、30年と入札がうまくいくのか、注目が集まっていました。

ふたを開けてみると、週後半ではありましたが、無事に入札したということで、入札に対する懸念が払しょくされ、金利が大きくは上昇しなかったという結果になっています。

月曜日には、消費者物価指数の発表がありました。こちらは、前月0.3%プラスから、今月0.4%ということで、コンセンサス通り、物価の強い上昇が確認できず、金利を高くする要因にはならなかったことも、安心材料になりました。

水曜日、ECB理事会で、ラガルド総裁が長期金利の上昇については、しっかりとコントロールしていく、買い入れプログラムを前倒し国債を買い入れ、金利を下げることを宣言しました。

週の後半には、日銀の黒田総裁と、雨宮副総裁がコメントしました。金利についても、日銀もコントロールしてくるのではないかという期待感があり、全世界的に金利が安定感を増したところから、株価全体が堅調になりました。

金曜日、PPI、生産者物価指数が発表されました。前月のプラス1.3%から0.5%になっていますが、これも当初の予定通りということで、大きくは上がっていませんでしたが、最後に発表されたミシガン消費者信頼関数で、景気がいいと感じていることが確認できました。数値では、76.8が83.0ですので、消費者は肌感を持って、景気の良さを感じているとして、金利が敏感に反応。週末は1.6%に、米国10年金利が上昇しました。

金利の話を中心にしました。金利のニュースに右往左往していたというのが本当のところですが、表面上は、アメリカワクチンの接種が10%を超え、世界的にワクチンが行き渡り始めているとか、米国の経済対策1.9兆ドルが効果を出すと言っています。ですが、これは表向きの言葉で、実際は金利が落ち着いたことが大きな要因であることは、間違いないです。ですから、今週以降も、金利がどうなるかに引き続き注目が集まっていると言って、間違いないでしょう。

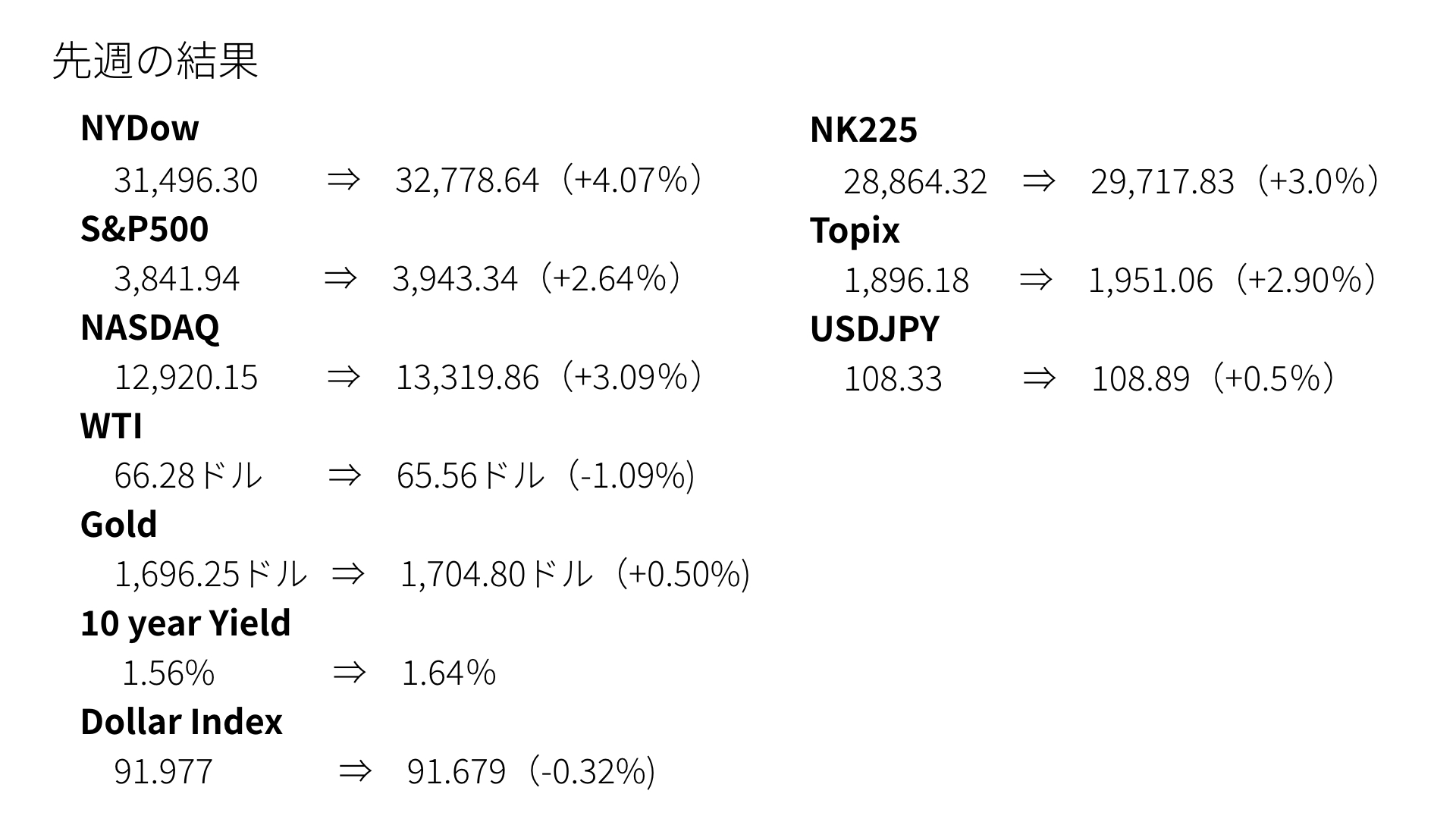

先週の数字を確認すると、株全体は強いですが、ナスダックは毎日上がったり下がったりを繰り返しています。金曜日の10年金利が、1.64%まで上がると、ナスダックは上げ渋る展開になっていますので、ナスダック、グロース株は、金利に対して敏感な状態が続いていると、間違いなく言えます。

肌感覚としては、金利の上昇を織り込みつつあるので、1.5%~1.6%であれば、大きな下落にはならず、1.9%~2.0%に向かいスピードが上がると、それに対する拒絶反応が出るということでしょう。

日本株も、アメリカ株につられて高くなっています。金利が少し上昇していることもあり、ドル円では109円台が、これから維持される可能性が高まっていると感じます。

原油、金はあまり大きく動かず、材料視されませんでした。

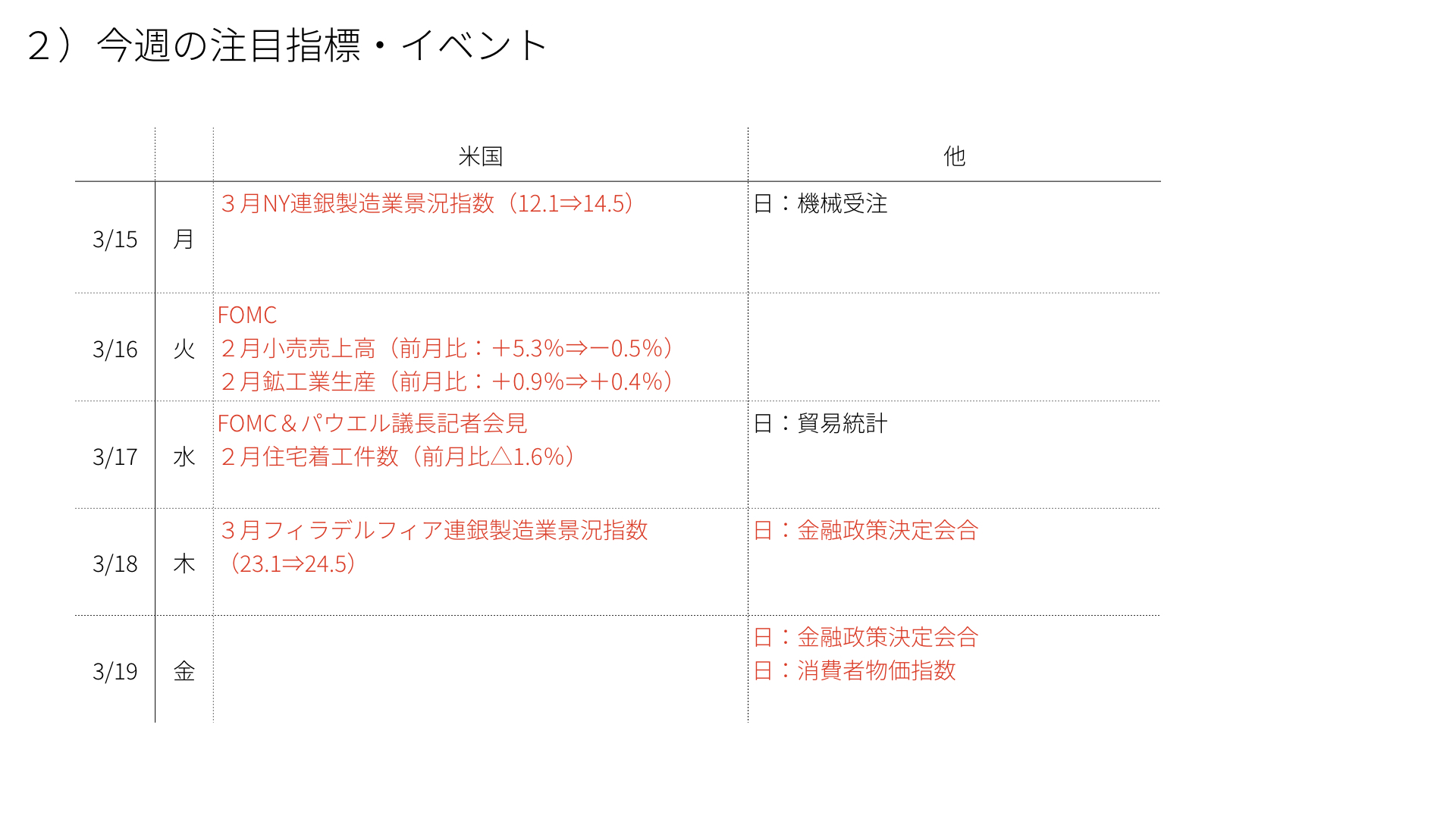

次に、今週の注目イベントです。とても重要な一週間になっています。特に注目は、3月16日~17日のFOMCです。金利に関するコメントがどのように出てくるか。また、同じぐらい注目されているのは、18日~19日の日銀金融政策決定会合において、どういった内容なのか。この2つが、とても大きなポイントです。

それ以外の指標では、月曜日のニューヨーク連銀製造業景況指数と、18日木曜日の3月フィラデルフィア連銀製造業景況指数。この2つで強い数字が出てくると、景気がいいとして、金利が上がりやすい傾向があります。予想値の14.5、24.5を大きく上回るかどうかは、確認が必要です。

次に重要なのは、火曜日。2月の小売売上高、2月の鉱工業生産。小売りは先月が強かったことで、マイナスの予想になっていますが、もしプラスに転じたり、鉱工業生産が0.4より大きく上昇したりすることがあれば、こちらも金利上昇の要因になるかと思います。

ということで、かなり重要な指標が並んでいます。毎日マーケットが動く可能性があることを、留意しながら向かっていただければと思います。

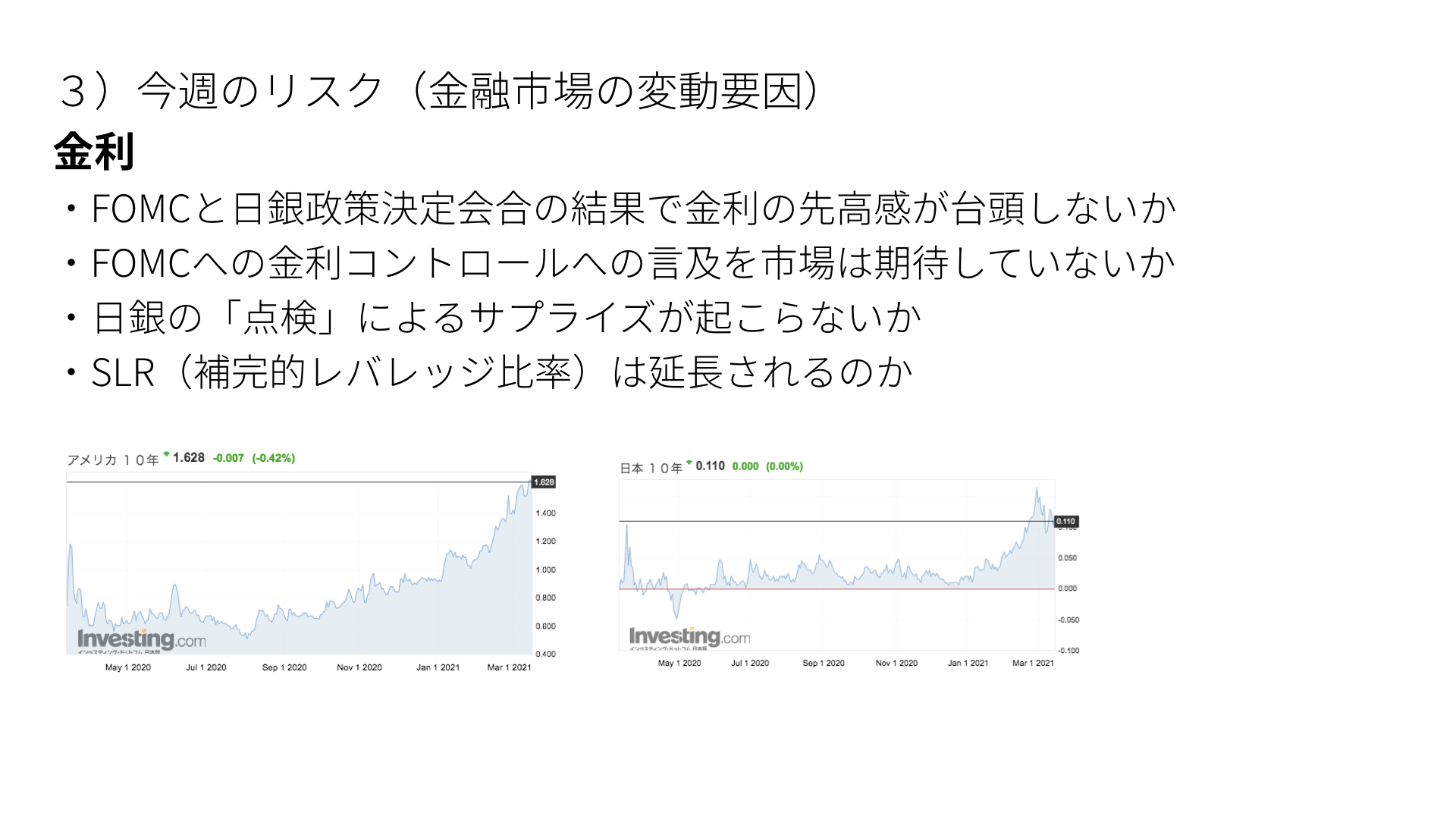

それでは、今週の見通しをお伝えします。1つ目が金利です。今週火曜から金曜日にかけて、アメリカと日本で、中央銀行の政策決定会合が開かれます。この会合が終わった後、金利が上昇するかどうかは、確認の必要があります。会合の中身を予測することは、よく行われます。ですが、私たちリスクを管理する人間は、予測するというより、その結果を受けて、マーケットがどう反応するかが大事です。

つまり、市場が決定内容を嫌がるのか、歓迎するのか。決定されたものに対して、拒絶反応があれば、そこから調整が起こるでしょう。その決定内容が、マーケットにとってフレンドリーであれば、株価等は好調に推移します。ですから、今回どうなのかがポイントです。

ただ、1つ懸念になるのは、先週ECBが金利を抑えると宣言したことです。そういった背景があるので、アメリカと日本が、金利上昇を放置するわけがないと、マーケットの一部の人間は考えています。全員はそう思っていませんが、金利について何らかの言及があるとの期待が裏切られたときに、結果として、調整が生じると思われます。

では、マーケット全体は、どう考えているのでしょうか。アメリカ、FOMCは、金利上昇はある程度まで容認し、物価上昇はあくまで短期的、経済については、好調を認めるということです。また、テーパリングといわれる、金融緩和策を縮める予定もない。イールドカーブコントロールを導入することもなく、オペレーションツイストも、短期を切り上げ、長期を下げることも考えていないというのが、一般的なコンセンサスです。

ですが、昨今の金利状況を受け、何かコメントを言ってくるのではないかという期待がもし大きければ、期待ハズレで市場が反落する可能性があることに、注意が必要です。

日銀の政策の「点検」は、注意が必要です。日銀は、今回の政策決定回を受けるにあたり、黒田総裁や雨宮副総裁がコメントするなど、ちぐはぐな内容が続いています。現時点で予想される大きな内容は3つです。

まず、点検ですので、今まで導入していたマイナス金利に関して、やってきた結果、いい効果があったということを伝え、マイナス金利をさらに深堀する可能性があると、明文化するのではないかと言われています。明文化することにより、今度は逆に、銀行に対して、悪い影響がないよう、ちゃんとした政策を導入すると言われるのではないかと考えられます。

2つ目。長期金利の変動幅を、0%近くに誘導するのを、プラスマイナス0.2%までの幅でコントロールする、柔軟性を持つことが、導入される可能性があります。これが導入されると、少し金利が上がる可能性がありますので、ドル円相場への影響と、株価の影響、不動産価格の影響等が懸念されます。それについては、しっかり見ていく必要があります。

3つ目は、ETFの購入です。今、年間6兆円を目処に購入していきて、最大で12兆円まで買えるとしています。また、REITは年間1,800億円の購入と言っていますが、皆さんもご存じの通り、かなりの日本株やREITを日銀が持っている状態が続いていて、いびつな構造が続くのかどうか、世界の投資家も疑念を持っています。購入の金額の減額とか、ルールの変更などの可能性があるので、要注意です。

いずれにしても、何かを止める、買い入れ額を減らすアナウンスは、明らかなマイナスコメントになります。今回はそれを避けるとは思いますが、もし何かあった場合には、マーケットが驚きますので、要注意です。

FOMCでは、SLR、補完的レバレッジ比率という、銀行の持っている国債や金をノーリスクと見なすものから、リスクと見なすことにより、売り圧力がかかってくるのではないかということに対し、延長を示唆するか、もしくは先延ばしするかということもあります。そこについては注意が必要です。

下のチャートについているように、日本でもアメリカでも、10年金利が上がってきています。この流れが続くかどうかが、一番ポイントです。

次に、物価です。先ほど言ったように、アメリカの小売統計、小売売上高、ニューヨーク連銀、フィラデルフィア連銀の製造業が出てきたりします。そういった数字が良ければ、物価が上がってきますが、アメリカ10年のブレークイーブンインフレ率が8年ぶりの高水準になってきています。

FRBのスタンスとしては、短期的に、去年のコロナショックで物価が上がってきているけれども、これは長続きしないというものです。10年のブレークイーブンインフレ率が、2.26%に8年ぶりに上がっても、これは長続きしないと言っています。

それでも、短期物価が上がっていくような指標が固まれば、ブレークイーブン率はもっと上がる傾向がありますので、本当にFRBの言うことが正しいのか、それともマーケットの思う物価が上がっているという感覚が正しいのか、今週も探りながら行く展開が続くかと思われます。こういった指標は、要注意です。

最後に、株式市場について見ていきます。私は、株式市場に対する過大な期待が、多いのではないかと感じています。先週末、イエレン財務長官が言ったように、アメリカでは個人給付が始まり、1人に1,400ドルが配られています。

今回、ドイツ銀行の調査により、こういったニュースがありました。個人に給付される4,500億ドル、約50兆円のうち、1,700億ドルぐらいが、株式に流入していくのではないか、大きく株価が上昇していくのではないかと、言われています。

実は、1~2か月前も同じように、個人投資家がもらった給付金を株に投資し、株が大きく上がりました。今回も同じことが起こるのではないかということで、1,700億ドルの行き場が、アメリカ株と皆さん思っているのですが、実際は、これが入ってくるのが先週末でした。

ここから投資に向かっていくのですが、実は、世界的に3月末は、リバランスを行っている、VIXも、株のボラティリティも高く、金利も上がっている状況において、株式の割合を減らしながら債権の、短期のところを買っていくような動きの、リバランスが十分に起こると思います。

個人投資家の買いと、機関投資家を中心とした年金基金のリバランスと、どっちがいいのかというと、測れないところがありますが、相殺される可能性も十分にあります。この1,700億ドルが、株価を大きく上げることに、強く期待するのはリスクがあると思います。

もう1つ。ここ1年間で、トランプ元大統領も含め、6兆ドルの経済対策が、アメリカで行わられています。これは、GDPに占める30%もの経済対策になり、かなりいびつなものになります。

ここから来年度の予算として、さらに2兆ドルのクリーンエネルギーを中心とした、インフラ整備に投資すること、また、今回1.9兆ドルの経済支援策を、貧困層といわれるところにお金を配りますが、それを維持するには、さらに1.6兆ドルから3兆ドルを超えるような予算が必要ではないかと、言われている状況です。本当に、今の金利が上がっている状態で、できるのかということについて、精査が必要になってくるので、そこについて過度に期待するのは、リスクがあると思っています。

ということで、今週は金利と、物価、政策決定会合を中心に見て、そして、株価にお金が入ってくることに対する過度な期待が、本当に裏切られたときにどうなるかを中心に、リスクを見ていただき、マーケットに向かっていただきたいと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …