皆さん、こんにちは。ファミリーオフィスドットコムです。本日は3月1日月曜日です。今週の見通しをお伝えします。今日は、株式市場の調整がこのまま続く可能性が高いという内容で、お伝えします。

[ 目次 ]

先週金曜日、日経平均が1,200円近く下げ、その夜にはダウが下がる、ナスダックだけは少しリバウンドです。そのため、本日は相場は少し落ち着いてスタートするかと思われます。では、今後どうなるのか。結論から言えば、これからも少し難しい状況が続きそうです。あとで、その背景もお伝えします。

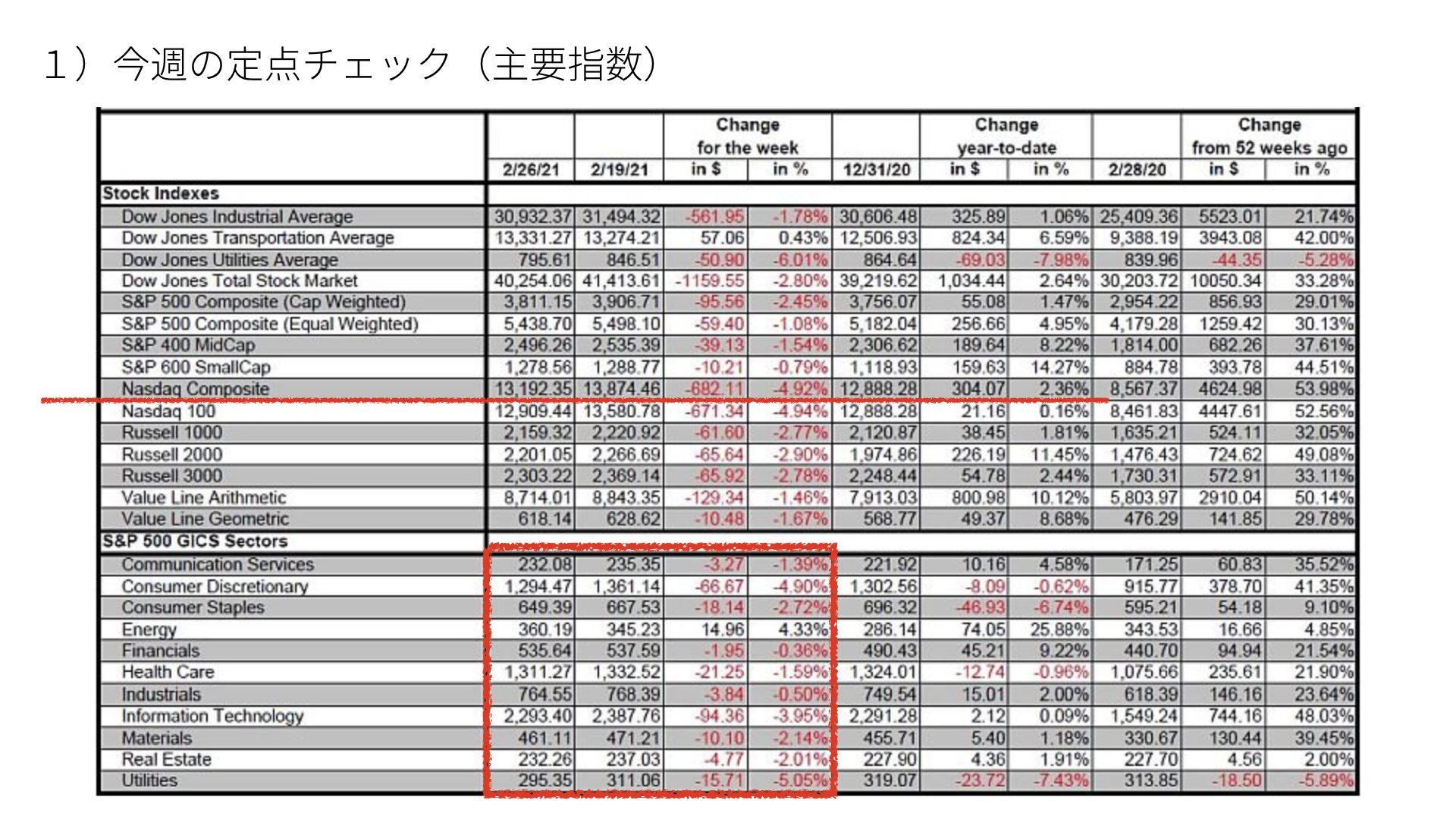

恒例の定点チェックです。先週の株式市場、アメリカ3指標の中で、ナスダックが大きく下がっていることが確認できます。これは、グロース株の投資が減速していることを表します。

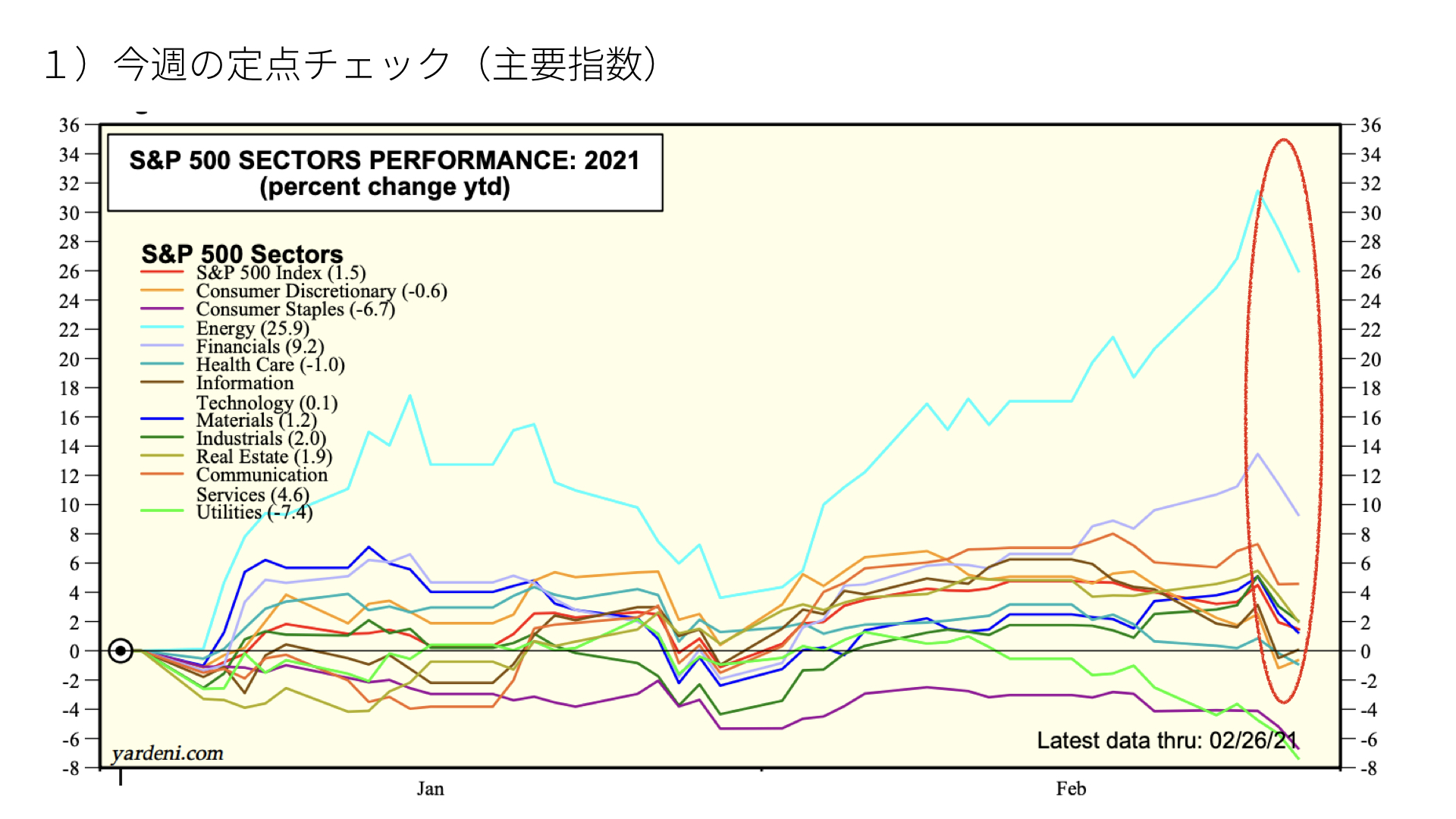

S&P500の11セクターの中では、インフォメーションテクノロジーが弱い傾向が続いています。Appleや、Microsoftも弱く、また、消費関連も弱くなっていることが確認できます。株式市場はハイパーグロースと言われる株を中心に、売られていると言えます。では、その背景を確認していきましょう。

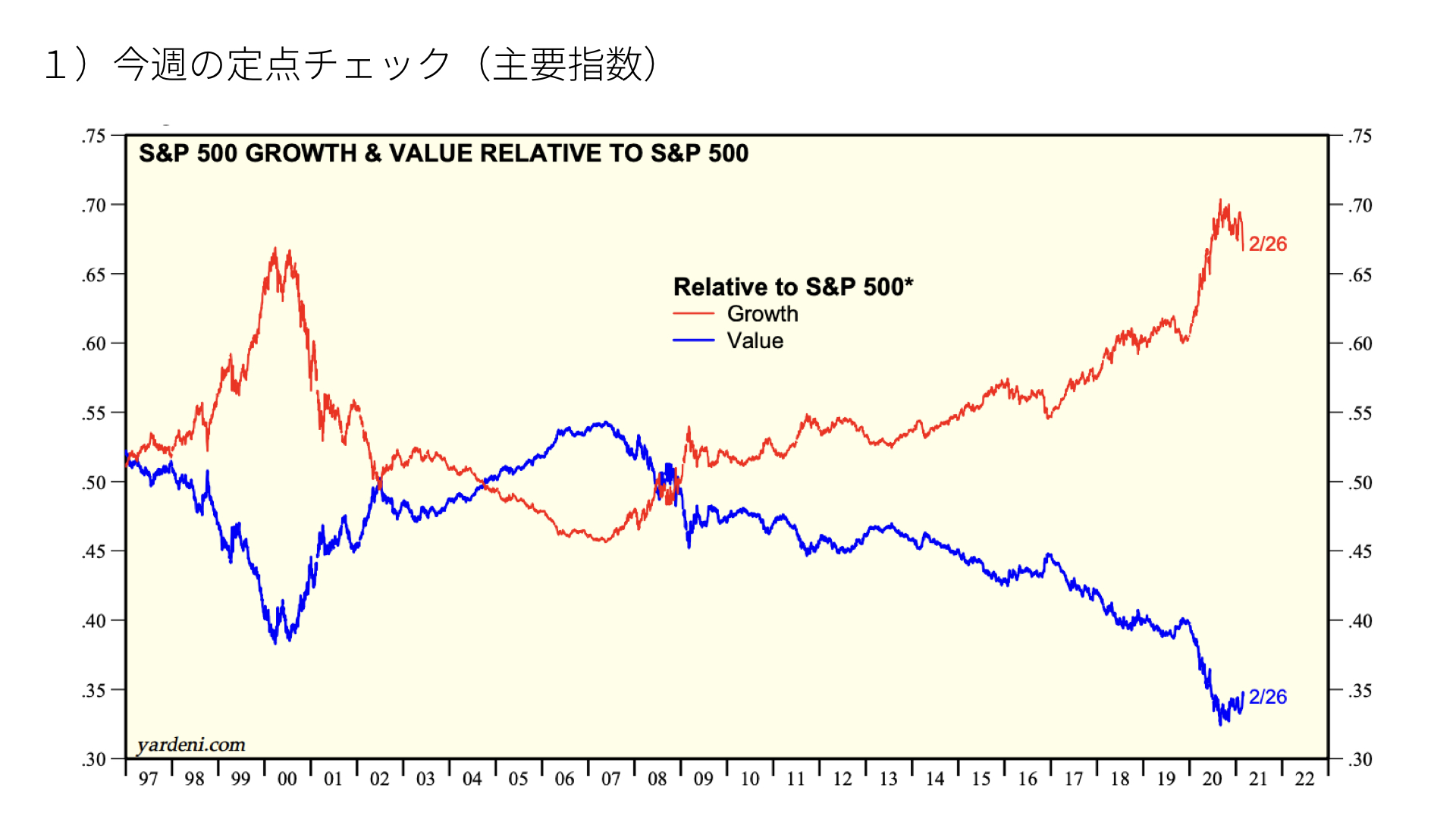

こちらは、97年以降のS&P500と比較したグロース株と、バリュー株を比較したものです。グロース株は、98年~2000年までのITバブル期、すごく上がっていました。その後、リーマンショックの直前まではバリュー株が逆転していましたが、それ以降は、またグロース株が大きく成長しています。

低金利政策でグロースの成長が有利な状態が続いていましたが、今後、金利が上昇すると、金利上昇に弱いグロース株では、調整が続くと思われます。グロース株が下がり、バリュー株が上がる動きが、これから続くでしょう。その中の、セクターのお金の移動であれば、まだローテーションと言えますが、少し気になることがあります。

こちらの表をご覧ください。今年けん引してきていた金融株、エネルギー関連株が、先週大きく下がっていることが分かります。全体が下がってきているということは、株式市場からお金が流出している可能性があります。グロース株からバリュー株へという話だけでは、なくなってきているということです。要注意であることは、間違いないでしょう。

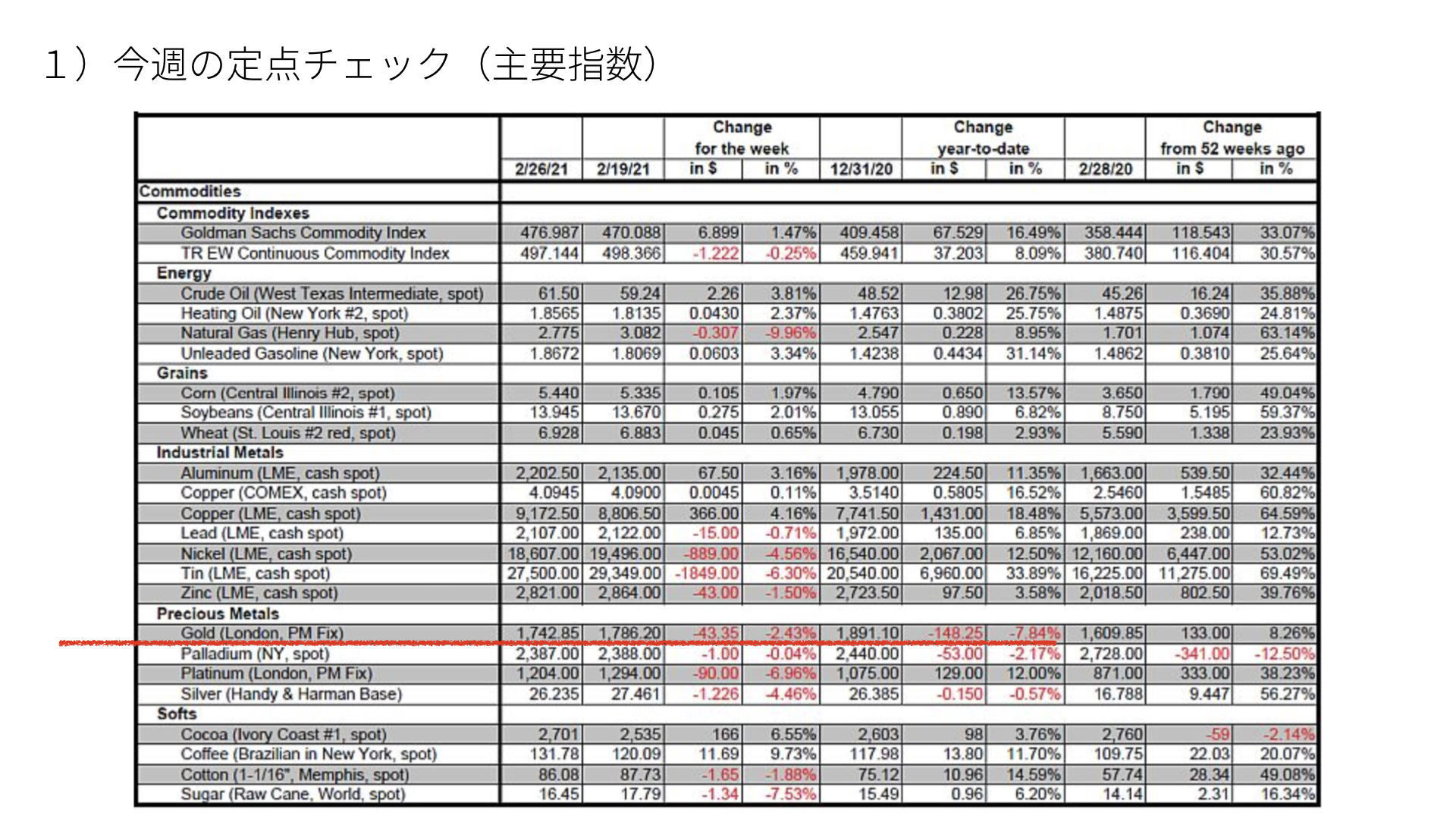

次に指標です。本来は、実質金利がプラスになると、金価格は下がります。しかし、金利上昇とグロース株・中小型株が低下する中で、金が上がる異なった動きをすれば、リスク回避のお金が入ってくることになるだろうと、先週お話をしていました。

金価格を見ていると、そこまではありませんので、全てが売られている状況ではありませんでした。ただ、パニック的な売りではありませんが、ジワジワと売られる状況が続いているため、要注意です。

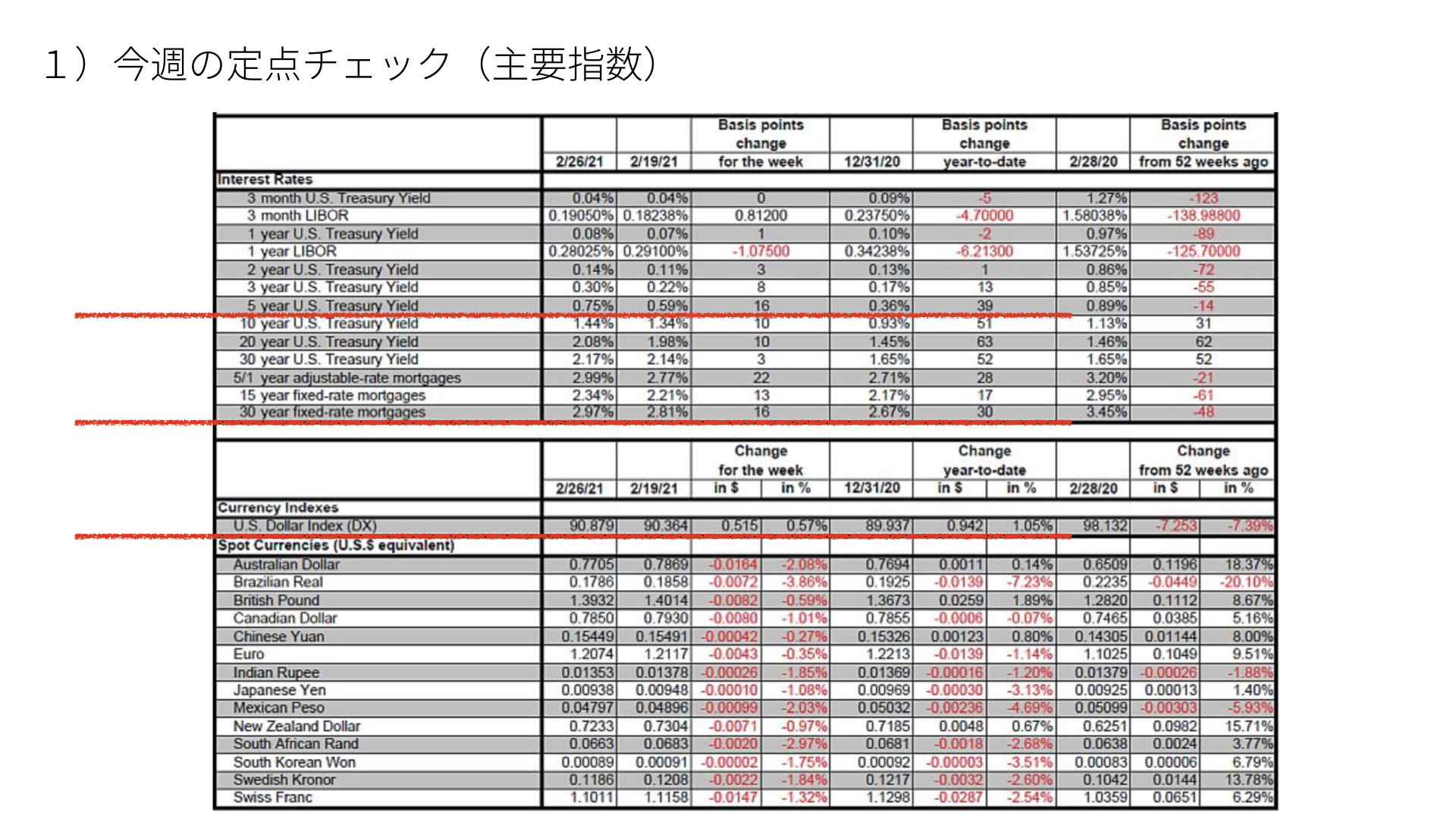

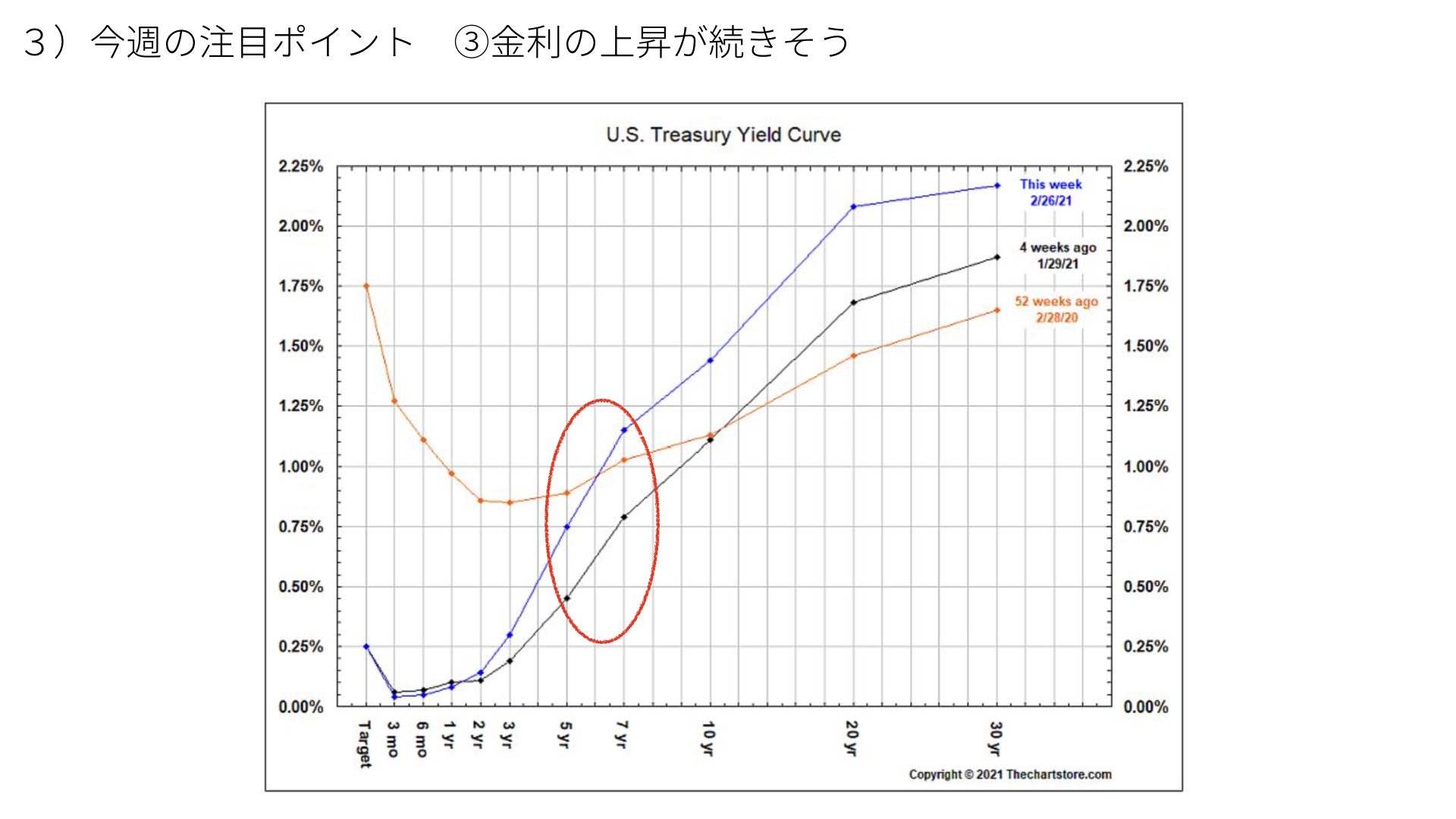

次は、金利動向です。先週中旬にお伝えしたように、5年債金利が上がってきています。短期間の景気上昇と、政策金利変更を少し先読みした動きが出始めて、総じて金利が上がってきています。

また、住宅ローン金利も上がってきていることが、少し気になります。こちらは、あとで説明します。

為替に関しては、ドルが高くなっています。このドルの上昇ぐらいならば、問題ありませんが、他の通貨に対して総じて強くなっています。輸出関連企業の多い日本では、円安が進むと株価が上がりやすいと、今回のアメリカ株に引きずられることなく、底堅くなるプラスはあります。

一方で、ドルが強くなると新興国は、ドル建て債務の負担が多くなり、経済の回復に影響を受けるというマイナス要素があります。このまま、ドルが金利上昇を伴って、一方通行で上がっていくと、少し厄介です。

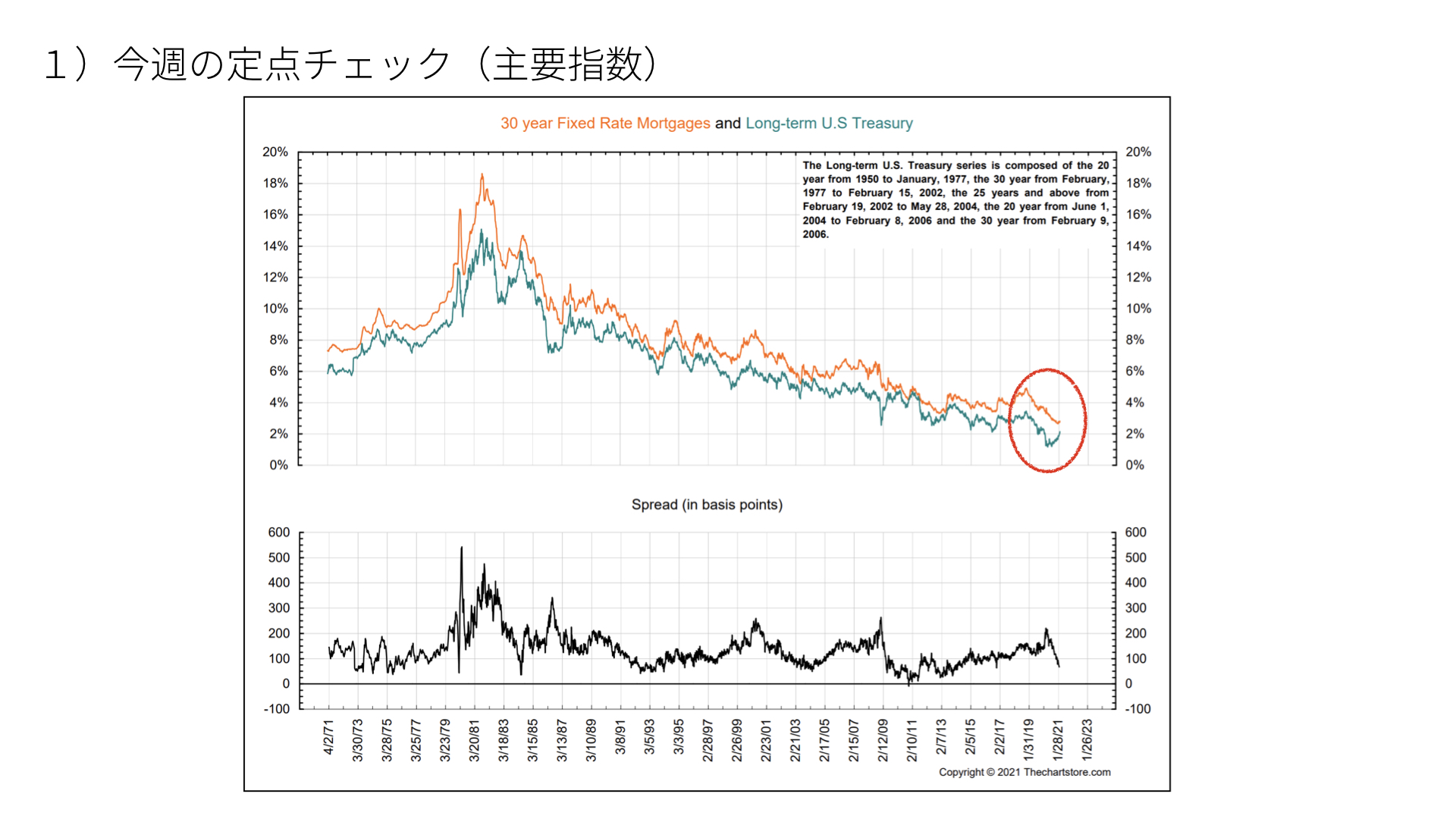

次は、アメリカ30年金利と、住宅ローン金利のチャートです。住宅ローンの線はまだ反応していませんが、30年国債の金利とモンゲージの金利は、ほぼ連動しています。モンゲージローンの金利が上がってくることは、十分に考えられます。

実際、先週の住宅ローン申請件数は、マイナス11.4%と、9か月ぶりに下落しています。金利上昇の影響が、少し出始めています。また、モーゲージバックセキュリティー(MBS)で、価格の下落による金利調整が起こり、先週の金利上昇が起こったとも言われています。

少し専門的になりますが、MBSが下がることが、金利上昇の引き金になることもあります。もし、30年住宅ローン金利が上がってくると、少し不気味だと思います。30年住宅ローン金利も、追いかけていきたいと思います。

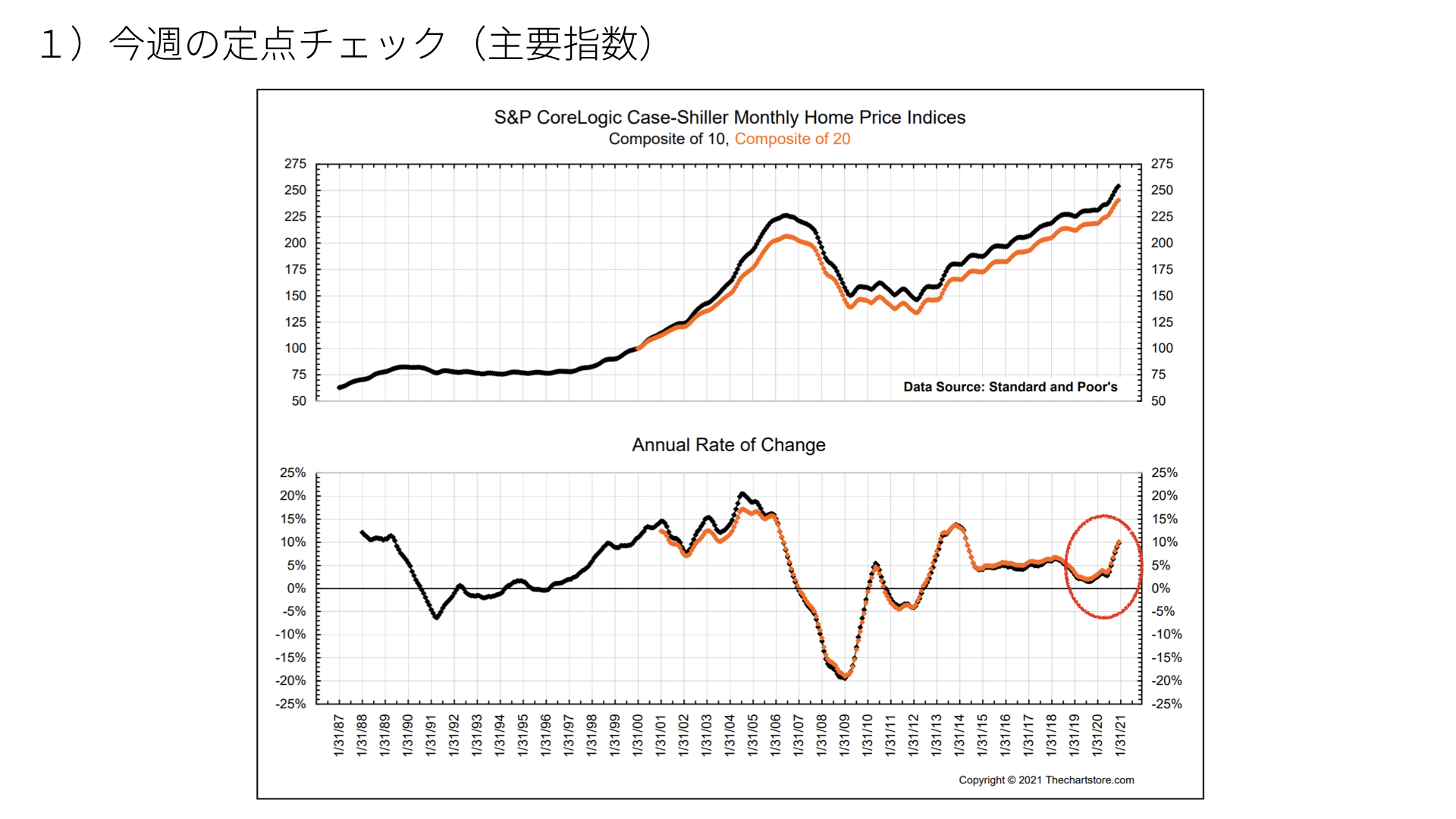

またもう1つ。低金利の中で、ケースシラーと呼ばれる住宅価格指標が、去年から急激に上がっていました。アメリカでは、不動産価格が上がると、住宅ローンの枠が空き、個人消費に回す傾向があります。そのため、急激な住宅価格の上昇により、個人の消費が促進されていました。この低金利によって、住宅価格が支えられている状況が崩れると、嫌な影響が出るため、住宅価格にもこれから注目したいと思います。

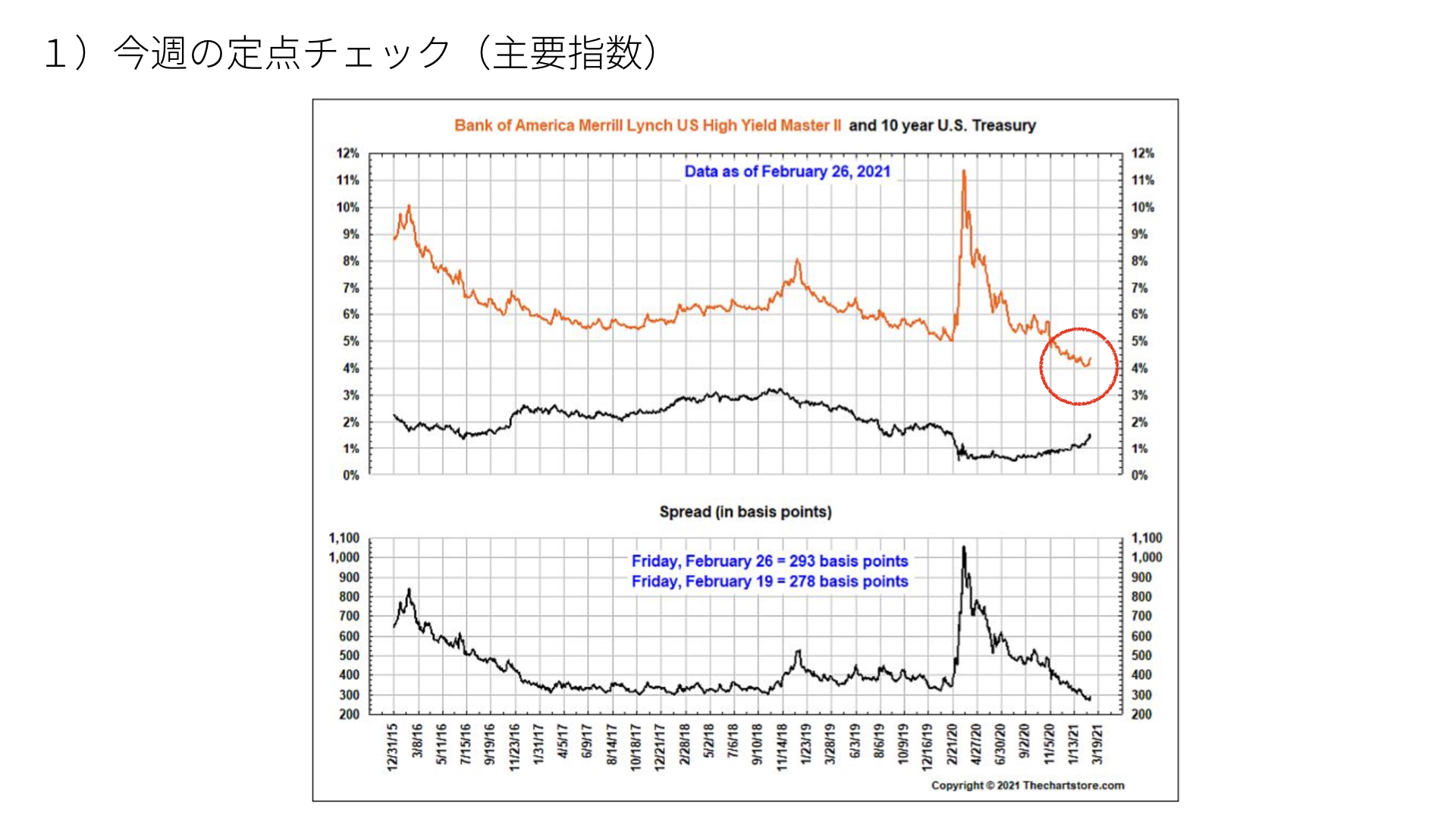

もう1つ、ハイイールド債券についてです。金利が上がっている状況が、少しだけ出てきています。まだまだ問題はないと思いますが、こちらが上がってくると、資金調達のコスト増となりますので、いよいよクレジット条件が厳しくなることが、考えられます。

30年金利や5年ほどの中期金利の上昇が進んできて、全体のセクターが下がってきているため、これから長引きそうな雰囲気が、先週一週間から見て取れます。

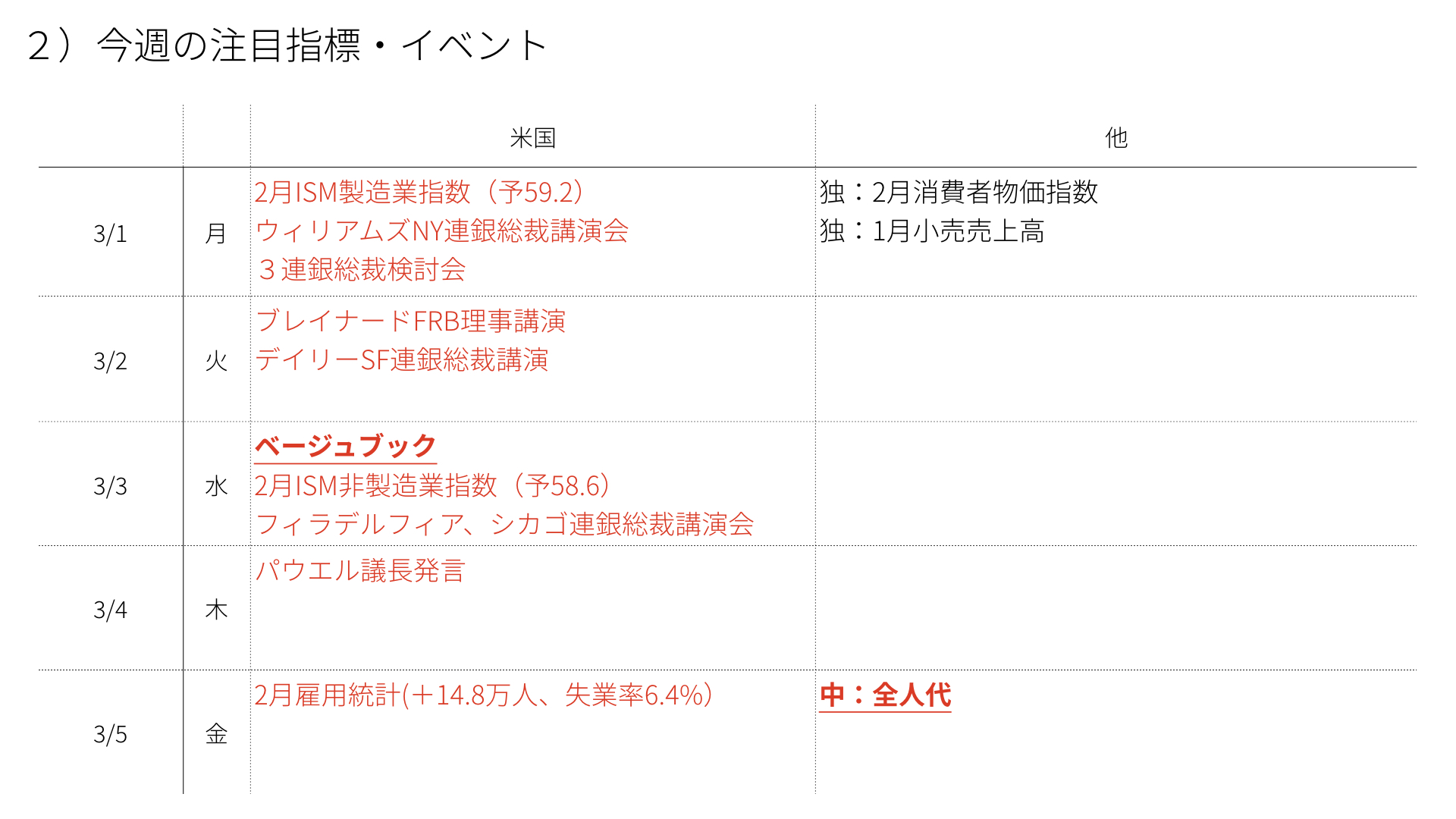

次に、今週の注目イベントです。ISM製造業指数が月曜日、非製造業指数が水曜日に発表されます。また、月曜日にウイリアムズニューヨーク連銀総裁、火曜日にブレイナードさん、デイリーさんらFRB関係者、木曜日にはパウエル議長が発言をします。要人発言が非常に多い中での、ISMの発表ということになります。

製造業、非製造業は、前月並みか少しマイナスぐらいで、58~59近辺の、総じて高い状況になります。ISMの高い状態は、株を支えますので、そちらはプラス要因になるかと思います。ですが、先週行われたパウエル議長の公聴会の後、金利が少し上がってきている中、要人が金利抑制を言うのかどうか。ノーコメントであれば、より金利が上がりやすくなるのではないかと思います。

また、水曜日のベージュブック。これは、FOMC開催の二週間前、12地方連銀からインフォメーションが上がり、中身を見ていくというものです。FOMCの政策判断に利用されますので、すごく景気が強いという内容であれば、いい金利上昇が加速することも考えられます。ベージュブックには注目です。

また、金曜日には全人代がスタートします。2035年に、経済をどれだけトップに持っていくかの発言が、米中摩擦に結び付けば株価の調整に拍車がかかりますので、要注意です。

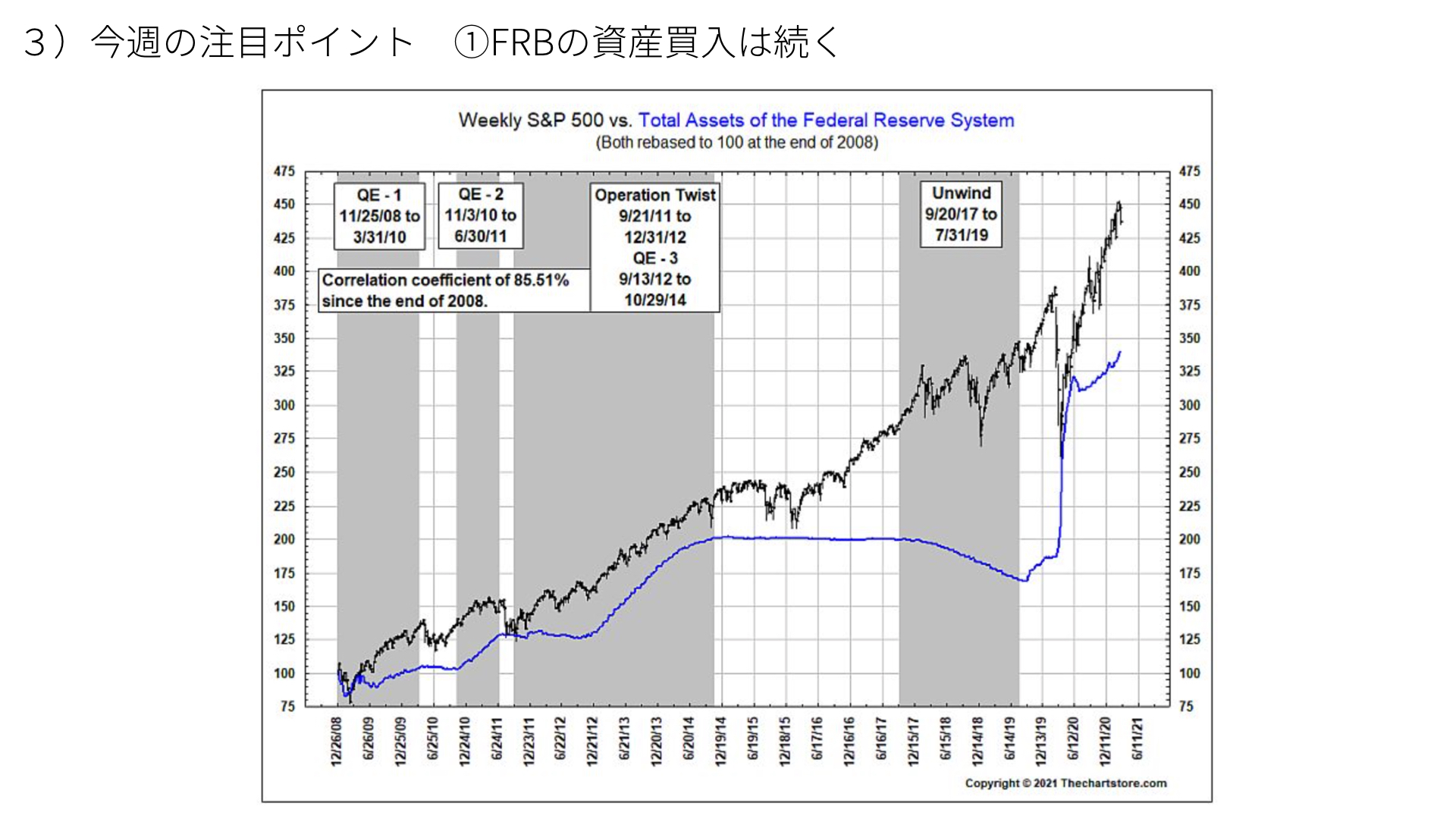

今週のポイントです。青はFRBの資産の増え方、黒はSP500の上昇です。買い入れ額が増えるときは、株価が上がりやすいので、パウエル議長は資産買入額を維持すると言っています。そのため、SP500の上昇自体は、買入購入緩和により支えられると思います。

ですが、支金利を気にしないということは、金利高を意味し、株価のバリエーションを下げることは明らかです。また、金利が上昇し、1.9兆円の経済支援策が下院を通り、3月中に上院議員で可決することも話題になっています。

さらに、2021年度以降、2兆ドル規模の支援策を行っていく場合、金利が上がったことにより、調達コストが上がってくることは、最終的に調達に対する意欲、国債発行に対する意欲が薄れ、財政活動にもマイナスの影響があるのではないかと、言われています。

つまり、株価のバリエーション、財政、支援策にとっても、金利上昇がマイナスになってくる可能性があります。そこについて、注意が必要です。これが1つ目のポイントです。

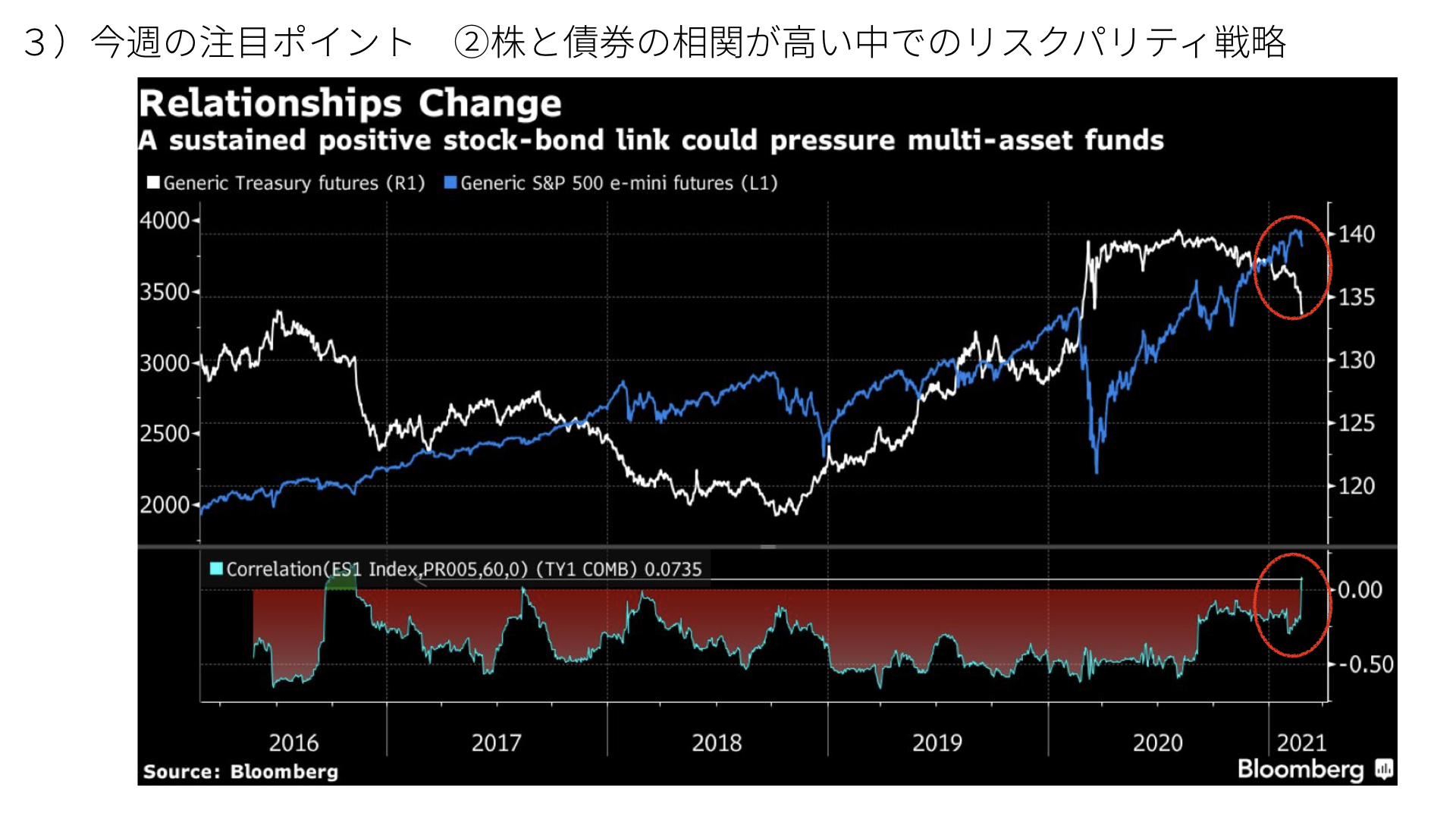

2つ目のポイントです。白が国債価格です。価格が下がるということは、金利が上昇することになります。青は、SP500の株価です。これが同じように上下することを、相関が高い、株が上がり、債券価格が下がる動きをすることを、逆相関と言います。

本来、株と債券は値下がりと値上がりを補完しあう関係にありますが、今両方とも下がる関係になっているということが、下の赤い丸から読み取れます。金利が上がると、債券価格は下がりますが、相関がほぼ100%になっている株も、一緒に下がることになります。株と債券という重要資産が、共に下がっていくことになります。

今、世界の中心は、リスクパリティ運用です。株のリスクが上がると、債券の割合を高め、債券のリスクが高まると、株の割合を上げてきました。しかし、共に下がるとなると、両方を売却する動きが高まります。この状況が続くと、金利が上がり、債券価格が下がり、同時に株も下がって、両方の売却が進みます。2008年以降進んできた、リスクパリティ戦略のヘッジファンドを中心に、株を売ってくる可能性があるため、調整が長引くと考えられます。

もう1つ。債券では、5年~7年の中期的な金利がすごく強くなってきていますが、この状況は続きそうです。金曜日に発表のあった可処分所得や、消費支出、貯蓄率も全て上昇しています。そして、先週末1.9兆ドルの経済審査も通りました。

パウエル議長が証言で言った、今年6パーセントの成長が実現できるかもというのが、本当に実現できそうな状況になってきています。その反応を受けやすい、中期国債の金利は上がりやすいということで、イールドカーブ全体が、これから上がっていくと考えられます。

先週、一気に上げたので調整があるかもしれませんが、ジワジワ金利が上がっていくと考えられると思います。ということで、今の前提を考えると、金利が上がってきます。これは、金利が良くなってくる金利上昇だとはいえ、上昇の事実からバリエーションの調整があると言えます。

そして、最初に見たように、ハイテク株を中心としたグロース株売却から、バリューに転換し、全体が売られていくと、リスクパリティでは、債券も株も売られます。それを考えれば、今回の調整は侮れないものと思われます。ただ、量的緩和のため、20~30%一気に下がるというよりも、10%近くの調整になると考えた方が、正しいと思われます。

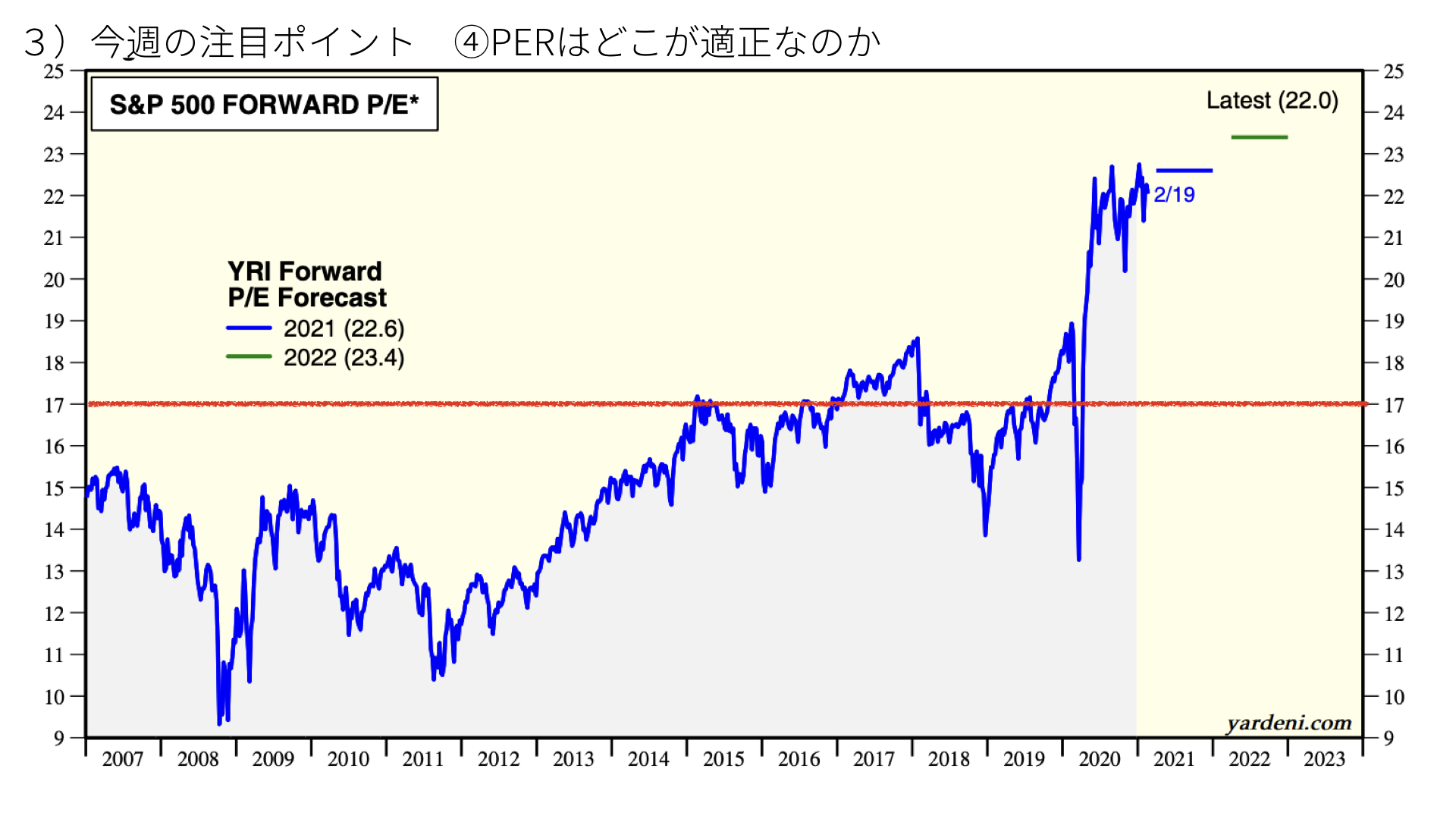

最後に見ていただきたいのが、PERチャートです。2007年PER推移を、SP500で見ると、今22倍とすごく高値になっています。もし、金融相場から業績相場に移行するとなると、およそ17倍のバリエーションが中心になってきます。

もし金利上昇を嫌がり、バリエーション見直しが入り、PER17倍ぐらいで見ていこうとなると、年末、1年後のEPSが200ドルぐらいとすれば、3400ポイントとなります。SP500の今の状態から、約11%近くの調整が入る可能性があるということです。

もし、企業業績がマイナスになってくると、さらに下がってきます。業績が今のままいい状態で、バリエーションの調整があったとしても、10%ぐらいの調整があるでしょう。これを、ある程度の時間をかけてやっていくことが、出てきます。

なぜなら、金利の落ち着きどころは、金利が上昇した局面においては、何%ぐらいがいいところなのか、探り探り行うからです。まだ金利は落ち着かないと思います。今週も金利の動向、グロース株にどれぐらいの調整が入ってくるのか、金価格が急に上がらないか等、いろいろなことを見ていくことで、リスクをしっかりと管理していきたいと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

21世紀になって、金の価格が上昇しています。2000年末から金の投資リターンは8倍強に達し、米国株や世界債券の …

先週、米経済で景気減速傾向が見られました。しかし、S&P500は堅調に推移しています。ただ、今週材料次 …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …