11月10日、今週一番の注目材料だったCPIが発表されました。総合CPIが31年ぶりの大幅な昨年対比上昇率を記録したと、大きなマーケット情報となっています。

11日はベテランズ・デーで債券市場が休みだったこともあり、株価の動きはある程度限定的でした。CPIの影響がどうなってくるのか、インフレの影響はどうなってくるのかは、12日晩、15日以降で明らかになるでしょう。非常に注意が必要です。

高インフレを受け、バイデン大統領がエネルギー価格を抑えると正式にコメントをするなど、政策も動き出しています。また、企業業績にもかなり影響を及ぼしています。そこで、本日はアメリカの政治、政策がなぜ動き出しているのかをお伝えします。

[ 目次 ]

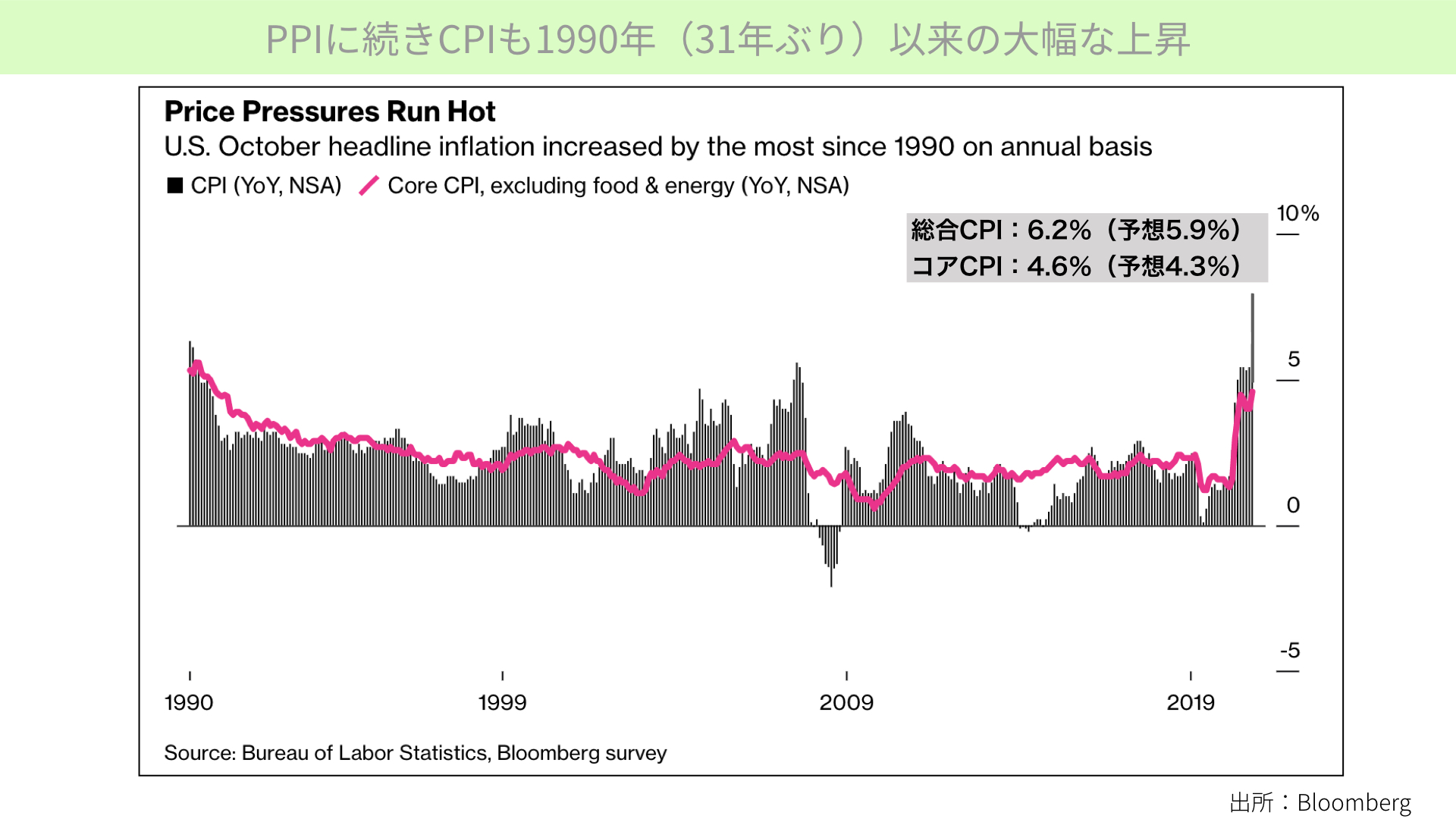

CPIがPPIに続き、1990年以来の大幅な上昇となりました。グレーの棒線が総合CPIで、ピンクの線はコアCPIです。

総合CPIは6.2%と、予想の5.9%を大きく上回っています。コアCPIも4.6%と予想の4.3%を大きく上回りました。

歴史的に見ても明らかな高水準で、一時的なものだと説明を受けていても、なかなかマーケットは信用しなくなってきています。2年金利、5年金利の動きも、インフレ定着しつつあることを警戒していると覚えておいてください。

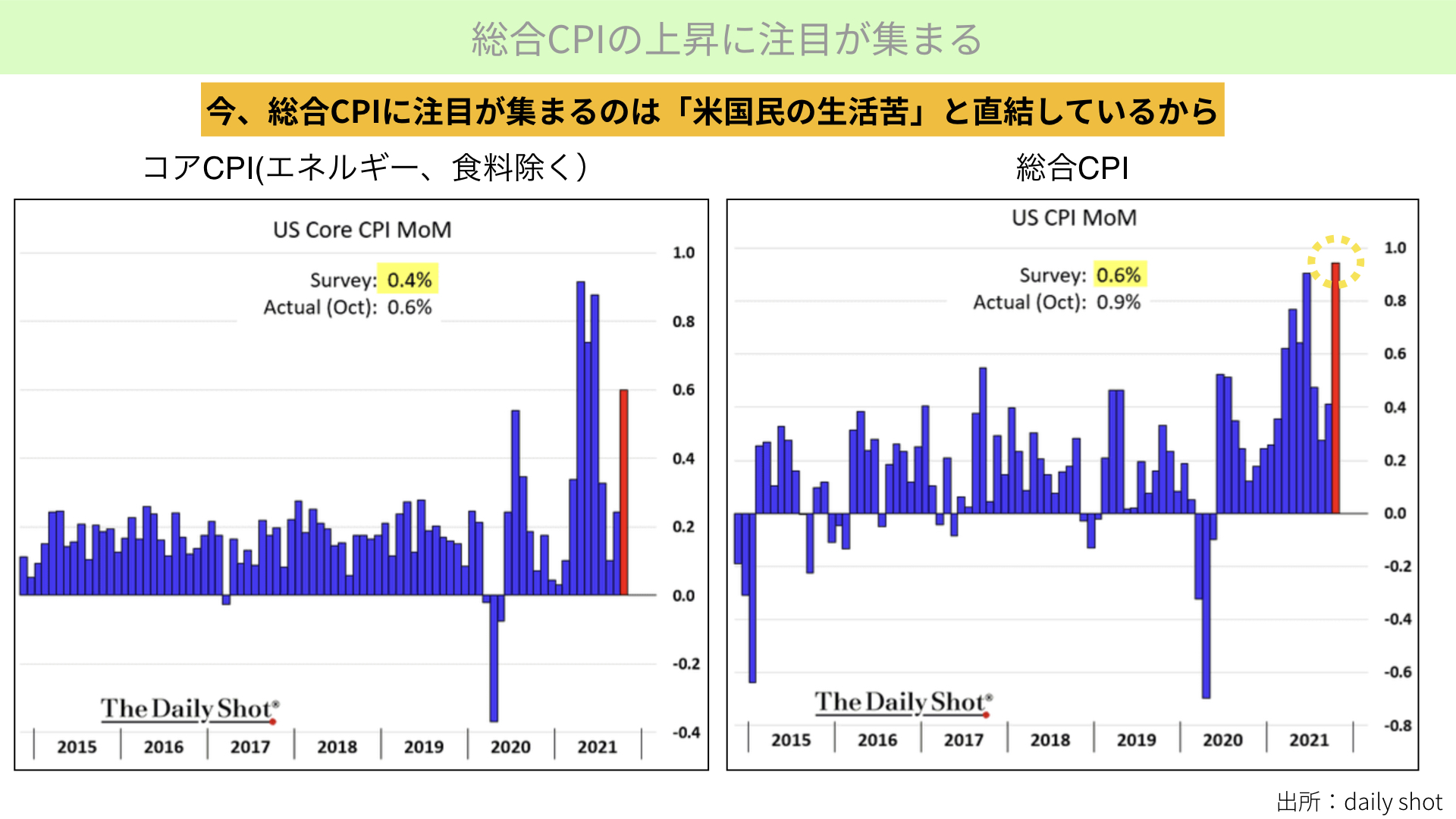

左はコアCPI(エネルギー、食料品を除いた価格)です。

エネルギー、食料品は季節要因や一時期の需給によって値上がり、値下がりの大きい要素です。通常、コアCPIが上がっている方が問題だとして、CPIではコアの方が注目されることが多いです。

しかし、今回は右の総合CPIが集まっています。赤い棒グラフのように予想の0.6%を大きく上回り、前月比0.9%の物価上昇でした。かなり生活水準が苦しくなっています。

総合CPIが注目を集めているのは、国民生活において食料品、ガソリン価格の高騰が生活にかなり影響を与えているためです。働けど働けど生活が苦しくなっていく感覚がアメリカの中であることが、政治を動かす大きな背景になっているとお考えください。

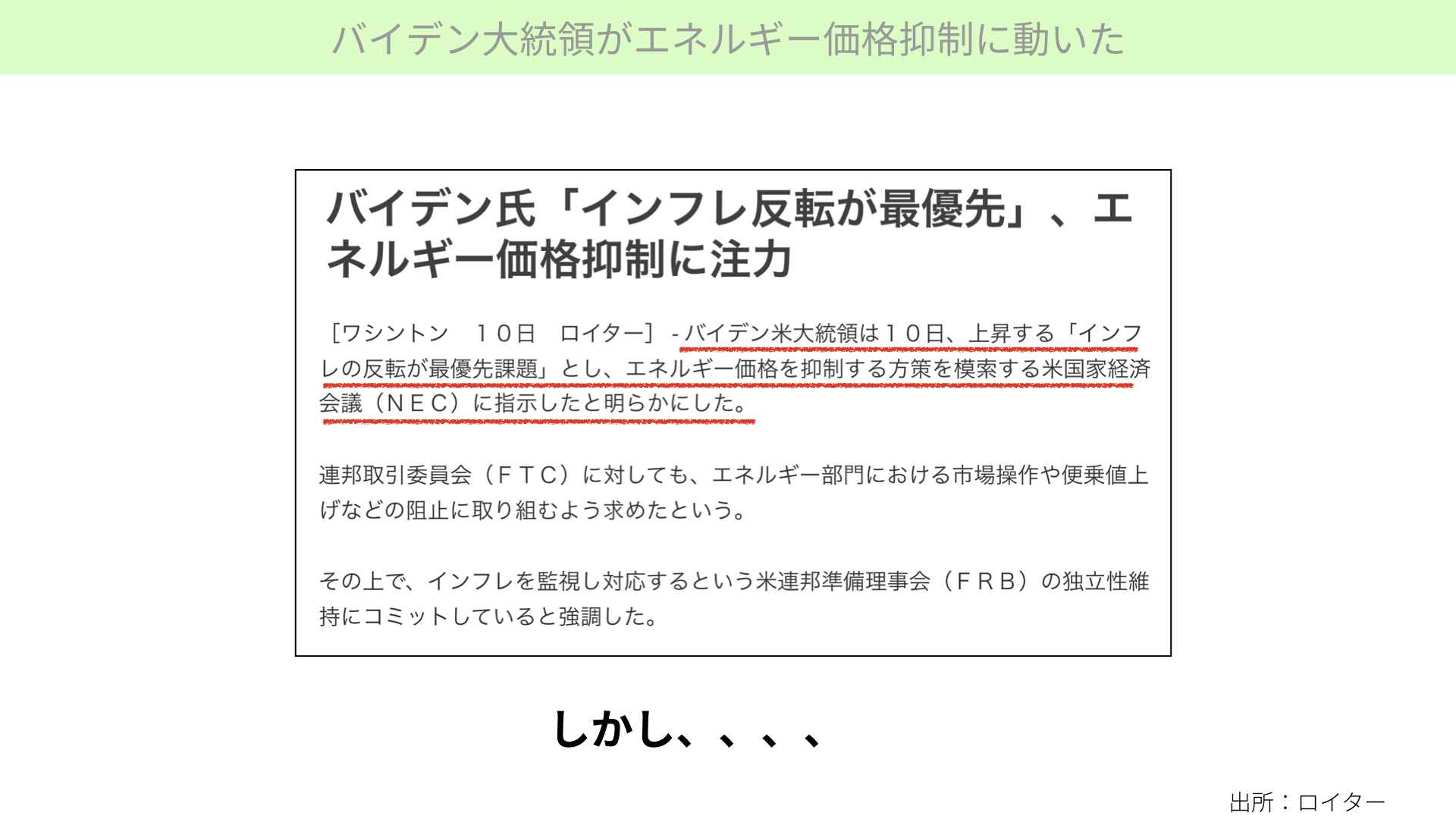

10日、バイデン大統領はエネルギー価格を抑えようとコメントを出しました。今のインフレ反転が最優先課題だとして、エネルギー価格を抑制することで米国経済のインフレを、どうにか抑えていきたいとコメントしました。

コアCPIは総合CPIよりも低くなり、エネルギー価格を抑えることで国民の肌感覚のインフレを抑えていきたいという意向が分かります。

しかし、今回のCPI発表は非常に大事なポイントを含んでいます。

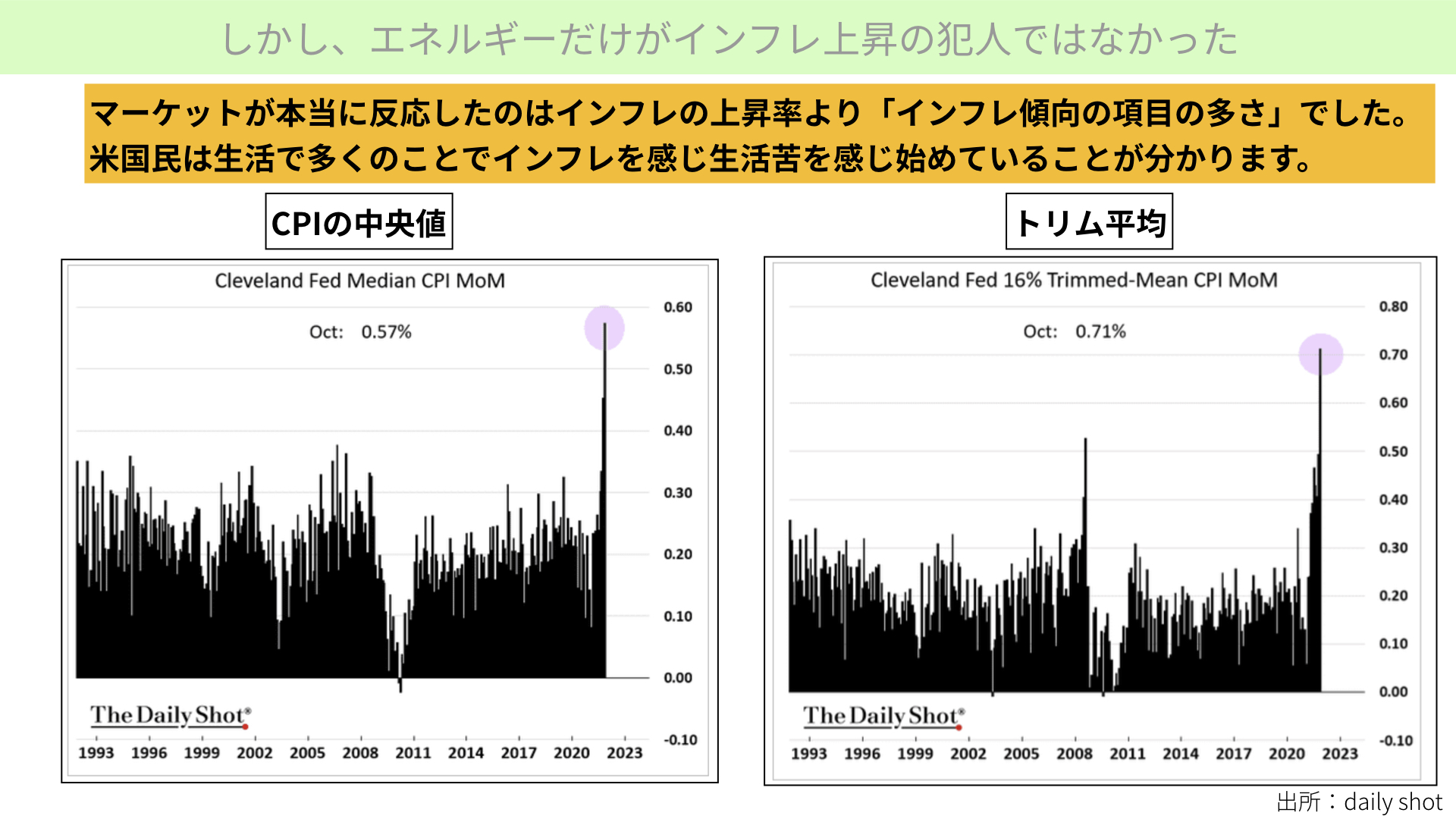

CPIには、トリム平均やCPIの中央値というものが存在しています。CPIは数多くのものの価格を出した総合の値です。今回は、それが前月比で0.9%増えました。

エネルギー価格、食料品価格が引っ張って結果として上がっているだけで、他のものはそんなに値上がりしていないと思う方も多いでしょう。

しかし、実はCPIの各品目の中央値が、左のチャートから分かるように0.57%となっています。つまり、平均値で前月比0.57%も増えていることが分かりました。

全ての商品で1993年以降最も高くなったことを、政府関係者、経済関係者が驚きを持って捉えました。

右のチャートはトリム平均です。これはクリーブランド連銀が出しているもので、上位8%、下位8%のブレ幅が大きいものを除いた、残り84%の平均を出したものです。足を引っ張るもの、引き上げるものを省いたトリム平均が、前月比0.71%も上がっていることから、かなり多くの品目で上がっていると改めて確認できます。

このように、ガソリンや食料品だけではなく、商品全体の値段が上がっていることが、国民生活にかなりの圧迫感を与えているため、政府もこのままではまずいと、驚きを持って受け止めています。

CPIが上がった、PPIが上がったという報道が多いですが、実は全体が上がっています。家賃、ガソリン、食料品だけではないと覚えておいてください。

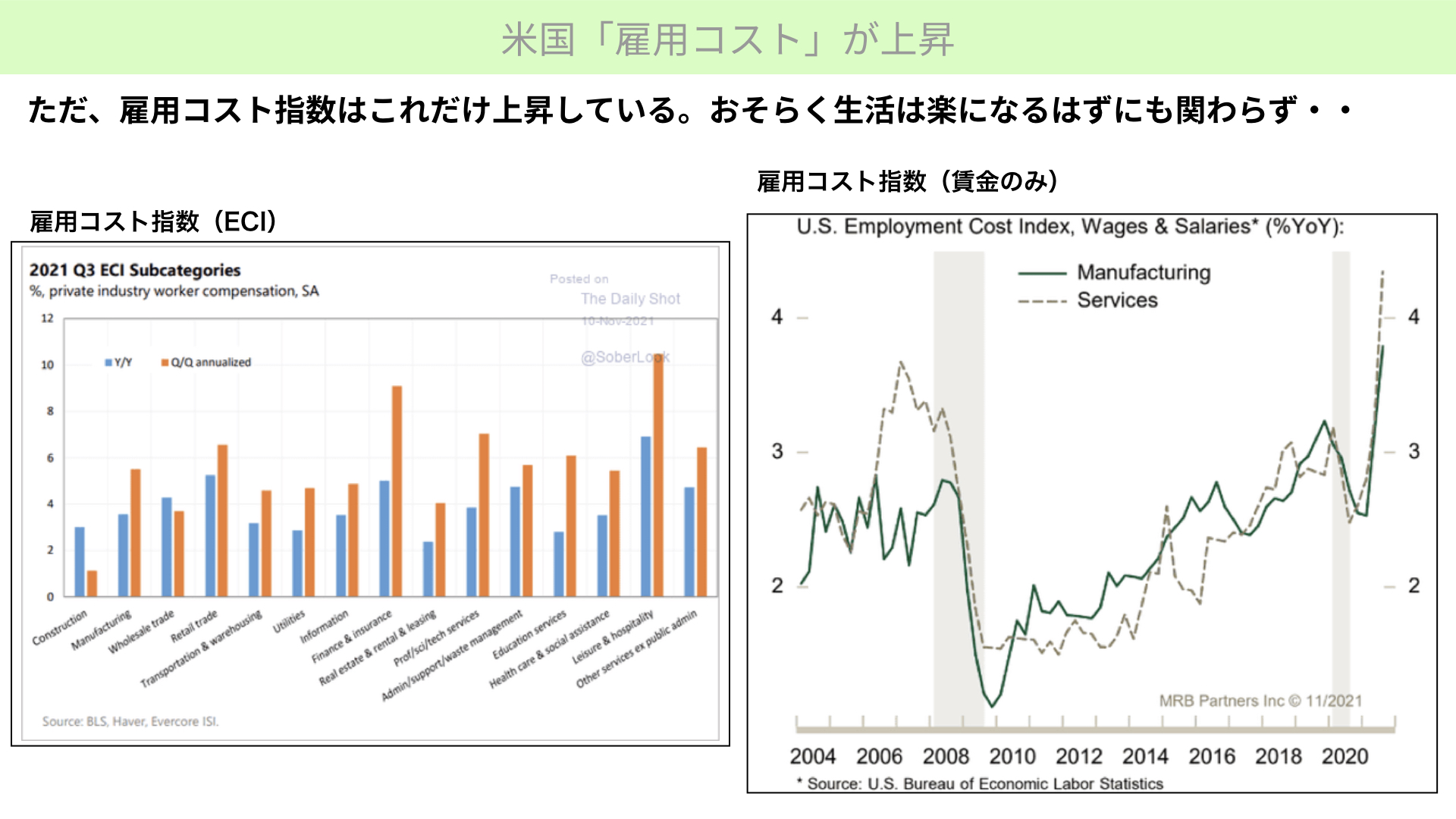

物価が上がってきているものの、一方、よくニュースで見るのが、アメリカでは賃金が増えているという話です。

雇用コスト指数とは、企業がどれだけ賃金を払っているかを表したものです。左は業種別。非常に賃金が上がっていることが確認できます。青が前年比、オレンジが3カ月前対比ですが、ほとんどの業種で大きく上昇しています。つまり、給料が上がっていると確認できます。

右は賃金のみを出したものです。前年比でおよそ4%賃金が上昇しています。

米国民は物価だけでなく賃金も上がっているから、トントンではないのかと思われる方も多いでしょう。しかし、実はそうではありません。

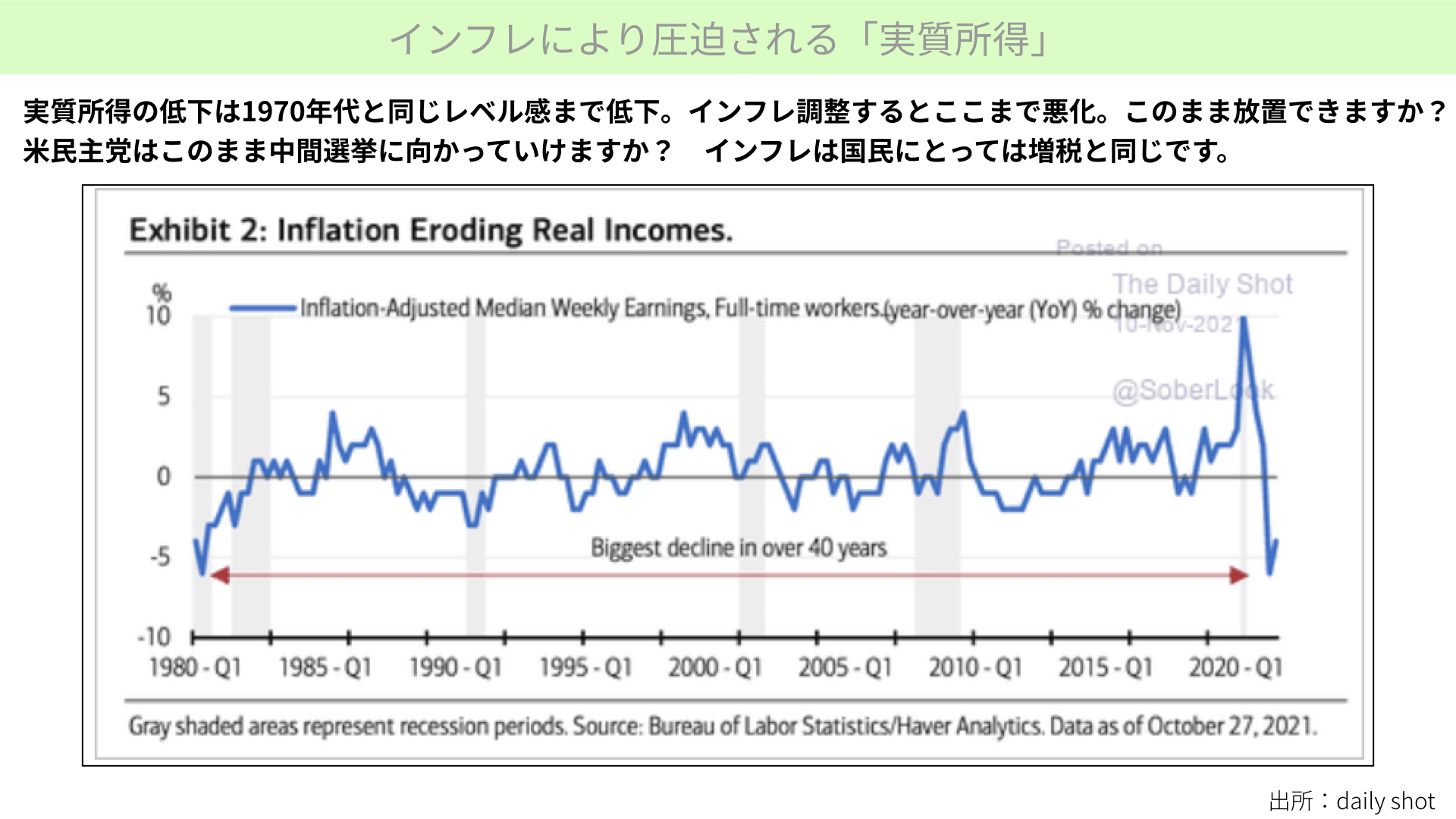

アメリカの生活感は1970年と同じレベルで、インフレによって圧迫されている状況です。

こちらのチャートからは、給料賃金からインフレ率を省くと、賃金よりインフレの方が高く、もらっている手取りの感覚が減っていると分かります。

今の状態は約40年ぶりの状況です。1970年代の有名なインフレ時代と同じく、賃金よりもインフレ率が高い状態です。

1990年代やリーマンショックの後にもそういう状態がありましたが、それを大きく上回るマイナス感があります。インフレ率を加味すると5%ほどのマイナスです。

額面の給料は増えているものの、それ以上に物価が高くなって支出が増えている状態です。実感としては5%の増税を食らったような状態になっているのです。

消費税が5%上がると言われれば、皆さんも圧迫感を感じるでしょう。消費税が15%になれば、恐らく国民感情としては「え?」となるはずです。5%のインフレは、5%の物品税が付いている感覚とお考えください。

このような状態を、国民に寄り添うと言っている米国民主党政権は放置できるでしょうか。この前の選挙結果や、来年11月に行われる中間選挙前に、インフレで苦しむ状態を放置できるかという政治的なところまで大きく影響を及ぼし始めたのが、今回のCPIの発表だとマーケット関係者は見ています。

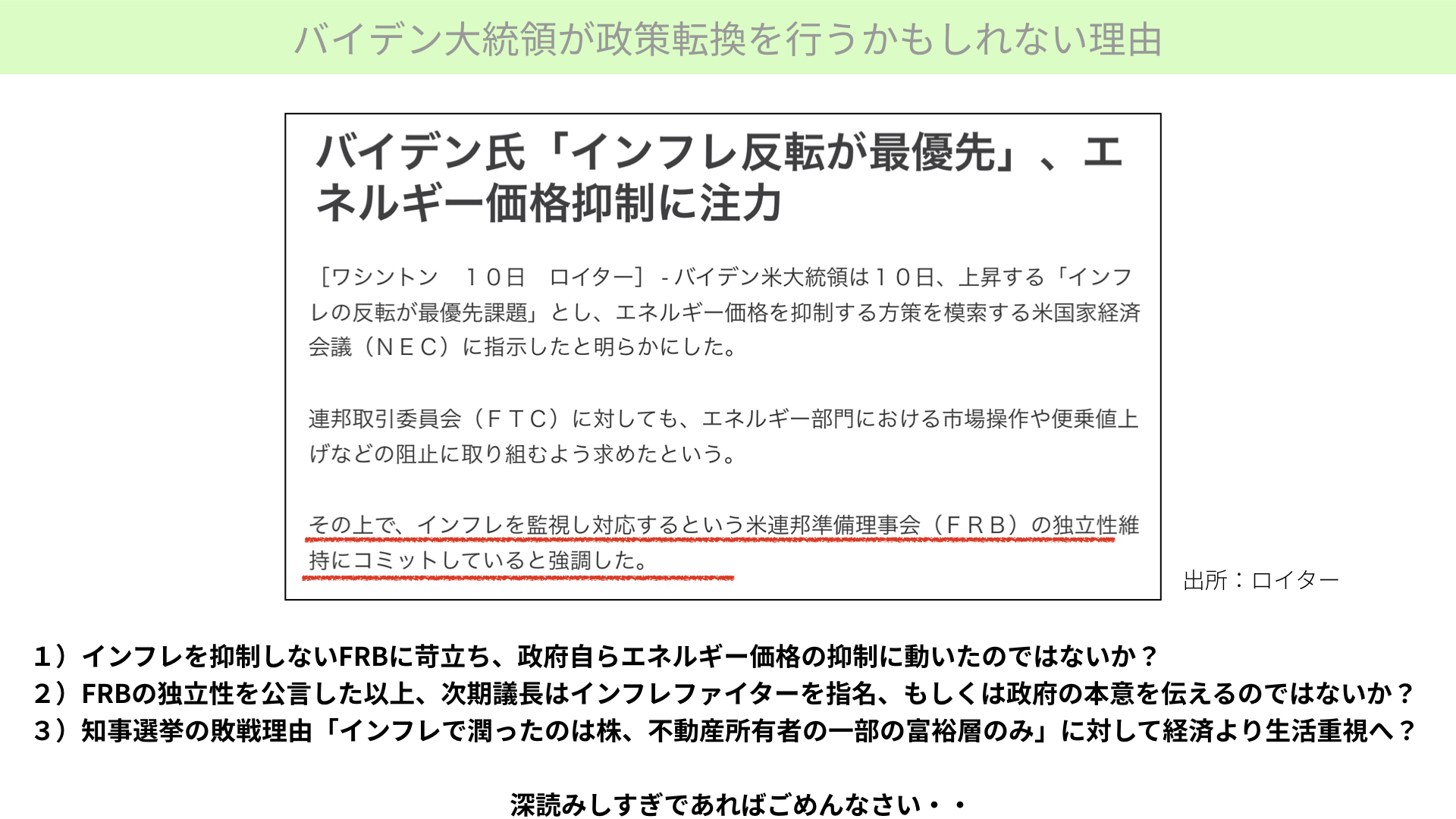

バイデン大統領は、インフレを監視する対応はFRBの独立性維持にコミットしていると改めて強調しました。

つまり、エネルギー価格のコントロールについては政府が動くものの、インフレ全体の監視はFRBに任せていると言っています。

しかし、このコメントを受けてマーケット関係者はどう思ったか。これは少し深読みしすぎている部分もあるので、あくまでそう捉えている人が多いと考えてください。

一つ目が、インフレを抑制しないFRBにバイデン大統領がいら立ち、政府自らエネルギー価格抑制に動いたのではないか。FRBに任せていても何もやってくれないのであれば、自分たちがと動き出したのではないかという憶測が、まず出てきています。

二つ目に、FRBの独立性を公言したことは、次期議長にはインフレファイターを指名してくるのではないか。インフレファイターを指名した上で、そこにさらに独自性をコミットするのではないか。

もしくは、政府の本意、インフレを抑制してほしいと伝えた上で面談を行って、それに取り組んでくれる人を選ぶのではないかと、マーケットは考え始めています。

三つ目は知事選挙の結果です。民主党が2州を取るはずが、一つの州で落としてしましました。敗戦理由として言われているのが、今回のインフレで潤ったのは、株や不動産を所有している一部富裕層のみではないかということです。

庶民のように株や不動産を持っていない人間は、インフレのメリットが全くなく、5%の増税を食らっている状態となっています。

今回出てきた1.75兆ドルのプランについても、富裕層増税、法人増税は見送り、一方でインフレを一般庶民に押し付けているままであれば、民主党には投票しないとの調査結果が出ているとも言われています。

特に、20代の人から、民主党は支出に大きく影響するインフレを放置するから良くないとの声が上がり、選挙の結果が悪くなりました。結果として、政府がインフレ抑制に動き出しています。

トランプ前大統領は、政府に緩和策を押し付ける形で、景気の株高を演出してきた大統領でした。バイデン大統領もその流れを引き継ぎ、株高によって景気の浮揚策を狙ってきたものの、それ以上にインフレが強くなってきて国民生活がひっ迫しています。

それを放置すると民主党の足元が崩れるため、経済を少し減速させてでもインフレを抑えるというジャッジに変わったのではないかと、深読みする話も出てきています。

意外と大きな政治の転換点となる可能性もあります。例えば、1990年のクリントン大統領時代も、ロバート・ルービン氏が財務長官就任後一気にドル高政策に転換したように、何かをきっかけとしてアメリカの政治は政策転換することがあります。

ここ数年間続いた、米政権による株価を高める政策に転換が起こる可能性があると、頭の片隅に置いておく必要があるでしょう。

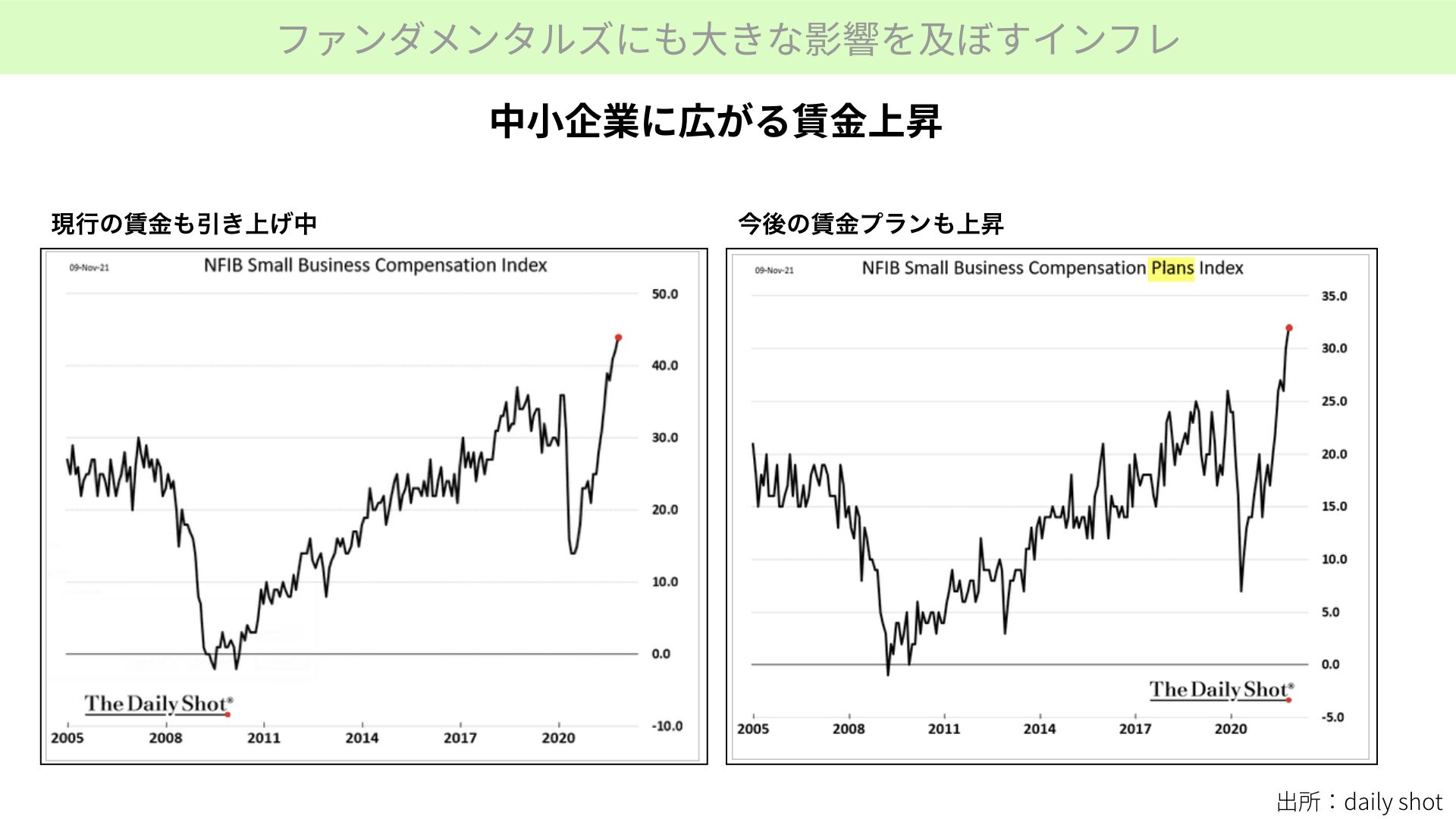

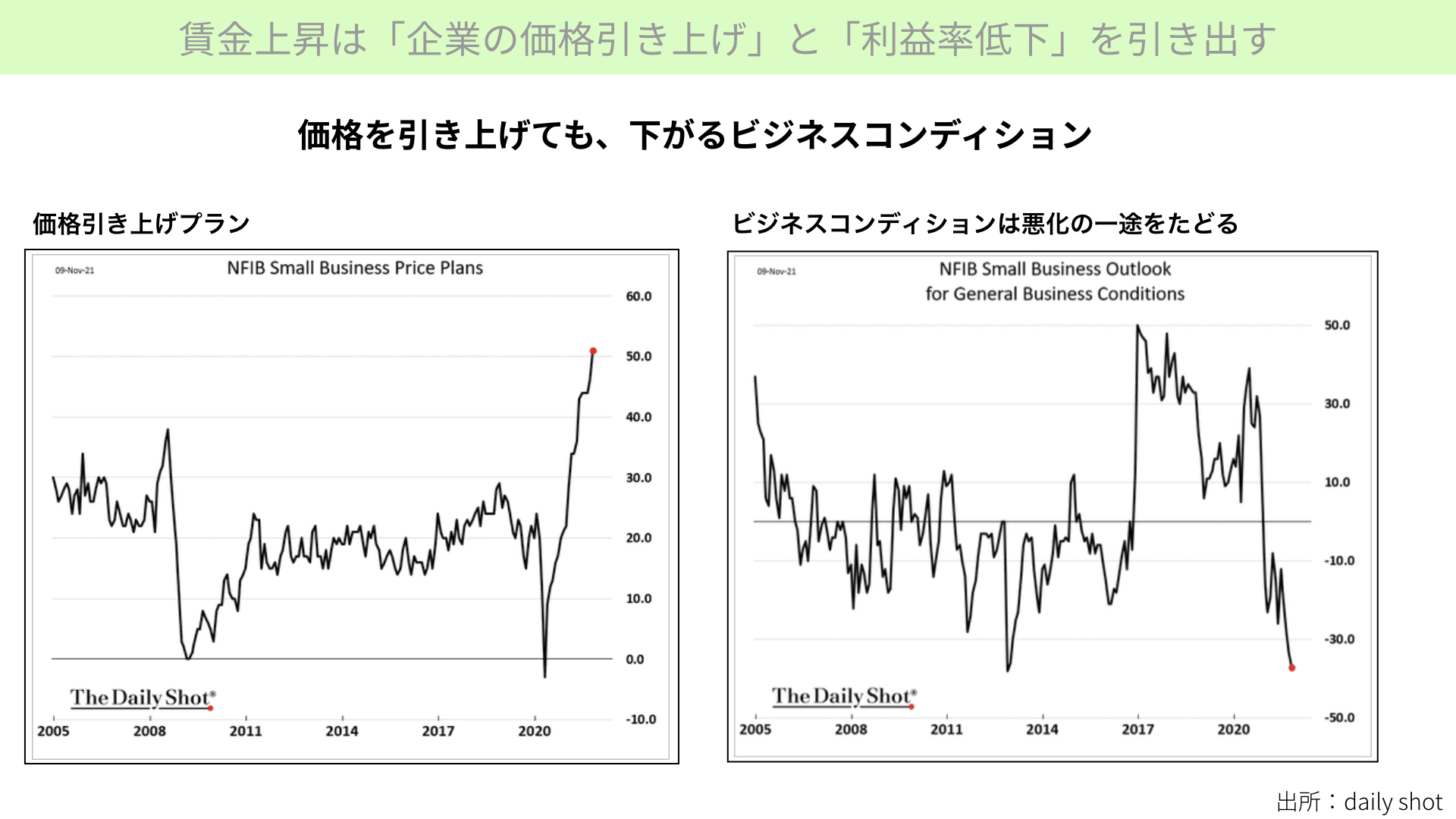

企業業績にもかなり大きな影響を与えています。アメリカの中小企業は、就業人口の51%程度。現行の賃金も引き上げ中で、2005年以来かなり賃金が上がってきています。

また、右の賃金プランからは、今後多く払う予定だと分かります。インフレが続いているため賃金を上げ続けないと、人を雇えません。インフレを上回る賃金を出し続けなくてはならない苦しい状況に、中小企業は人を集める段階でなっているとお考えください。

賃金の引き上げに伴い、価格をどうやって引き上げるかのプランが、左側のチャートです。急上昇で価格を引き上げる計画となっています。賃金を多く払った分価格に転換する。結局インフレになるという悪循環を繰り返せば、今後の見通しはどうなるのか。

右のチャートで示されたように、ビジネスコンディションは今後悪化の一途をたどる予想です。賃金の上昇が価格引き上げにつながり、価格を引き上げても売上は伸びず、ビジネスコンディションが悪くなってしまう。

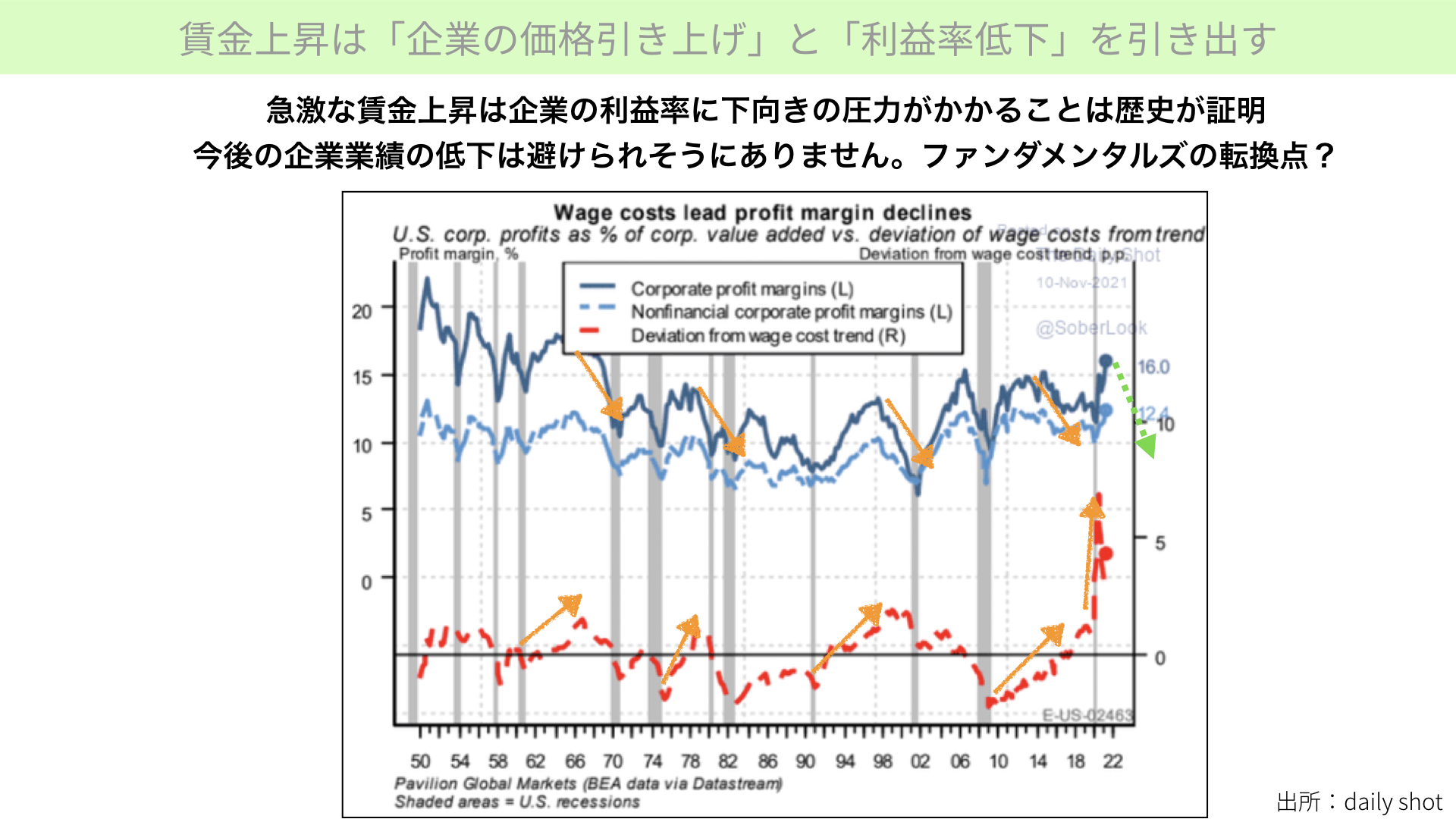

では、賃金が上がったとき、過去どうなってきたかを確認しましょう。

賃金の上昇は、企業価格の引き上げと利益率低下を引き出します。赤い点線は人件費の上下動を標準偏差で表したものです。上に行くと人件費が上がっていて、下に行けば人件費が下がっているとお考えください。

上部の濃い青線は企業の利益率で左に連動、青い点線は非金融企業の利益率を表しています。

黄色い矢印を見れば、赤い人件費が上がった後、少し遅れて企業利益率が下がっていることが確認できるでしょう。過去を見ても分かるように、人件費が上がった後に利益率が下がることを遅れて繰り返しているとお考えください。

今回ポイントになるのは、これだけ人件費が急激に上昇しているわけですから、今は利益率が上がっていますが、緑矢印のようにいずれ企業利益は大きく下がってきます。

特に、これだけ人件費が上がると今までの下がり方よりも、より大きくなるだろうとアナリストたちは考えているとお考えください。

人件費、物価の高騰が、政治だけではなく、企業業績にも大きな影響を与えてきていると確認できます。

今週一番の注目点だったCPIから、国民生活が苦しいと改めて確認できたことで、バイデン大統領を含めたホワイトハウスのチームが、経済優先からインフレ優先にかじを切る可能性があります。

そうなると、過去の歴史を見て分かる通り、急激に世の中が変わってくることに注意が必要です。ただし、これについてはある程度想像の域を出ていないところもあります。新聞やニュース等を拾っていくと、確かにと思う場合もあり得ますし、違うと思う場合もあり得ますので、そこは注意して見ていただきたいと思います。

中小企業も含め、人件費の高騰と価格転換をプランに入れていることは間違いありません。過去の実績からは、ほぼ間違いなく企業利益は下がっていくことも分かっています。

モルガンスタンレー、ゴールドマン・サックスのレポートが、これから企業業績は伸び悩むと言ったのは、こういうことを原因にしています。インフレが続くようであれば、企業業績は圧迫され、EPSの伸びが下がります。今後、株価はかなり上値が重くなる可能性があると念頭に置いて、週末、いろいろなニュースを拾っていただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …