本日はMOVE指数を取り上げます。皆さんも、S&P500の恐怖指数と言われるVIX指数はよくご存じかと思います。

債券にも同じように、MOVE指数と呼ばれる米国債の恐怖指数があります。このMOVE指数が上昇すると、債券のボラティリティ(将来の価格の値動き)は大きくなります。今のような低金利の状況でMOVE指数が上がると、将来債券価格が下落し、金利が上昇しうると言われています。

今後、株式に大きな影響を与えるのではないかと、非常に警戒感が高まっている状態です。

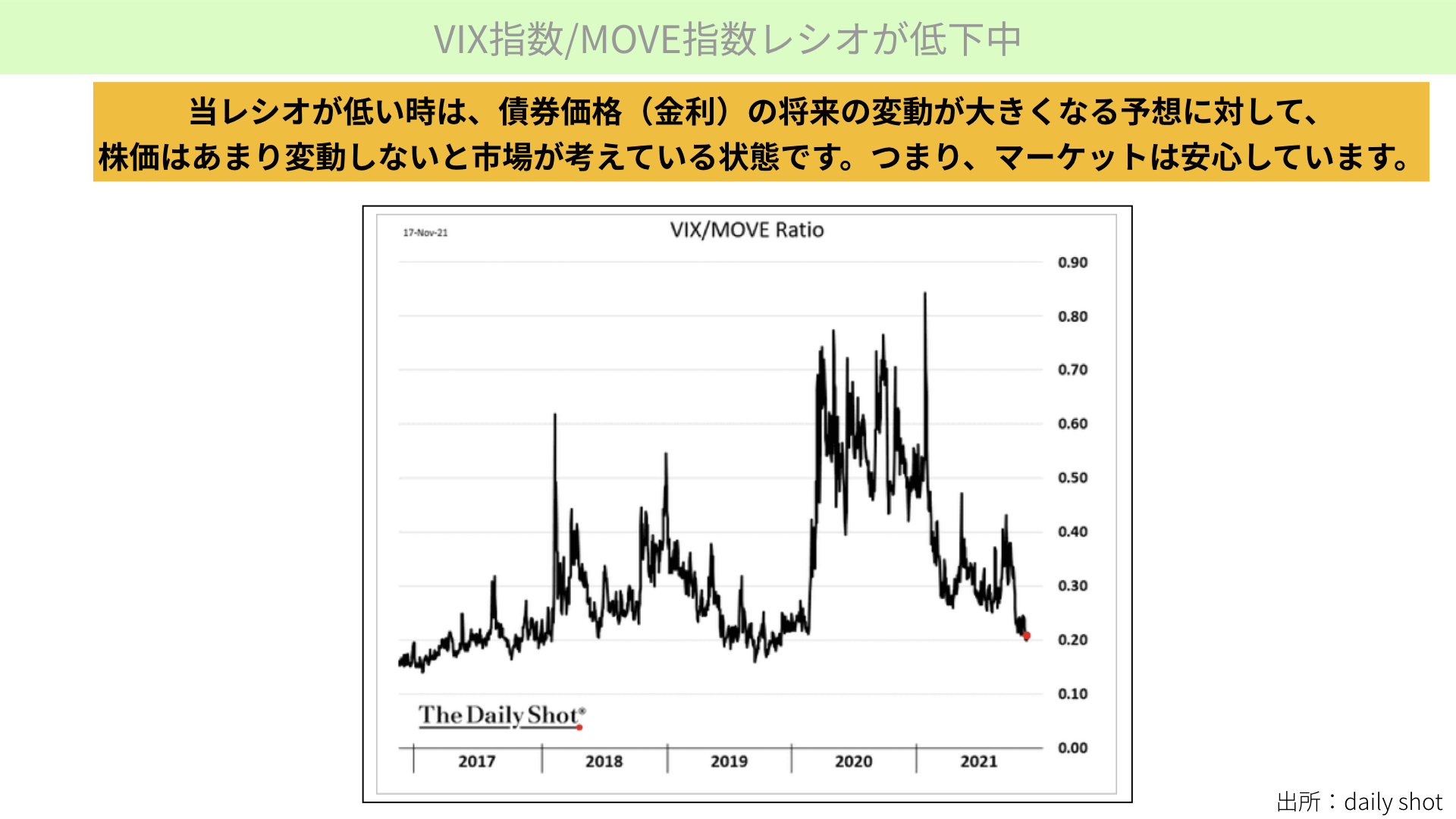

MOVE指数が80まで上がり、債券のボラティリティが上がっていることを示す一方、VIX指数は17前後と、とても低くなりました。結果として、VIX/MOVE指数が0.2近辺まで下がっています。これは、コロナショック以降一番低い水準です。

このレシオと呼ばれる水準が低くなると、債券価格が将来動くことを示すにも関わらず、株価の動きはあまりない、安定した成長をするだろうと、マーケットが楽観視していることを示す傾向があります。

今日は、このMOVE指数が今上がってきていることを踏まえ、今後株価がどうなるのかをVIX指数で見てみましょう。MOVE指数が上がったとき、VIX指数が上がる場合と上がらない場合の両方があります。

過去を分析することで、二つに分かれた背景は何だったかを確認し、現状はどちらに当てはまるか、今後のVIX指数の動きがどうなるのかを分析したいと思います。ぜひ、最後までご覧いただければと思います。

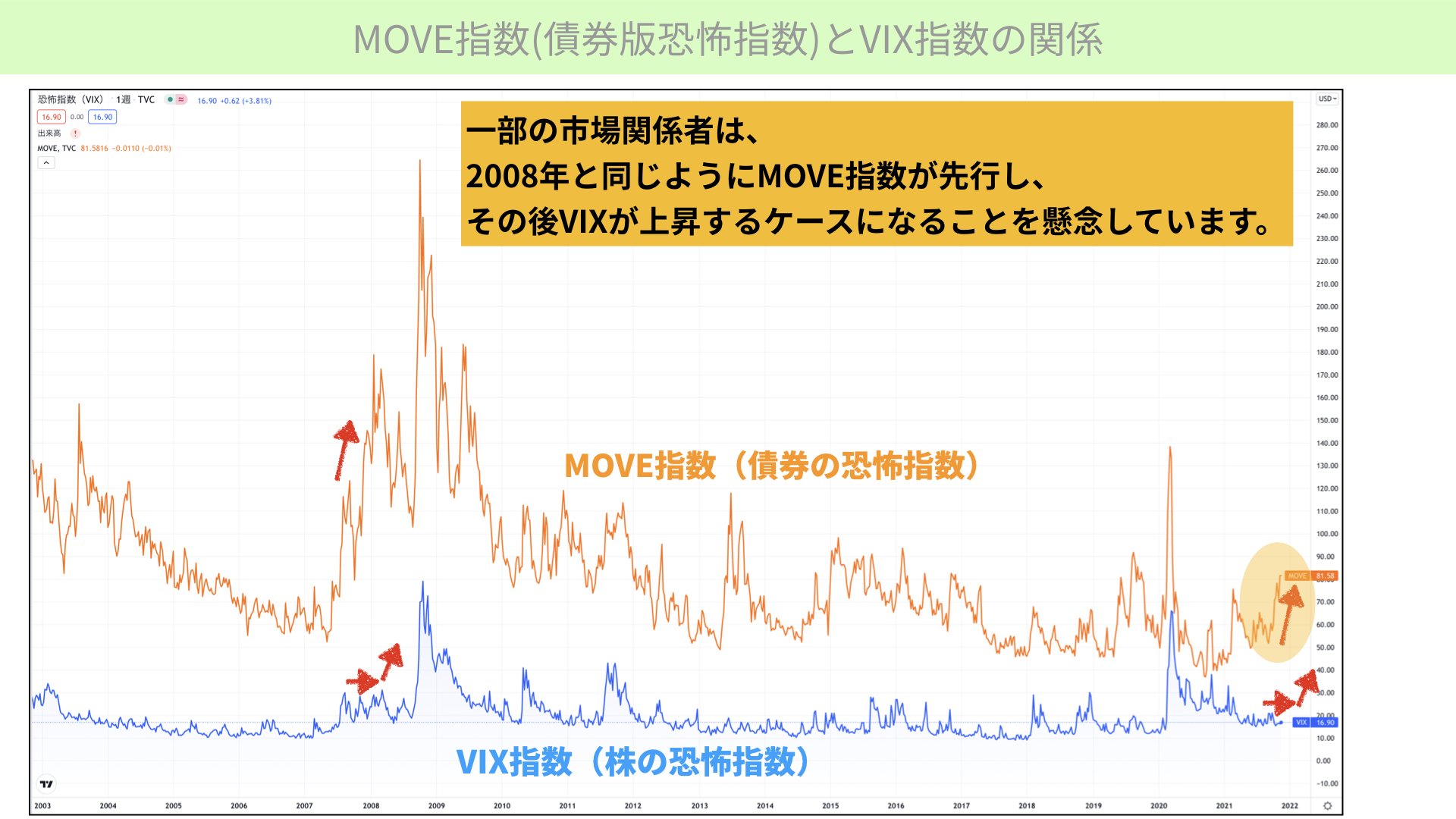

こちらのチャートは、MOVE指数とVIX指数の関係を表したものです。オレンジ色がMOVE指数です。

インポライトボラティリティ(債券価格が今後どのように動くかを示すもの)を表していて、上に行けば行くほど、将来の債券価格のブレが大きくなります。リーマンショック時を見ていただくと、本当に大きくぶれていることが分かっていただけるかと思います。

青線はVIX指数です。ご存じの通りS&P500がどうなるのかを表し、数値が大きくなると株価の動きも大きくなります。

MOVE指数とVIX指数の相関性は非常に高く、MOVE指数が上がることで株価もVIXが上がることを繰り返してきました。全てにおいてそうではありませんが、かなり高い相関が確認できます。

今、VIX指数は80近くとなっています。これは、コロナ禍以降の最高水準です。今後FRBが金融政策、出口戦略に向かうにあたって、来年利上げが2~3回という話が出ている中、金利動向が大きく、債券価格が動くということで、MOVE指数も上がってきています。

同じように、2008年もMOVE指数が大きく動いた後、株価が大きく下落するリーマンショックが起こりました。今、世の中が懸念していることは、MOVE指数が上がっている状態で、VIX指数が上がってくることです。

2008年もMOVE指数が上昇し、金利動向が大きく上下しました。当時、株価のVIX指数は今の水準の方が少し高かったですが、当初はあまり反応がありませんでした。遅れて債券価格が大きく動いたことで、経済の変動に勘づき、VIXが大きく動いたことを表しています。

今回は2008年と同じようなケースとなるのではないかとマーケットは懸念していて、例えば、日経新聞やブルームバーグはMOVE指数が上がってきているので、今後VIX指数が上がってくるのではないか、要注意だと言っています。

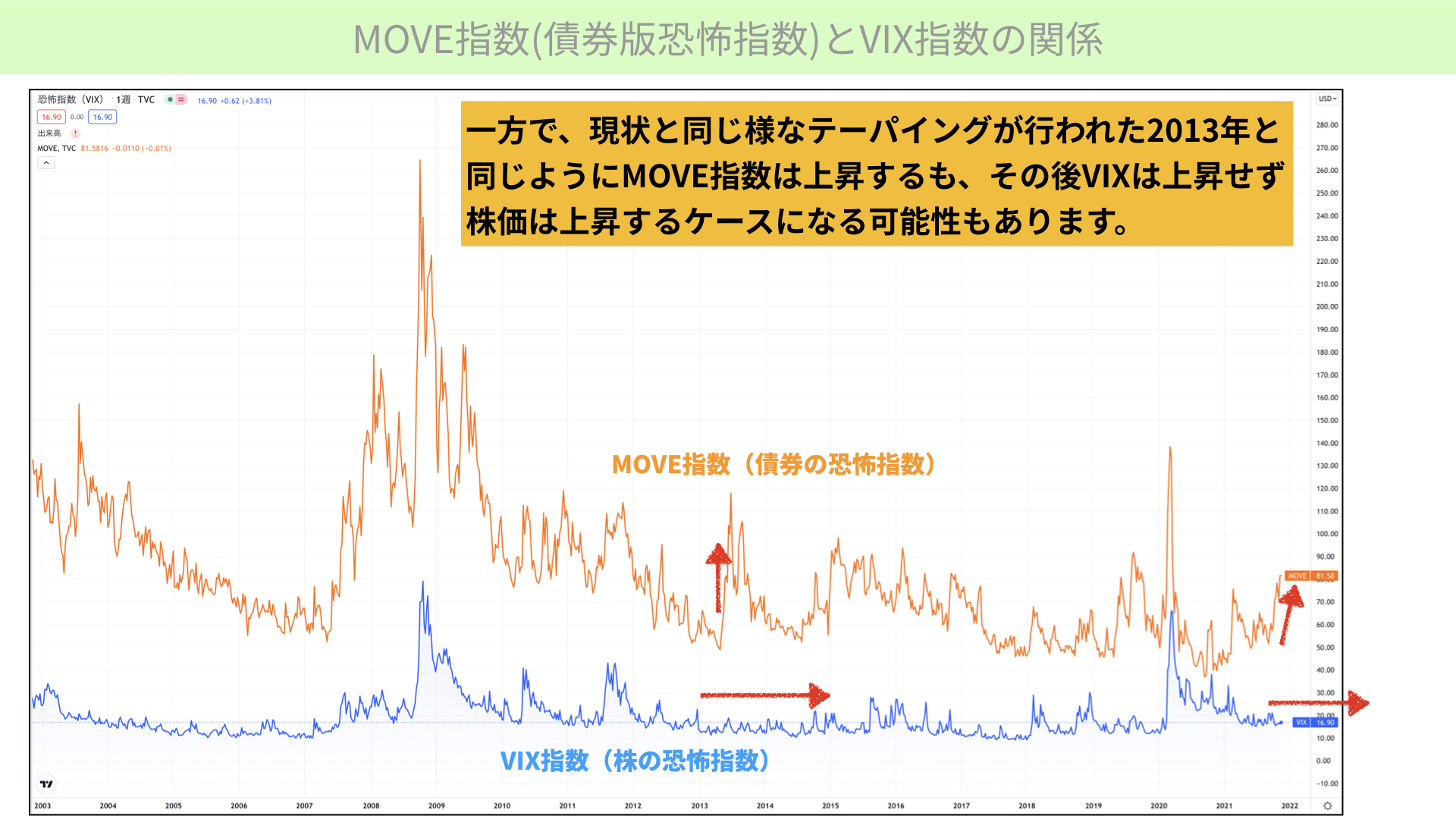

一方でこのようなケースもあります。今回と同じくテーパリングを開始し、出口戦略に向かっていったことが2013年にありました。2013年は、垂直的にMOVE指数が大きく上昇しましたが、その後VIX指数は横に推移しました。つまり、株価が上昇し続けたのです。

今回、MOVE指数が上昇したからといって、決して2008年と同じようにVIX指数が上がるとは限りません。今後VIX指数が安定するのではないかと言う人もいます。

2008年のMOVE指数が上がったことで金利が上がり、株価が大きく上下したケースに近いのではないかという話と、2013年のテーパリング時に起こったMOVE指数は上がったものの株はすごく安定的だったものと同じだという、二つの見方があります。

確かに、過去どちらの場合も存在していました。では、どういうふうに投資判断をすべきでしょうか。こちらを見ながら分析を進めたいと思います。

まず、最近です。NASDAQとアメリカ10年実質金利の動きです。先ほどまでS&P500のVIX指数を見ていたのに、なぜNASDAQなのか。詳しくは後ほど説明しますが、一番分かりやすく説明するために、NASDAQと米国実質金利を見てもらえればと思ったためです。

このチャートは、コロナショック以降の1年半を、アメリカの10年金利が青色、NASDAQが緑色で取りました。実質金利が下がれば下がるほどNASDAQは上がり、実質金利が上がればNASDAQは下がるという、全くもっての逆相関が1年半続いている状態です。

今の低金利水準を考えると、MOVE指数が上がれば、金利も上がる可能性が高いです。つまり、名目金利が上がり実質金利も上がることになりますので、株価は通常下がる関係となります。

今後の出口戦略は、実質金利の上昇を伴い株価が下落になるのではないかと、最近の動きからは取れます。

一方で、こちらのスライドをご覧ください。2013年のMOVE指数が上がった後でも、VIXが落ち着いていたケースです。確かに青線の米国実質金利が上がっていきましたが、その際も緑のNASDAQは上昇して、正相関の関係になっています。

今回、どういうケースになるのかを想像することは、実質金利とNASDAQの株価だけを見ていると非常に難しいです。別の目線から考えるため、野村證券の資料を確認してみましょう。

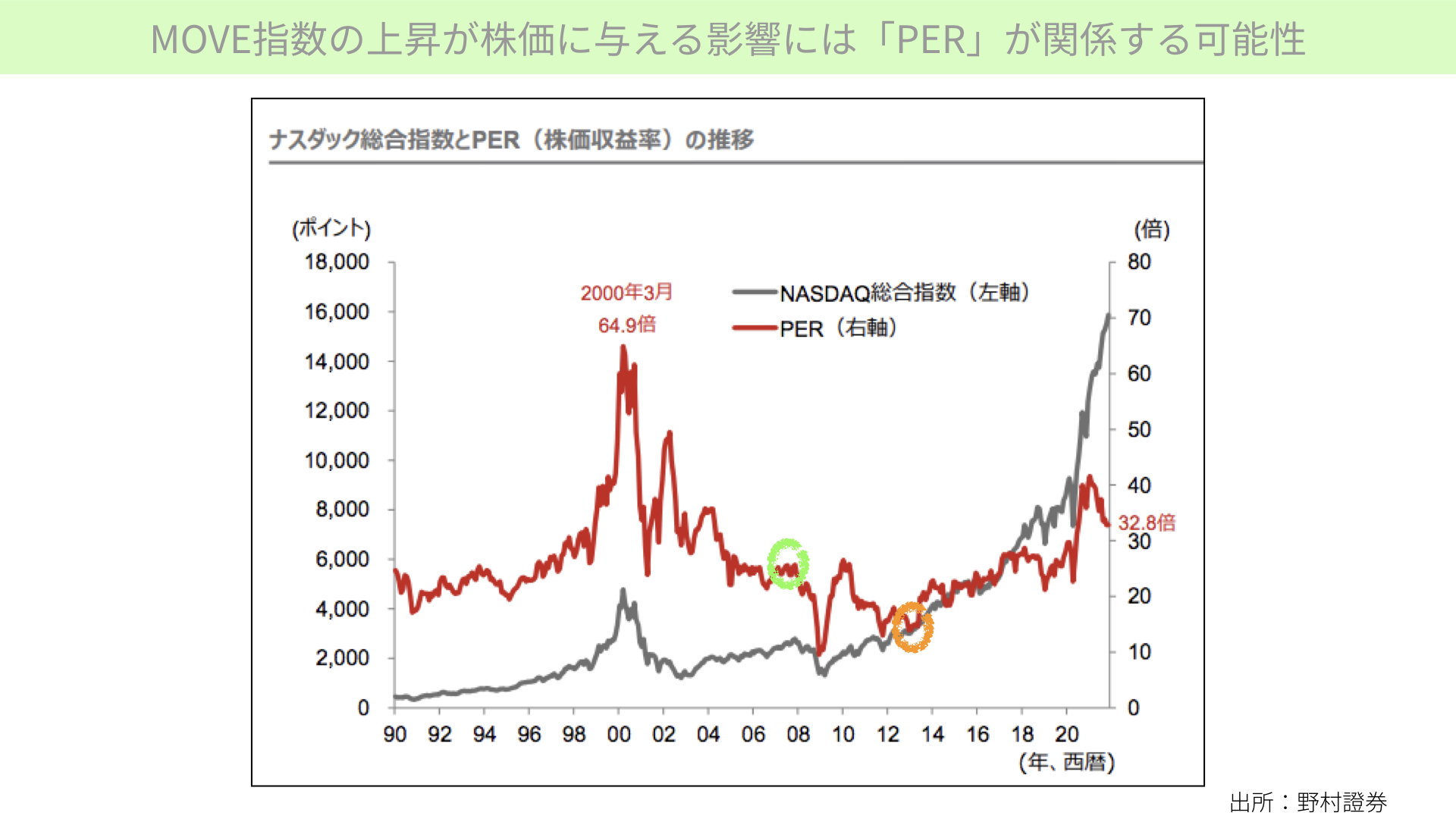

こちらはNASDAQとPERの関係を示したものです。NASDAQの総合指数の動きがグレー線、NASDAQのPERが赤線です。

まず、実質金利が上がったとき、株価も上がった2013年です。こちらはオレンジの丸線でくくっています。このときのPERは、16倍まで低下していたことが分かります。

一方2008年では、PERが25倍近くから30倍近くまで推移していたことがあり、今の水準よりも若干低いものの、PERとしては歴史的に高い水準にあったことが大きな違いだと考えています。

この動画でもずっとお伝えしてきた通り、PERと実質金利はとても関係があります。実質金利のマイナス幅がプラスに転じていく過程においては、株価に対する期待値が下がってくることでPERも下がる傾向があります。

今の実質金利はマイナス1.1%ですが、実質金利が0%まで近づいてくれば、S&P500のPERは21~22倍から19倍まで下がってくると、各社金融レポートでも出ています。実質金利が上がることは、PERが下がることを意味しているのです。

2008年のケースは高いPERだったため実質金利が上がり、株価が下がりやすかったです。一方、2013年はPERが低かったため、実質金利が上がってもさほど影響はありませんでした。実質金利が上がりやすい状況でPERが高い数字となると、株価の調整が入りやすいと言えます。

では、今のPERはどうでしょうか。NASDAQのPERは32.8倍となっていて、2008年の前段階より高い水準になります。

もしもMOVE指数、債券の動きが大きくなり、実質金利がプラスに転じることがあれば、PERが高いことから株価の調整が起こりやすいです。結果としてVIXが上がりやすくなるので、2008年のケースになるのではないかと日経新聞やブルームバーグは懸念しているのです。

2013年、2008年のどちらのケースとなるかを断定することは難しいですが、強いて言えば2008年の状況、株価が調整に入る状態に似ていることをぜひ注意していただく必要があるかと思います。

次に、最初にS&P500のVIX指数を見たにも関わらず、なぜ、ここではNASDAQを見たかです。

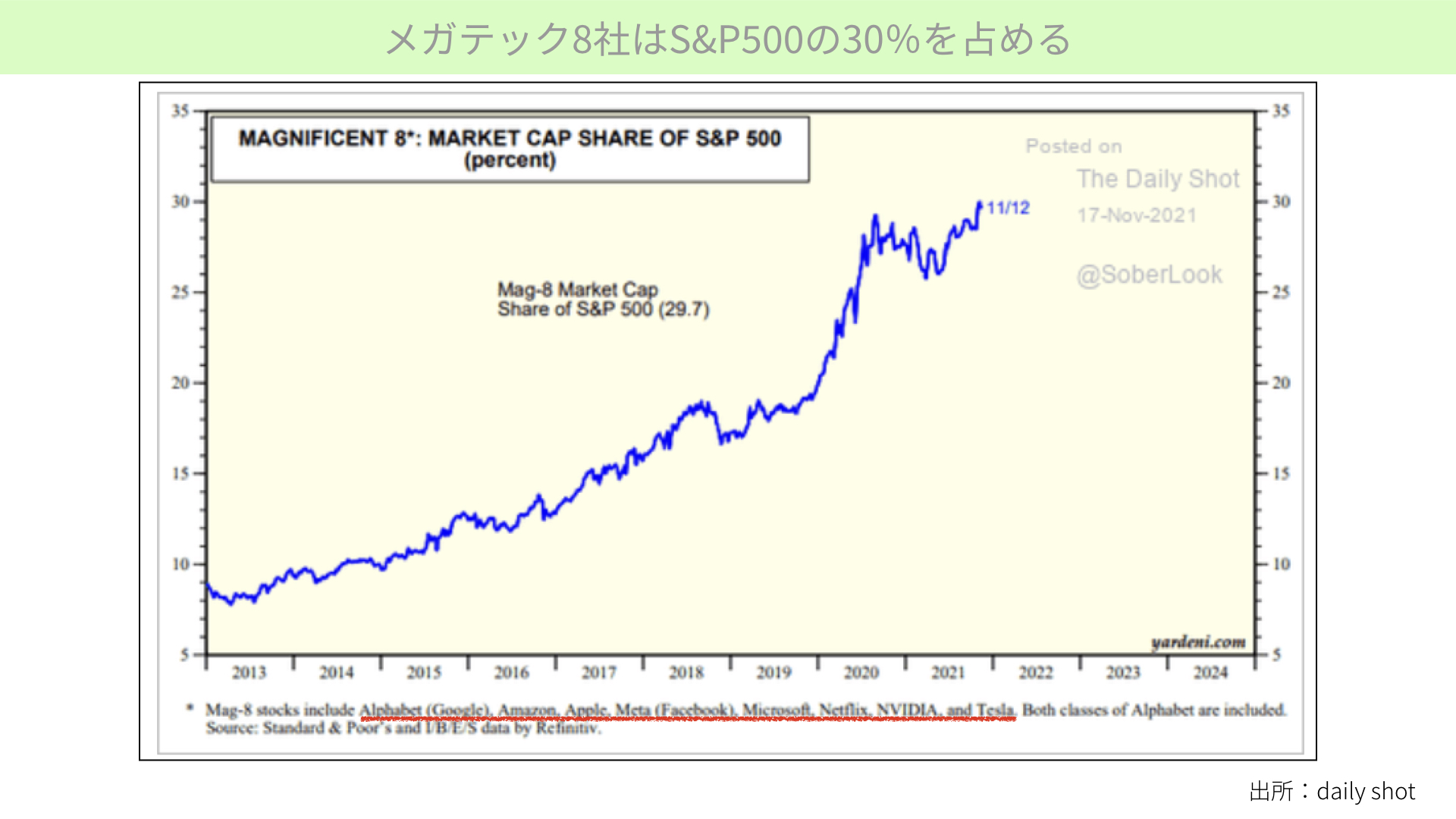

S&P500に占めるメガテックの8社、Alphabet、Amazon、Apple、Meta、Microsoft、Netflix、NVIDIA、Teslaが、S&P500に占める時価総額の割合は30%まで上がってきています。

2013年は10%にも満たなかったものが、500社のうち8社で30%を占める大きな存在になってきたと言えます。

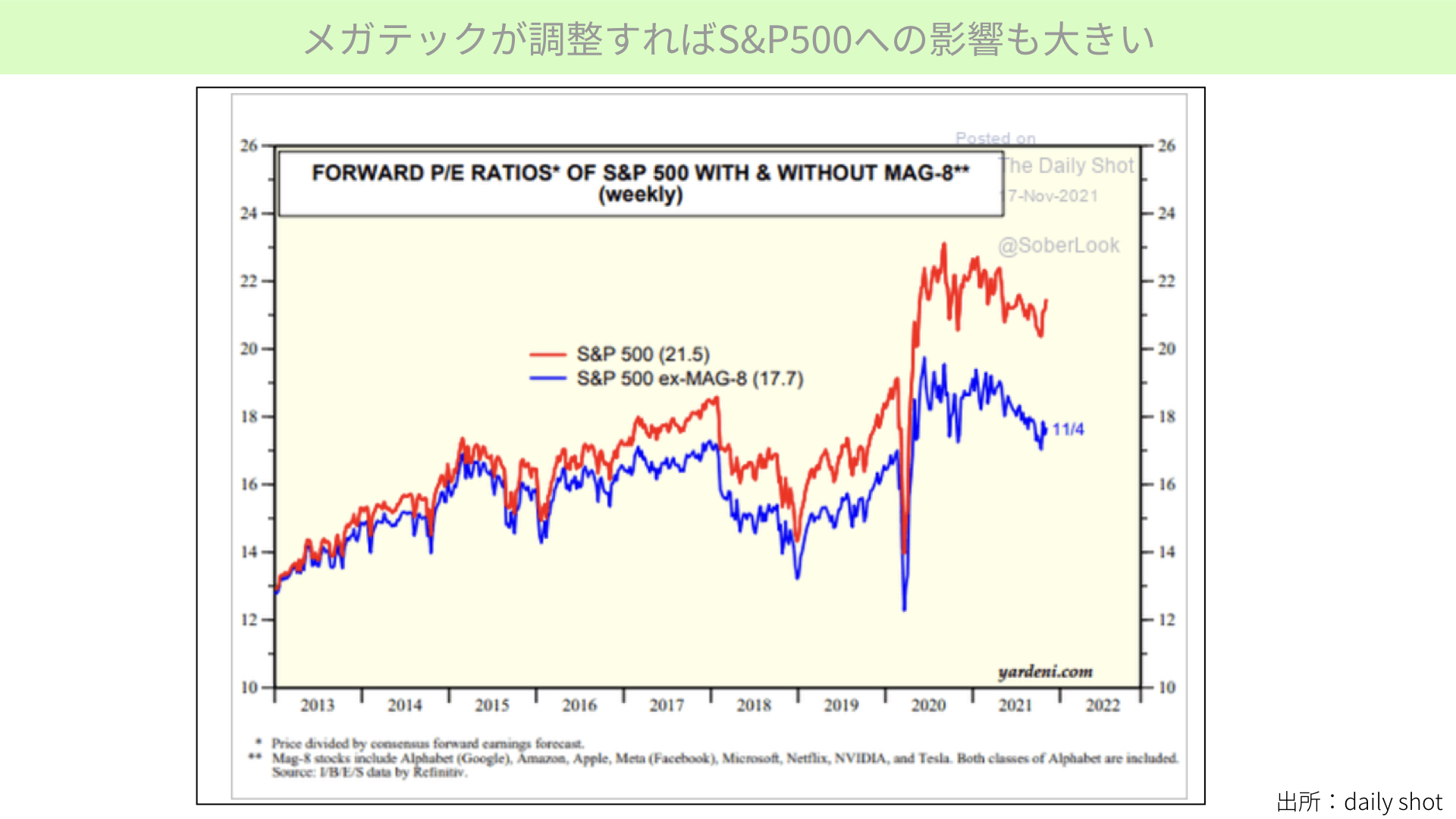

次に、S&P500のPERをあえてS&P500の中にメガテックを含めたものと、メガテックを含めないものに分けた場合どうなっているかです。

メガテックを含めた赤い線は、PERが21.5倍です。しかし、メガテックを除くと17.7倍と、S&P500を本当にけん引しているものはメガ8社だと分かります。

もちろん、メガ8社の動きはNASDAQと同じようなものになります。NASDAQのPERが高ければ、金利が上がったときに調整を受けやすいですし、S&P500でも同じような影響があります。

8社が30%を占めているS&P500は、NASDAQと同じように値下がりの影響を受けやすいことが確認できました。

今回の、MOVE指数が80まで上がってきている大きな上昇局面において警戒すべきは、PERが高い2008年と同じ状況下では、実質金利が上昇することで株価調整を招く可能性が高いことです。

遅れてVIX指数が上がる可能性が十分あることを念頭に置いていただきつつも、もしもVIX指数が動かなければ、2013年と同じようになります。しかし、環境としてはPERが高いといえ、VIX指数が上がる可能性もあります。

これ自体は将来を予測するものではありません。しかし、世界の投資家たちが、MOVE指数が上がり、いずれVIX指数が上がれば調整が起こるかもしれないから、そのときは早めにポジションを調整しようと身構えていることを念頭に置いていただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …