本日のテーマは、今週一番注目されたFOMC議事録についてです。

発表後大きく株価が下がったことで、大々的にニュースとして取り上げられています。一言で言えば、非常にタカ派的な内容でした。金利引き上げ、資産売却を進めるという内容だったことから、株価が大きく下落したと報道されています。

そういった内容で間違いはないのですが、今日皆さんに知ってほしいのは、それ以外にもFOMC議事録の中で二つ重要なポイントが内包されているということです。

その内容についてはあまり報道されていませんので、そちらを知っていただきたいと思います。さらに、マーケットは初期段階として反応し始めています。こちらについて、今日はお話しします。ぜひ最後までご覧ください。

[ 目次 ]

今回のFOMC議事録についてです。FRBには、デュアル・マンデートと言われる二つの使命、雇用最大化、インフレの抑制があります。

今回FRBメンバーは、今の雇用状態はかなり強い状態とし、よりインフレに注意していくと宣言しました。

つい数か月前までは雇用が完全に回復するまでと言っていました。今回は、インフレを優先すると示したことになります。

インフレが続く傾向があるので、政策金利を引き上げてくるだろうという思いがマーケットに広がっています。

もう一つです。こちらが最も大きなサプライズとなりました。今回の議事録において、利上げについて言及したことは当然として、その後の資産売却もあまり間を置かずに行うとしました。

これは前回FOMC後の記者会見でも、パウエル議長は口頭で説明していました。しかし、改めて議事要旨で説明されると、なるほどという内容となっています。

今は高インフレ、雇用がいい状態、経済がいい状態、FRBがこれだけの資産を多く持った状態です。その中では、短期間での利上げ、資産売却を縮めることが正当化されていると、メンバーが明確に言っています。

絶対ではありません。しかし、かなりの確率で資産売却を進めてくるとマーケットが織り込み、株価が少し動揺している状況です。

今後はQT(資産売却)をいつ行うのか。利上げ回数がどうなってくるのか。そういったところに注目が集まってくるわけですが、今回皆さんに知っていただきたい二つのポイントがあります。

一つ目がイールドカーブに言及したこと。二つ目は、MBS(住宅ローン)に関するコメントをしたことです。

この二つに言及したことで、マーケットは既に反応し始めています。この反応を踏まえ、今後株価にとってどういう影響があるのかを、皆さんと一緒に見ていきたいと思います。最後までご覧頂ければと思います。

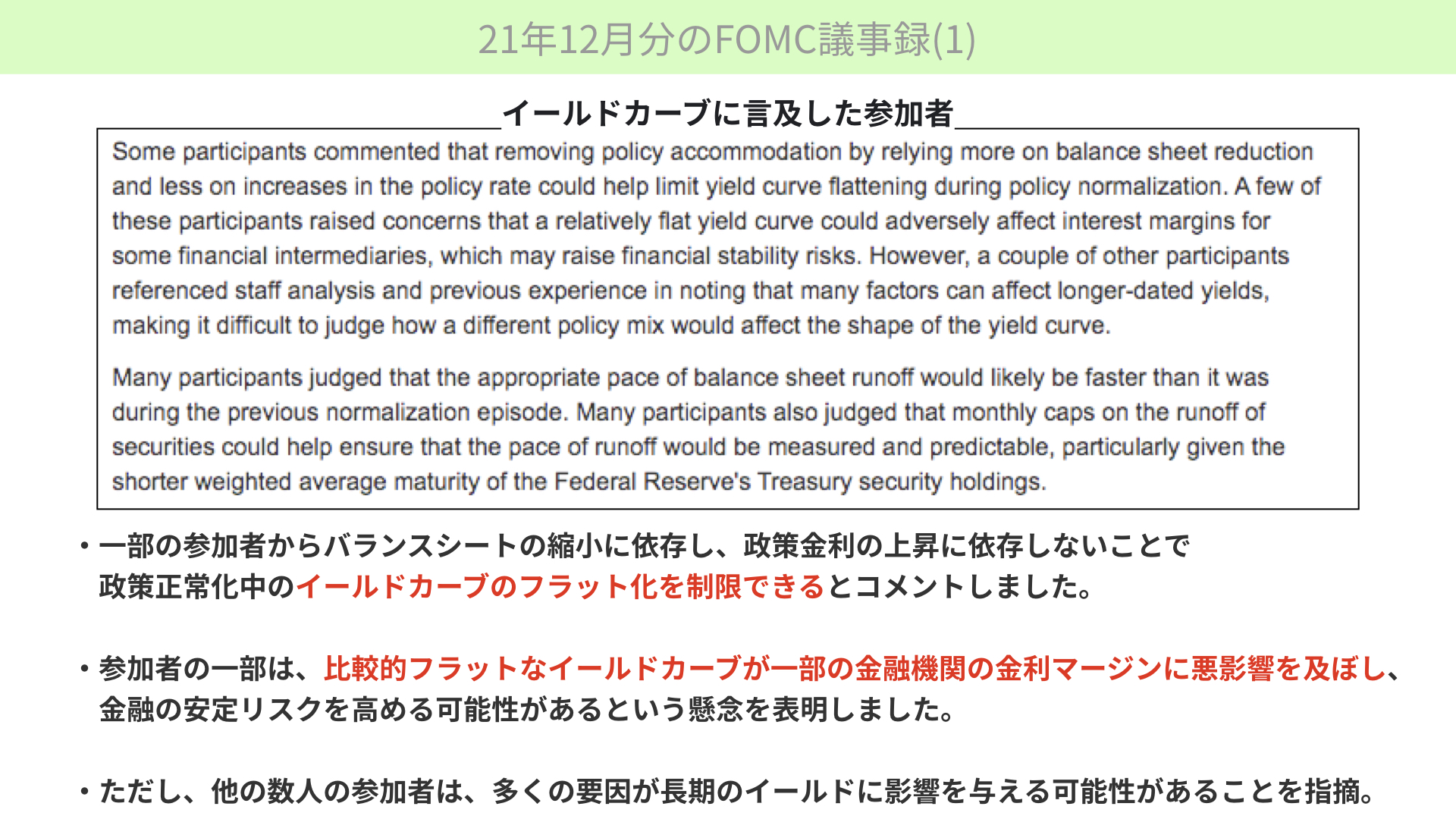

こちらは議事録から一部抜粋したものです。一部の参加者からバランスシートについてコメントがありました。

「今までは政策金利を引き上げることで金融正常化を行ってきた。しかし、今回は前回の反省を踏まえ政策金利の引き上げは行うものの、同時にバランスシートの縮小を進めながら、結果としてイールドカーブがフラット化しないようにしたい」

「前回政策金利引き上げ時は、バランスシートの縮小を後にした。結果として長期金利があまり上がらず、短期金利が上がり、イールドカーブがフラット化した。結果として金融機関が金利で稼ぐマージンに悪影響があった。それにより資金調達に少し支障が出たため、金融安定リスクの反省があった。そこで、今回はイールドカーブをフラット化しないようにしたい」

そう一部メンバーが言っているという内容です。

イールドカーブが少し寝ている状態から立たせたいというのは、政策金利を上げていく中で、10年金利も上がっていくことを意味します。

今年0.75%から1%仮に利上げがあり、10年金利も同じようにかさ上げされていくなら、現状の金利からさらに上がっていく可能性があるとマーケットでは連想されました。

また、「今の2年と10年の金利差(スプレッド)は約1%と狭まっている状態だ。優先的に長期債券を売ってスプレッドを広げたい(長期金利を上げたい)」との発言も、一部の議員からは出たそうです。

これについては却下されたとのことです。全員がそう考えているわけではありません。ですが、今年長期金利を上げようと思っているFOMCメンバーが一部いることは事実です。

仮にその方向性が決まってくれば、周囲が思う以上に10年金利が上がってくるのではないかと、皆さん疑念を持っていることとなります。

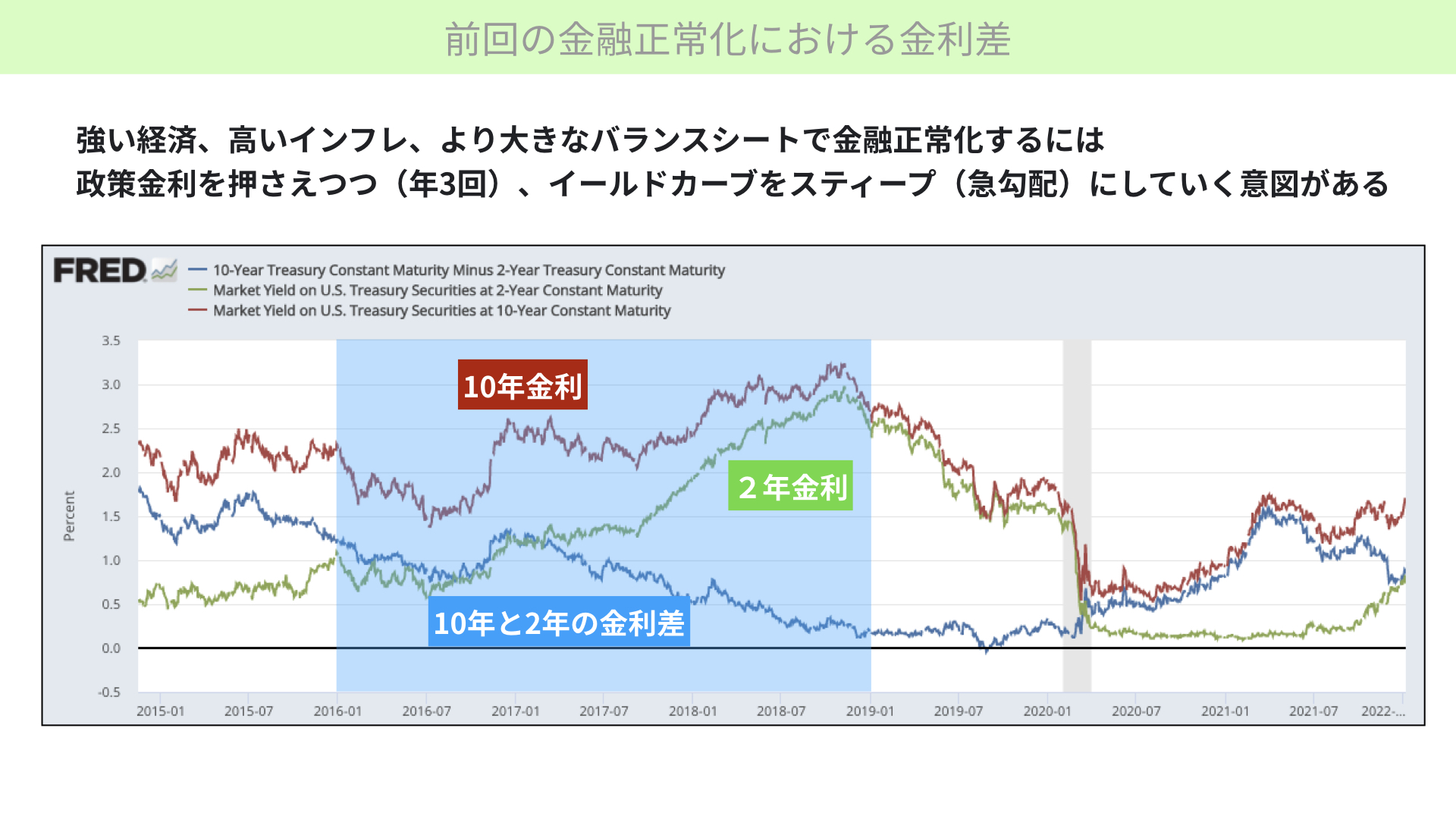

青網掛け部分は、金利を引き上げた後で資産売却を進めた時期(2015年12月~2019年1月)となります。この間、2年金利は金利引き上げに伴い徐々に右肩上がりに上昇しました。

一方、10年金利は資産売却を最初からやっていなかったこともあり、上昇は緩やかでした。結果として10年と2年の金利差は縮まり、当初1%だったのが、最終的には0%近くまで下がりました。

このように金利差がなくなると、イールドカーブがフラットニング化した状態となります。その後の景気後退を招きます。さらに、金融機関の利益率も下がります。資金調達にも少し支障が出ます。

こういった状況を避けるため、今回は10年金利が2年金利とパラレルのような形で上げ、フラットニングしないようにと考えているのです。

マーケットはこれを聞いたとき、10年金利は2年金利の上昇に追随して上がる可能性があると考えました。それがFEDの方向性だとすれば、そこに逆らってはいけないという発想もあります。今回は金利が上がる可能性があると考え、身構えているとお考えください。

絶対にそうなるというわけではありません。そう考えたということです。結果として、NASDAQを中心とした金利上昇に弱いと言われる高PERのものから売っていく流れが、今進んでいるとお考えいただきたいのです。

二つ目のポイントです。

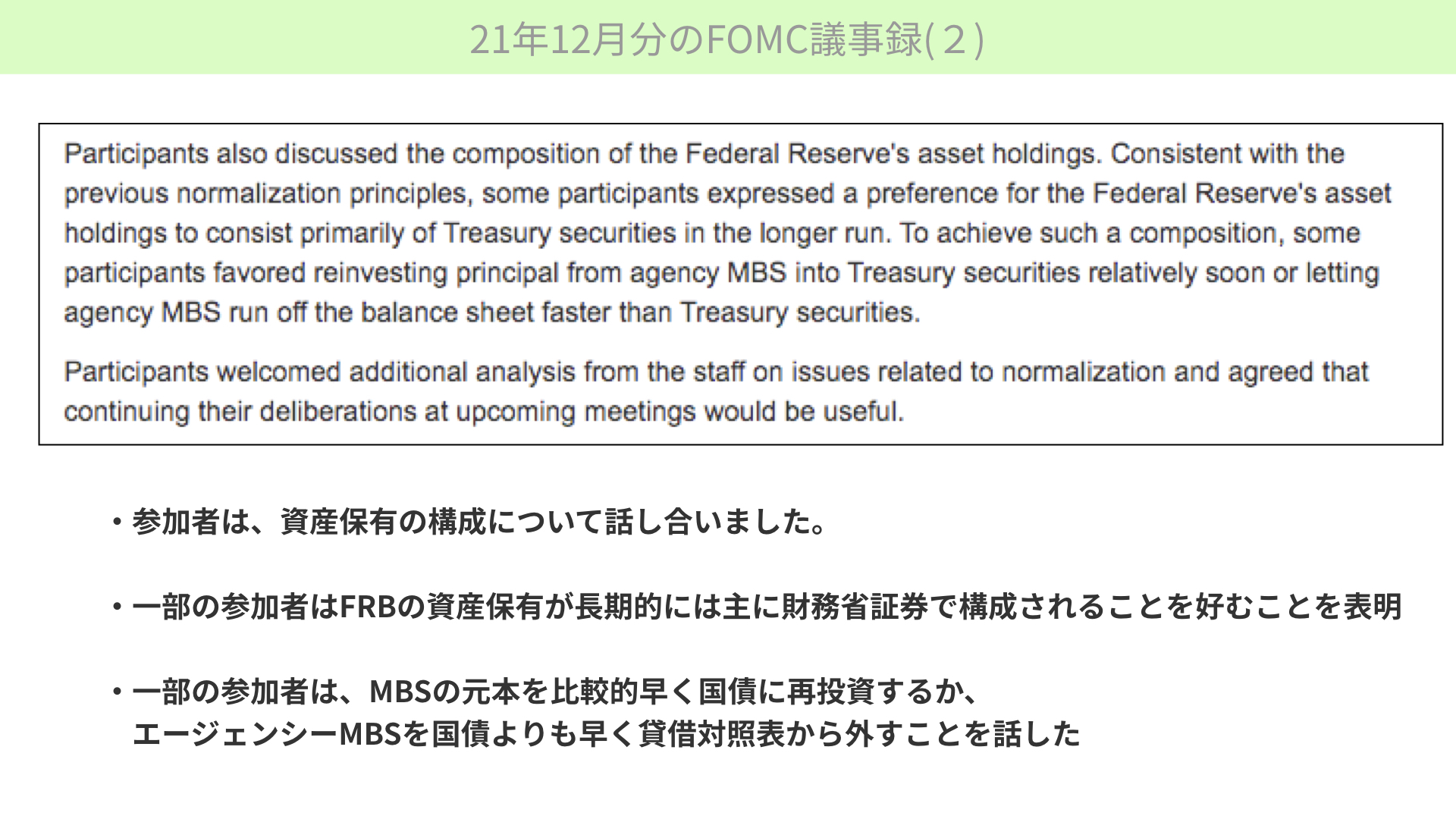

FRBは主に二つの資産を持っています。米国債と不動産担保証券(MBS)です。

これについての一部議員の発言です。

「FRBが持つ資産の中で、MBSをいち早く売却して国債に再投資をするか、もしくは持っているMBSを国債よりも優先的に売却しよう」

今は不動産価格が昨年比20%と大きく上昇し、CPIが上がっている状況です。インフレをどうにかするためにまずはMBSを売却し、それによってMBSの金利を上げ、住宅価格を抑えることを意図したものとなります。

実行されるかどうかは決まっていません。しかし、議論になっているということは、優先的にMBSを売ってくる可能性がある、もしくはMBSの金利が上がりやすくなると言えます。

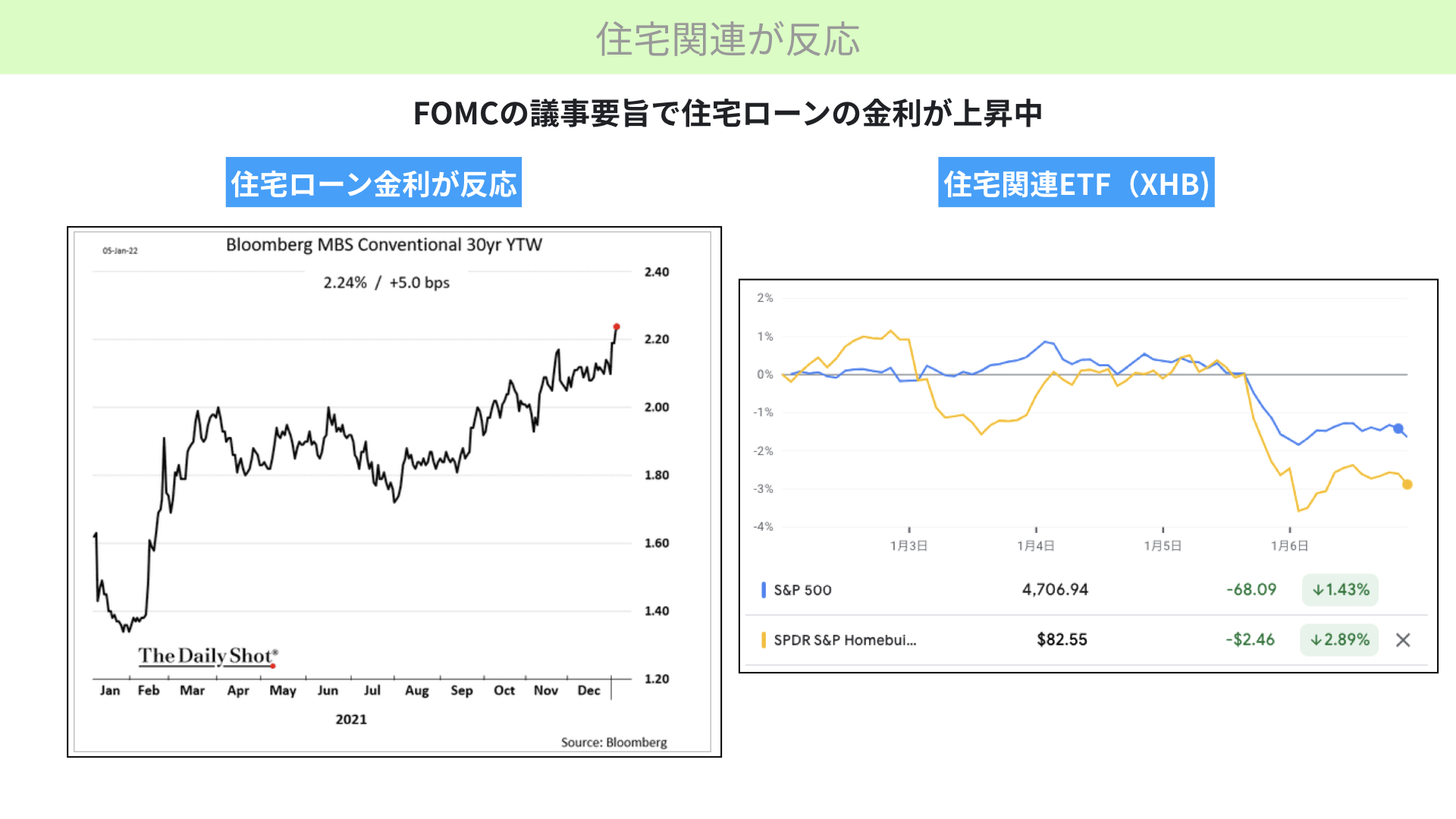

結果として、発表後住宅ローン金利が上がっていることが、左のチャートからは確認できます。今後、恐らく30年間の住宅ローン金利が上がると想定されています。

右のチャートに目を移すと、FOMC議事録が発表された後、住宅関連ETF(XHB)がS&P500よりもアンダーパフォームしています。住宅ローン金利が上がり、住宅価格が落ち着き、結果として関連株価が下がると連想され、初期反応に出ていることが分かります。

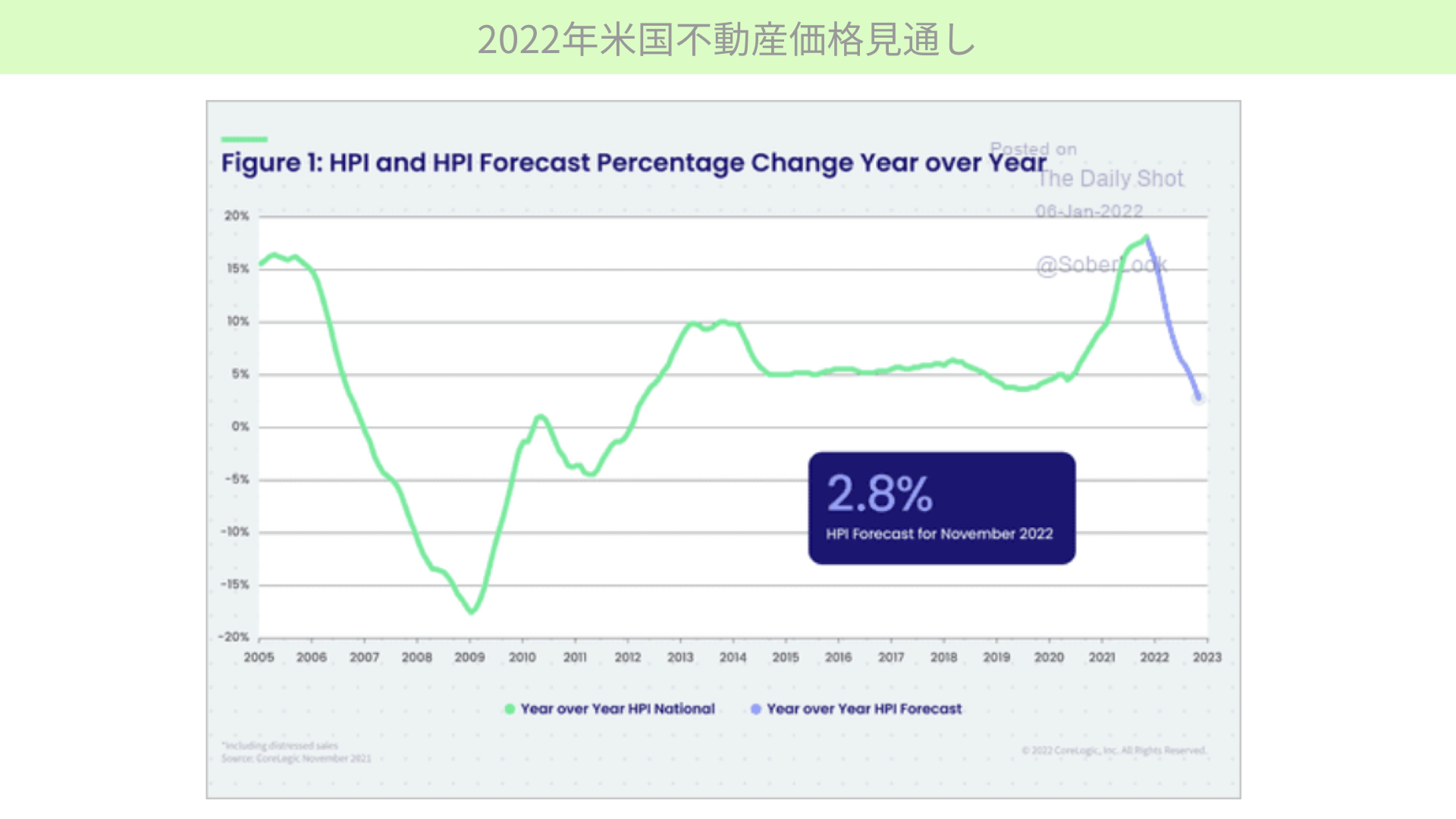

次にこちらのチャートをご覧ください。昨年対比で2.8%程度に収まるとされています。ここ近年で一番低い上昇率に収まる可能性があります。

これは住宅ローン金利が上がってくることを背景にした予測です。昨年のように20%上がるとは想定されていません。

住宅ポイントが伸びないと、どういった影響があるのでしょうか?

住宅価格が上がれば、個人の資産価値が上がり資産効果が出ます。その分で車を買うなど消費に回すことで、GDPが大きくなり景気が浮揚していきます。

もしも住宅価格の伸びが止まると、消費に対して減速します。GDPの伸びも減速し、結果として企業業績も落ちていきます。

結果として、住宅価格、S&P500の連動性がすごく高いことが、過去の統計から分かります。住宅価格が落ち着くと、株価もあまり上値が追えないのではないかとマーケットが考えたのです。

二つのポイントはあまりフォーカスされていませんが、非常に重要となってくるかと思います。

一つ目は、FRBが政策金利引き上げだけではなく、資産売却を通じて10年金利を高くして行こうとある程度考えていることです。金融機関も踏まえると、これらをミックスした政策を実施した方がいいと、一部メンバーは言っています。

また、さらに一部メンバーは、MBSを優先的に売却し、住宅金利を上げることで住宅価格を抑えたいとの意図です。これを受けて、既にマーケットは反応し始めています。

この二つは共に株価にとってマイナスになる可能性が高いと、今のところ言われています。反応が今後どうなってくるか、住宅価格の問題、金利上昇がどの程度まで行くのかを見ていく必要があるでしょう。

さらに、1月11日にはパウエル議長が公聴会を開きます。その中でここについて質問があるかと思いますので、そこでどう応えるかが、今後のマーケットに重要なポイントとなります。

また、1月末のFOMCで、議事録の内容を踏まえて話がどう進むのかに注目が集まります。1月は金利、住宅価格にかなり神経質な展開が続くかと思われます。引き続き項目をしっかりと見て、マーケットに向かいたいと思います。

本日も最後までありがとうございました。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …