25~26日にFOMCが開催されます。どういった議論がされるのか。その後の記者会見でパウエル議長がどういうことを発言するのか注目が集まっています。

そのこともあって17~20日は非常に警戒感が高まり、株価が大きく下落しました。

特に20日はかなり株価が下がったことで、割安感で買う向きが前場起こっていたのですが、午後に入ると大きくマイナスに転じました。かなり嫌なムードが漂っています。

現在でも先物市場が崩れていることから、FOMCでどういうことが議論されるのかに警戒感が高まっている状況です。

FOMCでどういうことが警戒されているのか、本日は皆さんにお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

今週はNY連銀、フィラデルフィア連銀の景況感指数が発表されました。とはいえ、いつもと比べるとあまり経済指標が多くないため企業業績に注目が集まるとマーケットも私も考えていました。

しかし、企業決算が多少いい内容でも、株価が大きく下落していました。恐らくそれ以外に警戒していることがあると思われます。

警戒されたのは、25~26日のFOMCにおいてさらにタカ派的行動が取られ、マーケットが崩れることでしょう。それを助長するような発言がバイデン大統領、イエレン財務長官からありました。

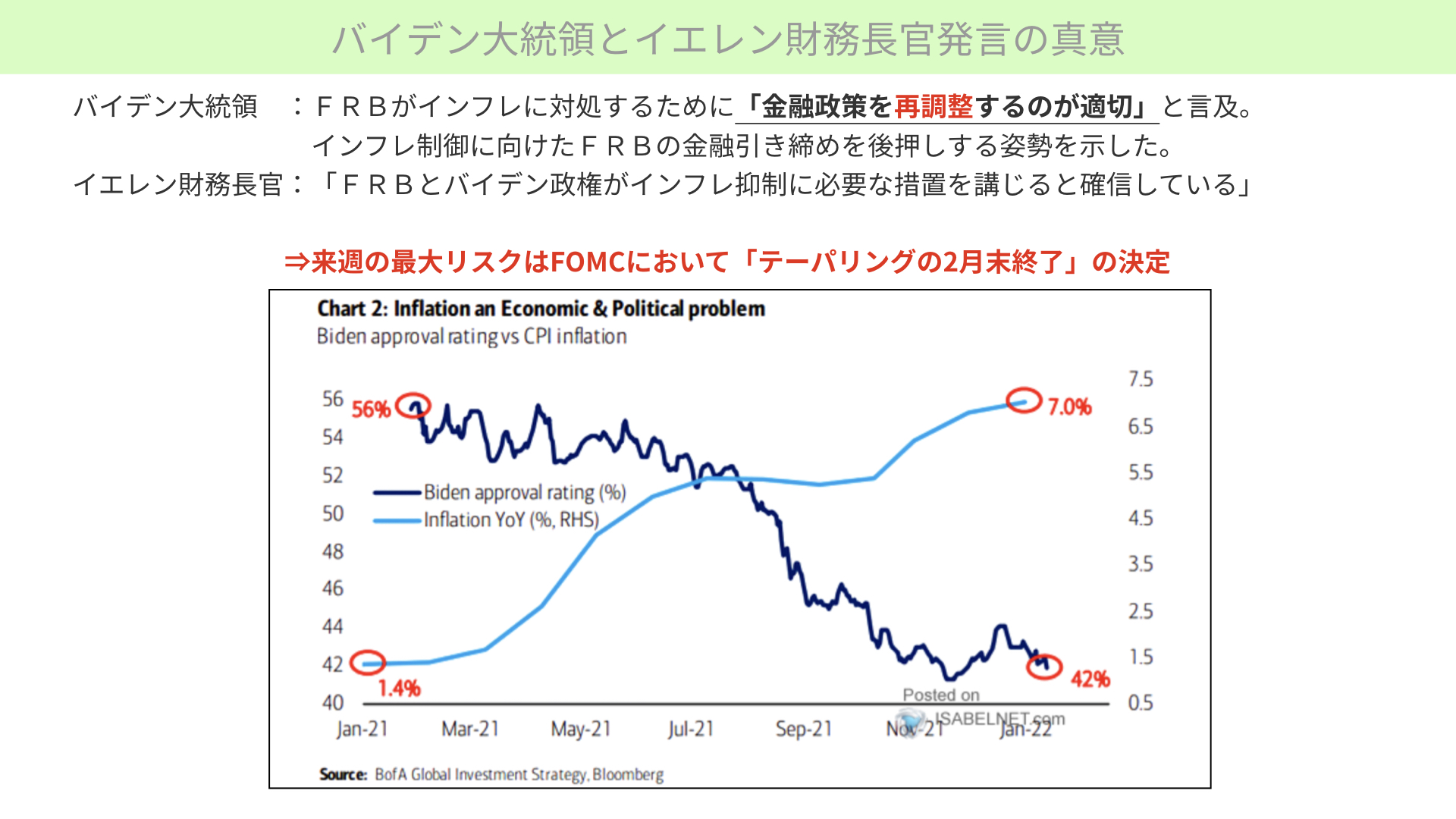

バイデン大統領は、FRBがインフレに対処するために金融政策を再調整することが適切だと述べました。

再調整とは何か。今採っている行動の再調整だとマーケットは捉えました。今、テーパリングの縮小、終了は3月末を予定しています。しかし、それを再調整してもっと早く終わるように後押ししたのではないかと、マーケットは拡大解釈したのです。

3月まではテーパリングによる緩和が行われる予定でした。それを縮小して2月に前倒しし、マーケットが崩れるかもしれないと、マーケットが勝手に解釈してリスクを感じたというのが一つ目です。

さらに、イエレン財務長官はインフレに対して必要な措置を講じることを確信している、支援すると言いました。

2人が言うのであれば、パウエル議長はよりタカ派的な行動を採れます。3月末終了を予定していたテーパリングを2月末にすると提案する可能性があるとして、マーケットは少し身構えています。

2月以降の利上げ、QTの可能性は低いですが、テーパリングのさらなる前倒しが検討されることは十分警戒すべきことでしょう。

バイデン大統領の支持率を濃い青線で出しました。水色線(CPI)とは逆相関の関係にありますので、どうにかCPI、物価を抑えたいというのがバイデン大統領、イエレン財務長官の思いではないかと思います。

3月末のテーパリングを2月末まで早めると決まれば、何が起こるのでしょうか?

その後の利上げ、QTがより前倒しになるとマーケットは考えます。そうなればバランスシート縮小がより加速すると連想し、マーケットが今身構えているとお考えください。

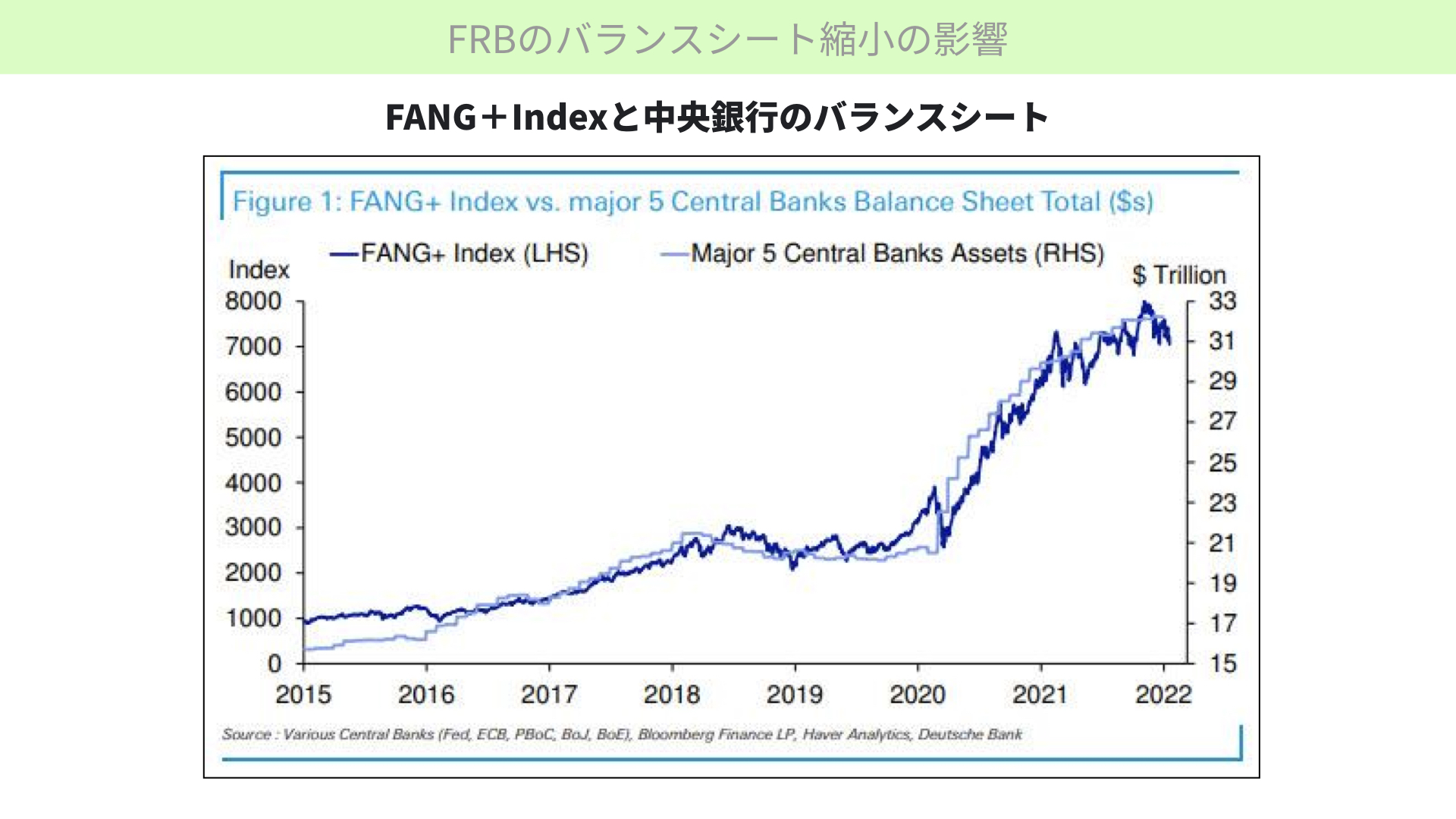

濃い青線で示したのはFANG+Indexです。GAFAMに中国のBaiduなどを含めた世界のハイテク企業のIndexです。

水色線は5大中央銀行の資産規模です。こちらのチャートを見ると、2つは非常に相関の高い関係にあることが分かります。

今年以降間違いなくFRBを中心に資産売却を進めます。ハイテク企業を支えていた量的緩和が減速すれば株価はすごく下がりやすくなると連想され、NASDAQやハイテク企業を中心に株が売り込まれています。

次にこちらをご覧ください。

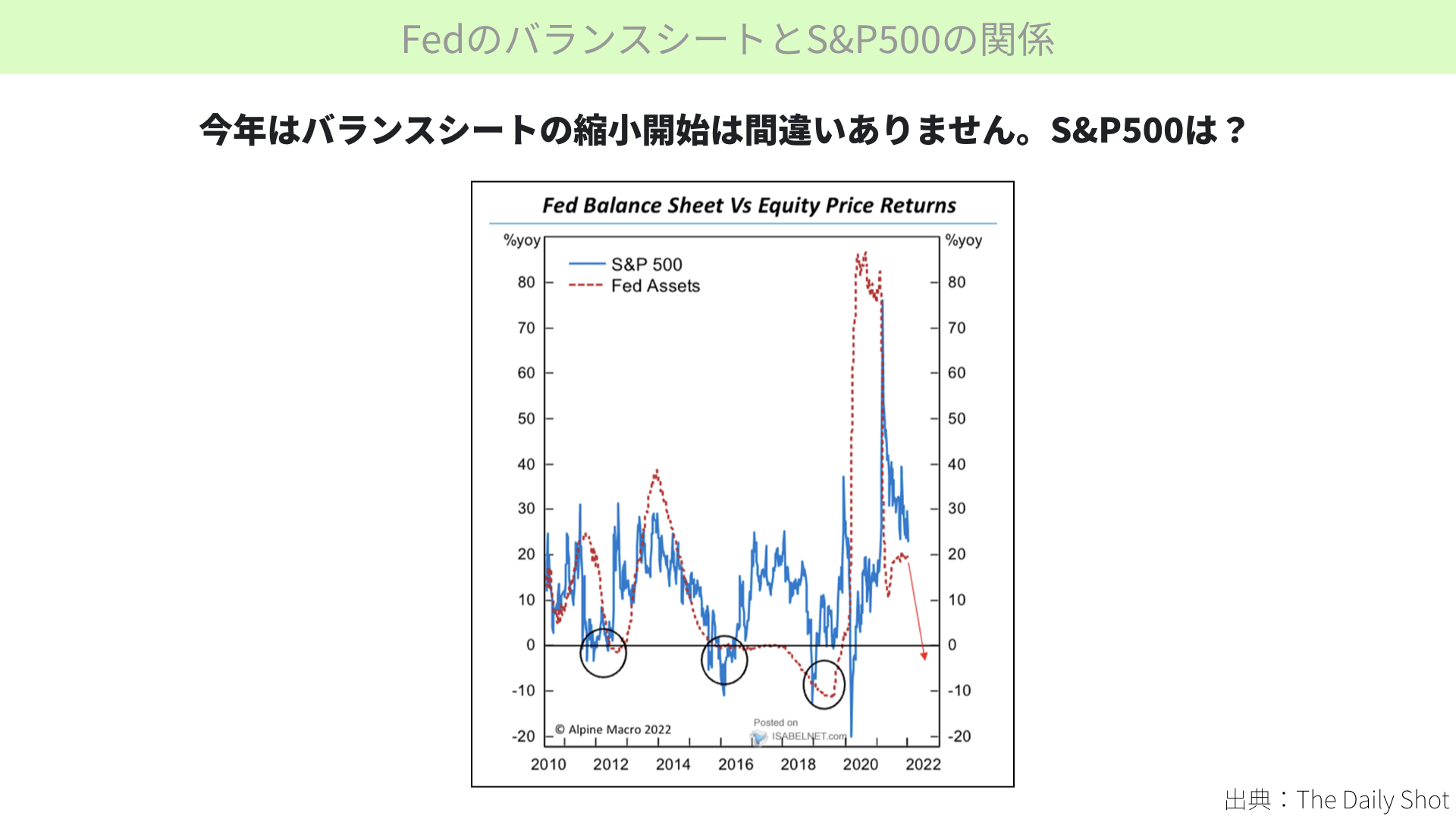

赤い点線がFRBの前年対比資産減少額、水色線がS&P500の前年対比上昇率を表しています。

これも非常に相関が高いとされ、赤い点線のFRB資産売却が今後マイナスに転じた場合、S&P500が前年比でマイナスに推移すると言われています。

この2つの資料から、世界の中央銀行、FRBの資産が減ることはNASDAQ、S&P500の両方に悪影響があると懸念されることが分かります。

もしFOMCでコメントがあれば、懸念は確信に変わります。その警戒感から、17~21日は株価を売り込む向きが強かったとお考えください。

さらにこちらをご覧ください。

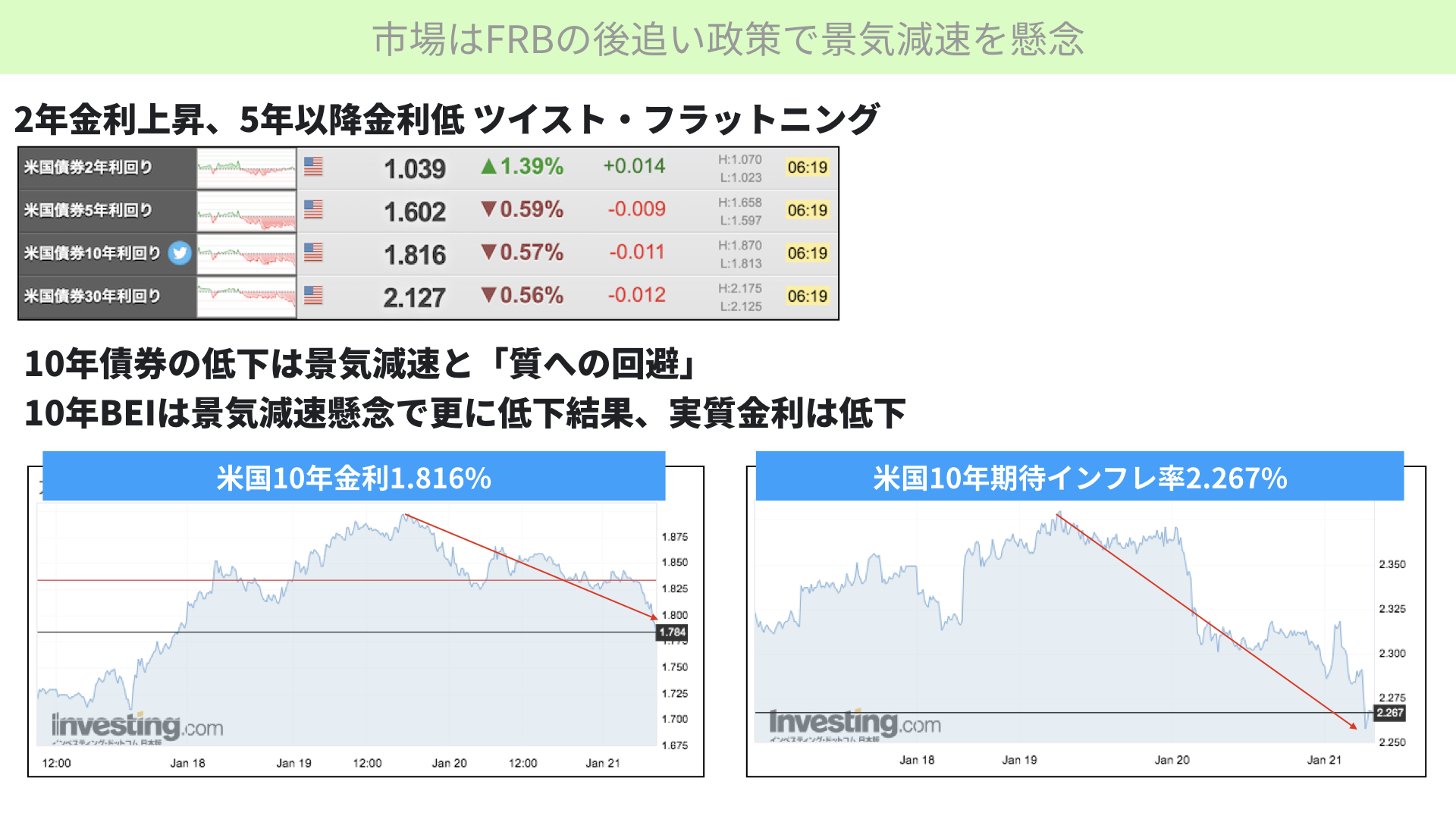

バイデン大統領らがFRBのタカ派的姿勢を支援するとしたこともあり、金利がツイスト・フラットニングに入ってきています。

このことは以前も何度かお伝えしましたが、20日にもこちらの傾向が見られました。

米国2年国債の金利が上がっています。これは政策金利の引き上げスピードがより上がってくるだろうと、一番連動性の高いところが反応したためです。

一方、5年以降の金利がマイナスになっているのは、短期金利を引き上げることで景気減速が少し早めに起こり、5年以降の景気はあまり良くないと考えられたためです。

結果として、短期金利が上がり、長期金利が下がるツイスト状態になっています。

こういった状況ですので、当然ながら10年金利も下がっています。10年金利の低下は普通株価にとってプラスだと考えられています。

しかし、実際には10年金利が低下しているにも関わらず、株価は大きく下落しています。なぜでしょうか。

それを上回る10年期待インフレ率低下があるからだと覚えておいてください。

10年米名目金利-期待インフレ率=実質金利です。実質金利のマイナスがプラスに転じると、株価に対してマイナスの影響があることはよく知られています。言い換えれば、現金のままだとお金の価値が下がるのが、実質金利マイナスの状態です。

しかし、マイナス幅が少なくなると、お金の目減りはそこまで大きくなりません。無理して割高の株に投資をしなくていいと考えられ、株価からお金が逃げてしまう。それが実質金利マイナス幅の縮小の意味するところです。

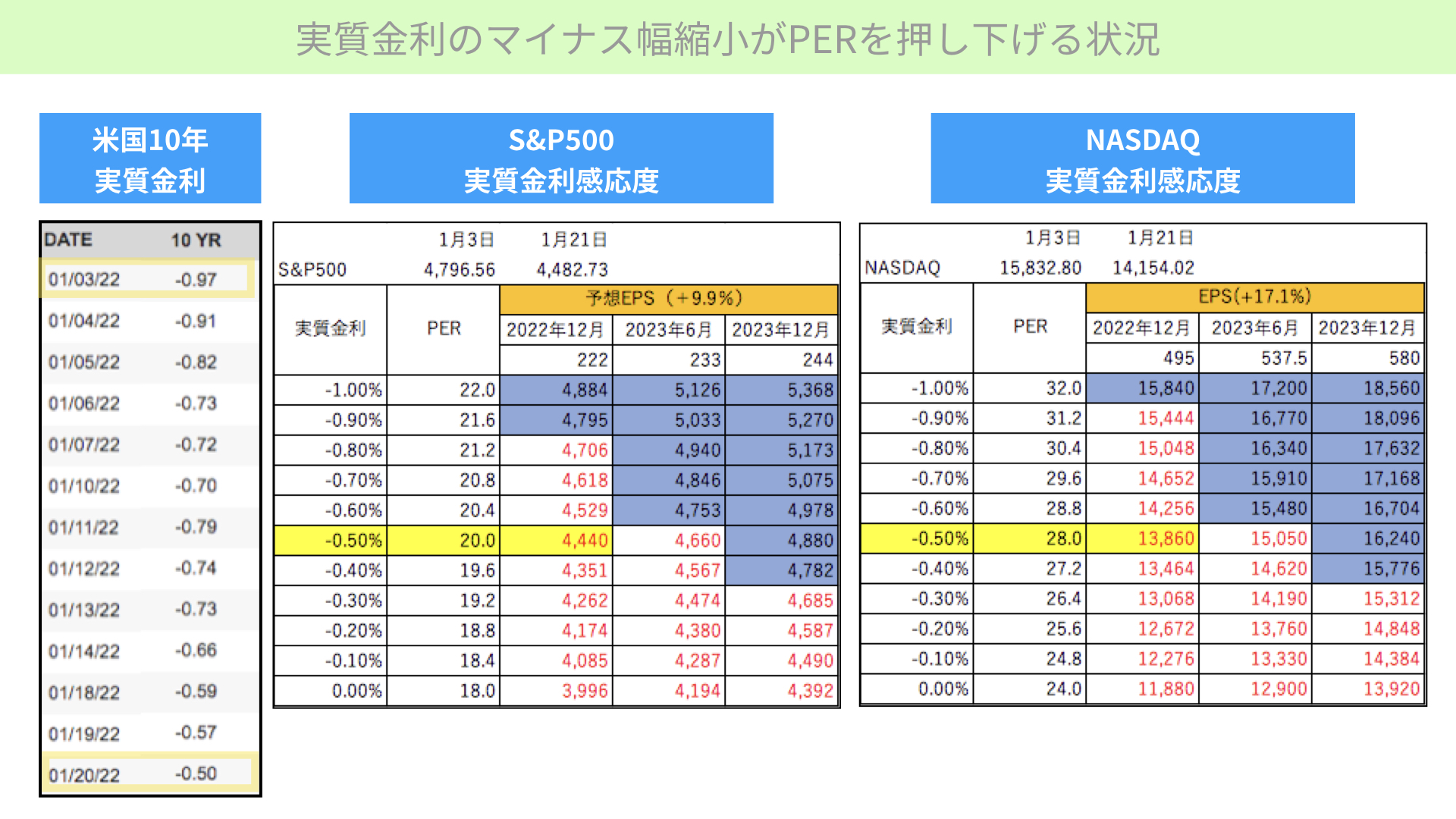

では、実質金利は今年に入ってどうなったのでしょうか。こちらをご覧ください。

左が今年の米国10年実質金利です。

1月3日はマイナス0.97%だったものが、1月20日時点ではマイナス0.5%まで急激にマイナス幅が縮まっています。

マイナス幅の縮小は、株価にとって大きなマイナスのインパクトとなります。では、そのマイナス幅がS&P500とNASDAQにどれぐらいのインパクトを与えるのでしょうか? 昨年末にもお伝えしましたが、改めて取り上げて説明します。

真ん中のS&P500実質金利感応度をご覧ください。現在の実質金利マイナス0.5%は黄色網掛けで表しています。

年初の実質金利マイナス0.97%(マイナス約1.00%)であればPERは約22倍の評価でした。しかし、実質金利が0に近づくにつれて評価は下がってきます。マイナス0.5%まで縮小すると、PERは2下がり20です。

2022年12月のEPS利益は222ドルです。ですから、今の段階では222ドル×PER20倍=4,440ポイントとなることが、金利感応度をベースとして分析できます。

昨日の株価は4,482ポイントなので、実質金利上昇が株価にマイナスの影響を与えたことが分かります。

1月3日は4,796ポイントあったS&P500が、今は4,482ポイントまで下がっています。その理由は実質金利の上昇がPERを下げ、株価にマイナスの影響を与えているからだと言われています。

NASDAQも同じようにご覧ください。

今年1月3日の1万5,832ポイントは、1月21日時点で1万4,154ポイントまで下がっています。その理由は、PERが32倍から28倍と、4倍近く下がって株価が下がったからだと説明されています。

これから実質金利がマイナス0.5%から1%に向かうような政策をFRBが採ると、さらに株価にとって向かい風が強くなります。それをマーケットが感じ、来週のFOMCでどういう協議がなされ、どういうコメントが出てくるかに注目しているとお考えください。

では、どういったコメントが出れば実質金利がプラスに転じる(マイナス幅を縮小する)のでしょうか?

例えば、テーパリングを3月末まで続けると言っていたのを、2月末まで短縮すると言った場合。

これは、その後の利上げ、QTのスピードを上げる意思表示となります。この場合2年金利がグッと上がり、10年金利が下がり、インフレ率が下がります。結果として実質金利がプラスに転じる可能性が十分あるとお考えください。

また、コメントの中で利上げスピードを上げていく場合もあり得ます。もしくは、QTをもっと前倒しして資産売却を進めていき、10年金利が上がり、景気が腰折れしてインフレ率が下がってくるかもしれません。そうなれば、より実質金利のマイナス幅が縮小します。

このように、コメント次第では実質金利のマイナス幅がさらに縮小する可能性があるというのが、来週のFOMCにおける重要なポイントとなります。

その意味では、政策金利の引き上げがどうかという数字ではなく、コメントやその後のマーケットの反応が非常に重要になります。

今週1週間を見ても、かなりボラティリティが上がったことが分かるかと思います。来週以降も引き続きボラティリティが高い可能性があることを念頭に置いてください。

25~26日のFOMC次第ではさらなる急変も十分に起こり得ます。ご自身のポジション、資産管理をしっかりやっていただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …