5日、NY株式市場においてNASDAQが2%を超える下落をしています。6日晩にはFOMC議事要旨が発表されることで、そちらに注目が集まっている間際の下落でした。こちらは5日、ブレイナード次期副議長(現理事)の発言内容が、非常にタカ派だったことを受けてのものです。

タカ派的発言をした背景には、インフレが非常に見通しにくい状況になってきていることがあると、コメントをしています。ブレイナードさんは、FRB主要メンバーで、最もハト派だと認識されていた人物です。その彼女が議事要旨発表前にタカ派にシフトしたことから、FRBがインフレに対して強気な姿勢を見せるのではないかと、6日晩のFOMC議事要旨にも警戒感が出ています。

それ以上に注目すべきは、FOMCが5月にQTを行う確率が高まってきたことです。こちらの議論は実施するかどうかでかなり分かれていましたが、ブレイナードさんは「5月からQTを行う可能性がある」と発言しました。

さらにブレイナードさんのタカ派な発言が、あえて原稿のある講演の場でされたことも重要です。FOMC議事要旨発表直前に、立場ある人間が、原稿として準備して「QTが5月にあるかもしれない」と言ったことになります。ここからマーケットは、今後FRBメンバーが速いスピードかつ、かなりの金額で行う可能性があると懸念しています。

昨日のブレイナードさんの発言も含め、インフレは今後も続く可能性が高いと、改めてマーケットが認識した1日となりました。

さて、この1週間材料が薄いとして、マーケットは動きが少し停滞していました。そんな1週間の中でも、実は経済減速を示すような注目すべき指標が二つほど出ています。今日はそちらをお伝えしたいと思います。

お伝えする理由は、インフレが高い状態かつ経済指標が経済減速を示しており、マーケットが再度のスタグフレーション発生を懸念しているためです。最後に、スタグフレーション下でどういった資産のパフォーマンスがいいのかをお伝えしたいと思います。ぜひ最後までご覧いただければと思います。

[ 目次 ]

まずは、経済指標二つを簡単にご紹介したいと思います。

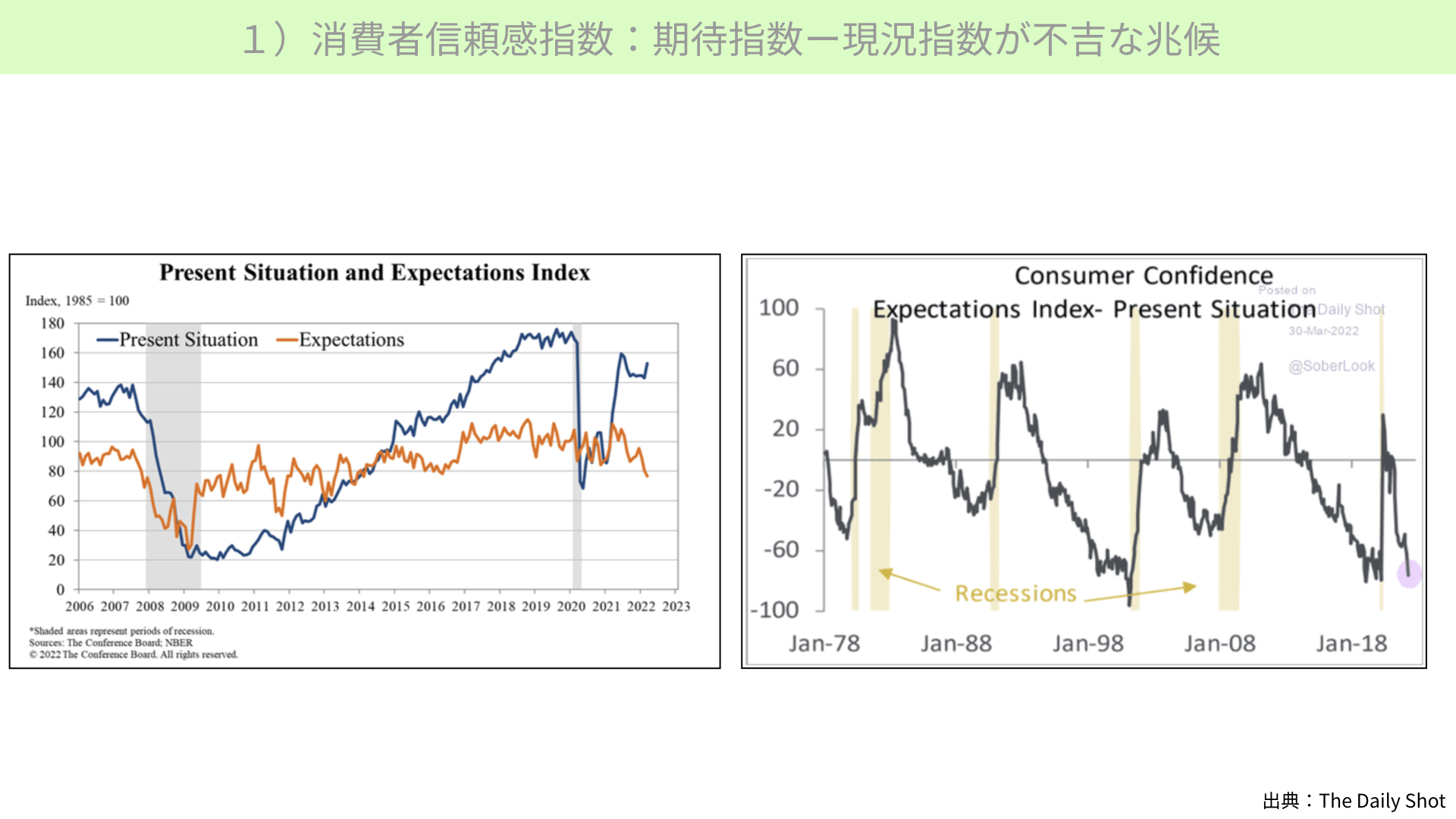

まずは消費者信頼感指数です。こちらは、アメリカの消費者がどのように考えているかを表したものとなります。

左のチャート、青は現況がいいかどうかを表したもの、オレンジは将来が期待できるかどうかを示したものです。チャートからは、現況はいいものの、将来はかなり不安だと示されています。今はいいものの、将来不安だという状況にアメリカの消費者は置かれていることが分かります。

右のチャートからは、現況はいいものの将来は不安だという状況は、実は景気後退のシグナルだと読み取れます。こちらのチャートは、将来に対する期待値から現況を引いたものです。今はこれがマイナス圏に推移して、紫のポイントまで来ています。

1978年以降のチャート見てもお分かりの通り、将来の期待から今の水準を引いたものが大きくマイナスとなった後には、黄色で網掛けしたように不景気に突入します。10-2年の逆イールドが発生しただけではなく、こういった消費者レベルでも不景気が感じられると、改めて分かってきました。

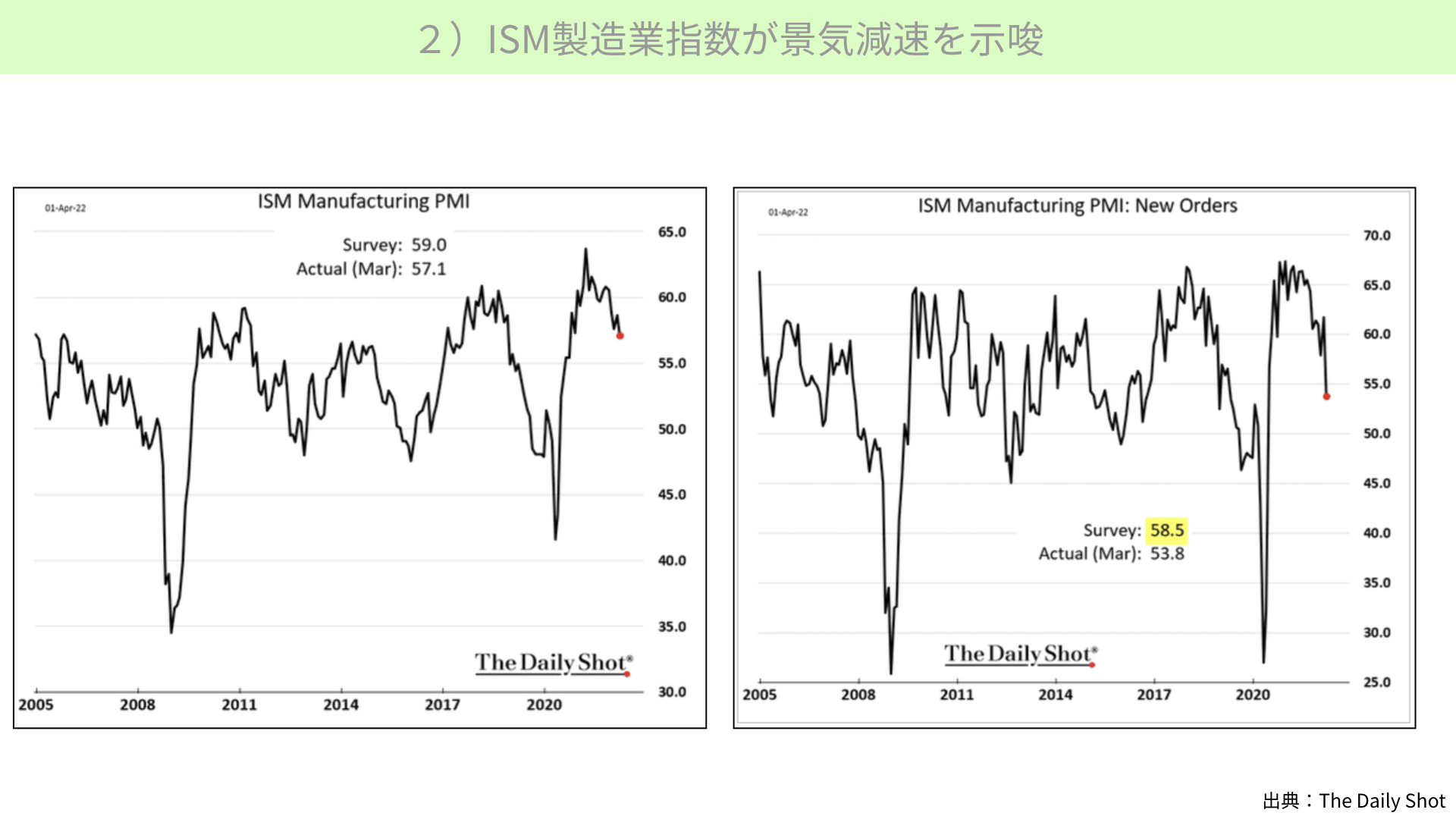

二つ目のポイントです。4月1日にISM製造業指数が発表されました。左のチャートをご覧ください。ISM製造業指数は非常に株価との連動性が高いです。今回予想の59に対して、57.1と予想を下回った状況です。

ISMは、50を上回っていれば景気が悪くないことを表します。57.1も悪い数字ではありません。ですが、下落トレンドにあることが一つの懸念材料かと思われます。

さらに右の方に目を移しましょう。New Orderが下落していることが気になります。調査では58.5程度では言われていましたが、53.8と大きく予想を下回りました。今後販売するための新しいオーダーが入ってきていないとなると、売上見通しはどうなるのかとの懸念感が出てくることとなります。

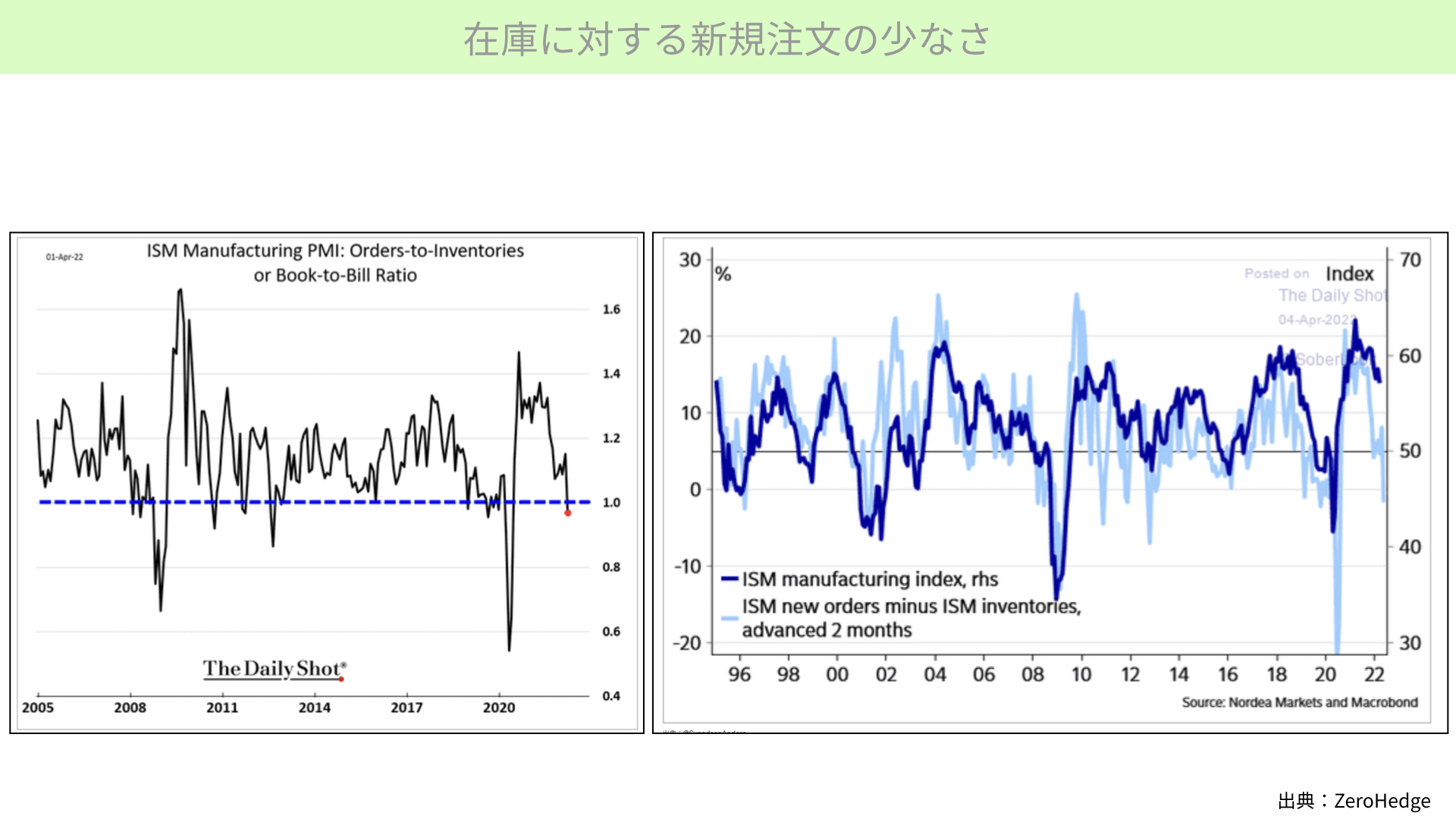

さらにこちらをご覧ください。一般的には在庫が減ってくると、新規の注文がどんどん入ってきます。しかし、その在庫が減ったにもかかわらず新規注文が少ないことを表したのが、左のチャートとなります。

過去の2008年、2020年のようなリセッション時と同じように、今はかなり低い水準まで下がってきていることが分かります。先行き見通しがあまり良くないとして、新規注文が入っていない、景気があまり良くない状況となっています。

次に右のチャートをご覧ください。濃い青線が現況のISM製造業指数、水色線は新しい注文-今の在庫指標です。現在のISM製造業指数は57.1、水色は50を割ってきています。

水色の水準はISM製造業指数に2ヶ月ほど先行すると言われていますので、数ヶ月以内にマイナスに転じる可能性があると、このチャートは示していると言えます。

そこまでは行かないにしても、ISMはS&P500を含む株価との連動性が高いです。今後ISMが低下すれば、マーケットにはかなり懸念が広がるでしょう。

ブレイナードさんの発言にもあったように、FRBメンバーはかなりインフレに対する警戒感を持っていると、6日晩のFOMC議事要旨でも改めて確認できるでしょう。

一方で、経済に強いとのコメントもあります。しかし、経済指標には不安材料、弱気のシグナルを発している状況となっています。今後スタグフレーションが起こるのではないかと、マーケットの材料となってきます。

そこでスタグフレーションが起こったとき、どのような資産が強かったのかを、過去から確認してみましょう。

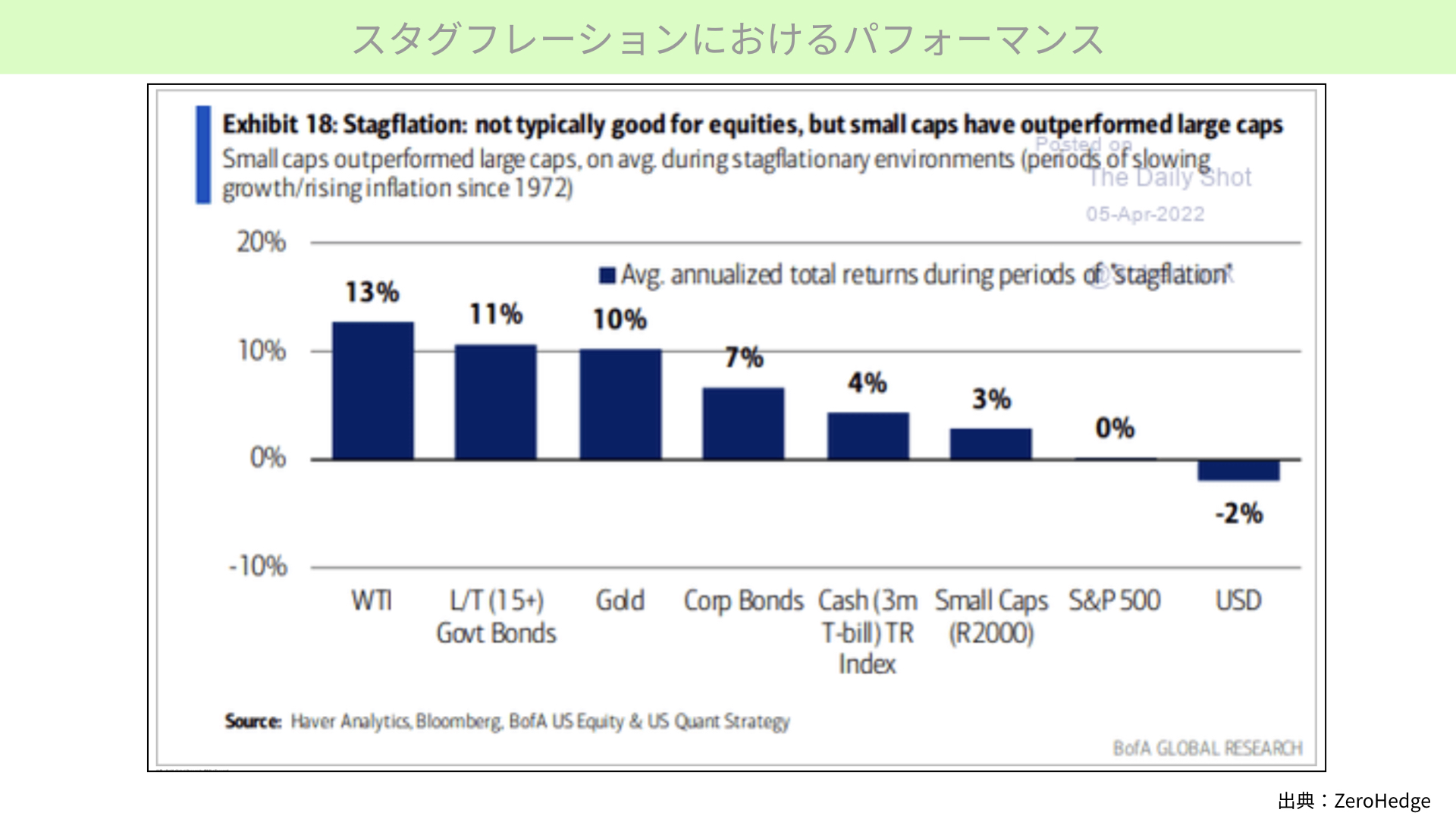

これはバンク・オブ・アメリカのリサーチによるものです。スタグフレーションが1972年以降起こったとき、どれぐらいの年間リターンがあったかを分析したものとなっています。

一番左に示されているように、インフレが起こって経済が減速する状況において最もパフォーマンスがあったのは、WTI(原油)です。

景気後退が起こってきますので、長期国債も11%上がっています。今は長期債が非常に売られている状況ですが、今後長期債にお金が回ってくる可能性があります。

リスク回避、インフレに対し、Goldは強いです。そのため、10%ほどのリターンが見込めるとされています。

ある程度安定的な資金が欲しいとして、格付けの高いCorp Bondが次に来て、Cash、小型株、S&P500は0%、USドルは売られています。

今はドル高が進んでいますが、景気後退になると先の金利は低下し、ドルが売られる傾向があります。今のドル高がいつまで持続するかは、これを見ても難しいと判断が一つできます。

さらに、S&P500よりも小型株のパフォーマンスがいいと、ここからは分かります。

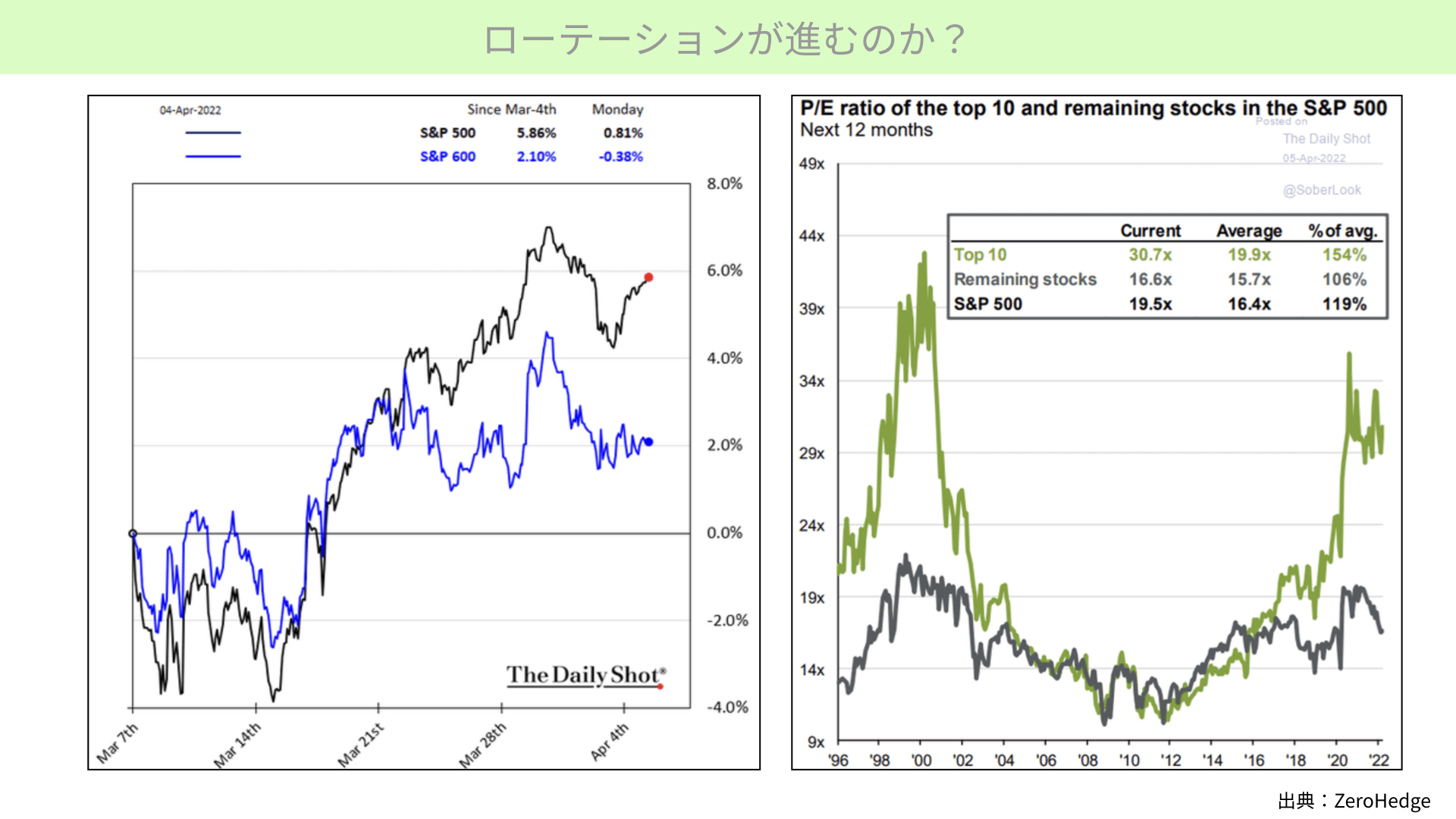

こちらをご覧ください。左のチャートはS&P500とS&P600(小型株)を比較したものです。3月21日以降大きくS&P500が上昇し、小型株はついていけていません。

ただ、スタグフレーションになると小型株は上がる傾向にあります。スタグフレーションをマーケットが警戒したときには小型株が上がってくることを、一つのシグナルとしてぜひ参考にしていただければと思います。

最後に右のチャートです。こちらはP/Eレシオと言われる12ヶ月先の期待EPSから、今のPERを表したものとなります。

S&P500のトップ10企業を表したものが、緑のチャート。それ以外がグレーのチャートです。ITバブルのようにトップ10企業のPERが突出して高い状態が続いています。一方、残りはあまりいいパフォーマンスが残せていません。

ただ、スタグフレーション下では高い銘柄が売られ、全体的にS&P500が売られることにもなります。トップ10はスタグフレーションになると、かなり苦戦することをぜひ念頭においてください。今のバリエーションを高くないかどうかを確認する必要があります。

今後スタグフレーションに入ることがあった場合、過去と同じように資産が動く可能性もあります。今持っているポジションが普通の経済状態、もしくは経済が成長している状態をベースにしたポートフォリオを構築されている方がいれば、若干S&P500から小型株に少し資金をシフトするのも良いでしょう。国債を買っていない方は、国債にシフトすることも良いでしょう。

これらを踏まえ、マーケットに対して備えていただくことも、本当にスタグフレーションが起こる場合には必要になってくるかと思います。こちらの内容を踏まえ、ぜひ参考にしていただければと思います。

本日も最後までありがとうございました。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …