アメリカの決算発表がいよいよスタートしました。前半戦は金融機関の発表となります。金融機関の今期決算内容は、債券トレーディング利益が予想を上回り、まあまあのスタートです。

しかし、今後の株価見通しに影響を与える業績見通しは、あまり期待できないと言われています。そのため、発表後も株価が軟調に推移している状態です。

来週以降も決算発表が続いていきますが、いろいろなアナリストたちが株価に対して警戒感を高めているとのニュースをベースとして、分析をお伝えしていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

こちらをご覧ください。

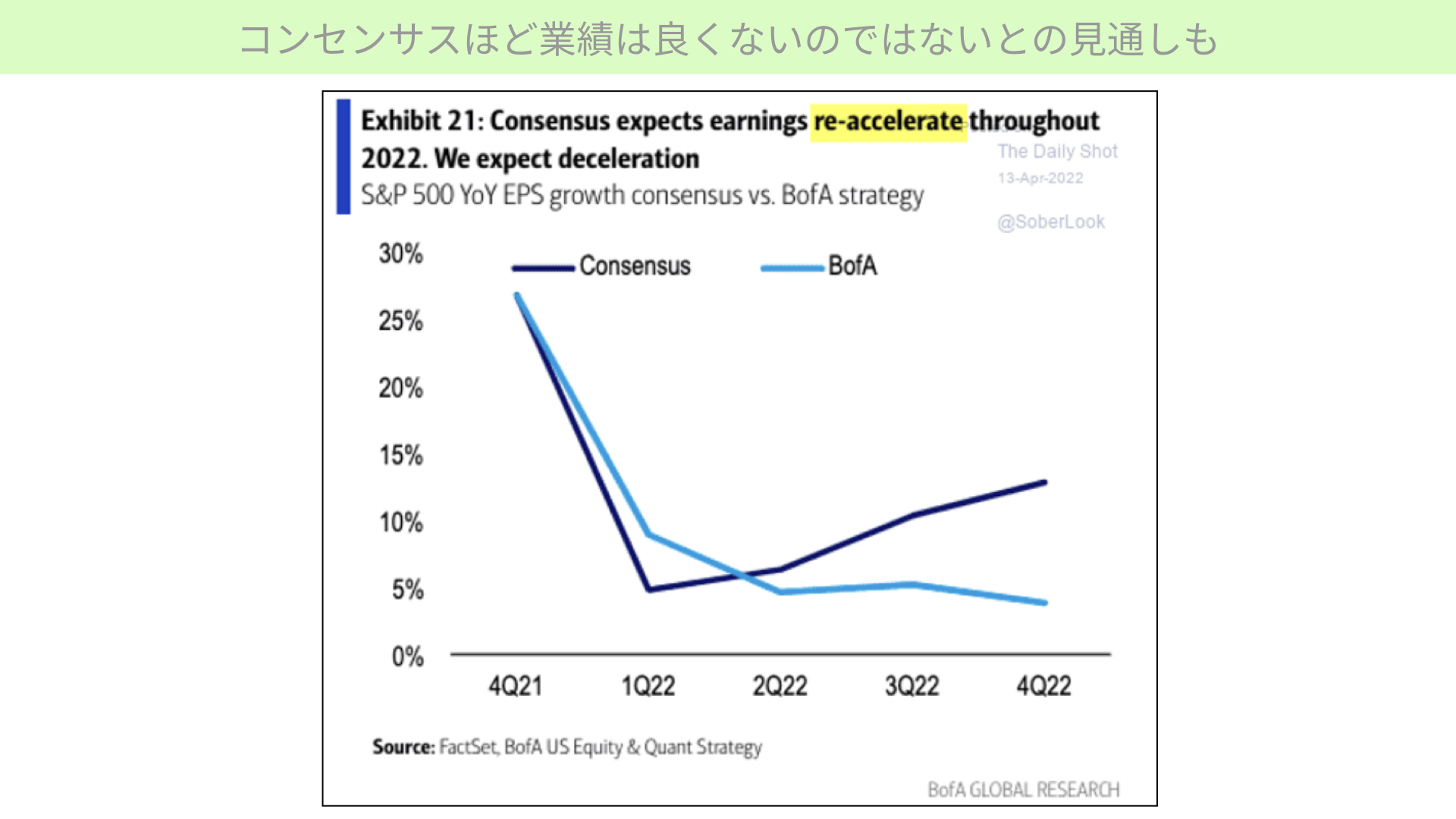

金融機関の業績見通しがあまり明るくないこともあってかもしれませんが、バンク・オブ・アメリカは今後の業績見通しが少し難しそうです。

濃い青線が市場の大体の平均値(コンセンサス)、薄い青線がバンク・オブ・アメリカの予想です。

左軸の%は、昨年対比で四半期業績がどのぐらい成長しているかを表したものです。市場のコンセンサスとしては、第1クオーターが一番落ち込むものの、第2~4クオーターは尻上がりに業績が上昇していくと予想しています。

しかし、バンク・オブ・アメリカは第1クオーターはまだいいものの、第2~4クオーターはずるずると下がっていくと予想しています。マーケットが持っているほど業績は甘くないと、バンク・オブ・アメリカが言っているのです。

昨日までの金融機関の決算発表内容を見ていると、確かにバンク・オブ・アメリカの方が可能性が高そうだというのが、マーケットの感覚となっています。警戒感を高め、株価が下がっている状況になっているのではないかと思っています。

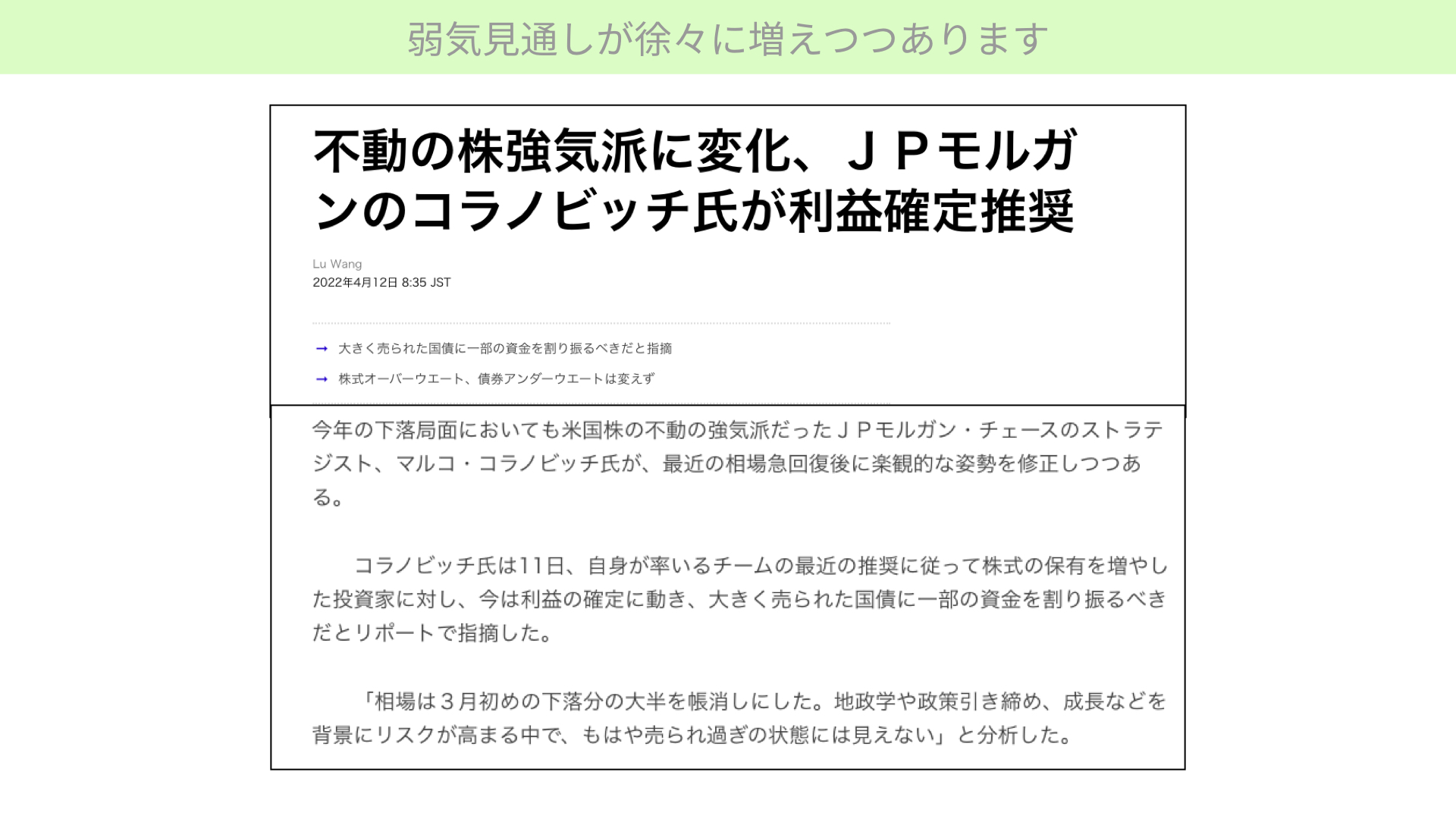

そんな中、強気で有名なJPモルガンのコラノビッチさんが、株に対して楽観的な見通しを修正したことで話題になっています。

これは4月12日に発表されたニュースです。チームに対して株式を買い短期のリバウンドも取ってきたものの、今回は利益確定を進め、一部米国債にお金を振り分けるべきだとお客様に伝えています。

株式から十分なリターンを得る中で少し割高感が出ていること、債券の金利が上がってきていることで、債券に投資する妙味が増してきていることが理由です。以前からお伝えしているような株と債券の益利回りが縮小したことによって、起こっていることが背景にあると考えられます。

強気だったコラノビッチさんが株から債券へのお金のシフトを意図したことから、マーケットである程度の話題感を持って伝えられています。

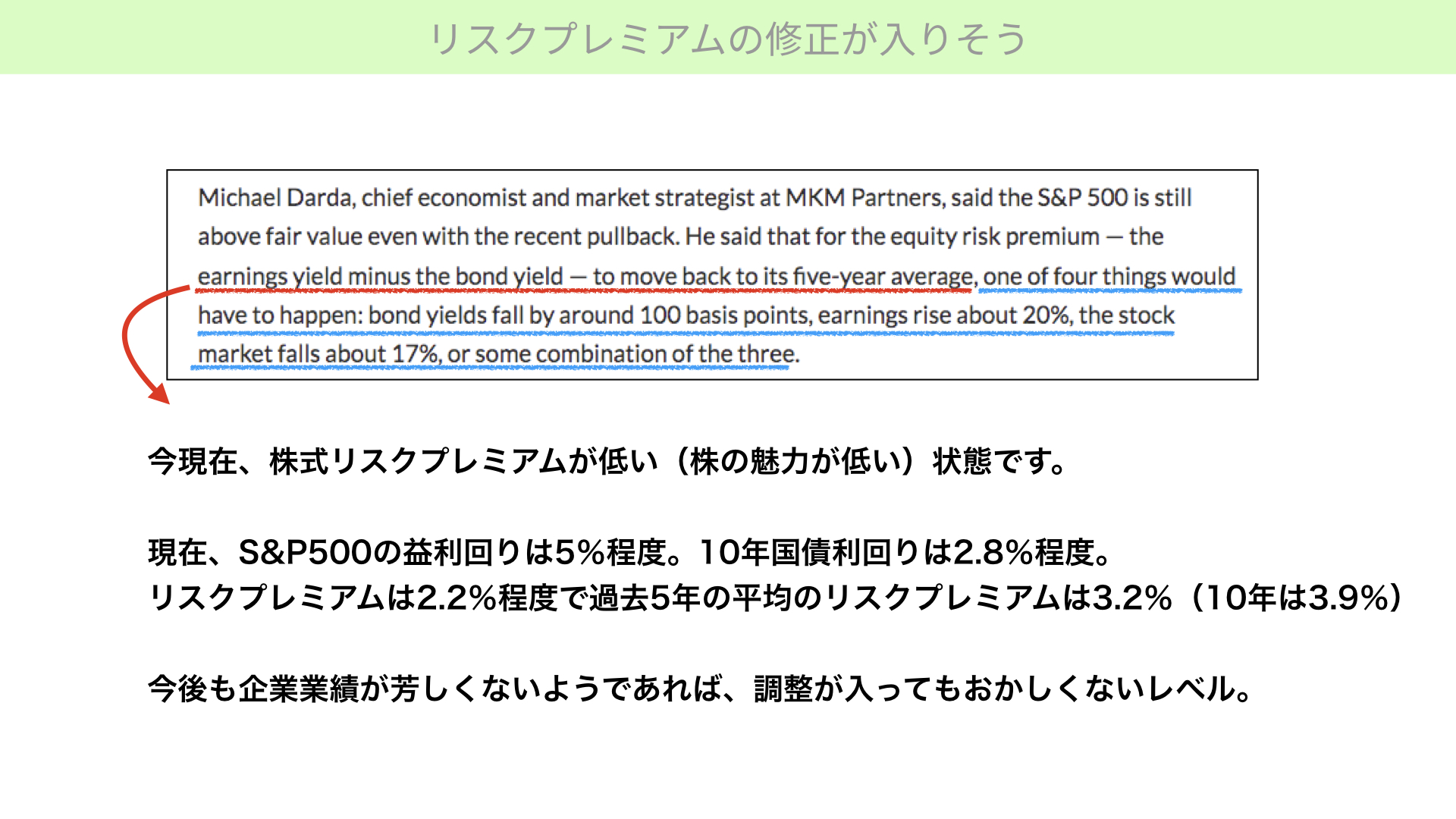

さらにこちらをご覧ください。こちらはMKMパートナーズのアナリストが言っている内容です。

S&P500の調整が今年に入って起こっている中でも、まだまだ高い水準にあります。特にエクイティプレミアム(株の益利回り-米国10年金利)に投資するよりも、株に投資した方がこれだけ期待できるリターンが大きいという、差がすごく縮まっている状態です。

株に投資するよりも債権に投資する魅力が徐々に増してきています。株高に少し調整が入るのではないかと言っています。これは先ほどのコラノビッチさんと同様です。

特に言われているのが、赤線部分で示したように、エクイティプレミアムが過去5年間の平均に比べてまだまだ低いということです。つまり、せっかく株に投資したのに、得られるリターンが低い状態にあると言っています。

文章を細かく読み解き、数字を計算してみると、過去リスクプレミアムは過去5年間で3.2%ありました。しかし、現在は2.2%まで縮まっている状態になっています。具体的にはS&P500の益利回りがPER20倍なので約5%となります。株に投資すると約5%の年間リターンが期待できる状況になっています。

一方アメリカの国債に投資すると、10年間で2.8%のクーポンが出てきます。リスクプレミアムは2.2%となっています。言い換えれば、株式に投資すると2.2%リターンがプラスになるということです。

過去は株式に投資するとき、3.2%の上乗せが期待できたことから見ると、期待値が1%程度下がっています。そこから、株は割高だと言って書かれています。

私の調べによると、過去10年間は3.9%でした。そこから比べると1.7%も低い状態です。株に投資するぐらいなら債権に投資した方がいいと思っている可能性があるということで、株価の調整が起こってくる可能性があります。

では、このリスクプレミアムが平均3.2%に対して2.2%まで下がっている、株の魅力が下がった状態が、どうなってくれば株の魅力が元の状態に戻るのでしょうか。青線で書いてあるように四つの方法があります。ここについて丁寧に説明します。

その四つのうち、どれか一つでも実現すれば株価の魅力が戻ります。逆に言うと、それが実現するまでは株が割高としてお金が流出し、株価の調整が起こりやすいと言っているわけです。

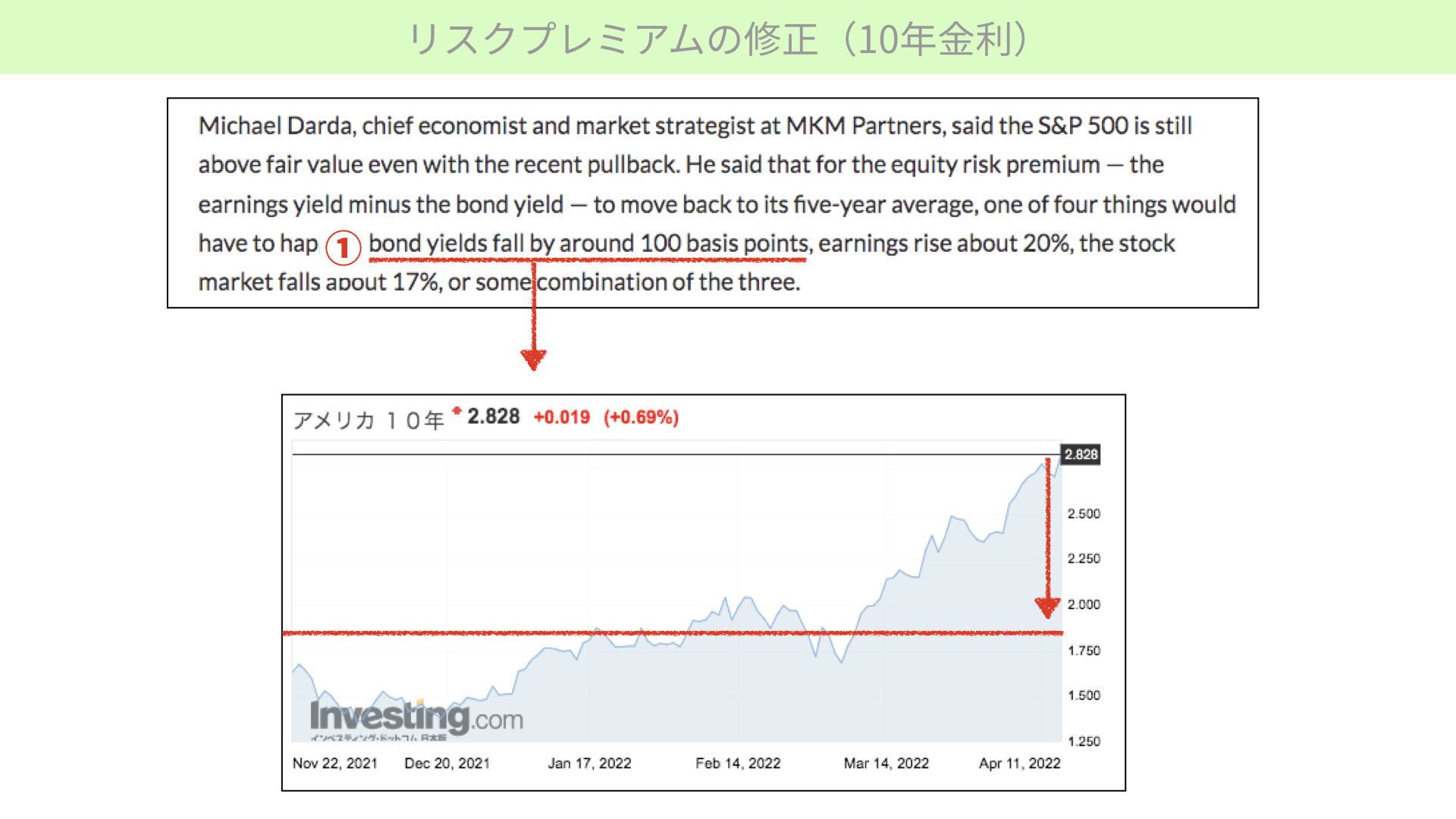

こちらを見てください。一つ目です。赤線で書いたように、bond yieldsが1%下落すれば調整が起こるとしています。

通常、株式に投資したときのリターンは3.2%ですが、現在は2.2%です。この場合、国債の利回り2.8%が1.8%まで下がれば、株の益利回りが変わらずとも魅力が回復するのではないか。これが一つ目の考え方です。

しかし、QTや利上げが年7~9回実施される状況になり、FRBがインフレファイトを表明する中です。1月1.6%から、現在2.8%まで上がってきている10年金利が、近い将来1.8%に下がるとは想定しづらいと言えます。そのため、かなり現実味が低いと考えられます。

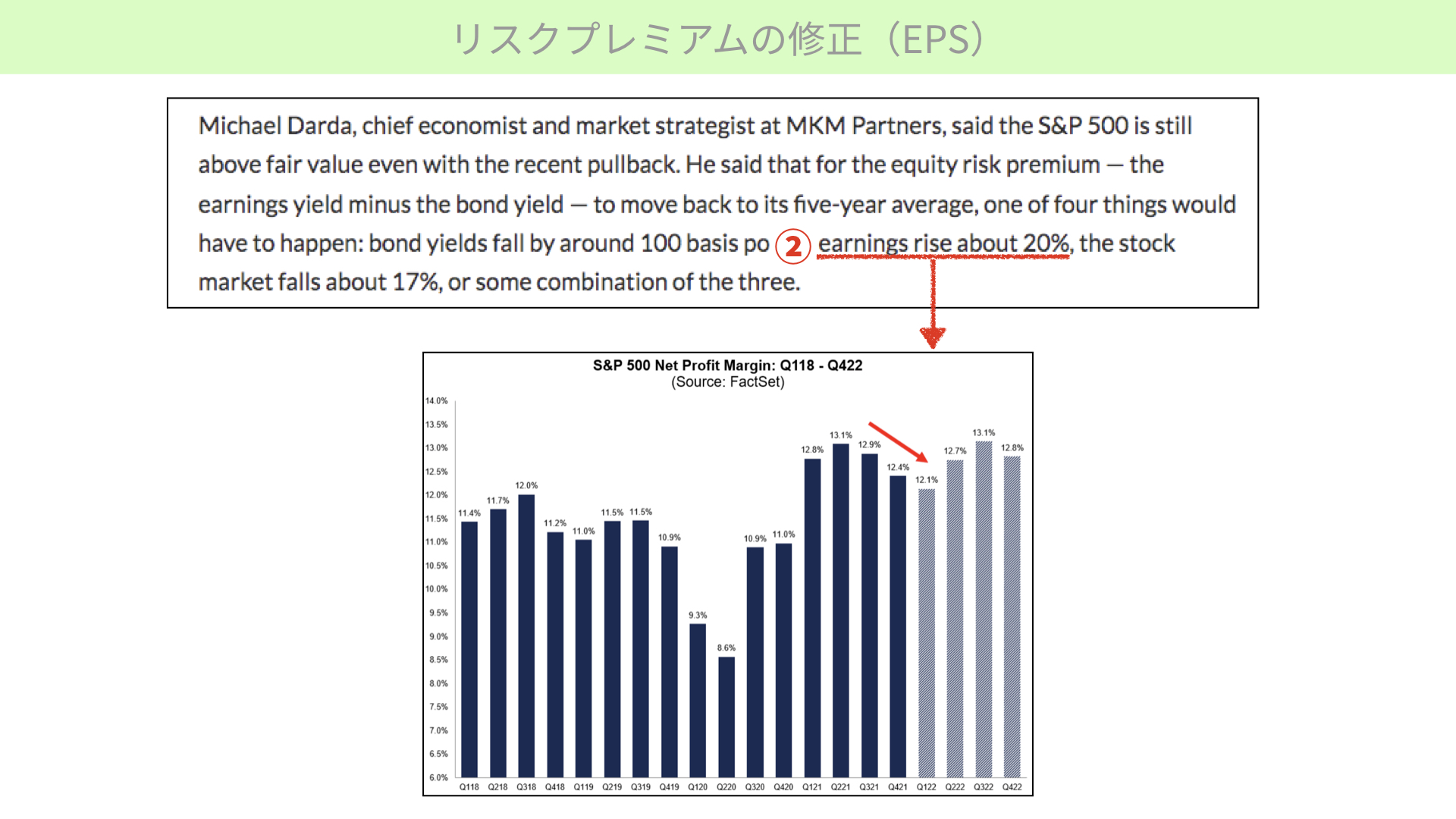

二つ目は株の益利回りを上げる方法です。株価の利益率がさらに20%押し上げられれば、実現可能だとしています。

下のチャートはファクトセットのものです。今年の第2~4クオーターの平均は、昨年比で13%ほどの利益成長が見込めると言っています。ここの20%というのは、今の13%にさらに20%上乗せすることを言っています。恐らく15~20%のリターンが今後プラスされないと、リスクプレミアムが2.2~3.2%に回復するのは難しいと思われます。

冒頭にお伝えしたように、バンク・オブ・アメリカは今後尻下がりに利益見通しが下がってくると予想しています。金融機関の今後の先行きは少し不透明だとも言われています。そんな中、さらに期待されているものから20%利益が上がるというのは、金利が1.8%まで下がるのと同様難しいと思われます。これも実現性が低いかと思います。

三つ目の方法は、赤線で書いたように株価が17%下がることです。そうすれば、株価の魅力が増すと言っています。

14日、S&P500は4,392となっています。これが17%の下落となると、青矢印で書いたように3,600ポイントまで下がることとなります。これは、2020年1月までさかのぼらなくてはならない水準です。年初来から見ると、20%を超えてくるような調整となります。

これは他の二つに比べると、可能性があるとマーケットは考える可能性があります。来週以降下値を下げる可能性があることが、一つの注意点となってきます。

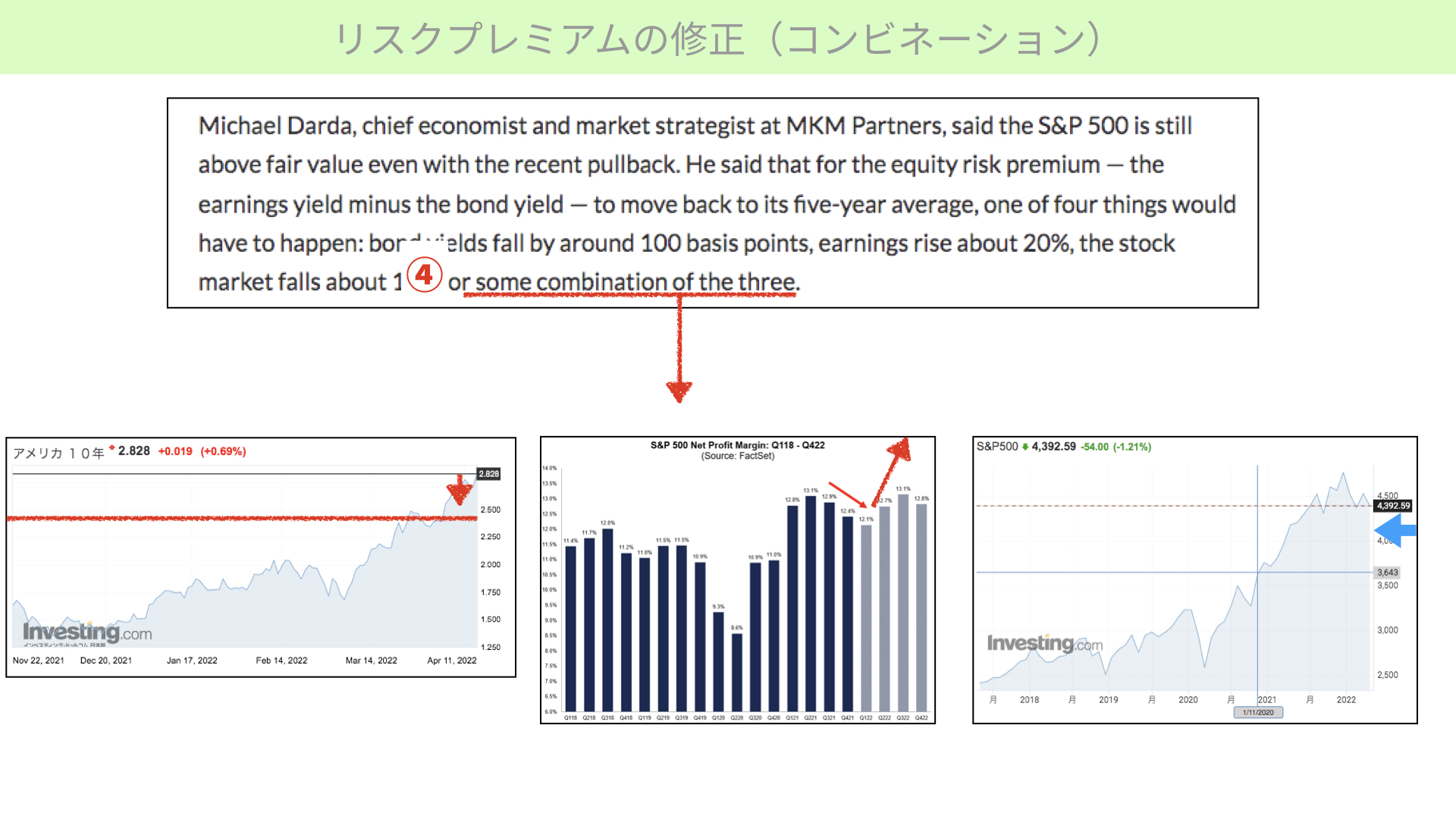

最後に四つ目の提案です。この三つの全てをコンビネーションでも、プレミアムの修正は起こり得るとしています。

例えば、左の米10年金利が2.8%から1.8%とは言わず、例えば2.5%、2.2%に下がることが一つ目です。さらに真ん中です。今のEPS見通しは13%プラスですが、さらに5%ほどプラスになり、右側のS&P500が5~6%下落すること。全てを併せれば、1%分の調整が聞くこともあると書かれています。

ただ冒頭でお伝えしたように、今の業績の流れからすると昨年対比13%の成長が本当に実現できるかは微妙です。コンビネーションに使えるのかという問題があります。

インフレに関するCPI、PPIの数字を見ると、インフレがピークアウトしたという説もあります。一方で、輸入物価が上がったとか、ミシガン大学のインフレ指数を見たりすると、まだまだインフレは高止まりするという意見もあります。そんな中で2.8%の金利が下がのかというと、やや疑問が残る状態です。

であれば、調整の起こりやすいのは株価です。17%まで行くかどうかは分かりませんが、株価の調整を持ってリスクプレミアムの修正が起こりうる状況だと、マーケットでは懸念されているとお考えください。

JPモルガンだけではなく、いくつかのブティック系のアナリストたちもこういうことを言い出しています。それ以外にも、イールドスプレッドが縮まってきたことによって、株高が今後修正されるのではないかとの見通しが、マーケットでは認識され始めています。

これから来週以降金利がさらに上がり、業績が少し下がることになれば、しわ寄せが株価に行きます。このことを今日の中身を見ていただきながら、認識していただければと思います。

金利が上がっていったり、業績の見通しが明るくなかったりした場合には、そういったことが起こるとリスク管理を行ってください。株価の目途というよりも、そういった流れが起こりやすいということを念頭に置いていただければと思っています。本日も最後までご覧いただき、ありがとうございました。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …