今週一番の注目点は、米メガテック企業の企業決算です。メガテック企業以外もかなり多くの企業決算が予定されていますが、その中でも特にこれまでのマーケットを牽引してきたメガテック企業、GoogleやAmazonなどが、現在の株価の逆風の環境下においてどれだけいい業績を残し、相場を反転させるアナウンスを出せるかに注目が集まっています。

そもそも21~22日にアメリカFRBの金融政策において、「迅速に利上げを進める」とパウエル議長の口から聞かれました。そもそも0.5%の利上げは5月にかなり織り込まれていました。その中でも、最近の株安は「迅速に」という言葉に過剰に反応したような状況です。

次回のFOMC、5月3~4日に金融政策とQTについても発表があります。今週1週間も企業決算ですが、頭の片隅にはFOMCがあり相場としてはかなり軟調になりそうです。

その中の決算発表でGAFAMを中心とした企業が良い見通しを示せれば、今後いい方向に転じる可能性があります。

一方、いい決算にも関わらず株価がマイナスになれば、全体相場へのネガティブな影響があります。そのことを踏まえて、実際のマーケットをどう見ていけばいいかを今日はお伝えしていきたいと思います。

[ 目次 ]

では、こちらをご覧ください。

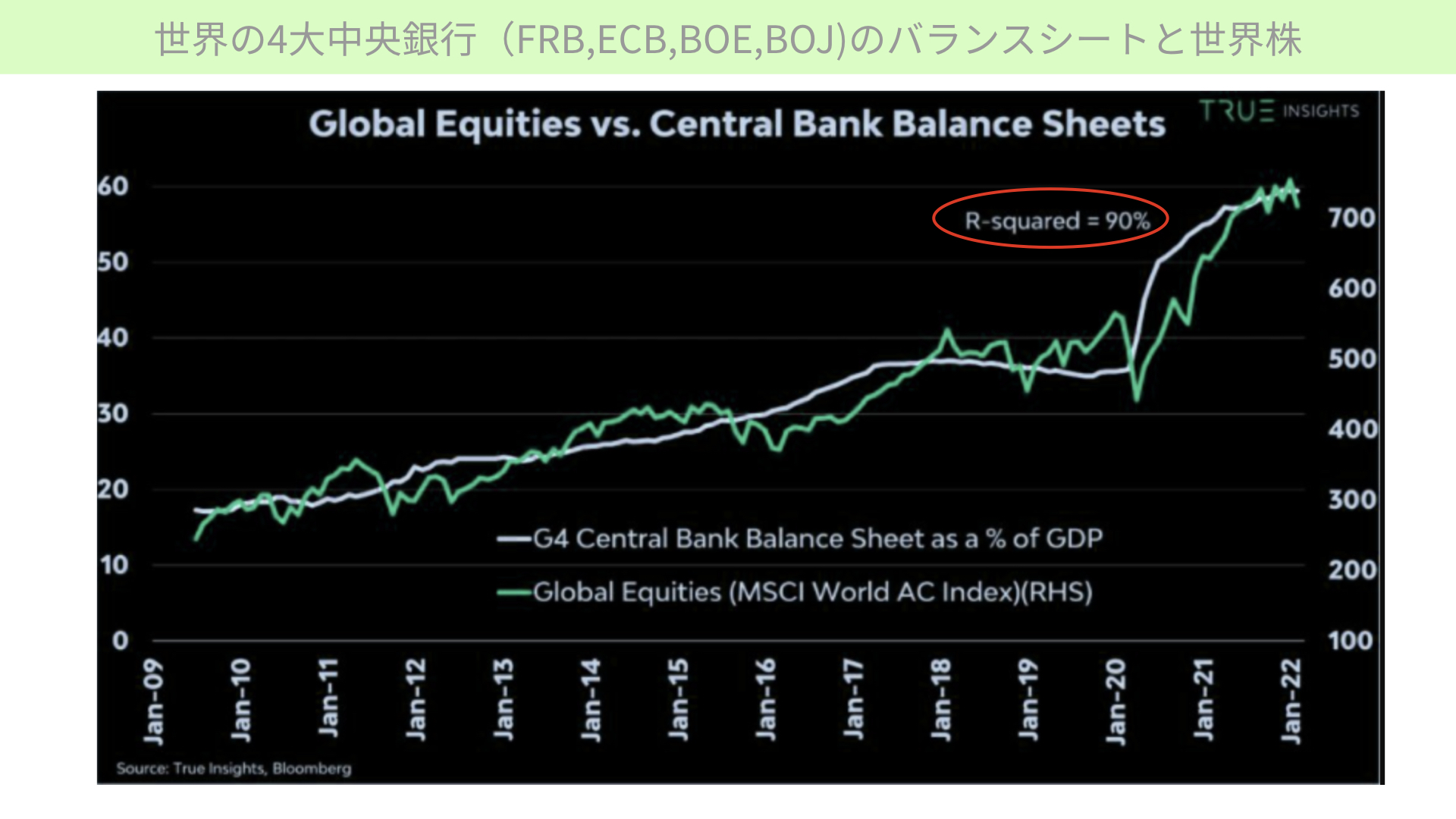

こちらは、ヨーロッパ、アメリカ、イギリス、日本の中央銀行のGDPに対する量的緩和量がどれぐらいあるのかということで、株価が大きく影響を受けてきたことを表すものになっています。

白いチャートが四つの地域における中央銀行のGDP比での資金の供給量、緩和したお金を表したものになっています。世界株式、MSCI World Indexとこの供給量は0.9の相関で量的緩和をすればするほど株価は大きく上昇し続けています。

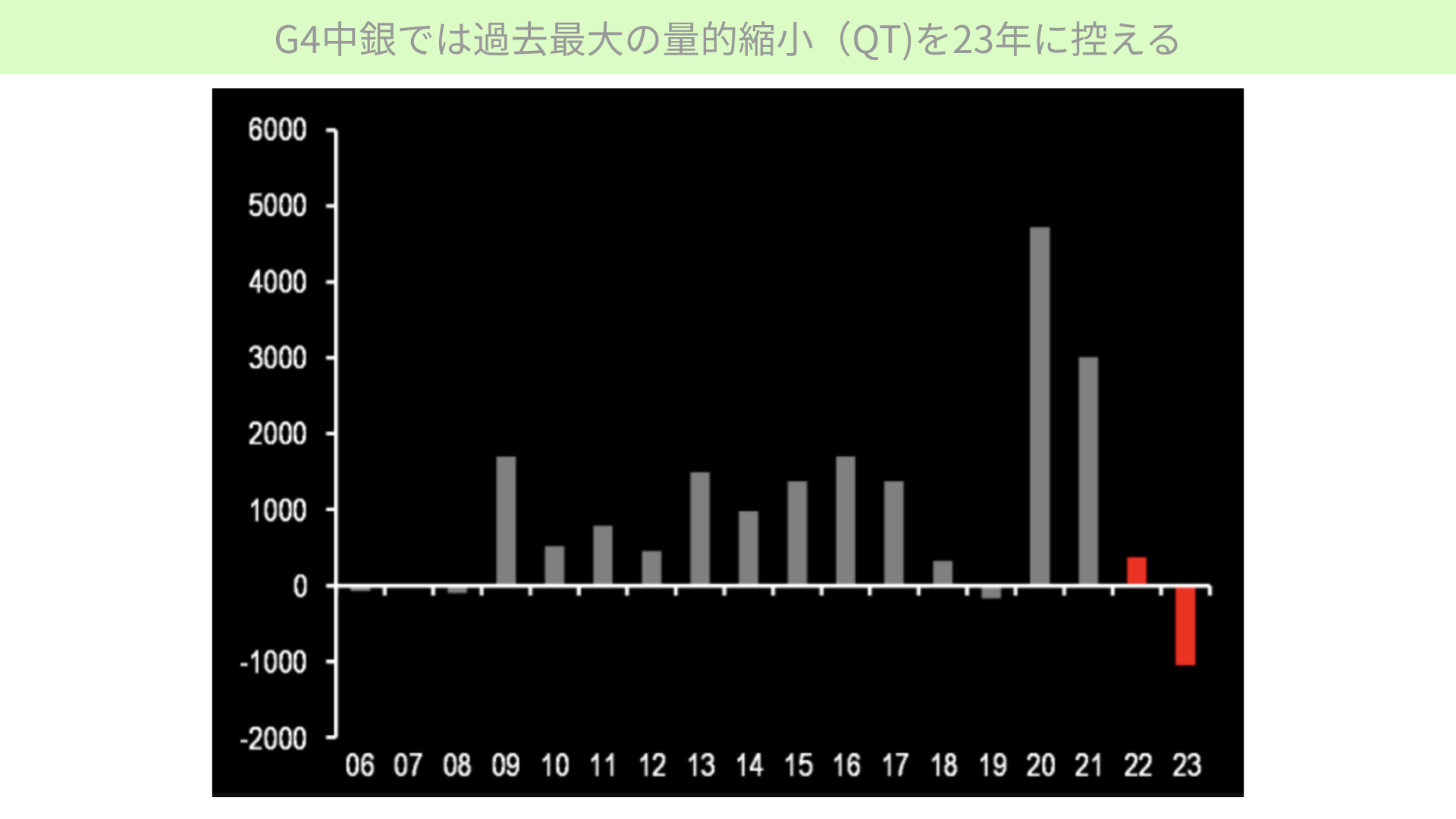

こちらをご覧ください。このような緩和が続いてきた中において、実は今後縮小に向かっていくことになってきます。

縮小に向かうことは皆さんもご存知だと思いますが、改めてご覧ください。

この22年は縮小に向かっていくわけですが、年間を通せばプラスで終わる可能性があります。

ただし23年になると世界的にマイナスに転換することになっています。来年を見据えると、今年の中盤以降かなり量的縮小に対するマーケットの懸念が、より現実味を帯びてくることに注意が必要です。

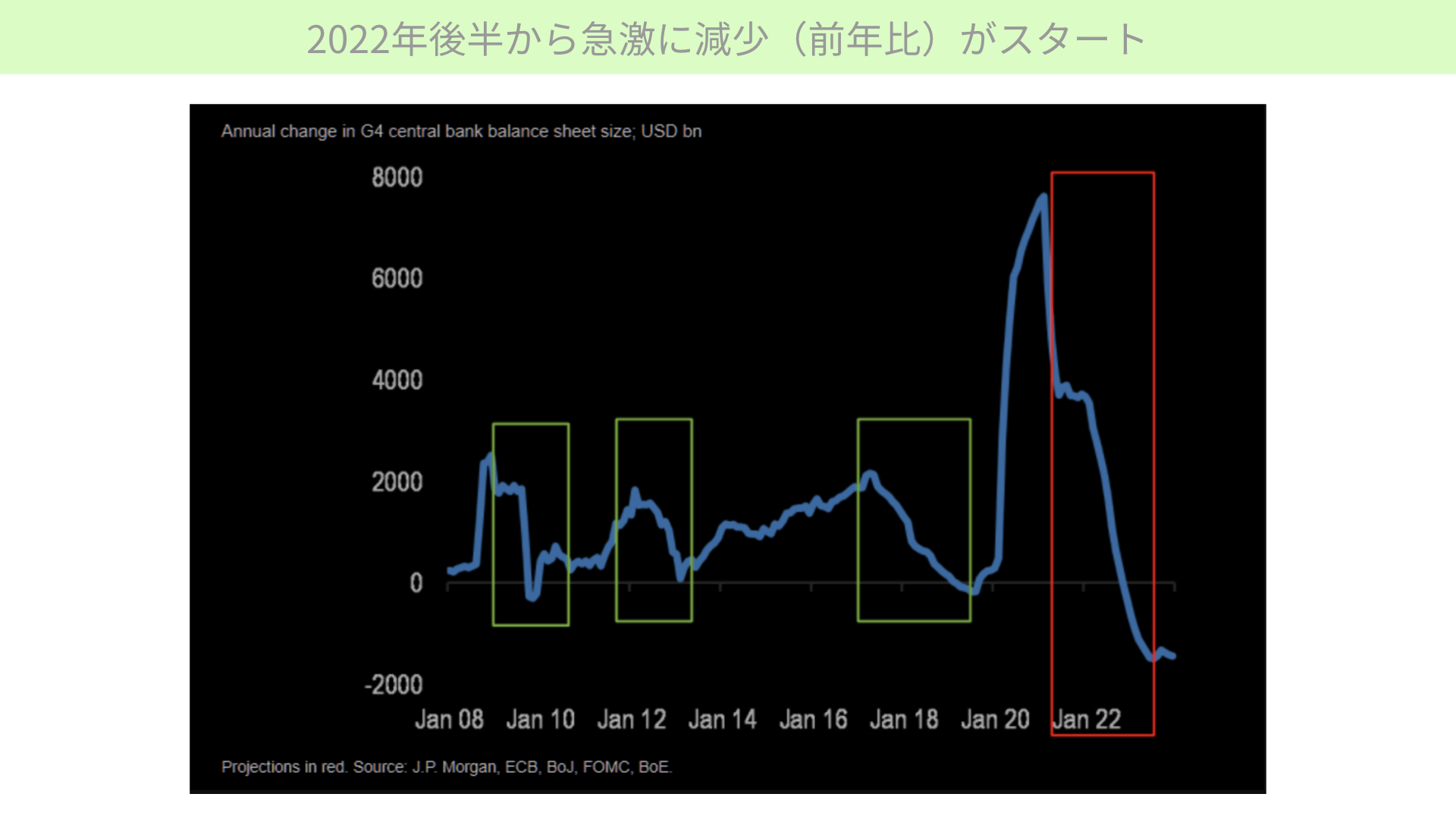

さらにこちらご覧いただければと思います。緑は過去の下落局面における中央銀行の緩和量が減ってきていることを表したものです。

赤部分を見ると分かるように、大きく減少することになります。注目すべきは、今年の夏以降急激に下落し、来年以降は大きくマイナスに転じることです。前年対比で相当な縮小が予想されていることが大きなポイントとなります。言わずもがなではありますが、株価に対してはかなりの逆風が懸念されています。

さらにこちらをご覧ください。そういったこともあり、世界株式市場のMSCI World Indexは既に下落を始めているというのが、この水色のチャートから分かります。今年に入ってから下落が続いている状況です。

一方で濃い青線はGlobal Equities、資金の流出入を表したものです。これは少し遅れる傾向があり、今回株価が下がっている状況においてもまだ流入が増えています。

ただし、先週1週間は175億ドルの株式市場からの流出ということで、このチャートを見ても分かる通りIndexが先に下落に転じてから株のお金が逃げてくるということで、今後株式市場からのお金の流出することが考えられます。

ということで、今週の企業決算発表でよほどいい数字があったとしても、世界的には株価からお金が流出している状況が続いています。かなり厳しいのではないかというのが、今の状況から感じられることです。

次にアメリカに注目を移します。

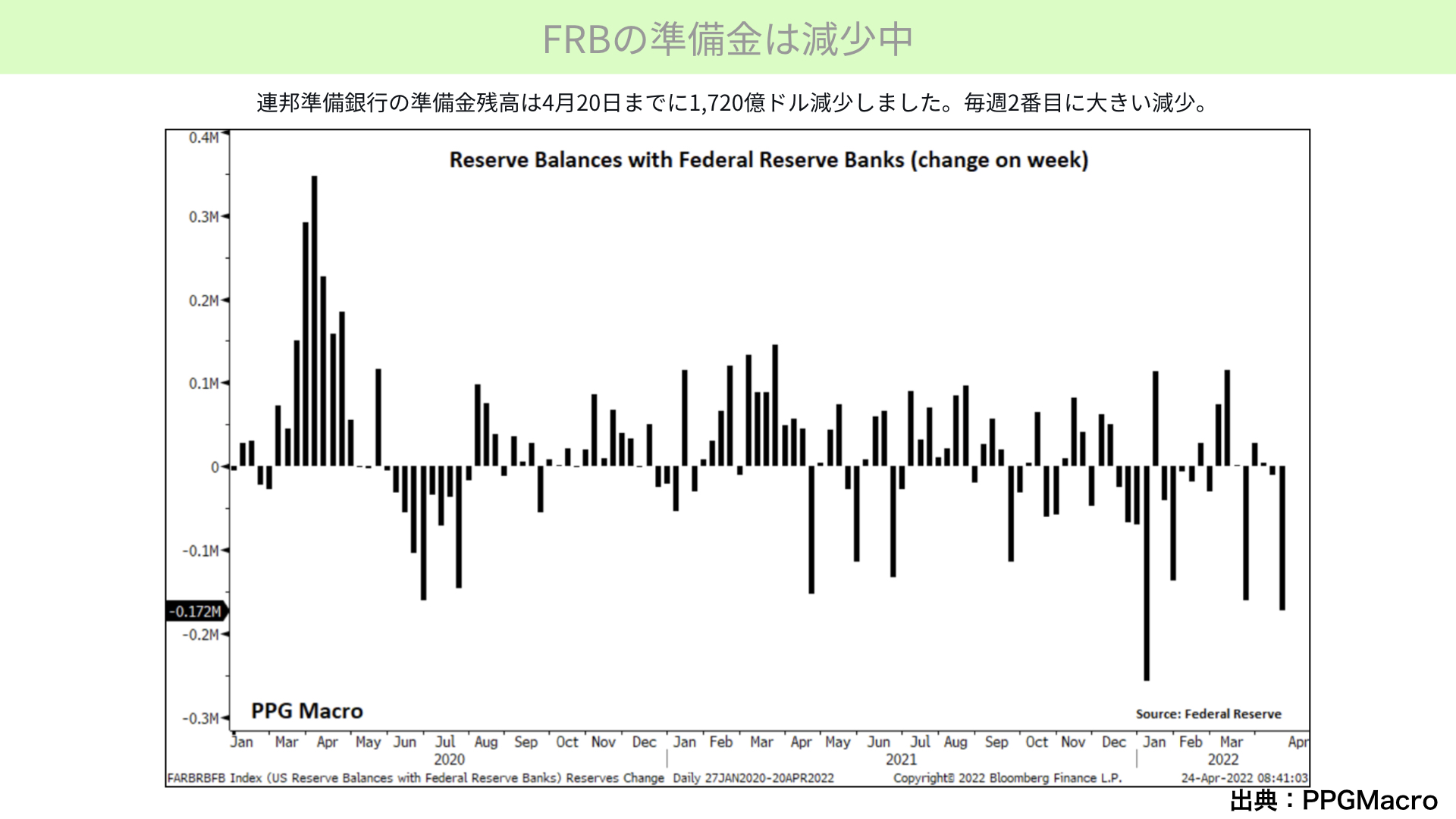

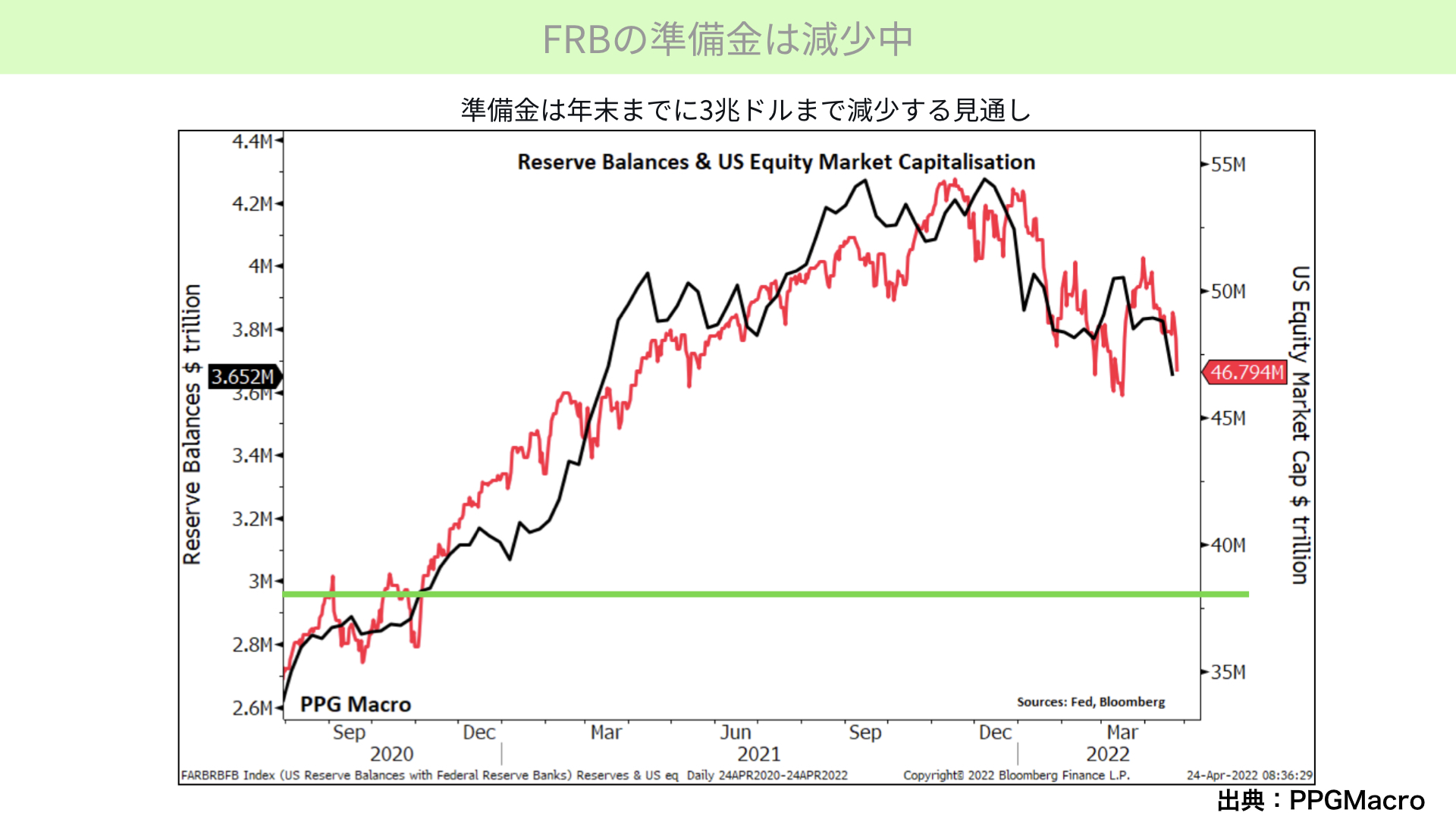

FRBの準備金預金は、4月20日までに1720億ドルが1週間で減少と、今年に入って2番目に大きな流出となっています。

このFRBの準備金というのは、一般銀行にFRBの準備金を入れる形で預けている状況が、株価が上がりやすい状況です。これが減少することは株価にとってマイナスだと覚えておいていただければと思います。

粛々とFRBの準備金が減少することで、株価にはマイナスの影響がある状況が続いています。

さらにこちらをご覧ください。アメリカのFRBにおける準備金は株価と大きく連動しています。ここまで見ると、本当に相関が高いことが確認できます。

黒いチャートが米FRBの準備金の金額となります。今は3.6兆ドルほどあります。一方、赤いチャートは米株式の時価総額です。これを表すとかなり連動性が高くなっています。

今は3.6兆ドルある準備金は、年末に3兆ドルまで減少する見通しになっています。そういった意味では連動性の高いアメリカの時価総額の現象は、免れそうもないと懸念されているのです。

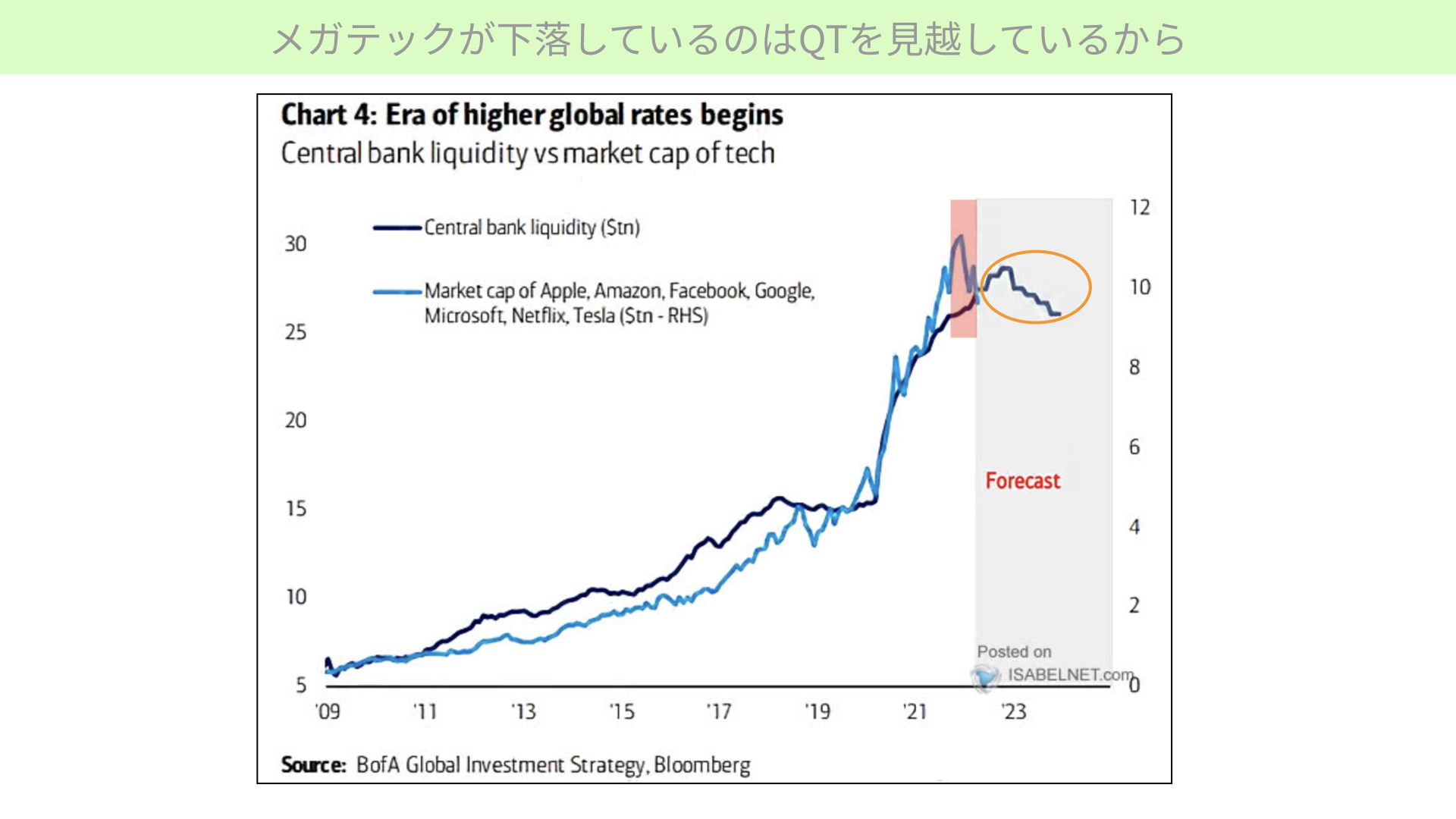

今週から発表され注目されているメガテック企業は、どういった影響を受けるのでしょうか。水色のチャートはApple、Amazon、Meta、Google、Microsoft、Netflix、Teslaを集めたものです。濃い青線は中央銀行が保有している資金の流動性を表したものです。

濃い青線は、Forecastと書かれたグレー網掛け箇所、黄色丸で示したように、減少することが見えています。そういったこととすごく相関性の高い、こういったメガテック企業の株は先行して下落していると状況が、赤い網掛けのところで分かるかと思います。

今後中央銀行の縮小がより加速するようなレポートが出てくれば、さらに株価は下げやすい状況になるでしょう。中央銀行がこれから縮小していくことは、メガテック企業にとってかなりの逆風であることは間違いないことが分かってきました。

さらにこちらをご覧ください。

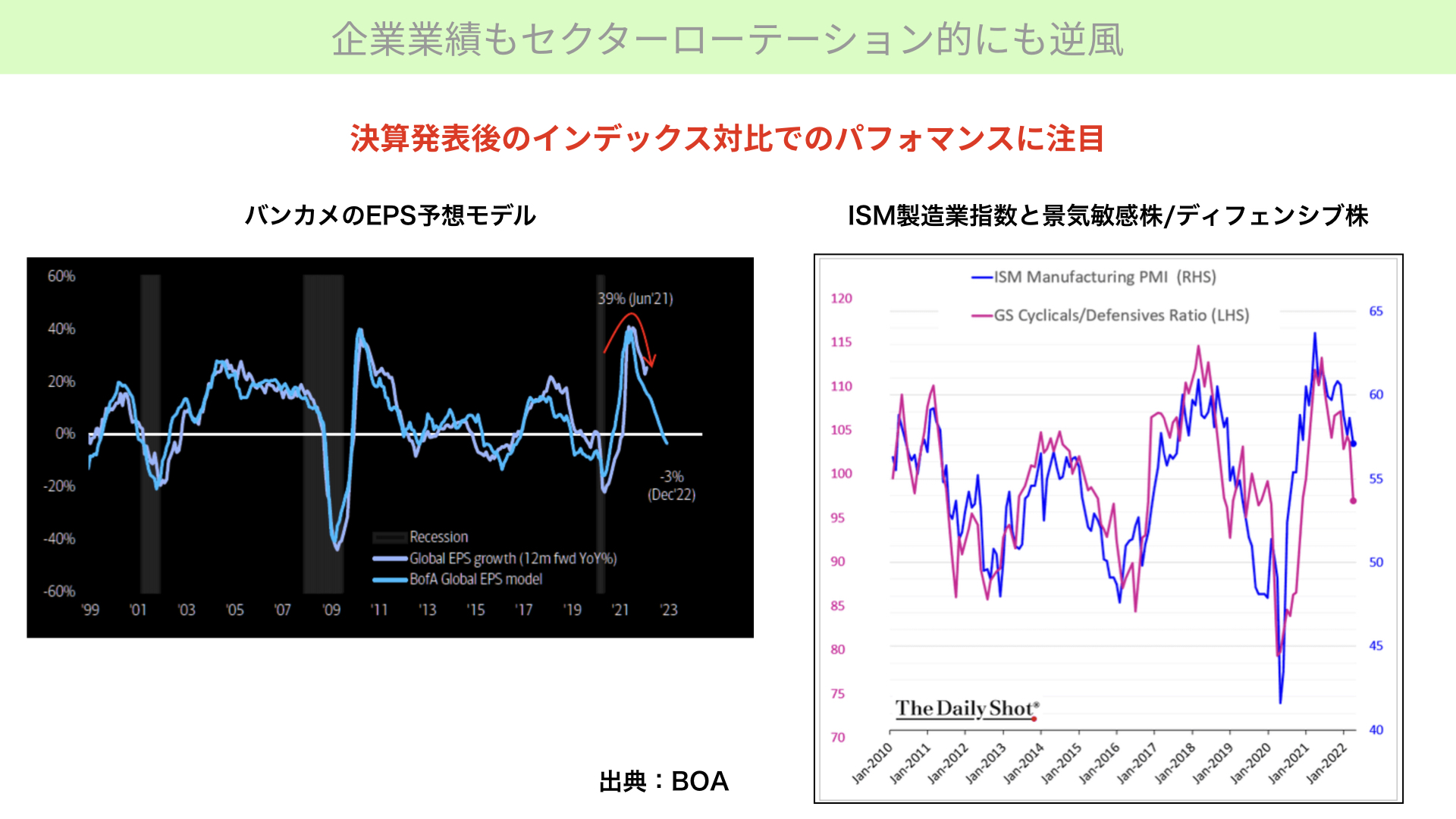

左のチャートはBank of AmericaのEPS予想モデルです。世界のEPSの成長が今後マイナスに向かってくることを表しています。

というのは、Bank of AmericaのグローバルEPSモデルが今年末で-3%まで下がってくることを青チャートが表していて、それを追いかけるように世界企業のEPSが低下してくることから、今年の末には前年比でマイナスの成長にEPSが入ってくるのではないかと、Bank of Americaは言っているのです。その意味では株価にとってかなり厳しい状況が続いているとお考えください。

さらに右をご覧いただければと思います。これは来週発表されるISM製造業指数です。ピンクのチャートはCyclicals銘柄とDefensives銘柄、つまり景気敏感株とDefensives銘柄のどちらのパフォーマンスがいいかを表す、ISM製造業指数と連動性が高いものとなっています。

先週もご紹介したように、フィラデルフィア連銀の製造業指数が非常に悪い数字となっています。次回発表のあるISM製造業指数もかなり悪い数字になるのではないかと、警戒されています。

そのように景気減速がある中において景気敏感株が下がりやすく、Defensives銘柄にお金が集まりやすいと表したのがピンクのチャートで、その傾向が出てくるのが下にチャートが向かっている状況です。今の状況は、今後ますますDefensivesにお金が入りやすいことが、このチャートからも分かります。

こんな中において、今回GAFAMを中心としたメガテックの決算発表があります。この決算発表がもしも市場予想を上回り、ある程度先の見通しもそんなに悪くないというパフォーマンスを出した、その後数日間で特にNASDAQに対してパフォーマンスが良い結果にもかかわらず下回ってくるようであれば、個別企業の決算うんぬんを別とし、今後の量的縮小において機関投資家が中心に株式を売ることで、先んじて今まで相場を引っ張ってきた銘柄が売られることを意味しています。

仮に個別の決算が良くても、今後株価に取ってもそういったものは逆風になることを示します。

私たちが、決算がどうかを事前に予想することは難しいですが、決算発表の数字をしっかりと確認して、それがいいにもかかわらずインデックスを下回るようであれば、今後ますます株価が厳しい状況に置かれるというのが、一つ目の判断になります。

一方で、決算発表がいいものが出て見通しがいいものが出た場合、それでインデックスを上回るパフォーマンスが数日間続くようであれば、逆に言えば、そういった企業にはお金がまだ入ってくるという状況を示しているということになります。

その場合、機関投資家はインデックスは下がっていくけれども、その下がっていくインデックスを上回る成績を残さなければならない。であれば、成長企業にお金を入れていくことによって自分のファンドパフォーマンスが上回ることができると判断したから、そういった企業の株価が上がったのだと言えます。

全体が下がるにしても、そういった企業にお金をもう1回移そうということになってくると、先ほど見てもらったように景気敏感株が下がりやすい、EPSが下がりやすい状況下においても、セクターローテーションとしてハイテク株を中心にお金を入れてこようという向きが出てきます。そうなってくると株価はリバウンドしやすいです。

ぜひ皆さんに覚えていただきたいのは、今回の決算発表は決算内容と今後の見通しは大事ですが、相場全体としてはとても逆風で迎える決算発表だということです。

そんな中決算発表が良くても売られる状況であれば、全体の相場に負けてしまっていることを意味しています。結果が良く、全体相場の逆風にめげずに上がっていくということは、全体相場ももしかしたらそろそろ落ち着いてくる可能性があると、方向性を示す可能性があります。

決算はその後の全体の相場にも大きな影響を与えます。ただし、5月3~4日にはFOMCがあります。だからといって絶対だということはないですが、そういった方向性を見極めるためにも、個別銘柄よりも全体の方向感を示す可能性があります。そういった見方をしていただければ、今後の資産管理に役立つのではないかと思います。

今週注目していただければと思います。本日も最後までご視聴いただきまして、ありがとうございました。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …