マーケットは総悲観的になってきています。今まで強気派だった人も弱気派に転じるようなことで、ブル・ベアの指標で行くとかなり弱気派が増えているといろいろなレポートで出されています。

こういった総悲観的なマーケットにおいては、プラス材料がいくつか出てきてもそういったものがなかなか取り上げられません。歴史的にもそうですが、後で振り返ってみると実はああいうプラス材料があったということもあります。

今回株価が大きく反転する兆しというわけではないにしても、総悲観的な材料の中にもプラスの材料があり、中期的に見るとそれが非常に効果的だった、もしくは転換点になったこともあります。そういった観点で、いくつかのポイントをお伝えしていきたいと思います。ぜひ最後までご覧いただければと思います。

[ 目次 ]

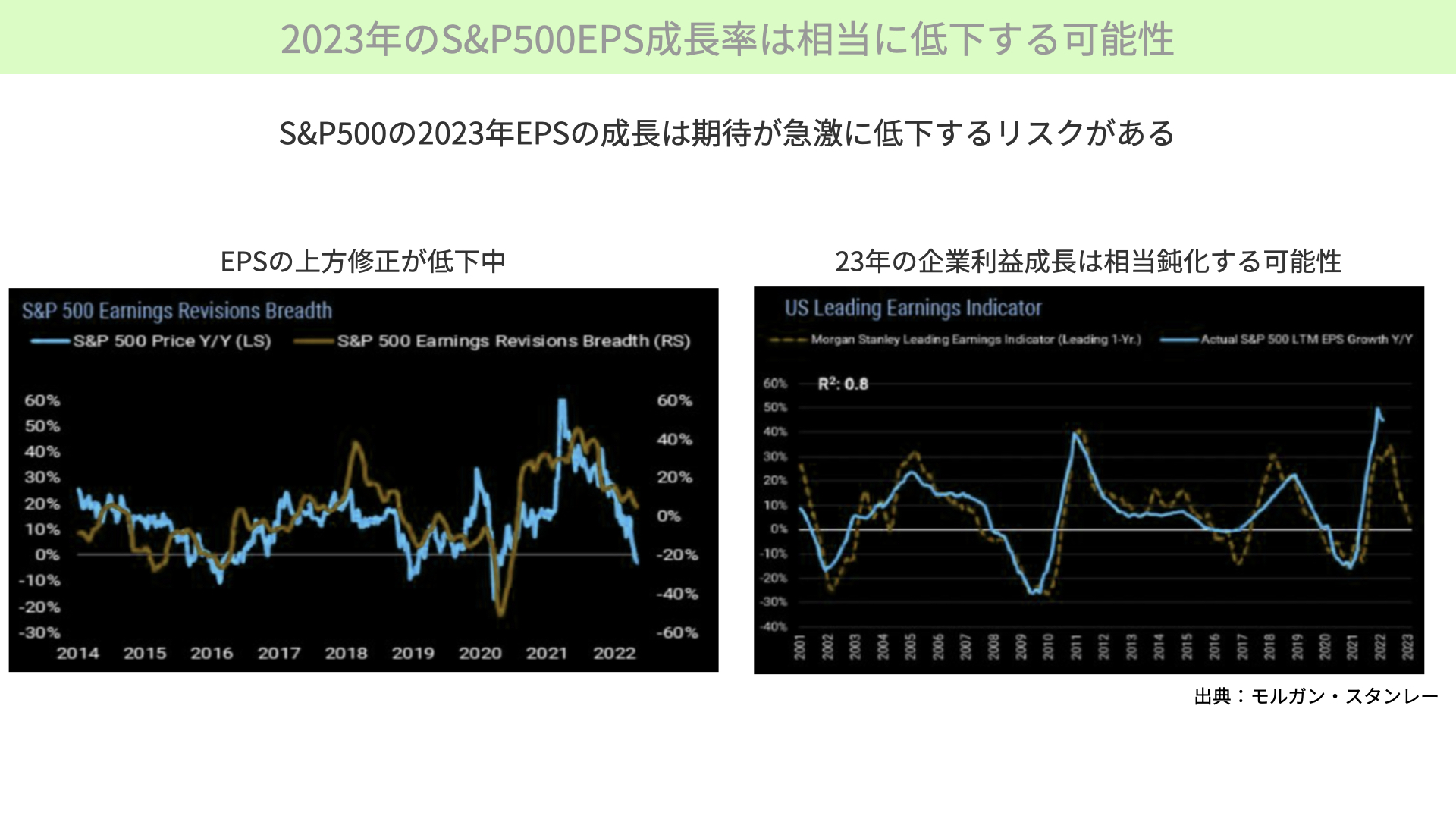

最初は悲観的な材料からスタートします。こちらはモルガン・スタンレーが出した資料です。EPSの成長が2023年伸びないと表したものとなっています。

左のチャート、水色線はS&P500の昨年対比での上昇率です。今はマイナスが大きくなってきている状況です。

一方で緑はS&P500のEPS予想の上方修正、下方修正を比較したものです。%で表していますので、上の時は上方修正の数が下方修正の数よりも多いことを表します。景気がいい、業績が伸びているときには緑のチャートが右肩上がりとなります。今のように0%に近い右肩下がりの状態は、上方修正と下方修正の数があまり変わらなくなっています。

このように上方修正が多くない状況というのは、このS&P500も前年対比でなかなか上がりにくい状況です。今後の株価見通しが少し厳しいのではないかということが、このEPSの見通しからは分かってきます。

右の方に目を移すと、モルガン・スタンレーが持っているリーディングインジケーターが載っています。今後のEPS予想がどうなるのかを表したのが緑線です。これとS&P500のEPSは非常に連動性が高く、緑の方が、12ヶ月ほど先行性があります。この1年後、来年夏場から秋にかけてのEPSは前年対比で0%成長になる可能性があると、右のチャートには表れています。

モルガン・スタンレーの分析等によると、2022~2023年にかけてEPS成長が鈍化する、もしくは0成長に近くなる可能性があることをレポートしているのです。ですが、実はこういったレポートは最近増えてきたもので、1~2ヶ月前まではEPSが上昇、もしくは堅調だと言われていたのです。

一方最近はファクトセットを含め、EPSの成長が鈍化すると言われています。ただ、これが言われ始めてからある程度の期間が経っていますので、マーケットとしてはEPSが鈍化すること自体、正直に言うとある程度織り込んでいます。そういった中において市場関係者はS&P500の下値目途をどの辺に持っているか、アンケートを取ったものがあります。

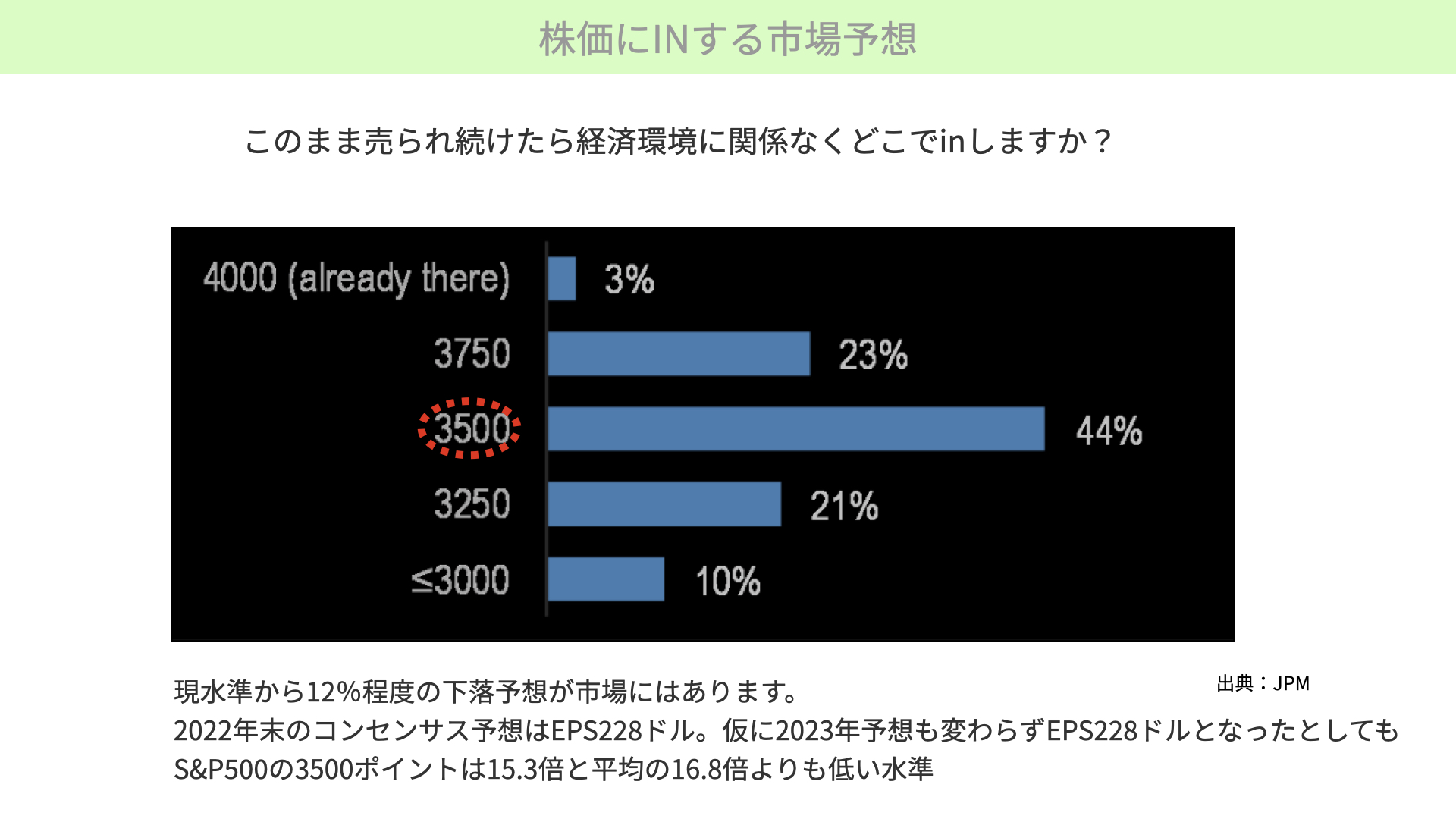

こちらをご覧ください。これはJ.Pモルガンが出した資料です。このまま売られ続けると、経済環境等に関係なくどこでINしたいかを取ったアンケートです。

今、S&P500が3,940ポイントほどですが、3,500ポイントほどまで下がると入りたい人が44%、3,750になると入りたい人が23%となってきます。おおよそ70%近くの人が3,500ポイント程度まで下がると入りたいと言っていることが分かりました。

あくまでアンケートなので、これが当たるかどうかと言うのはすごく難しいです。あくまでマーケット関係者の見方だと考えてほしいところではあります。

ただ、ポイントは実は先ほど見てもらったように、EPSの成長が鈍化する、もしくは0成長になることを見ても、この3,500ポイントが実は正当化される水準だということをご説明したいと思います。

今年の市場のEPSコンセンサスは、今年末のS&P500が約228ドルです。もしもそれがモルガン・スタンレーの予想のように、23年EPS予想も変わらず228ドルだったらということになります。そうなった場合、この3,500の株価はどうなのか。3,500ポイントを228ドルで割ると、PERは15.3倍となります。平均の16.8倍と比べると1.5倍程度PERが低くなります。

通常のマーケットに戻っている状況であれば、PERが1.5倍低いというのは割安であることを意味します。つまりEPSの成長が鈍化しても、3,500まで下がることがあれば過去の平均PERから見ても、十分に15.3倍というのは割安だから、その意味ではその水準だったら買ってもいいというのが裏付けにあるのではないかと、考えられるのです。

実際マーケットとしては3,500になると、ボトムフィッシングをしようかと考えている人も増えつつあること自体プラスの材料ではないかと考えています。

2週間前まではどんどん下がっていく一方ではないかと言われたところにおいて、こういった予想が出てきていることは、売り買いが交錯してくると底値が堅くなってくるということも出てきます。そういった目線で、この二つを見ていただければと思います。

そんな中、もう一つ違うアンケートがあります。興味深い内容ですので見ていただければと思います。

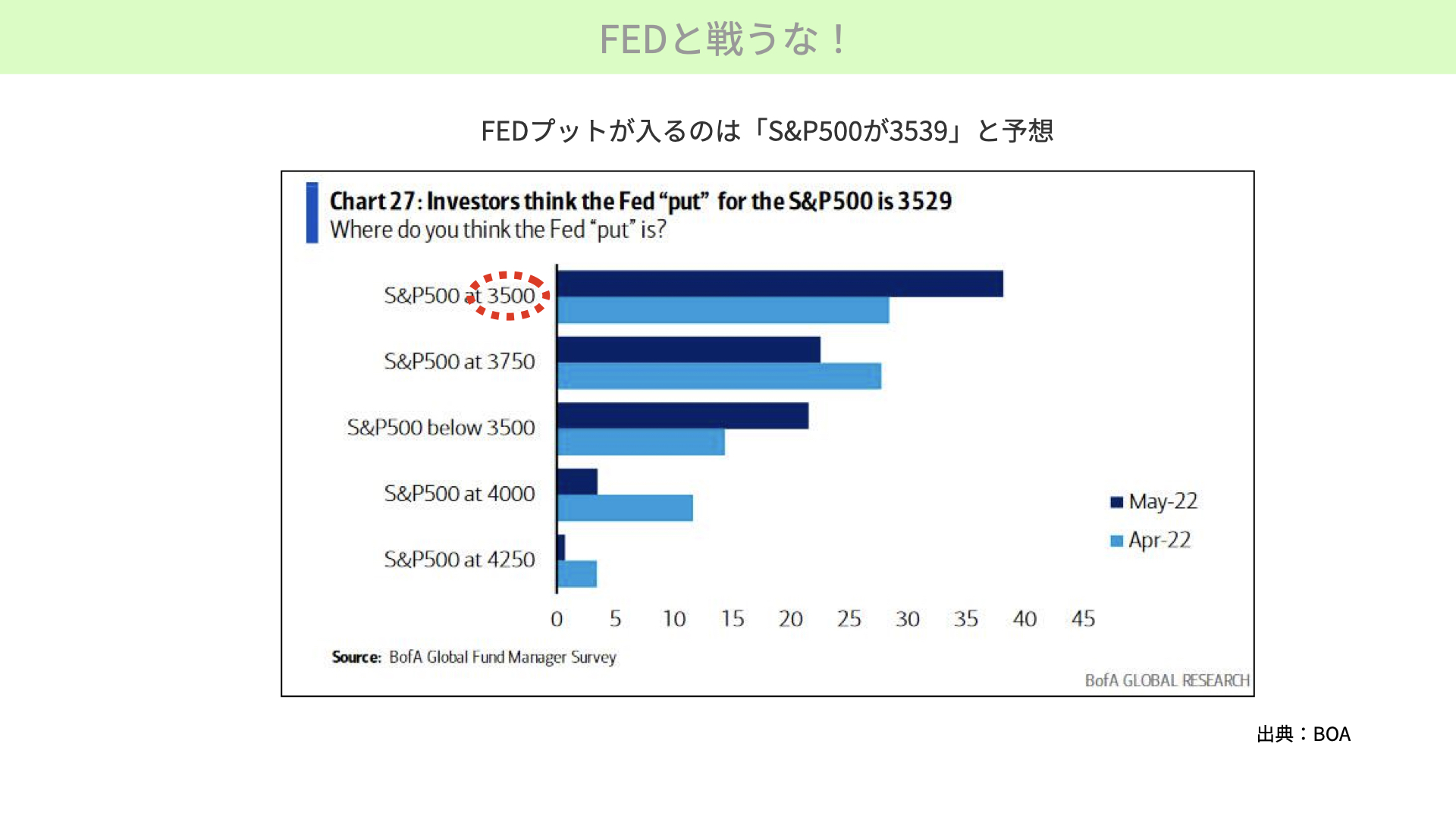

こちらはバンク・オブ・アメリカの資料です。FEDプットがどの水準になると入るかを表したものです。

※FEDプット:FRBが金利引き上げを止める、もしくはスローダウンする、もしくはQTにおける債権売却を止める、スローダウンするといった、マーケットにとってフレンドリーな行動。

FEDプットで有名なものは、2019年1月4日に起こったパウエルプットです。新年のインタビューにおいて、これからの経済状況を踏まえながら金利、QTをある程度緩和的に扱うことを言ったため、2019年の株の相場が出来上がり大きく上昇しました。このようなプットが入る水準はどこかをアンケートで取った結果、5月段階では3,500ポイント程度ではないかとの回答が最も多くなっています。

株価見通し3,500と同じように、この水準となるとプットが入りやすい状況ではないかと言われています。底値目途ではないものの、そこが見えない状況よりはマーケットにとって不透明感がなくなり、少し安心感が出てきているというのがポイントです。

今の水準から見ると3,500ポイントは12%の下落です。その意味では、下落トレンドが続く可能性が十分にあるとして注意が必要です。ただ、そこがある程度見えてくるとマーケットの安心感で売り買いの交錯が出てくれば、底が堅くなってくる可能性もあります。そこがポイントになると思っています。3,500ポイントになったとき、なぜFEDプットが入るかです。実は一つ大きな材料があります。

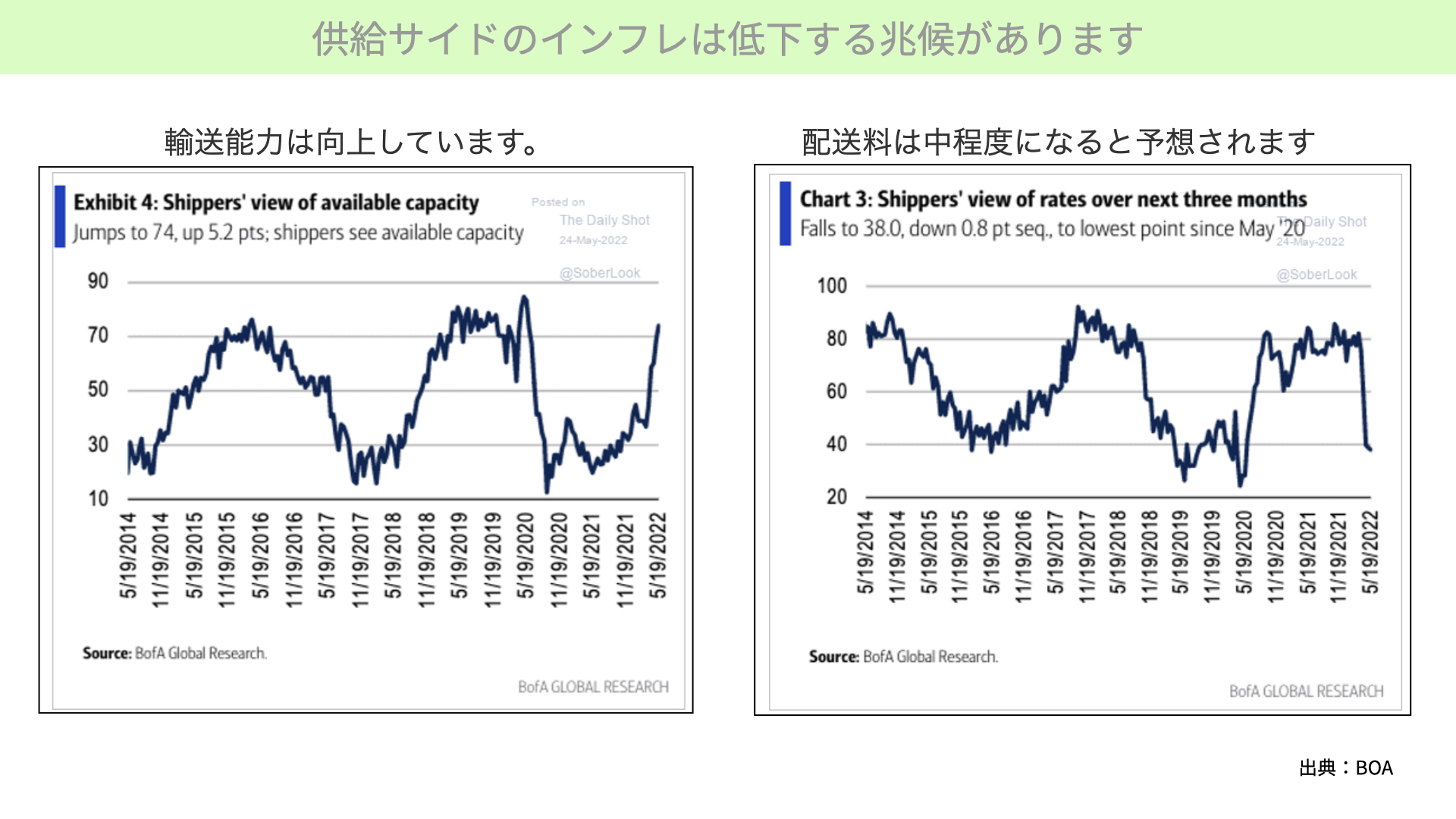

こちらは供給サイドのインフレがどうなっているかを示したものです。左の方が船便における郵送能力はどうかを示したものです。右肩上がりに上がっているように、郵送能力はコロナ前の水準に近付いている、上昇していることが分かります。

右は配送料です。こちらもコロナショック前の水準までは下がりきっていないものの、コスト的にも下がってきていることが分かります。

FRBは供給サイドのインフレはコントロールできないものの、需要サイドのインフレはコントロールできると前々から言っています。このように供給サイドのインフレが鎮静化するような材料が出てくると、FRBとしては需要サイドさえ押さえることができれば、ある程度金利水準を無理して引き上げなくてもいい。もしくはQTを無理にしなくてもいいということが起こってきます。

その意味では、金融政策の自由度が増してきて、FEDプットが導入できるのではないかと言われているのです。

そもそもFEDプットというのは、こういったインフレが強い経済環境、金融状況において、緩和状態に戻すことはできないと言われた中、インフレが鎮静化できると自由度が増すという考えが、マーケットの中で少しずつ芽生えつつあります。そこがポイントだとお考えいただければと思います。

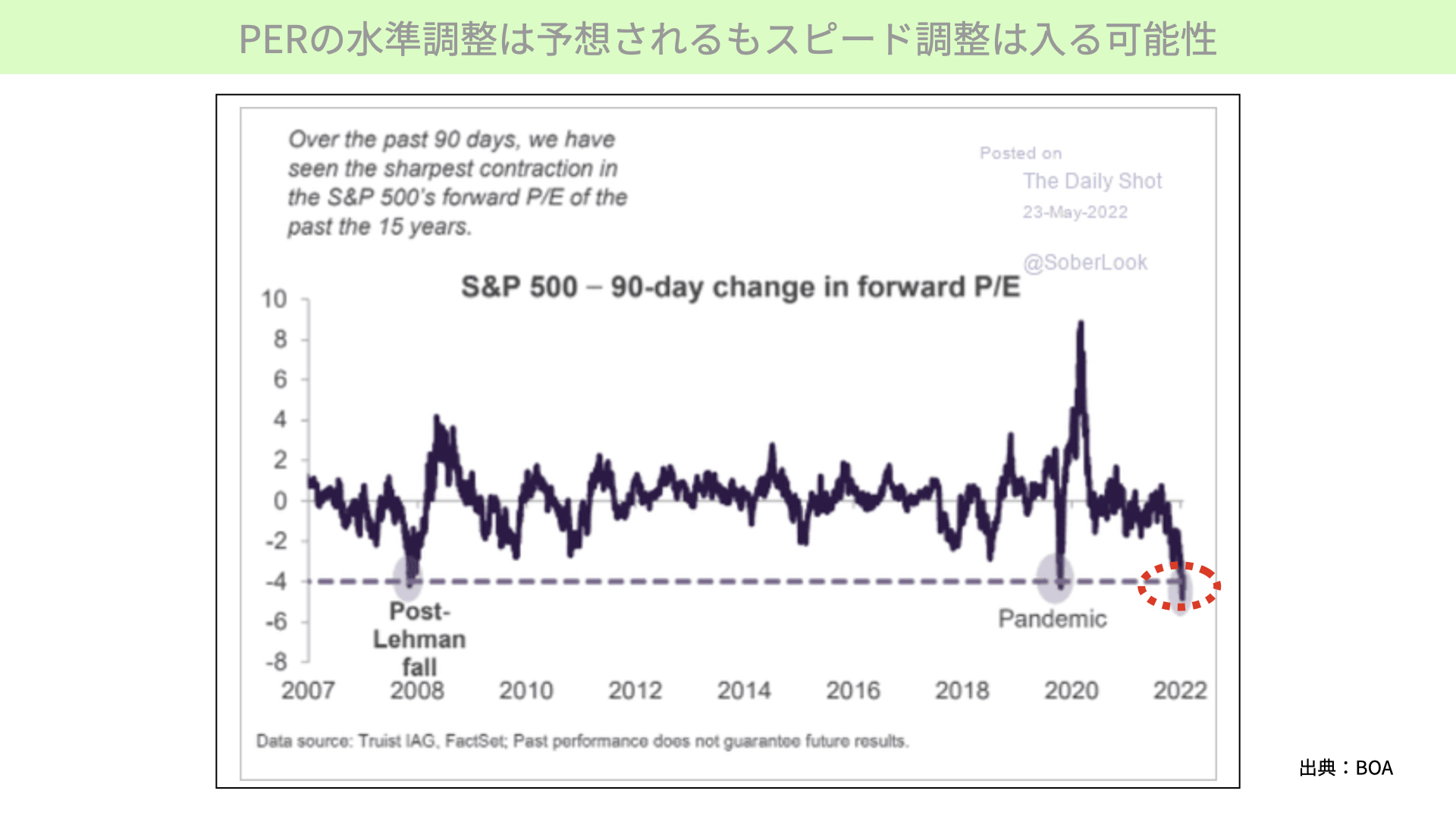

次にこちらをご覧ください。こちらは今の話とは少し異なり、PERのスピード調整が入る可能性があるとの話です。

過去の下落トレンドにおいては14倍、もしくは13倍もあり得ると、これまでも何度かお伝えしてきました。今の16倍台後半の水準から見ると、まだまだ下があります。水準感でいくとPERの低下は十分考えられます。

一方、90日間でどれだけPERが低下したかを見ると、過去のリーマンショック、この前のコロナショックと同じぐらい短期間でPER低下が起こっていることが分かりました。具体的に言えば、90日間でPERが4倍近く下がっています。こういった急激な下落はスピード調整が入りやすい可能性もあります。PERの水準感としてはまだ高いかもしれませんが、今のPERは若干行き過ぎとしてスピード調整が入る可能性があります。マーケットの心理としては少し落ち着きが出てきているのではないかというのが、ポイントとなります。

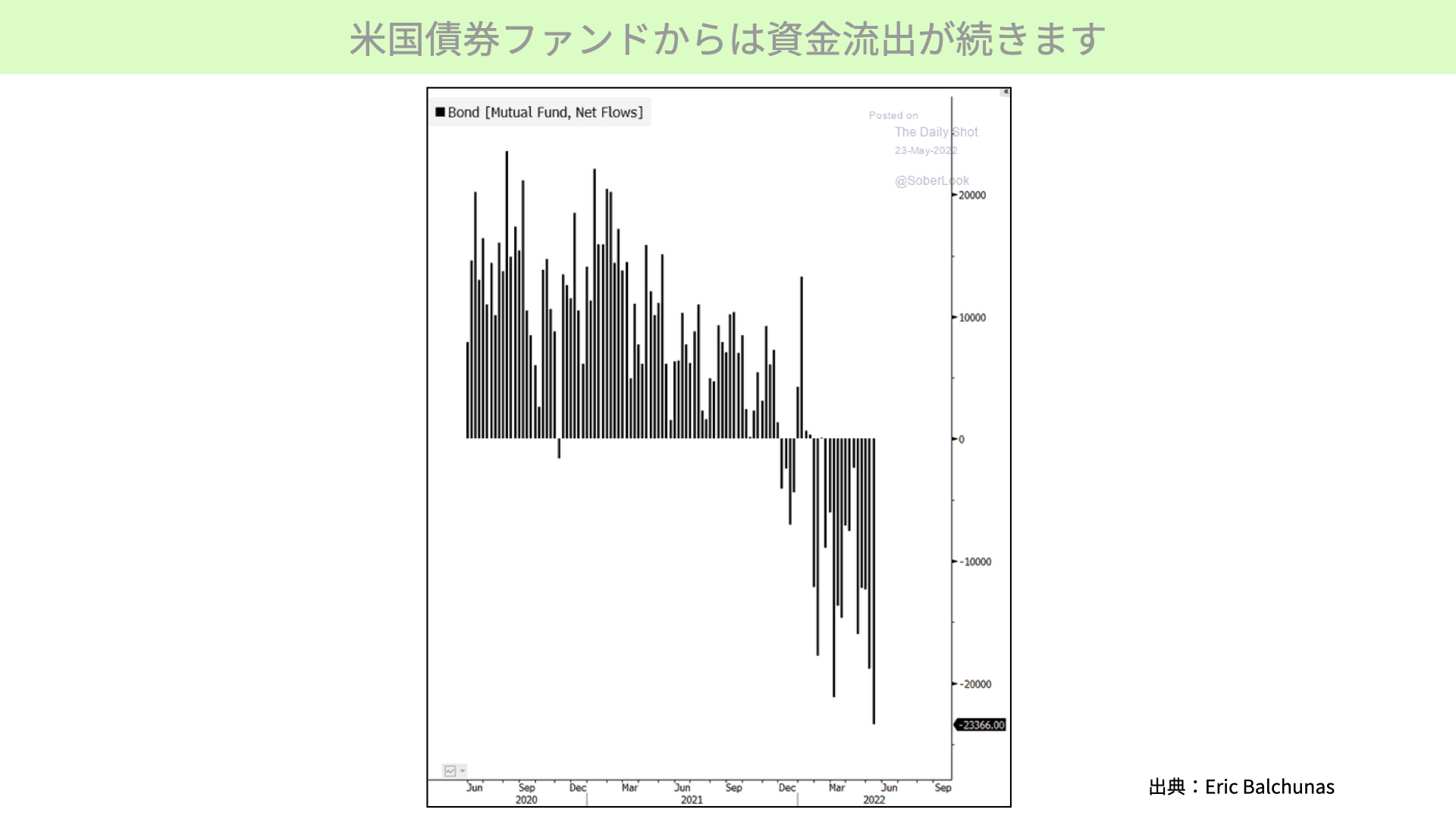

さらに今まで株式のバリエーションを中心として話をしてきましたが、もう一つ大事なポイントがあります。それは債券です。債券からお金が逃げ出している状況で金利が上昇する。もしくはこれからインフレが続き金利が上昇するので、債券を売っていく流れが出てきたわけです。しかし、実は変調の兆しがあることを皆さんに知っていただきたいと思います。

こちらをご覧ください。国債、社債、モーゲージ債券を含めた債券からのお金は、実は流出がまだ続いています。その意味では、債券ファンドのパフォーマンスが悪い状態は今でも続いていることが、このチャートから分かります。

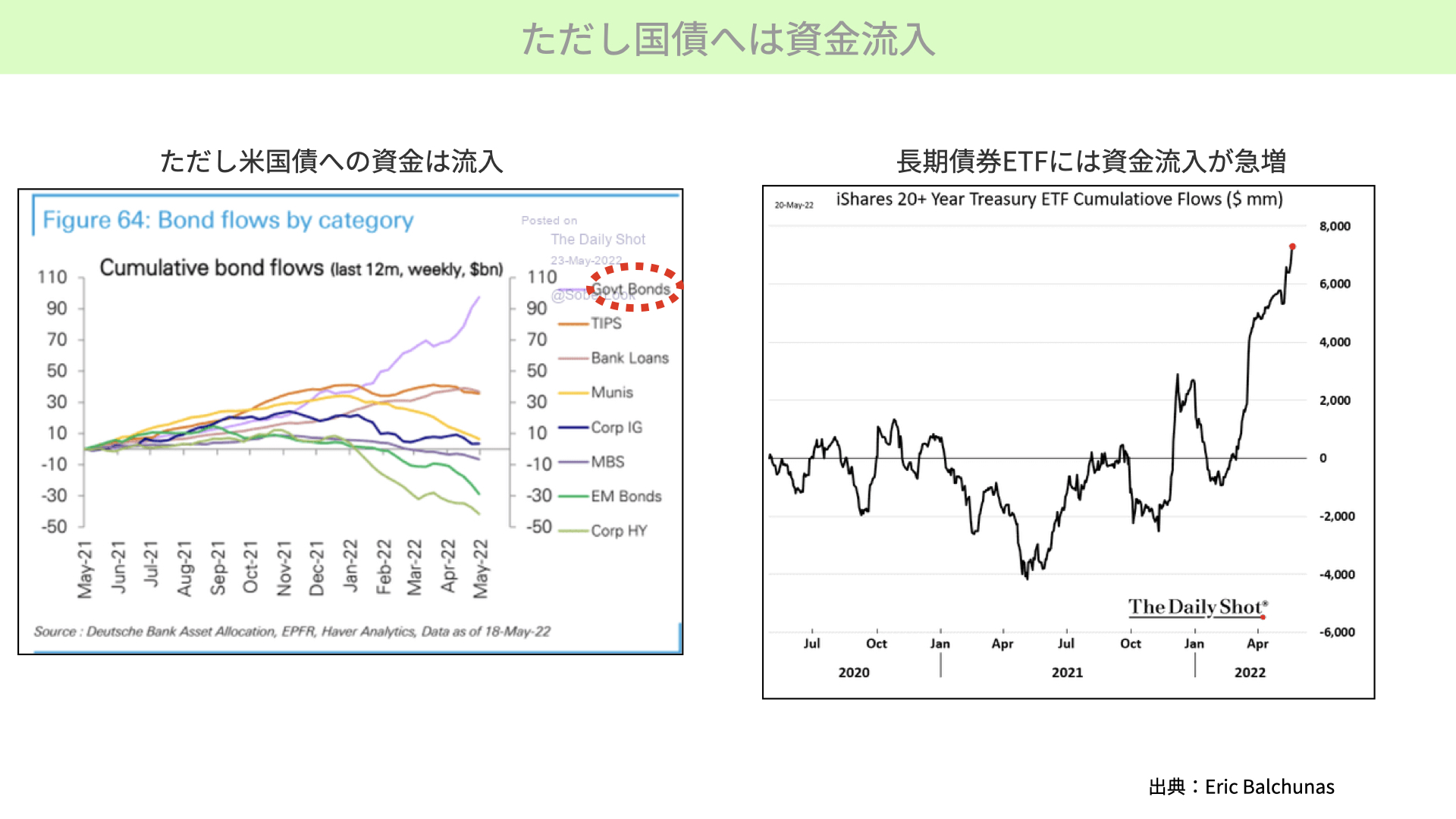

ただ、そちらを細分化するとこのようになります。

左の紫のチャートをご覧いただくと、米国債への資金流入が続いています。一方、他の債券からは資金流出が続いています。例えばインフレ債権のTipS、モーゲージ債券、エマージング債券、社債、ハイイールド債券。そういったものは全てお金の流出が続いていますが、国債にお金が流入していると分かってきました。

次に右のチャートをご覧ください。20年の米国債を集めた債券があります。TLTに対するお金の流入も極端に増えている状況で、特にこの2月以降お金が増えてきています。

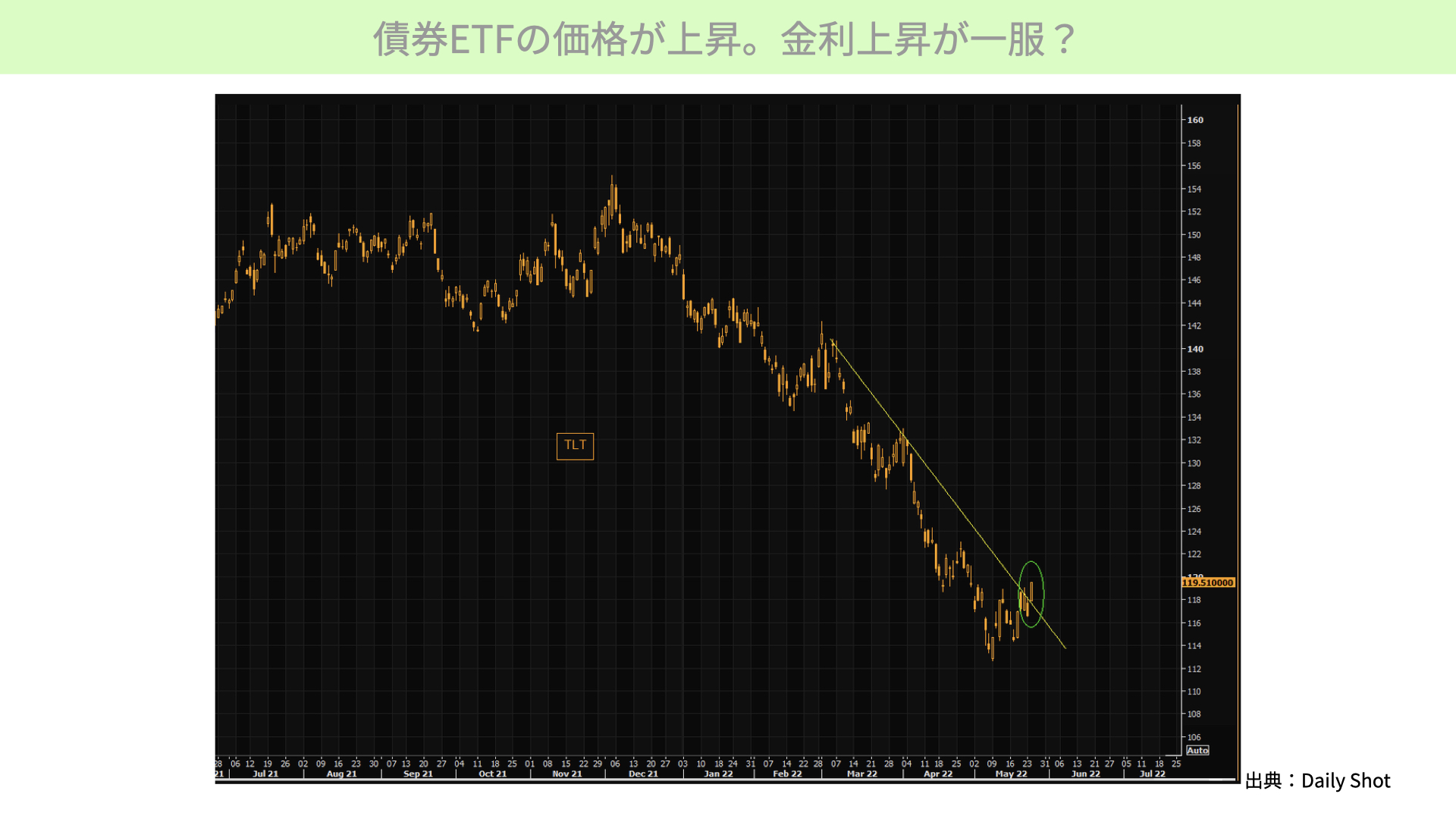

皆さんの中においてはTLTの価格が大きく下落しているとのイメージを持っている方が多いと思いますが、金利が上昇したことによって債券価格が下がり、ETFの価格が下がった局面においても、投資家のお金はどんどん入ってきていたのです。

いずれ割安と考えられる水準に近付いてきています。TLTの価格に割安感が出てきているということは、金利の上昇もある程度で止まってくるのではないかというのが、マーケットの予想となってきています。簡単に言えば、市場の予想としては米国の金利上昇も、この辺である程度一服してくるのではないかと考えられつつあるのです。

それは、インフレが供給サイドの問題にある程度目途が立ってくることがあれば、需給サイドの人件費などをFRBがコントロールすることで全体のインフレ率が下がり、その結果金融の自由度が増し、もしも景気後退、大きな株価下落状態においては、FRBがプットを討てる状況となってきます。

そうなると無理して金利を上げる必要がないので、米国債の金利はそこまで上昇しなくてもいいのではないかというのを表したのが、TLTの価格の反転です。

長期の下落トレンドからブレイクする反転の兆しが見えてきていることが、マーケット関係者にとっては非常に興味深く見られています。その意味では、これから長期金利がある程度安定してくるのではないかというのが、プラス材料だと思ってください。

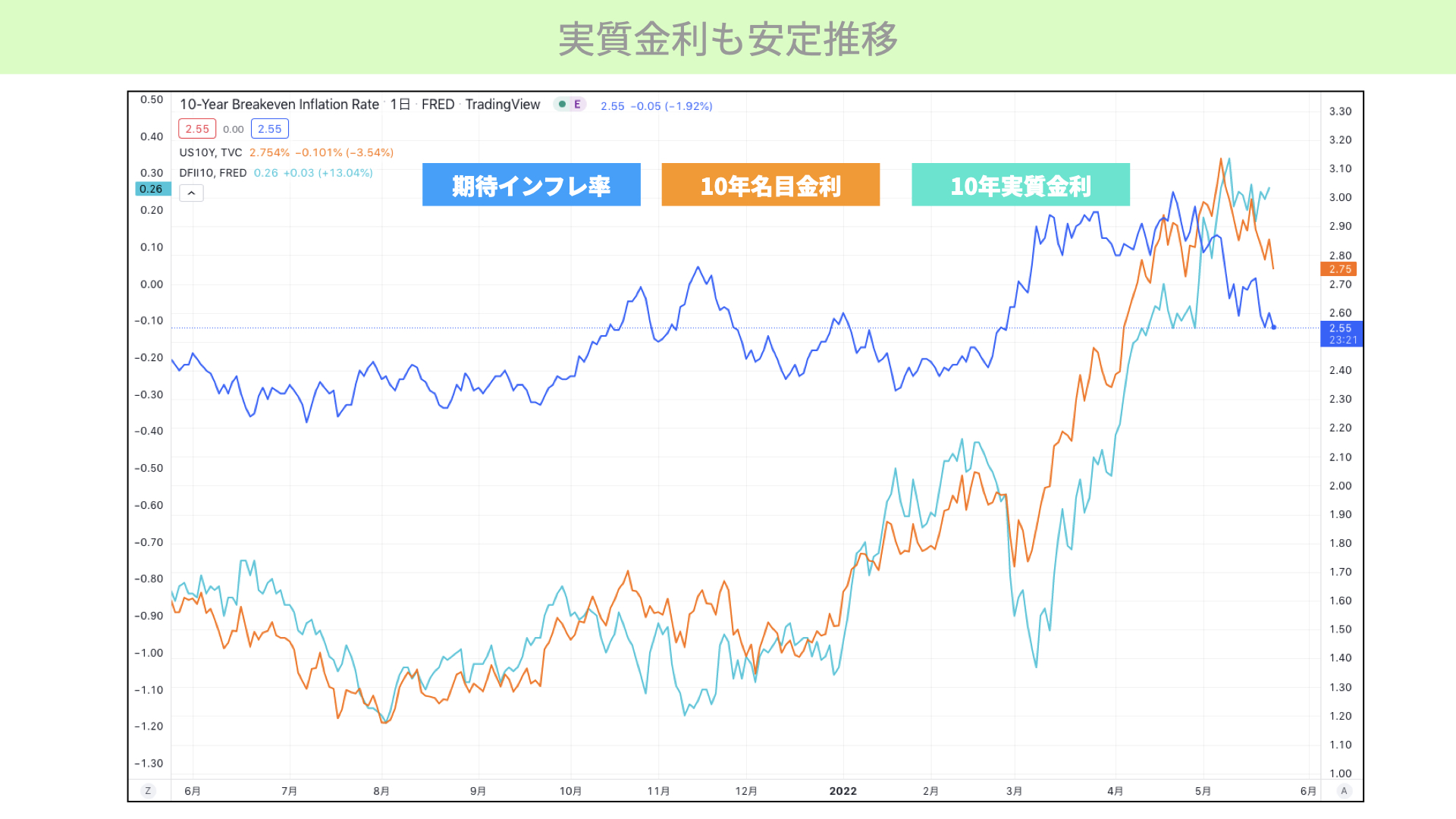

その上で最後に見ていただきたいのが、実質金利の動きです。何度もお伝えしているように、実質金利の上昇は株価にとってマイナス要因です。しかし、ここ数日間は実質金利が落ち着いてきている、下がってきている状況です。

こちらをご覧ください。緑線が10年実質金利です。一時期の0.3%のプラスから見ると、0.2%近辺まで落ち着いてきている状況です。その背景としては、10年名目金利というオレンジの線、10年債券の利回りが少し低下してきていることがあります。

インフレがある程度鎮静化したことで、無理な金利引き上げがなくてはいいのではないかというのがオレンジの低下です。もちろん、景気の減速によるそういった需要の低下も入ってきていますが、そういうものも含めて10年金利が下がってきています。

さらに青のチャートが期待インフレ率です。こちらも低下しています。期待インフレ率が低下するということは、インフレが鎮静化できるのではないかとのマーケットの期待が高まっているということで、期待インフレ率と10年名目金利が共に下がっている状態だとして、実質金利が落ち着いています。

このように実質金利が落ち着いてくると、株価のプラスマイナスの要因が消えてきます。先ほどのようなPER、EPS見通しを含めた金融機関の予想にとっても、少しプラス材料になってくることもあります。その意味では、総悲観的な中でもこのようなプラス材料が徐々に芽生えてきていることは、見逃してはいけないかと思っています。

しつこくなりますが、下落目線が続いている中においてこういうきっかけがあることはぜひ念頭においていただければと思います。ただ、マーケットの置かれている環境はまだ厳しい状況が続いています。

全力買いということではなく、今のポジションをきっちりと、下落10%のリスクシナリオが仮にあったとしても耐えられるかどうかをチェックしながら、マーケットと向き合っていただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …