10日にCPIの発表、14~15日にFOMCを控え、市場の材料もかなり薄くなってきていることから、マーケットは膠着状態が続いています。

そんな株価の動きの中で、先行性があると言われているRussell 2000が、S&P500を上回る動きをしています。こういった動きをすると、株価が底値を形成している可能性があるとして一部で注目されていますが、今後本格的な上昇になるかどうかを、過去のRussell 2000の動きも含め、分析していきたいと思います。

[ 目次 ]

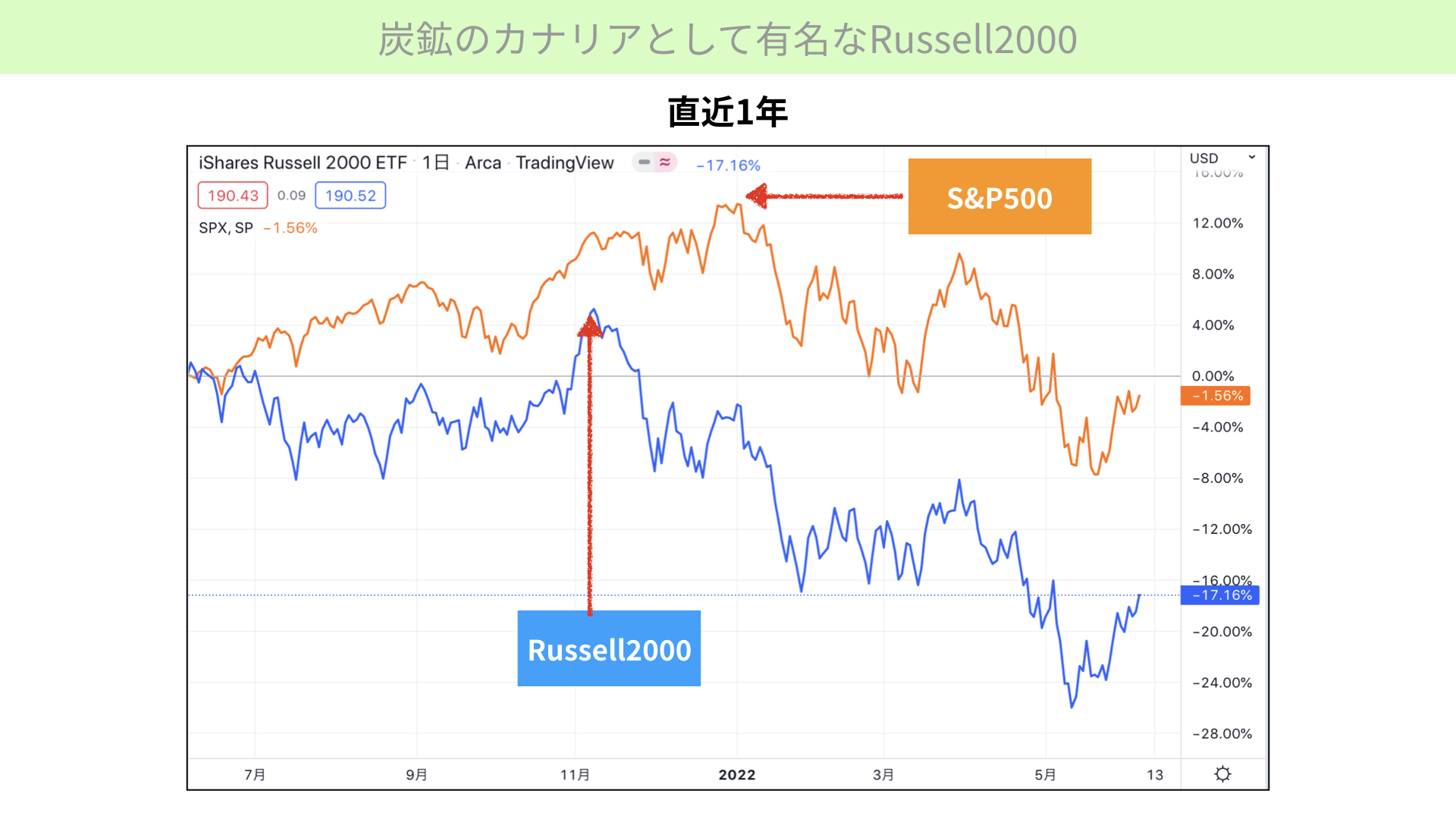

下落局面に先行するとして、Russell 2000は炭鉱のカナリアだと言われています。こちらのチャートは、1年間のS&P500とRussell 2000を集めたものです。Russell 2000は小型株を集めたものですから、アメリカにおいてもかなり時価総額の小さなものが集まっています。

Russell 2000が下がるということは、景況感が悪くなる、小型株になかなかお金が回らないときです。そのため、S&P500よりも先行して下がる特徴があります。

直近1年を見ると、昨年11月Russell 2000が先に下落を初め、S&P500は今年に入って1月4日から下落しています。1ヶ月近く先行していたことが分かっています。これはあくまで結果論ですから、いつもそうなのかと言うと絶対ではありません。しかし、かなりの確率でRussell 2000が先行すると、ぜひ今後も覚えていただければと思います。

そんなRussell 2000ですが、実はもう一つの顔を持っています。株価のボトムを示す先行指標としても認知をされているのです。

今回、チャートはRussell 2000とS&P500を集めたものです。Russell 2000、青いチャートはコロナショック後の大幅な上昇局面において、Russell 2000の方が先行した、上昇幅も大きかった傾向がありました。

一方、S&P500は大型株に遅れて、ゆっくりと追いかける形となっていました。今後Russell 2000がS&P500に先行して上昇すると、ボトムの形成をしているのではないかとの期待感が高まってきているのです。

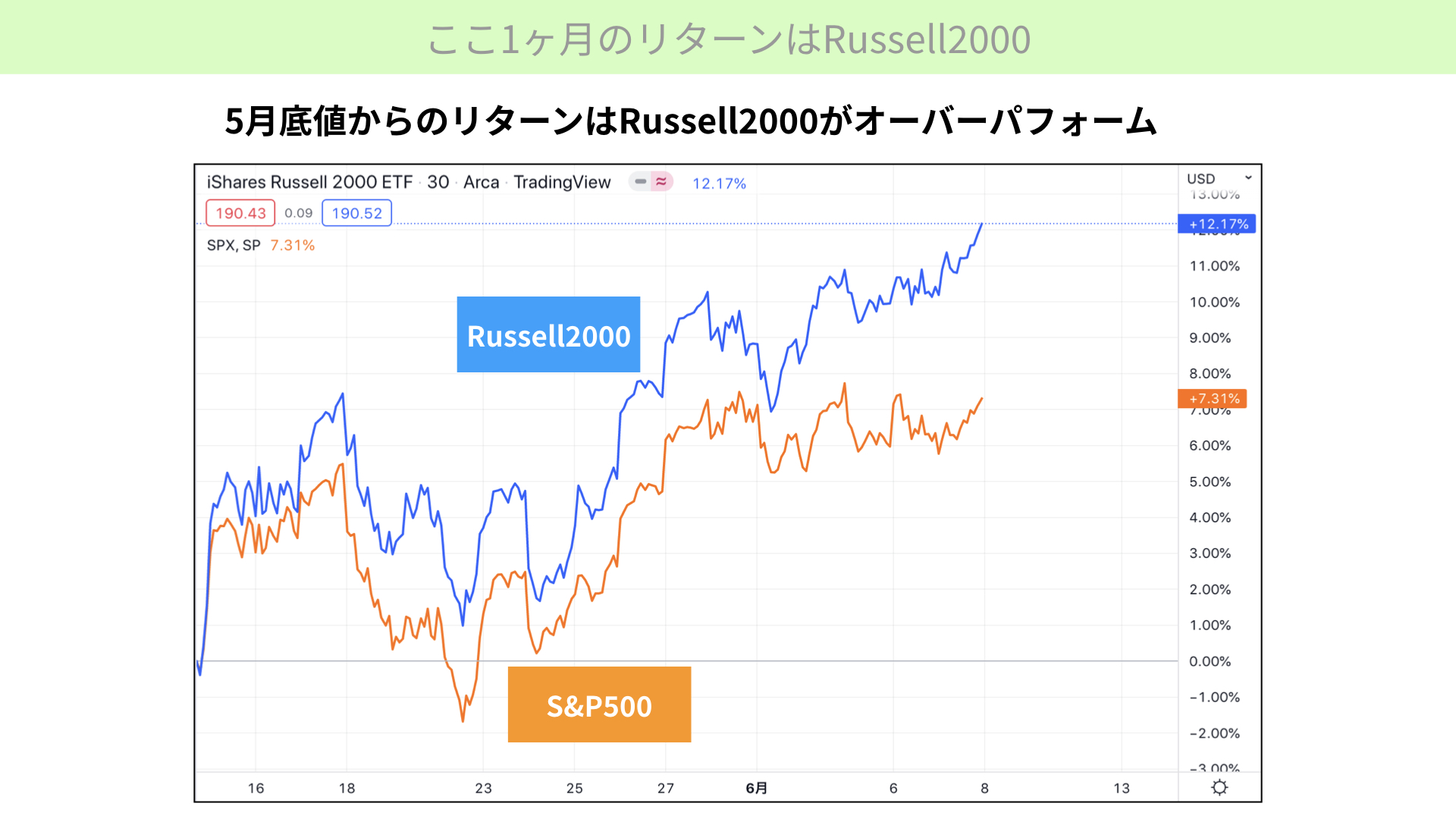

では、ここ最近はRussell 2000とS&P500、どちらの方が上がっているのでしょうか。

5月にいったん底値を付け、そこからリバウンドが始まっています。ここ1ヶ月間のパフォーマンスでは、Russell 2000の方が12.17%、S&P500が7.31%です。5月からのリターンを考えるとRussell 2000が上昇していることから、今回、もしかしたら5月に底値を付けて上昇局面に入っていくのではないかと、期待する向きもあります。

金融機関も、一部ではそんなに大きく下がらないとの声もあります。8月に向けて大きく下がっていくなど、いろいろな意見があります。今回、この事象から見ると、底値を売った可能性があると分析する必要があります。

では、本当に底を打ったのでしょうか? Russell 2000をさらに細かく分析します。

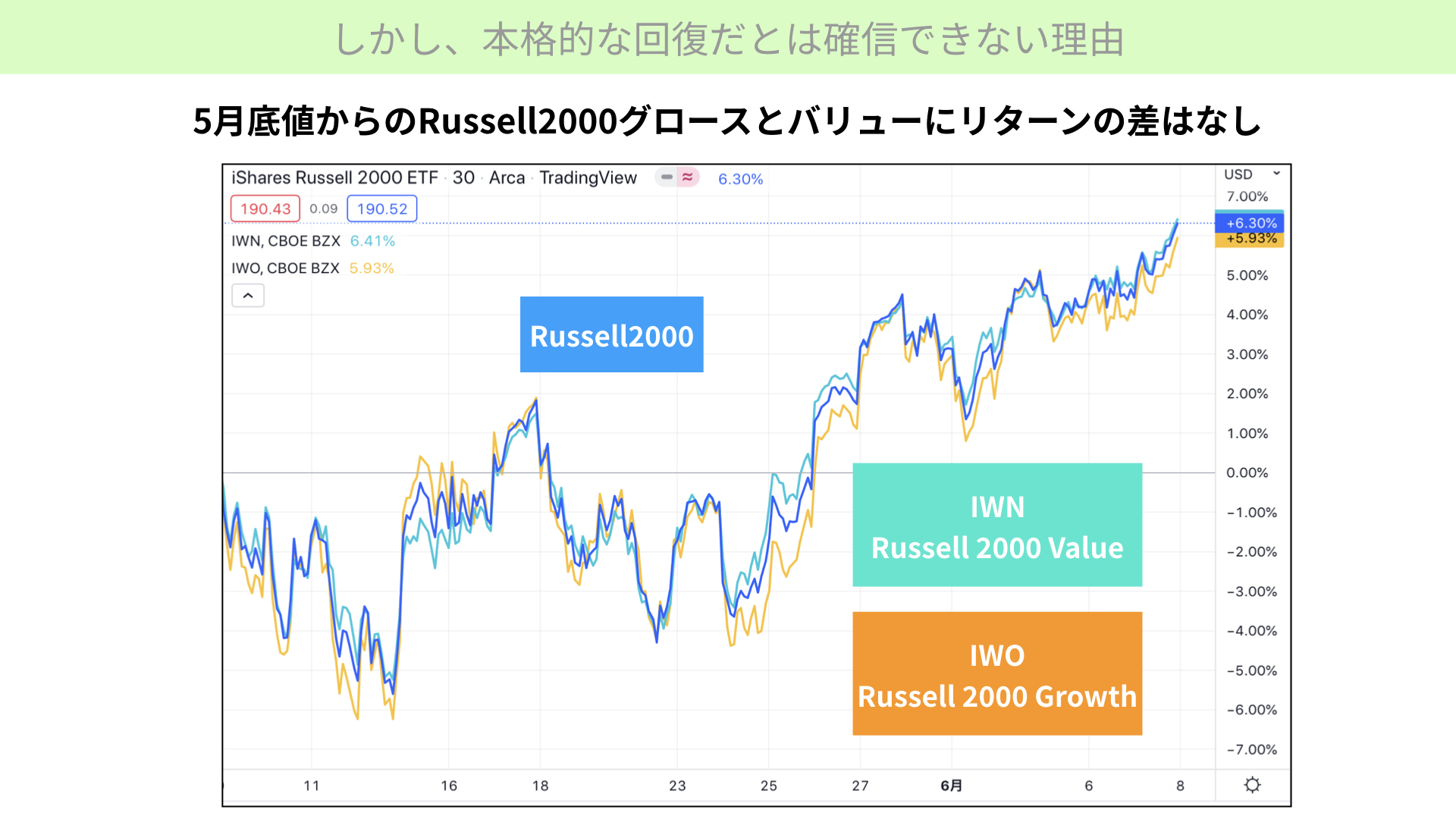

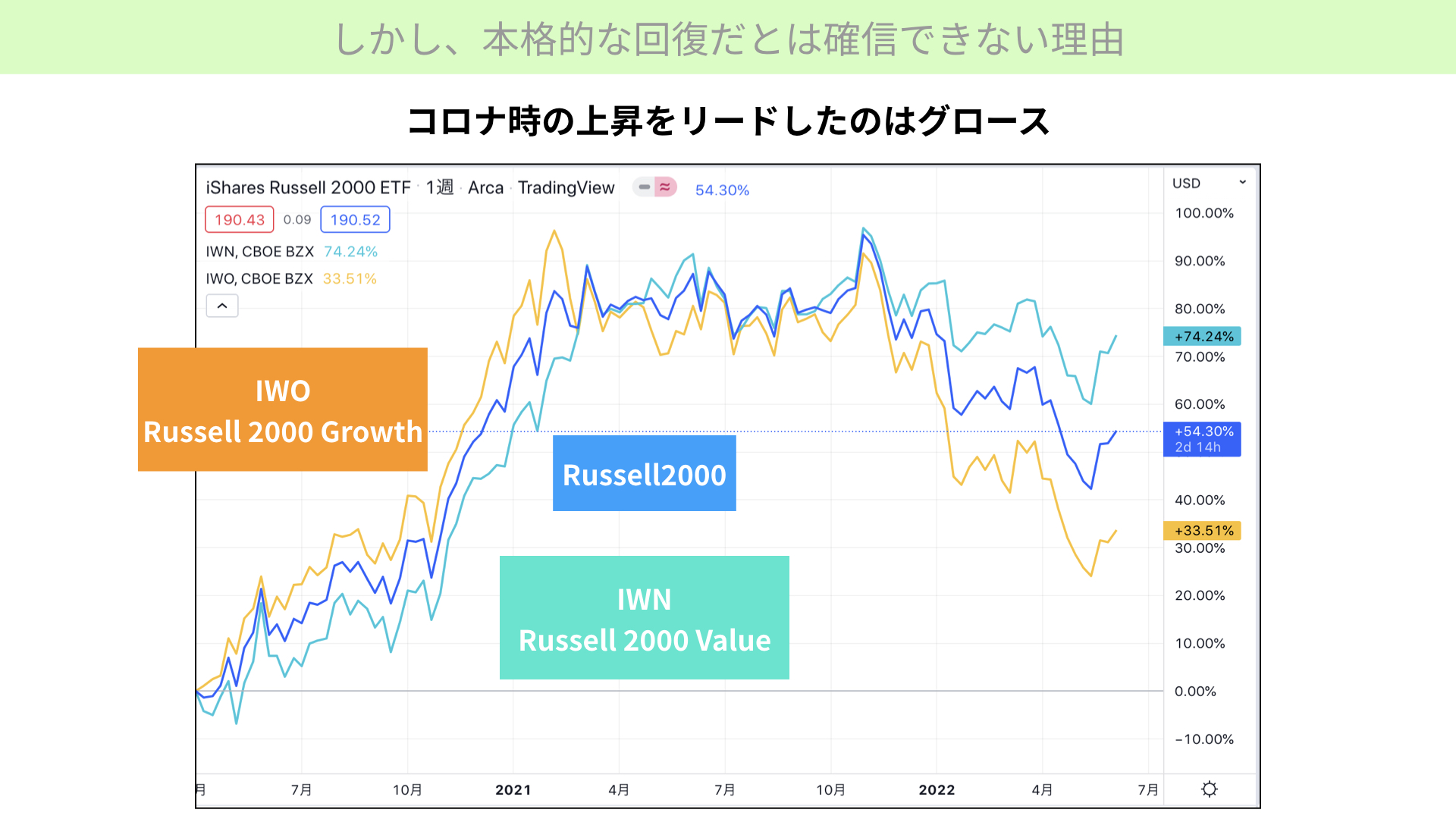

Russell 2000には、Russell 2000 Valueと、Russell 2000 Growthがあります。各ETFでIWN、IWOというものがあります。今回、5月底値からの戻り局面はRussell 2000が青、緑のチャートがValue、オレンジのチャートがGrowthです。Growth、Value、Russell 2000が変わることなく上昇しています。Value、Growthのどちらかが突出して上昇したわけではないと、1ヶ月のリターンからは分かっています。

実はここにヒントがあります。本来であれば、ここに差が出ていいのではないかと思っています。

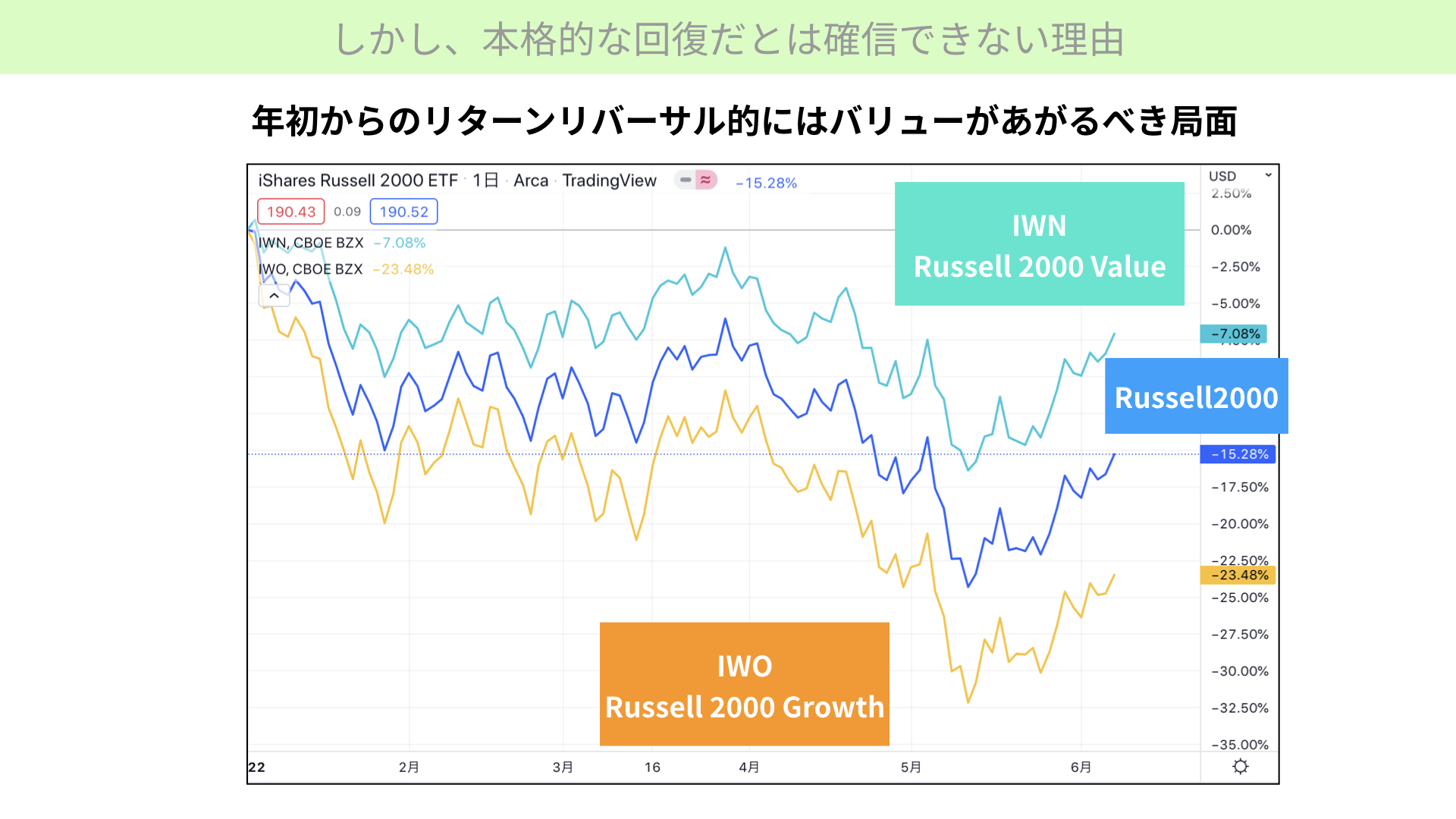

こちらは年初からの下落率です。

年初から下落を大きくリードしてきたのは、Growth株。約23%近く下落しています。一方、Valueは7%の下落です。Russell 2000全体としては15.28%です。本来リターンリバーサル、大きく下落したものが上昇するという観点から見ると、年初来大きく下げてきた反動が、本来であればGrowthに出てもおかしくないところでもあります。

ですが、実際にはValueとGrowthのリターンがほぼ同じ。リターンリバーサルが起こっているような状況ではないと言えます。

さらにこちらをご覧ください。

こちらを見ると、コロナ後の相場をリードしたものはGrowthだったと分かります。前半部分、2022年に入るまではGrowth株がリードしながら、Valueが少し遅れる形を取っています。本格的な経済、株価の回復局面であれば、通常Growthが上がりやすい状況です。

にもかかわらず、今回の1ヶ月に関してはGrowthとValueがあまり変わっていない状況です。

こういった観点から見ていくと、今回の1ヶ月の上昇が本格的な株価上昇かどうかは、Russell 2000からはなかなか判断しづらいと言えます。

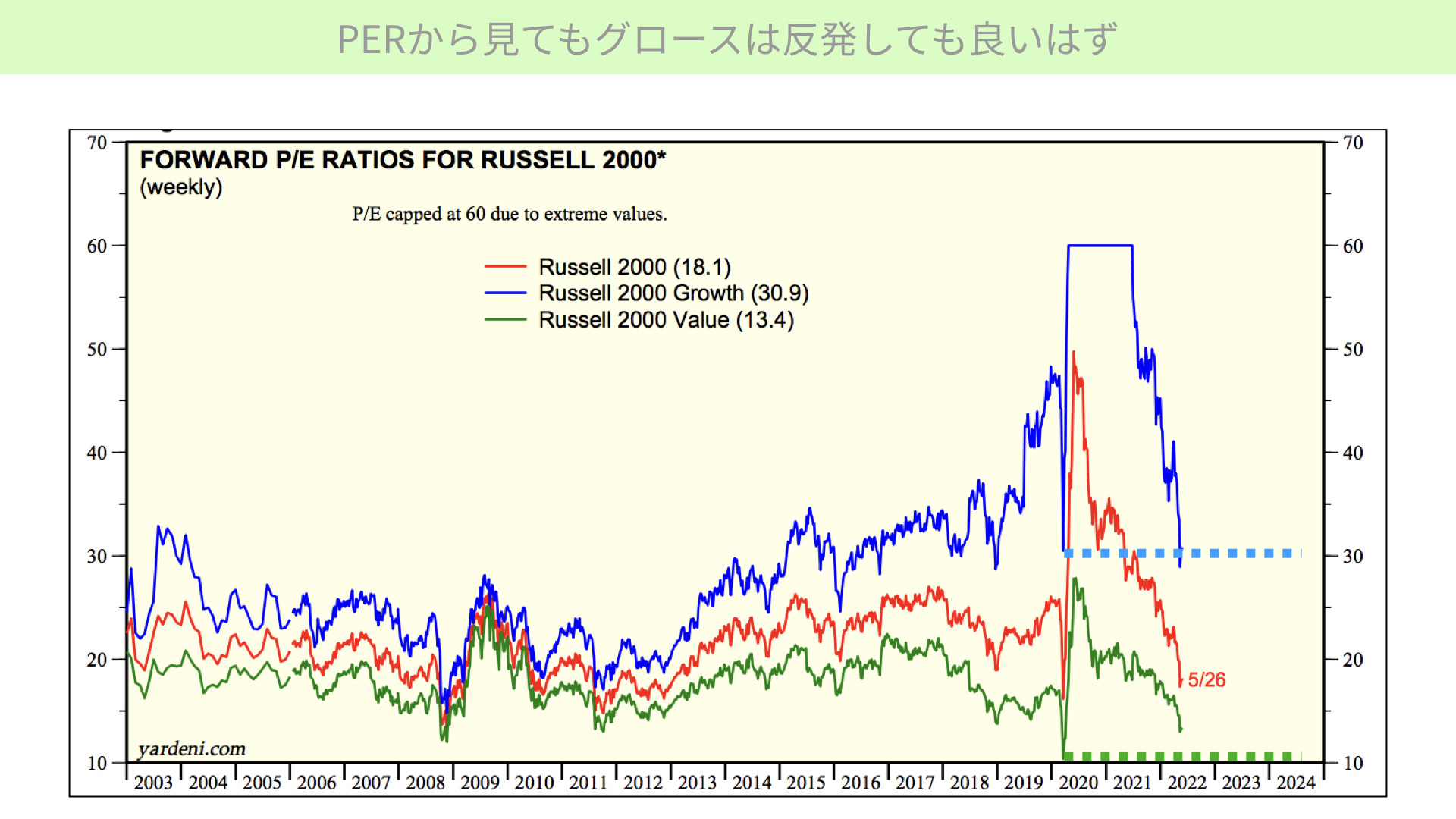

大事な観点としては、バリュエーションのどちらがいいか、悪いかをしっかりと見ていくと、さらに深い分析ができるのではないかということです。そこで、GrowthとValueのPERを見てみました。

こちらは2003年以降のRussell 2000のGrowthとValue、PERを示したものです。赤いチャートがRussell 2000、青いチャートがRussell 2000のGrowth、緑色がRussell 2000のValueです。

これを見ても分かる通り、全ての指数でPERが低下しています。Russell 2000としては、18.1倍まで低下しています。この水準はコロナショックの水準ですから、かなり割安になってきたと言えます。

ただ、ここで注意して見たいことがあります。青い線のGrowthです。30.9倍と水準感としては高いものの、コロナショック時も30倍程度で底を打ちました。コロナ以来本当に割安に入ってきていると、Growthからは言えます。

一方、緑のValueです。13.4倍まで下がってきていますが、コロナ時は10倍まで下がりました。まだ3.4倍ほど割高、底値よりは高いです。そう考えると、普通はリターンリバーサルから考えても、Growthの方が割安で上がりやすいと言えます。

そんな状況にもかかわらず、Growth、Valueが変わらないということは、積極的に小型のGrowthを買っていこうという動き、大きなお金が動いていると確認できないわけです。特に今は出来高が細くなってきている状態です。売った分をリバランスで買い戻している程度に収まっていると分かります。

積極的にGrowthを買っていく状況となれば、株価は本格的な復調となります。しかし、今のようにGrowthとValueが変わらない状態では、まだ本格的な上昇ではないと、Russell 2000だけを見ると言えるでしょう。

ぜひ、今後GrowthとValueの動きを見ていただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …