10月13日、米株式市場は大きく上昇しました。今週最も注目されていたCPIが発表されました。発表前は、もしもCPIが予想を上回ると、今後もアメリカの金融政策が引き締めを続けることになるため、金利の上昇に繋がり、その結果、株価が大きく下落すると予想されていました。

さて、実際のCPIの結果はというと、事前予想を上回りました。そのため、本日も株価が終日下落するだろうと考えた方がほとんどだったかと思います。しかし、寄り前は予想通り株価は下落したものの、その後反転し上昇、最終的には2%を超えるプラスで終えました。1日の値動きは上下幅がを4%を超えるなど、かなり大きな変動のある1日となりました。

では、今後もこの上昇が続くのでしょうか? コメントで聞かれるように、CPIがピークアウトしているとか、金利が高くなることを織り込み済みにより株価が上昇したと考えるべきなのでしょうか。

それとも、あくまでもショートカバー、株価は需給関係で上がったもので、持続性がないのではないか、ということを分析したいと思います。また、今後はどういったところに注意すべきかもお伝えします。

[ 目次 ]

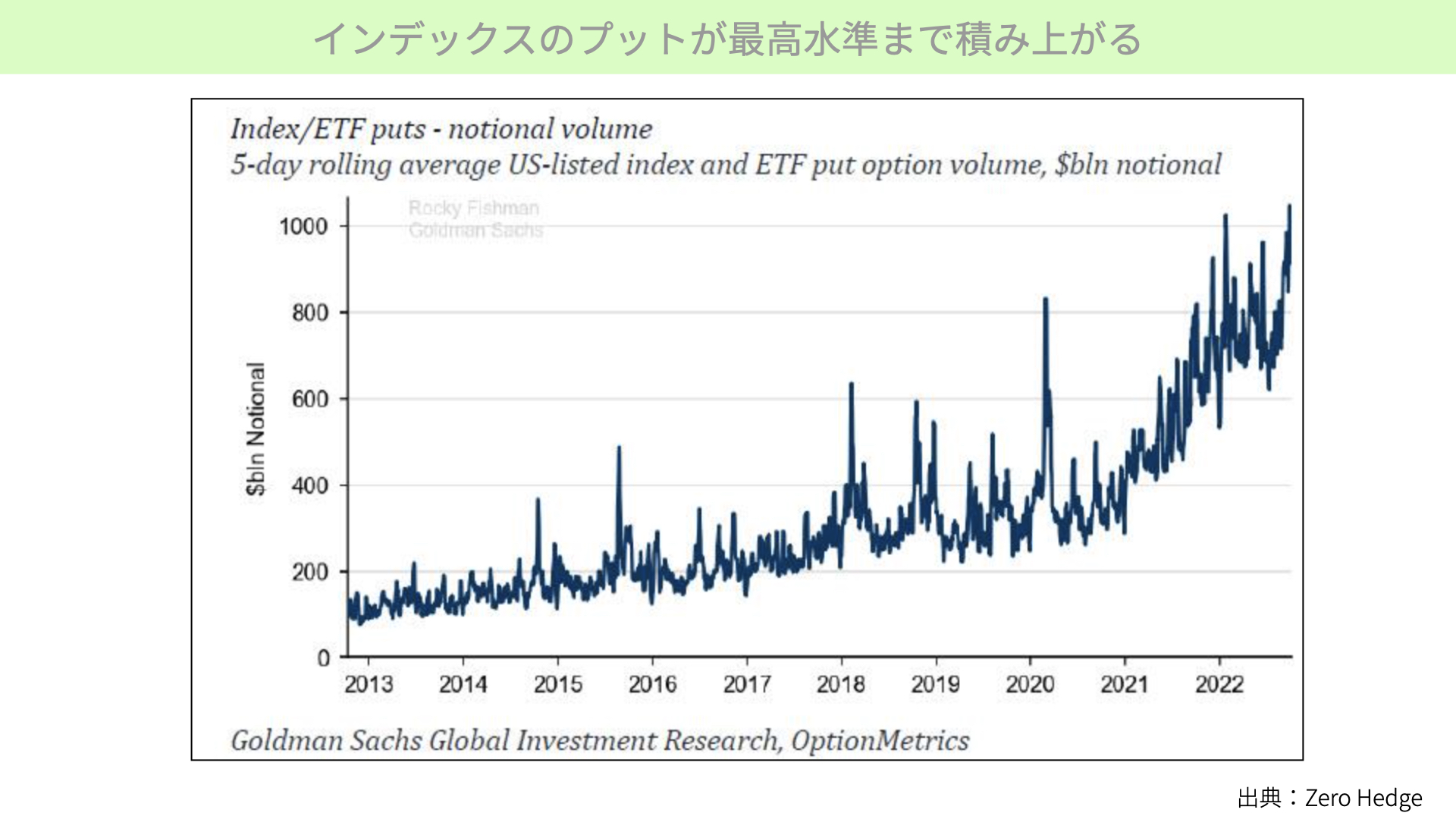

まずは、今回、ショートカバーが起こった、株価が大きく上昇した背景には何があったのでしょうか。インデックスのプットが過去最高水準まで積み上がっていたことが、背景ではないかと解釈されています。ただし、これは完全に後講釈になりますので、そういった事実があったということを確認していただくための説明だとご理解ください。

まず、こちらのチャートはゴールドマン・サックスが出した、プットオプションの量を表したものです。プットオプションとは、S&P500の指標や株価の値段が下がることで利益が上がるオプション取引のことです。投資家は、プットオプションを株価が下がることを回避するためのリスクヘッジ目的に買う場合も、指標の下落に賭ける利益目的で保有する場合もあります。つまり、マーケット関係者の多くはこれから株価が下がっていくと考えている人が、多かったという状況です。

そんな中、CPIの発表を受けて株式の先物市場が大幅に下落しプットオプションの価格が大きく上がったので、ボリュームが一番積み上がった状態だったポジンションから激しい買戻しが起こったことが背景にあります。

インデックスのプットポジションが積み上がっていること自体は、誰もが知っている状況でした。これが原因でというのは、まさに後出しの説明となりますが、どのようなキッカケが買戻しの条件になるかは、予測不可能であるため誰も把握できていなかったこともあり、13日はかなり慌てふためいた市場になりました。

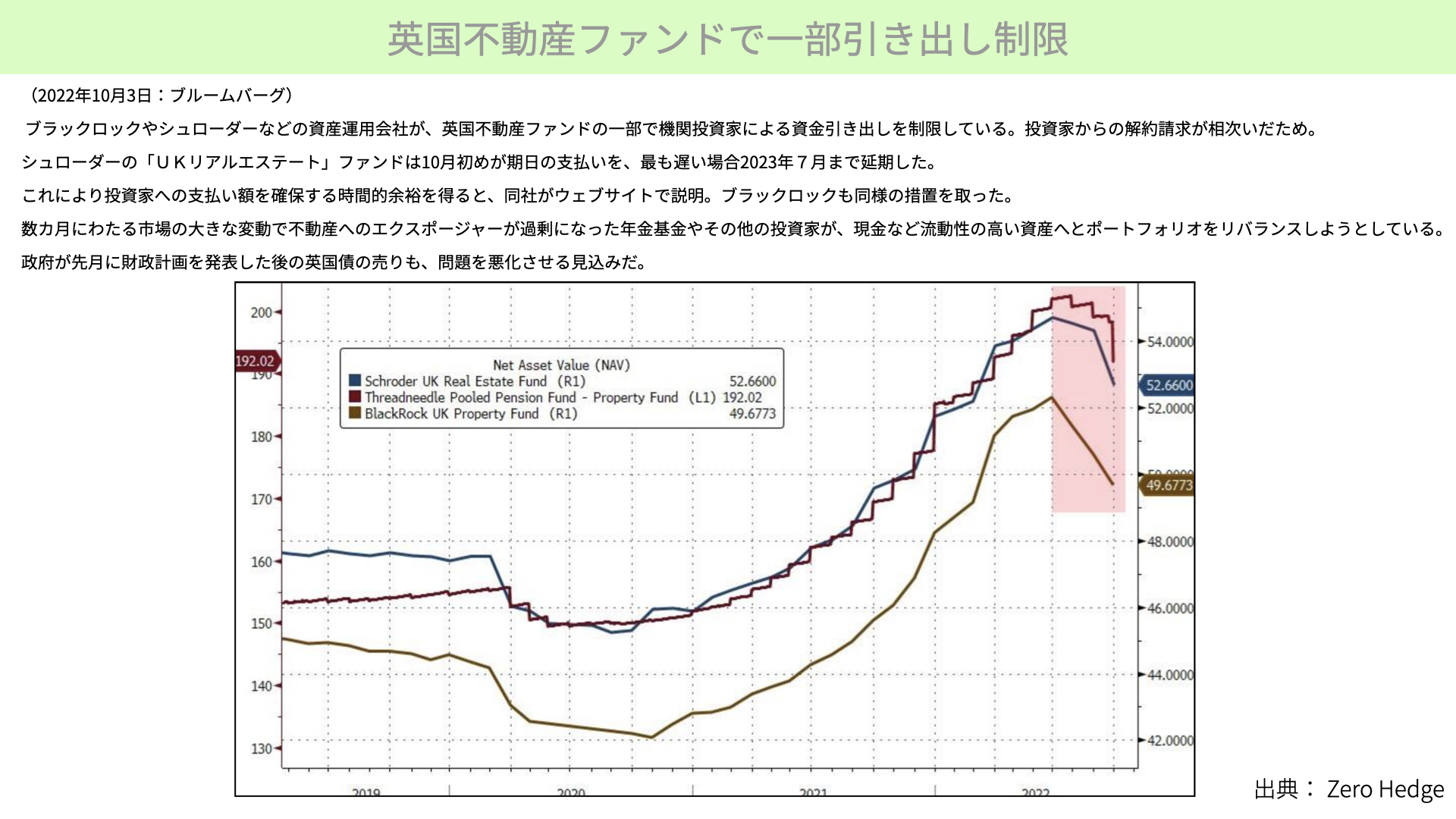

大事なことは、なぜプットオプションがこれだけ積み上がっていたかです。実はアメリカだけが要因ではなく、イギリス発の要因で積み上げがあったと指摘されています。こちらをご覧ください。

こちらは英国不動産ファンドに関する記事です。3つのファンドで、一部(解約)引き出し制限があったというものです。10月3日、ブルームバーグの記事に載っていましたが、機関投資家がイギリスの不動産ファンドを解約したいと申し出ましたが、ファンドサイドは最長で23年7月に解約に応じる、そこまでは延長させてほしいというものです。

これを受けてマーケットが考えたのは、リーマンショック直前の2007年秋のことです。BNPパリバというフランスの銀行が、ヘッジファンドの解約に応じなかったことで信用不安が高まり、その翌年の春にはベアー・スターンズの倒産、秋口にはリーマン・ブラザーズの倒産に繋がりました。今回、ファンドが解約に応じないということは、2007年と同じようによほどの理由があるのではないかと、急激に金融リスクに対する不安感が増していました。そのため、オプション取引において、米S&P500を含めた指標に対するヘッジポジションが、多く積み上がっていたという背景です。このヘッジポジションは今後の米株価が下がるものに対してのものでもありますが、それ以上に英国発で世界的な金融不安が広がるのではないかというリスクに対して積み上げていたものでした。

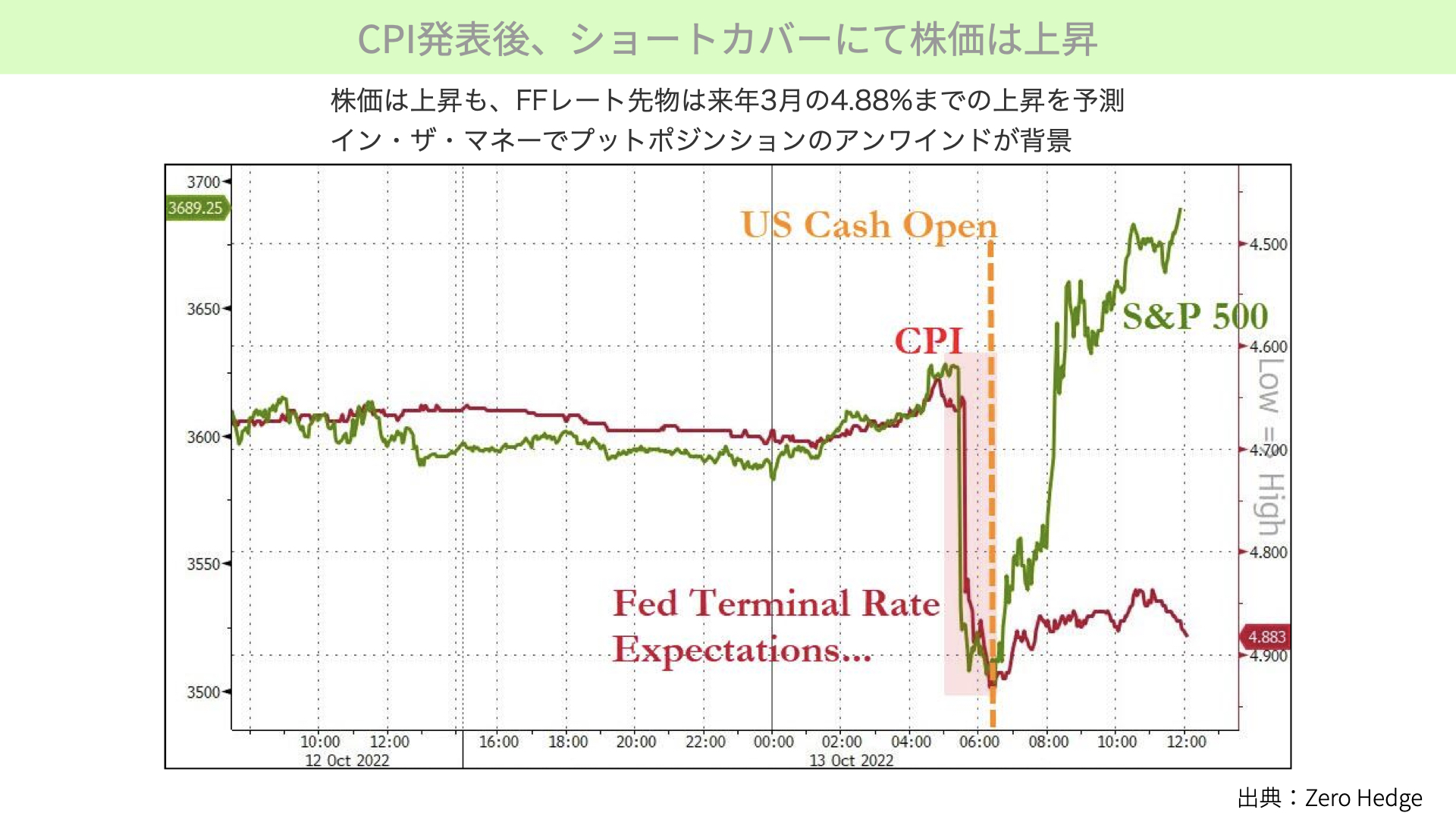

このような状態で市場では何が起こったのでしょうか。これは13日の動きです。緑のチャートがS&P500、赤いチャートがターミナルレート、来年3月のFFレートの先物の予想推移です。

まず見ていただきたいのは、赤のCPIです。冒頭にお伝えしたように、CPIは今回事前予想を上回る結果となりました。まだまだインフレが続いている状況であったことが確認されました。これを受けて、FRBはこれからも政策金利を引き上げなくてはならなくなると、赤のターミナルレートが4.6%から4.8%まで、0.25%ほど急上昇しました。これは、今後、今までの予想に0.25%をプラスした利上げを行うようなタカ派的イメージとなり、ターミナルレートが上昇し、それに伴ってS&P500も大きく下落しました。

さて、S&P500が大きく下落していましたので、普通であればこのまま株価は下落していくであろうと思われていたのですが、なぜかそれからS&P500は上昇に転じました。では、なぜ転じたかと言えば、前のスライドでご説明したところにポイントがあります。

市場関係者がプットオプションを大量に保有していたということは、今後株価が下落すると予想して保有していたのです。しかし、予想外のCPIの内容を受けて先物が大きく下落し、プットオプションがイン・ザ・マネーの状態になりました。簡単に言えば、プットオプションを保有していることで、含み益が出ている状態になったのです。

含み益が出ている状態になると、オプションで利益が出ているうちに売却し、利益を確保するアンワインド(買い戻し)をしなければならなくなり、多くのファンドマネージャーが買い戻しを行いました。アンワインド、つまり、売ったポジションを買い戻すということは、今度は株式にとっては買い圧力となります。需給の関係でいくと買う人が増えた需要が増えた状態となり、緑のS&P500は徐々に上昇を始めます。

株価の上昇が、より多くのアンワインドを巻き込みショートカバーがさらに進み、その結果S&P500が上昇。上昇すると、ガンマトレード、デルタヘッジにより現物ポジションやオプションを買わなくてはならない人たちが増え、さらに上げが加速しましたという流れです。

ここで重要なのが、ファンダメンタルズが変わったというより、需給関係が変わったことが理由で大きく株価が上昇したことだということです。13日のS&P500が上がった背景は、間違いなくショートカバーに原因にあります。そして、そのショートカバーが過去にないほど積み上がった背景には、イギリスの金融不安があり、そういったポジションを積み上げていたこととなります。

ショートカバーで株価が上がったということは、これからもショートカバーで上がっていく可能性もあります。一方で、間違えてはいけないポイントも二つあります。まず、一つ目はイギリスが市場リスクを抱えているという状況であり、金融に関する信用不安が高まった状態がまだまだ続いていることはこれまでも変わらず、リスクとしてマーケットには残っていることです。

もう一つは、ターミナルレートがCPIの発表前までは23年3月時点予想が4.5~4.6%であったものが、発表後に4.9%近くまで上がっているという事実です。昨日のCPI発表前よりもマーケットがさらにタイトになることを覚悟しなくてはなりません。もし、金融緩和的な状態になった上で株価が上昇したのであれば、今後も上昇が続く可能性があります。しかし、金融がタイトになり、イギリスにおける信用不安が残っている状態で、ショートカバーで上がったものの、以前よりもファンダメンタルズが悪化しているにもかかわらずなので、このショートカバーは数日間続く可能性がありますが、その裏ではファンダメンタルズの状況は変わらない、もしくは若干厳しさが増していることを、ぜひ皆さんには把握していただきたいと思います。

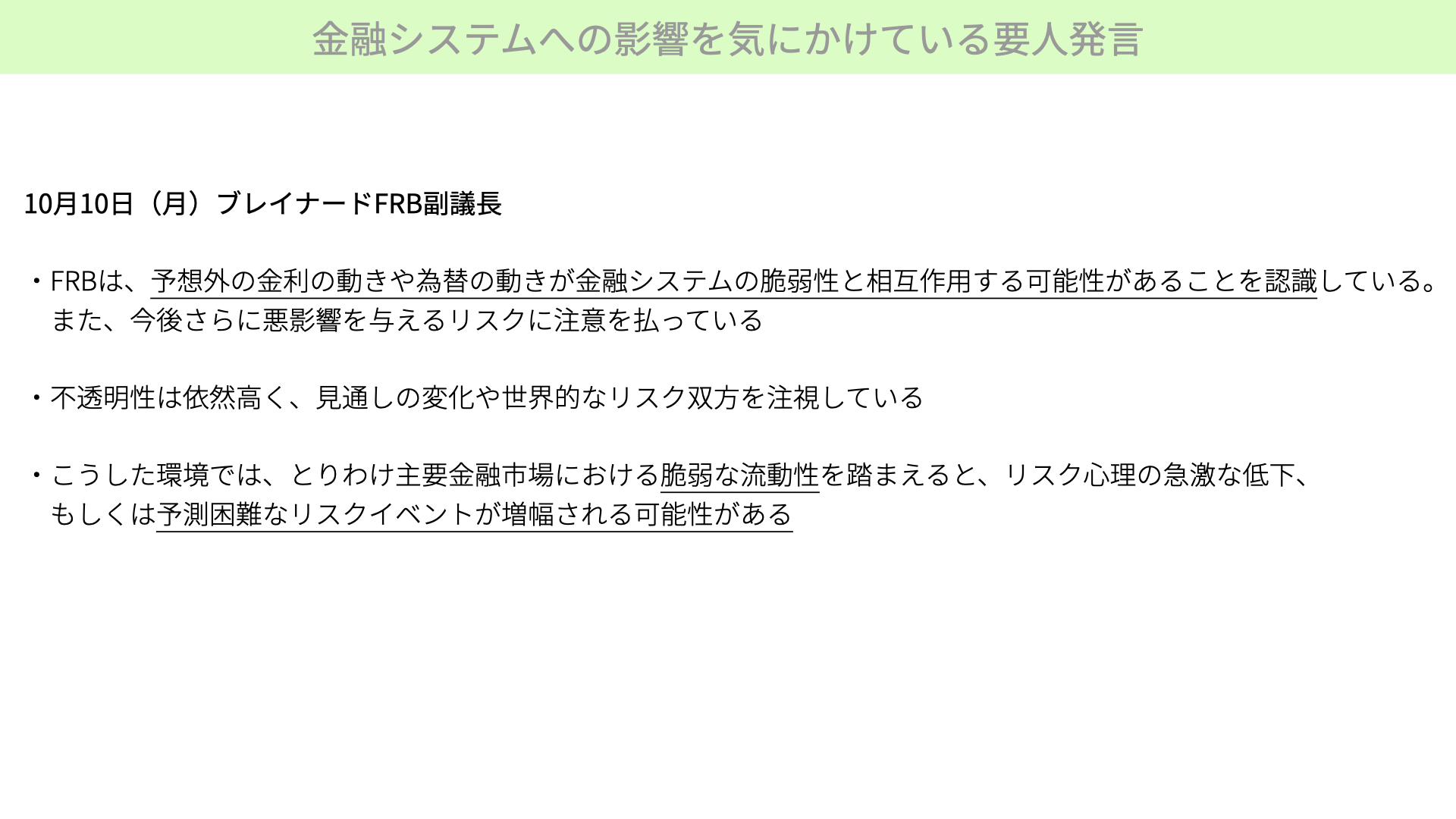

こちらをご覧ください。10月10日、ブレイナードFRB副議長がコメントをしています。FRBは予想外の金利の動きや為替の動きが、金融システムの脆弱性と相互作用する可能性があると認識しているとコメントしています。金利の急上昇や為替でドルが強すぎることで、世界の金融システムに様々な悪い作用を及ぼしていることを認識している。さらに悪い影響が出るのではないかは、かなり注意を払っているとしています。

これは、恐らく欧州のある金融機関の信用不安のうわさや、もしくはバンクオブイングランド、イギリスのケースを含めてドル高の影響がいろいろなところに及んでいる、FRBの積極的利上げにより、金利の動きに影響を与えていることを認識した上でのコメントとなっています。

インフレとファイトするためにはタカ派的である必要があるため、経済に配慮していると言えない立場にもかかわらず、脆弱性について危惧しているとコメントしなくてはならないということは、FRBメンバーの中でも自分たちが行っている利上げで、悪影響が徐々に出始めているという認識を持っていることに注目すべきです。

本当は緩めてはならない手綱を、少し緩めたニュアンスで伝わることを覚悟してでも世の中にワーニングを出さなくてはならない状況は、私たちが把握しておくべき非常に大事なポイントだと思います。

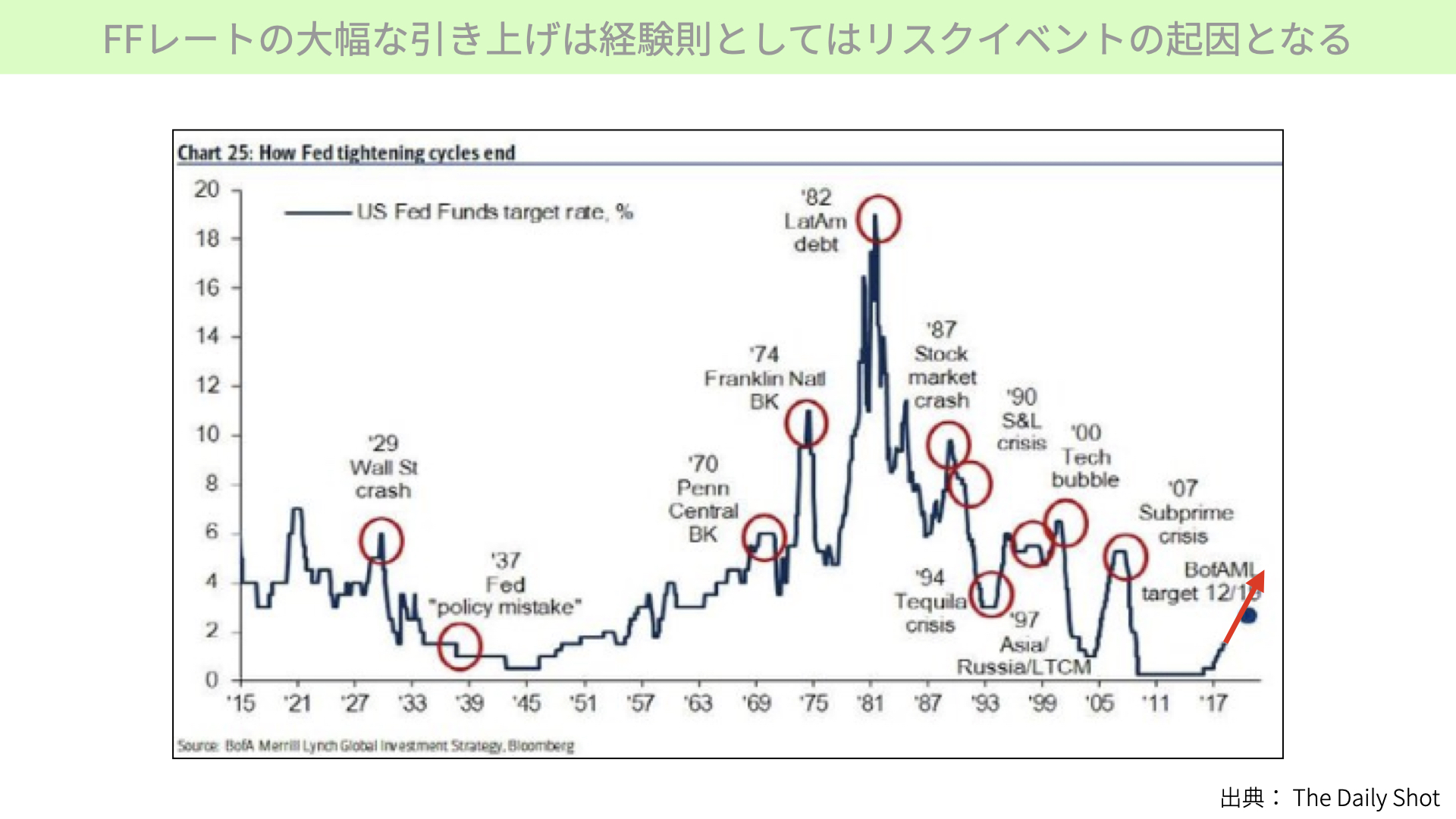

こういった環境は、とりわけ主要金融機関における脆弱な流動性を踏まえると、リスク心理の急激な低下、もしくは予測困難なリスクイベントが増幅される可能性があるとしています。予測困難なリスクイベントとは、どういうものでしょうか。こちらをご覧ください。

こちらは、FFレートが上がったときにいろいろなイベントが起こったものです。赤丸は金利が上がったところで、いろいろなことが起こったことを指します。赤い矢印で、ターミナルレートが4.6%から4.9%まで引き上げられるとの予想になっているということは、さらに赤い矢印が伸びていくこととなります。ブレイナードさんがこういうことを念頭に置いて言っているというのが、一つ目のポイントとなります。

13日はショートカバーにより、株価が上昇したものの、ターミナルレートがより引き上げられているということは、こういったリスクが高まっているとFRBメンバーも知っています。私たちもそういうことが起こり得ると、念頭に置いておかないといけません。

また、今週に入ってJPモルガンのダイモンCEOが、今後20%株価が下がるかもしれないとコメントしています。このニュースは大きく取り上げられているのですが、同じコメントの中で重要視すべきものは、こちらかと思います。

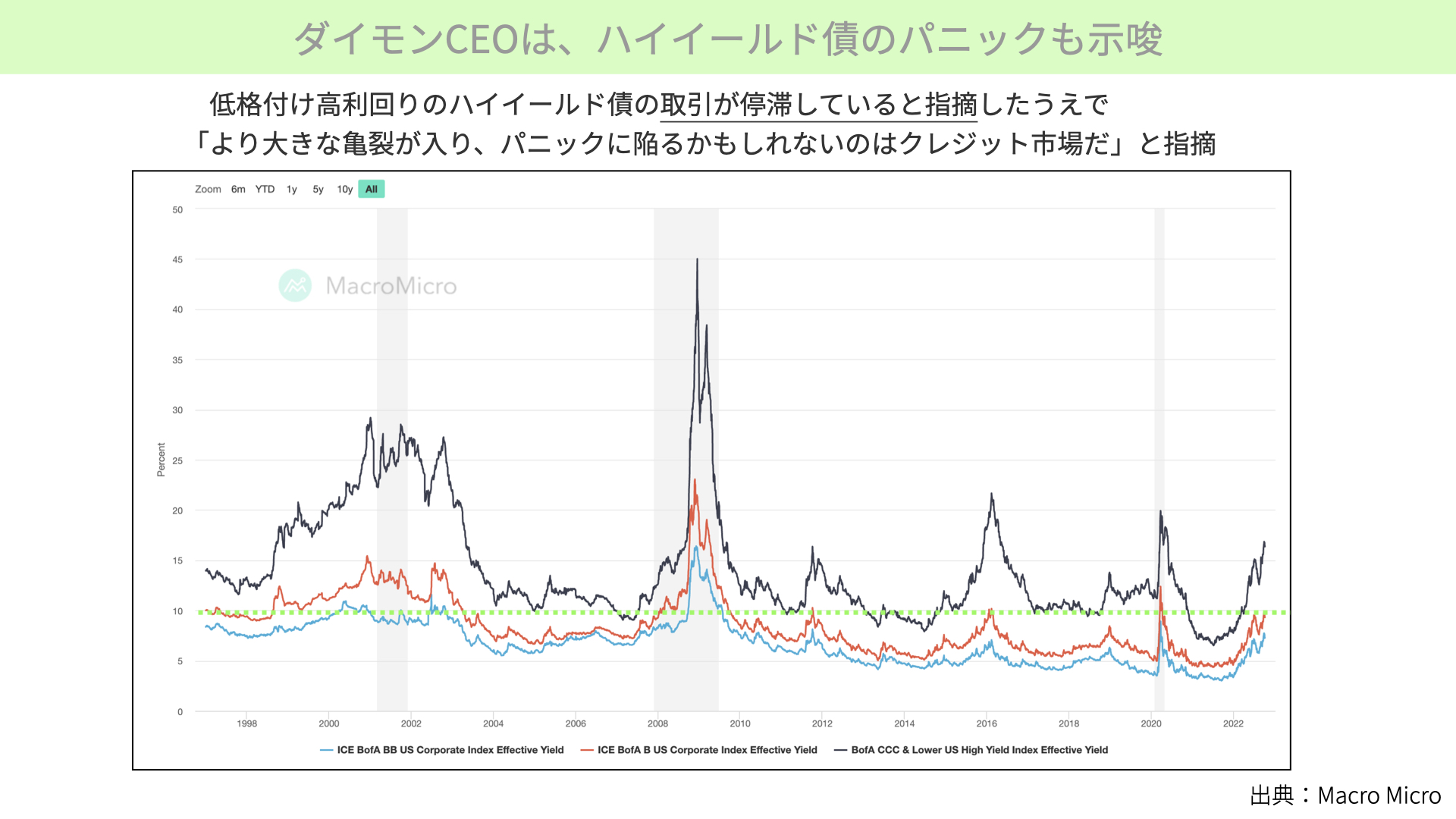

こちらはハイイールド債券、格付けの低い債券の利回りを表したものです。黒がCCCの利回りで、15%を大きく超える金利を払わないと資金が調達できない状況になっています。赤はBのハイイールド債券です。水色はBBです。

この三つを見ても分かる通り、格付けの低い方が高い金利を要求されているわけですが、Bであれば、10%の利回りを払わないと、社債を発行できない状況になっています。ダイモンCEOが言っているのは、低格付けの高利回りのハイイールド債券の取引が、既に停滞しているということです。つまり、今後景気が悪くなることで企業の利払いが滞る可能性もあるし、いろいろな信用不安が出てくるかもしれないということで、売り買いがすでにかなり滞っている状態にあると言っています。

さらに、今後の経済状況によってはより大きな亀裂が入り、パニックに陥るかもしれないのはクレジット市場だと指摘しています。赤いチャートをご覧ください。今置かれている状態は緑の点線、約10%近くの資金調達コストがかかる状態です。

もしもダイモンCEOが言うように、金利がパニックになれば、今後は金利が10%を超える状況になるわけですが、ここ20年間では、ITバブル、リーマンショック、コロナショック以来の高水準となります。もしこれから上昇に転じると、コロナショック時と同じぐらいの調達金利を求められる、ハイイールド債券が大きく売られる状況まで上がっていきます。

もしも今後景気後退や、先ほどのイギリスのような信用不安が高まってくることがあれば、ハイイールド債券の金利も大きく上昇し、マーケットには大きな影響を与える、さらに、ITバブルやリーマンショックと同じような環境に陥る可能性が十分あるとマーケットが懸念すること、さらには、13日のCPIが予想を上回り、ターミナルレートが上がったという状況は、今後もマーケットがいろいろなリスクを抱えている状態であることは変わりません。

13日の上昇は、ファンダメンタルズが変わったことによる上昇ではなく、あくまでもショートカバーによる上昇だと考えると、ショートカバーの1巡後は、改めてファンダメンタルズに注目が集まり、10年金利の動向、14日から始まる企業業績がどうなるかに注目が集まります。

短期のプレイヤーは需給で取引をする人も多いと思いますが、中長期の投資家の皆さんにとってみると、まだまだファンダメンタルズはベアトレンドが続いていると認識したうえで、冷静に取引をしていただきたいと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …