今週は、企業業績の悪化や経済指標の軟化の発表を受け、株価が下落しています。最近のマーケットコメントでは、今の株式市場はすでに景気後退、企業業績悪化を盛り込んでいるため、ある程度の悪材料は材料視されないとの声も聞かれます。そこで、今回は、この一週間の動きを見ながら、株価は本当に景気後退、企業業績悪化を織り込んでいるのかどうかについて、考えたいと思います。

[ 目次 ]

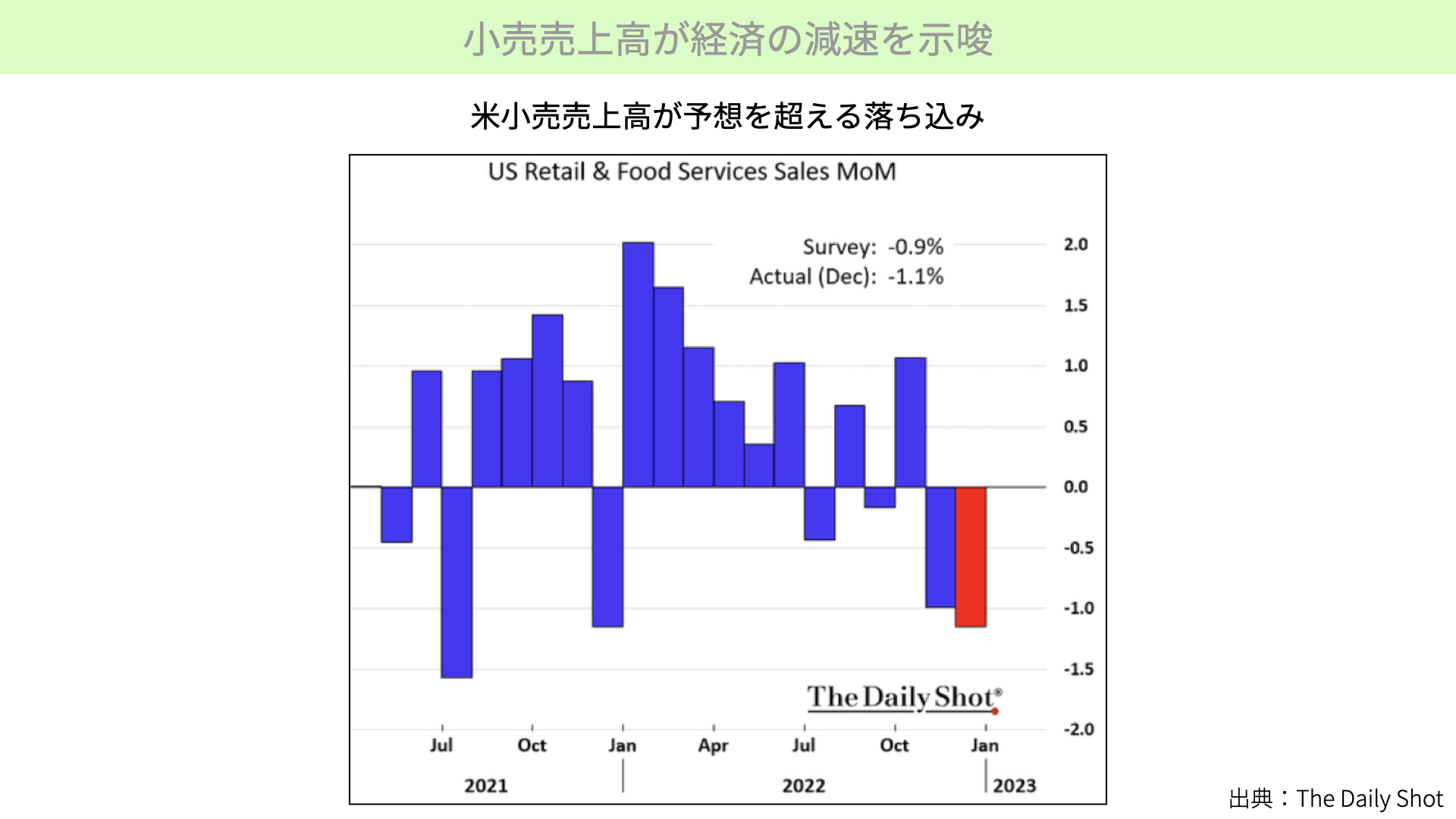

こちらのチャートをご覧ください。今週の経済指標で最も注目を集めていた米小売売上高です。前月比で予想-0.9%に対し、結果は-1.1%。予想を超えるマイナス幅でした。

個人消費が落ち込んでいることが確認できます。ここ2年でも同程度の下落があったから、懸念はそこまで必要ないと思われる方もいるかもしれませんが、注意すべき点があります。

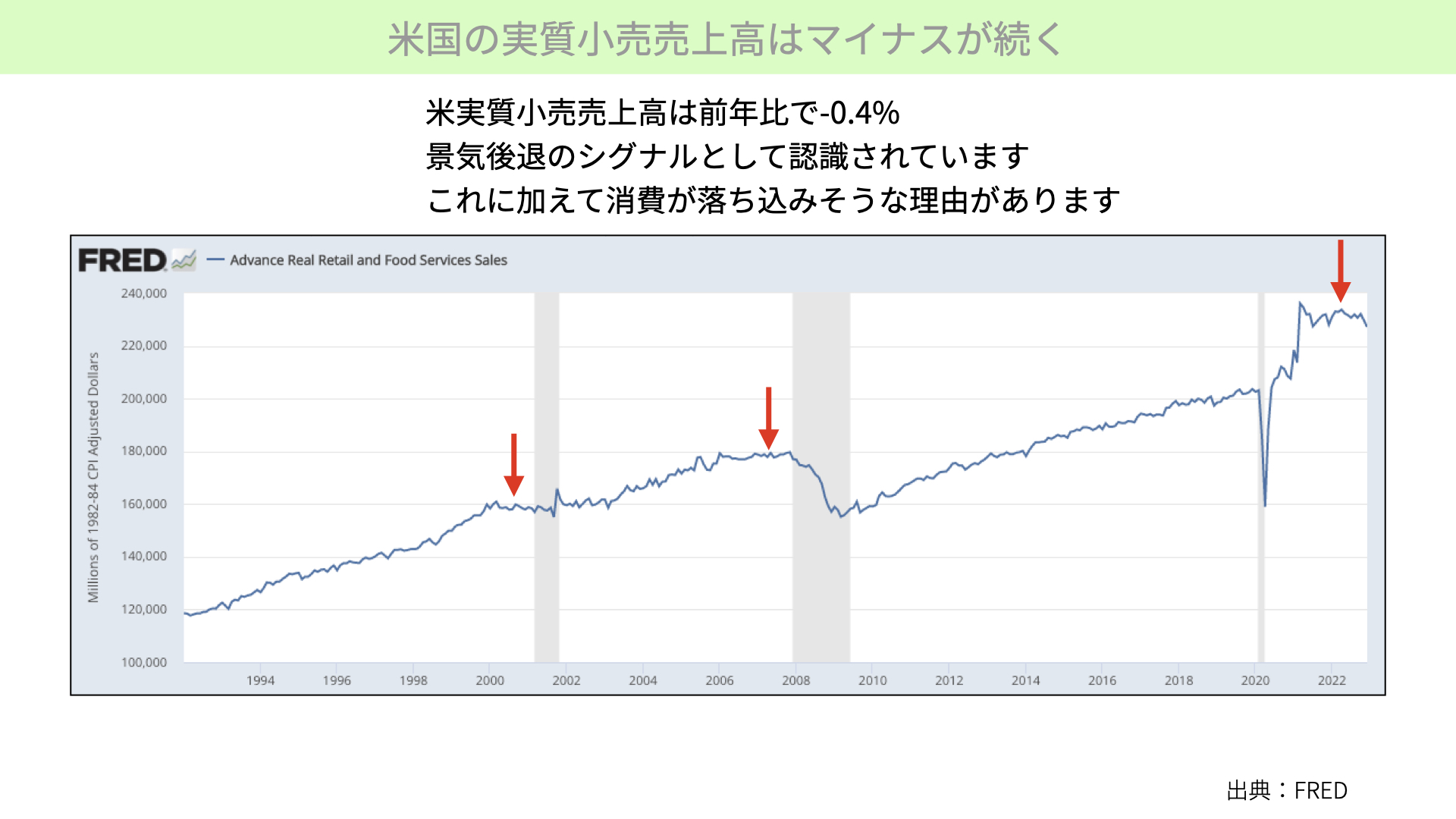

こちらは、実際の小売売上高からインフレを引いた米実質小売売上高です。

前年比でマイナス0.4%となりました。赤矢印のように、実質売上高が横ばい、もしくは下落すると景気後退に入ることが、過去のデータから知られています。現況は横ばいから下落に転じていることから、景気後退が近づいている可能性があります。この結果を受け、株価にはマイナスの要因となりました。ただ、これだけではありません。今後消費が落ち込みそうな理由があります。

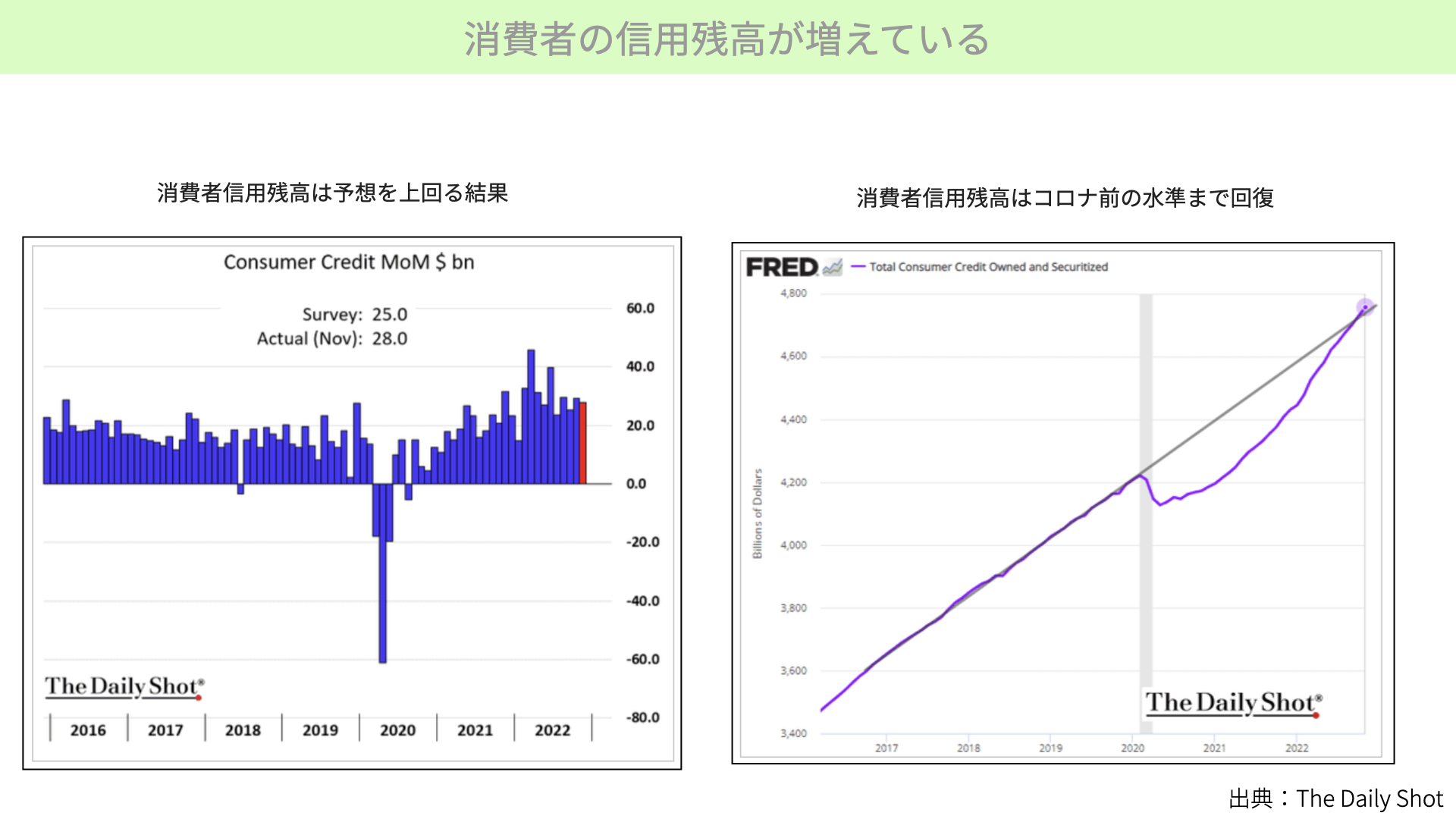

こちらは、先週発表された消費者信用残高です。通常、消費者信用残高が増える時は、景気が活況だということになります。しかし、詳しく見ていくと少し違った側面が見えてきます。

まずは左をご覧ください。予想は前月比25ビリオン増でしたが、実際には28ビリオン増と、大幅に予想を超えています。次に、右をご覧ください。黒い直線は過去平均の増加を示した消費者信用残高。グレー網掛けはコロナショックです。コロナショック後、一時期外出を控えてきたことから消費が落ち込んだものの、現在では急激に回復してきたことが分かります。

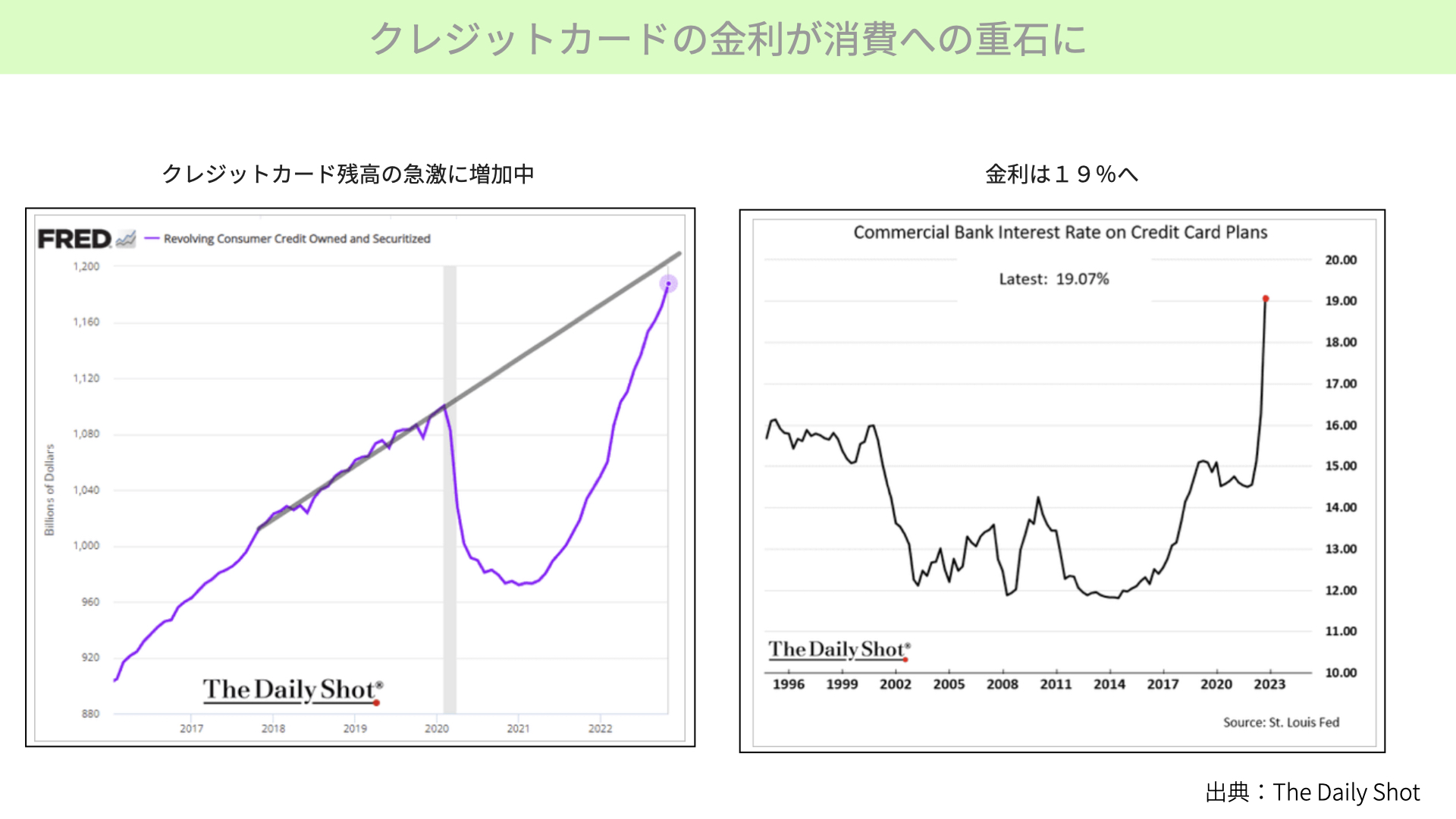

クレジットカードはどうでしょうか。左の図表のようにクレジットカード残高も急激に回復しています。ここで注目すべきは右側のチャートです。金利が19%もあります。ここまで上昇すると、可処分所得に占める利払いが多くなり、今後、消費を減らす動きが出てきそうです。このようなことから、今後、消費が落ち込み、小売売上高、サービス業の売上が低下すると想定されます。

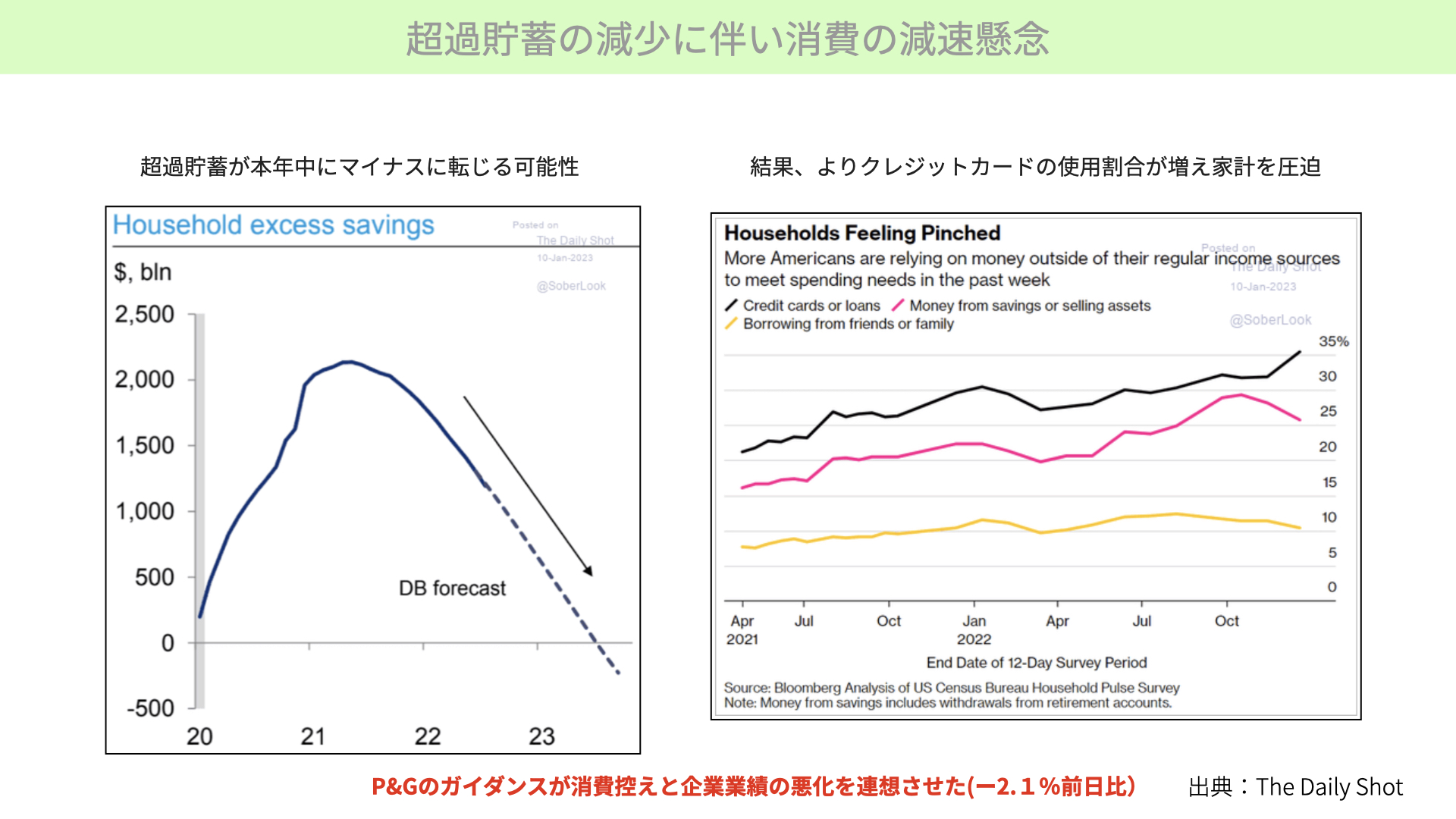

さらにこちらをご覧ください。左はドイチェバンクの超過貯蓄に関する資料です。2000年のコロナショック後、政府が個人に対して給付金を大量に提供したことで、個人の貯蓄が大幅に増加しました。しかし、現在は減少に転じています。予測によると、2023年内に余剰貯蓄はマイナスに転じると予想されています。そうなると、消費はさらに減少すると予想することができます。また、19日には、JPモルガンのジェイミー・ダイモンCEOも、23年に超過貯蓄がなくなるだろうと発言しいますから、今後は、超過貯蓄からの積極的な消費は期待できないでしょう。

次に右側をご覧ください。黒いチャートがクレジットカードを使った消費、ピンクがセービングマネー、銀行口座に残ったお金を使った消費。黄色が家族からの貸し借りで消費に回した割合を表しています。超過貯蓄が減少したことから、クレジットカードの金利が19%と高い状況にもかかわらず、クレジットカードへの依存が増えていることが分かります。

このように、黒のチャート、クレジットカードを使わざるを得ない状況ですが、19%の金利を払うことになることから消費減速が予測されます。それが、今回の株価下落の要因でもあります。

また、19日、P&Gの決算発表のガイダンスで、中国の消費減速、景気後退、国内の消費控えなどから、企業業績が悪化すると発表されました。その結果、P&Gの株価は前日比でマイナス2.1%となっています。この一連の動きから、企業業績悪化、景気後退を、株式市場が織り込んでいないのではないかと考えられます。

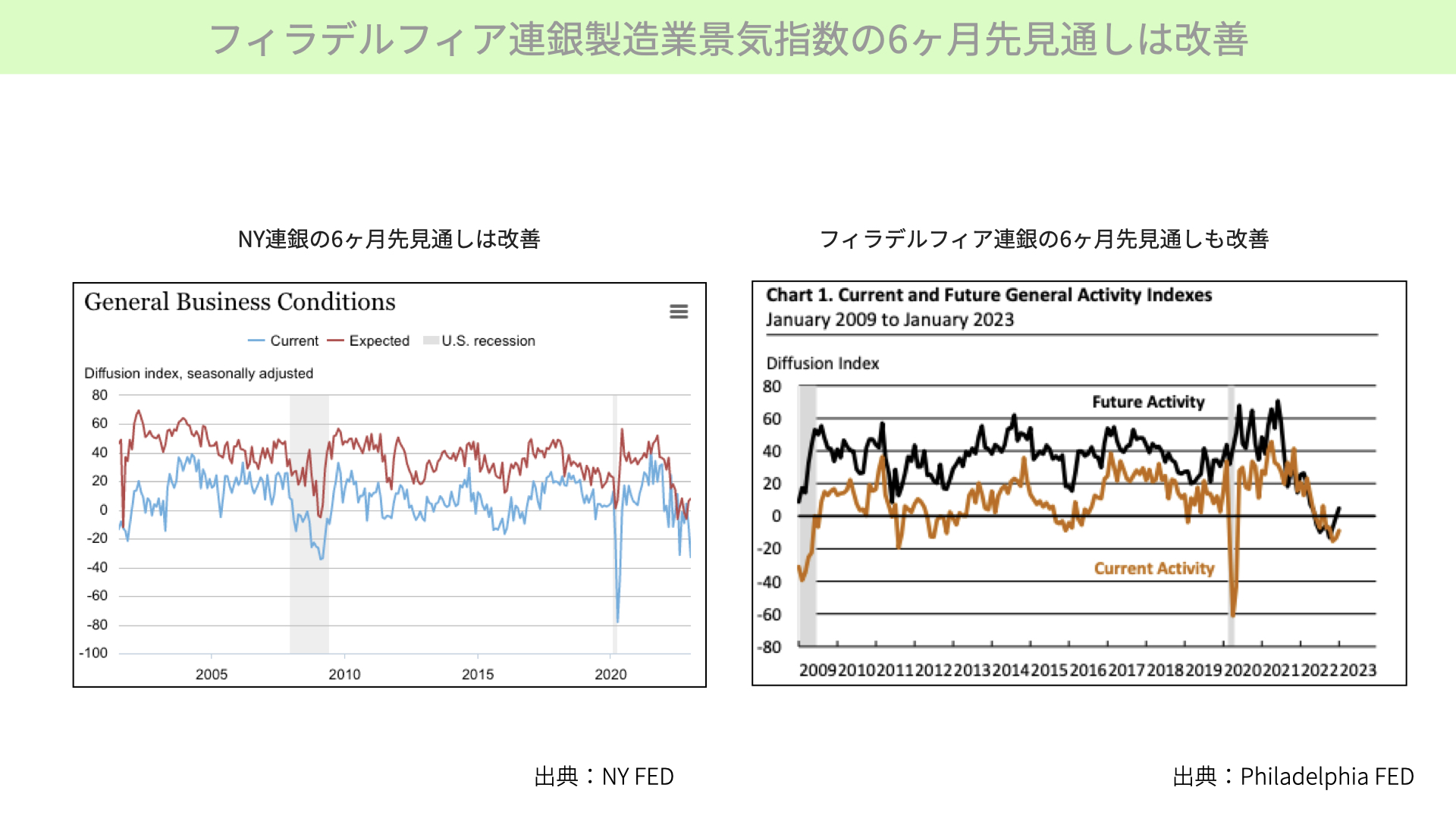

次にこちらをご覧ください。製造業に関する資料です。NY連銀の製造業景気指数と、フィラデルフィア連銀の景気製造業指数が今週発表されました。左はNY連銀の製造業景気指数です。マイナス8.7の予想に対し、マイナス32.9と予想を大きく超える悪化です。リーマンショックと同じ水準まで低下していますから、かなりの景況感の悪化が確認できます。

再三お伝えしていますが、NY連銀の製造業指数、ISM製造業指数と非常に相関が高いため、2月のISM製造業景気指数も悪化する可能性があると、マーケットは警戒しています。ただ、こちらは強弱まちまちの内容だったと、私は思っています。

こちらをご覧ください。左が、NY連銀製造業景気指数の6ヶ月先見通しと現況指数です。水色のチャートの現況が非常に悪化しています。しかし、赤いチャート、6ヶ月先の期待値は少しプラスに転じています。製造業に関わっている人たちは、6ヶ月後に良くなっていると考えていることが分かります。現況は悪化、先行きは少し改善と、まちまちの内容なだけに判断が少し難しいため、今後の経済指標をしっかり見る必要があるでしょう。

右のチャートは、19日に発表されたフィラデルフィア連銀の景気製造業指数です。現況も、6ヶ月先も非常に低い水準ですが、若干上昇しています。今週のNY連銀、フィラデルフィア連銀の製造業指数からは、景気後退入りの判断はできませんでした。ニュートラルな結果だったと言えるでしょう。

それでも株価が下がったのはなぜでしょうか。もう一つの経済指標に要因があると考えられます。

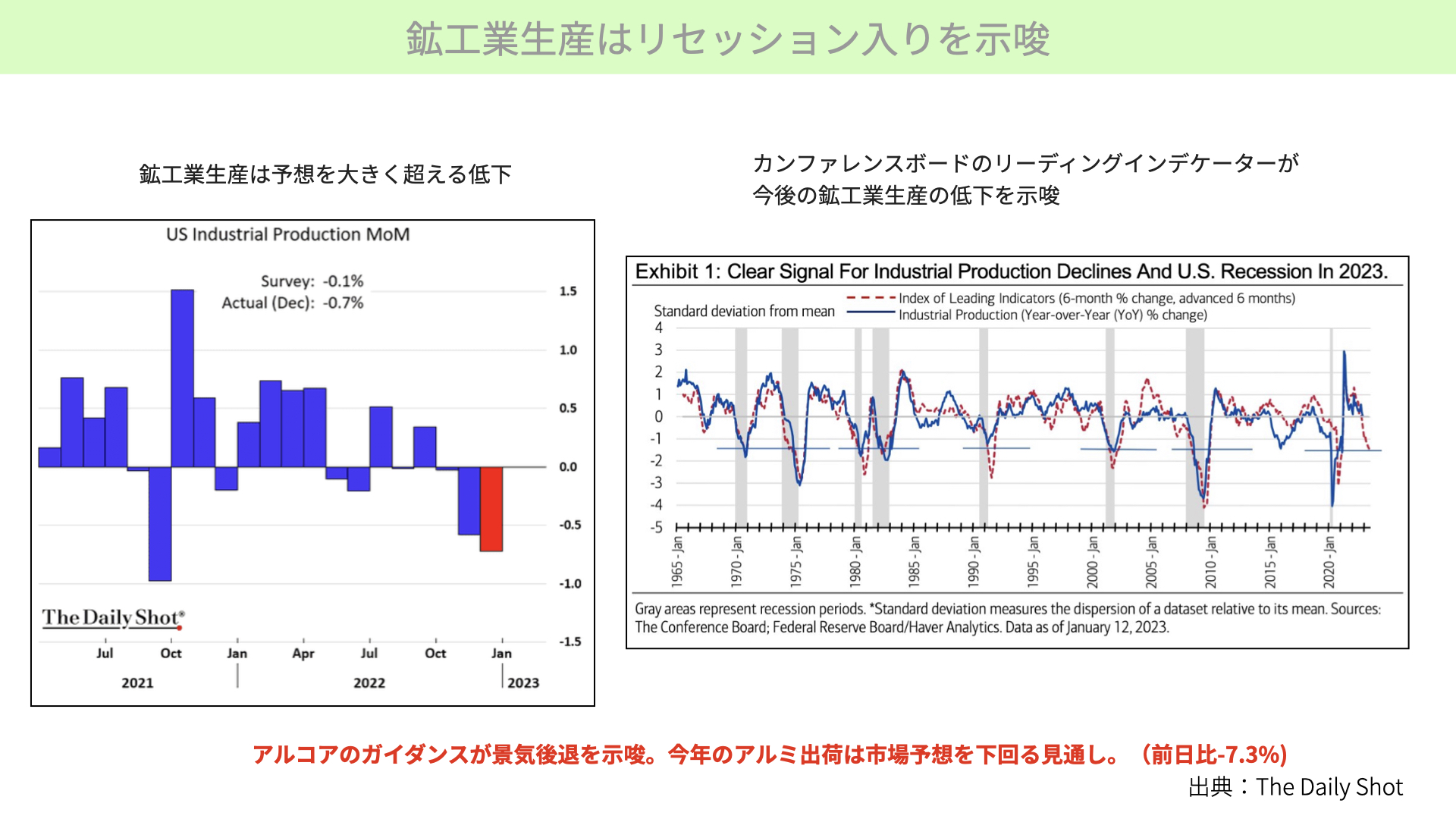

鉱工業生産が今週発表されました。左をご覧ください。前月比でマイナス0.1%の予想に対し、結果はマイナス0.7%。予想を上回る悪化で、製造業がかなり厳しいと確認できます。こういった鉱工業生産はあくまでハードデータですが、GDPに大きな影響を与えます。GDPは3ヶ月に1回だけの発表ですが、鉱工業生産は1ヶ月に1回発表されますから、今後のGDP見通しを測るには大事な指標です。

今後の鉱工業生産はどうかも見てみましょう。NY連銀などは強弱がまちまちで製造業の見通しはなかなか判断できませんでしたが、鉱工業生産からは、今後のリセッション入りの可能性が高いことが確認できました。

右の図表における赤いチャートは、鉱工業生産を6ヶ月リードする、カンファレンスボードのリーディングインデケーター(景気先行指数)です。赤い点線はカンファレンスボードのリーディングインデケーター。青いチャートが鉱工業生産です。赤い点線が既に下落を示唆しています。

過去の動きでは、鉱工業生産が連動して赤い点線の水準まで下がると、景気後退水準(青い横ライン)まで下がっています。カンファレンスボードのリーディングインデケーターから、今後鉱工業生産が悪化し、リセッション入りする見通しだといえます。

このように、個人消費に加え、鉱工業生産からも製造業業績の悪化が見込まれることで、株価は下落しました。アメリカのアルミ会社のアルコアは、ガイダンスで今後の景気後退を示唆しました。中国でのアルミ需要が減ることをコメントした結果、前日比でマイナス7.3%になっています。

マーケットでは景気後退、企業業績悪化が織り込まれているとの話がありました。しかし、消費、企業業績に関する製造業見通しが悪化し、P&Gやアルコアのガイダンスで悪い内容が出ると、株価は下がっています。ですから、今後の景況感・業績の悪化を織り込めていない可能性があります。来週以降も経済指標、企業業績をしっかり見ないといけません。

今後の株価は、EPS低下がテーマとなります。EPS低下はまだ織り込まれていない可能性があると認識しながら、マーケットに臨んでいただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …