今週は大きな経済イベント、重要な経済指標、メガテックの企業業績などが控えています。一番大きなイベントはFOMCの開催ですが、他にも、雇用統計、ISM製造業指数、ISM非製造業指数、3ヶ月に一度の雇用コスト指数があります。また、企業決算では、マーケットにインパクトの大きな3A、Apple、Amazon、Alphabetも発表されます。

このような相場を大きく動かす重要イベントが控えているにもかかわらず、先週までは、株価は堅調に推移しています。本日は、この上昇の背景にあるとされているショートカバーと今後注意すべき点がどこにあるかをお伝えします。

[ 目次 ]

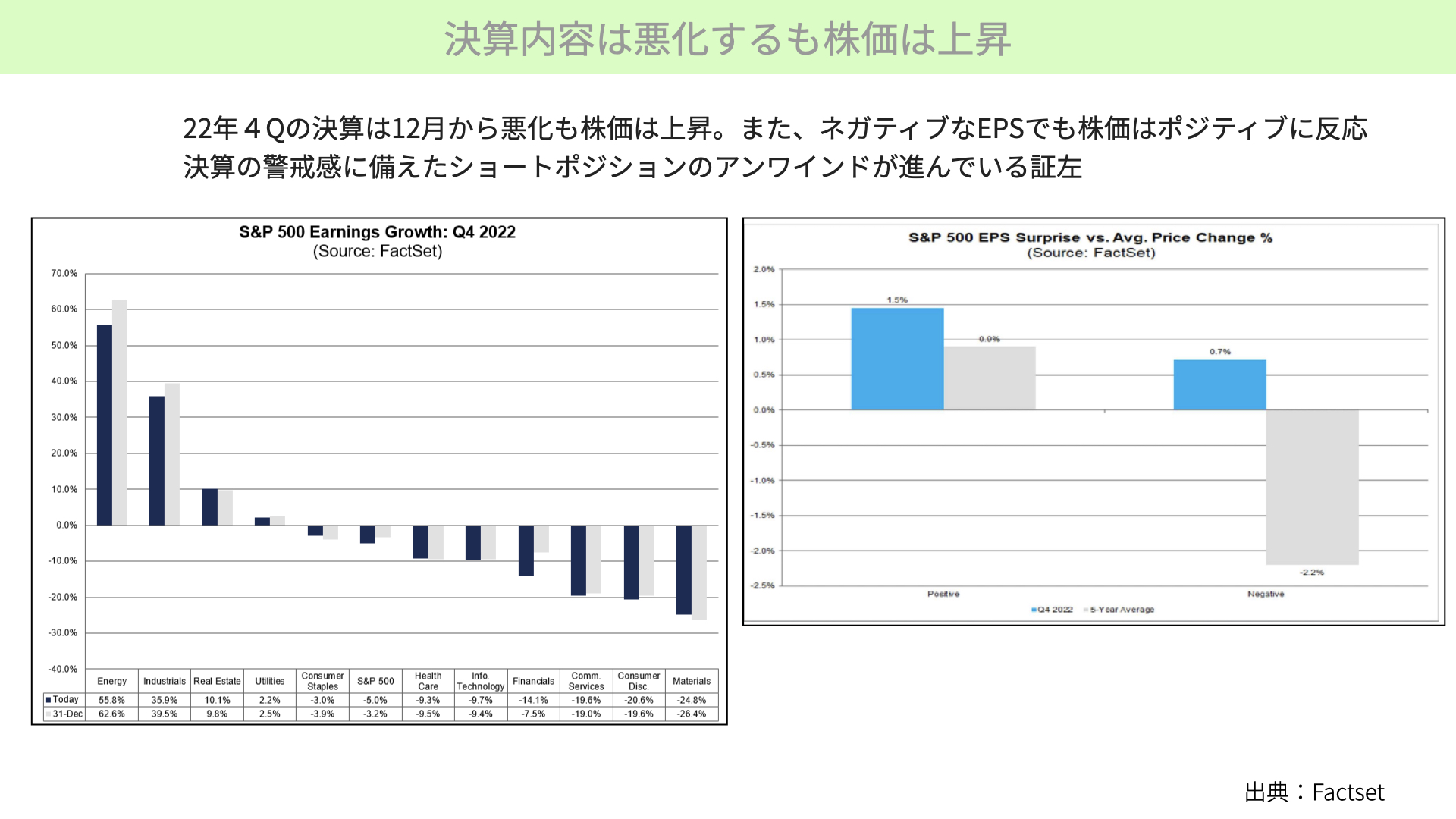

こちらはファクトセットの資料です。まずは、左のチャートをご覧ください。昨年12月31日時点で、S&P500の業績を-3.2%で見越していましたが、現時点では-5%に下方修正です。この1ヶ月で、業績が悪化していることが分かります。

ただ、株価の反応は少し異なります。右側の棒グラフをご覧ください。左がポジティブな決算発表を出した企業の株価のリアクション、右がネガティブな決算発表をした企業の株価のリアクションです。ポジティブな発表をした後、過去5年平均は0.9%上昇していました。今回は1.5%の上昇。いつもよりプラスのリアクションが出ています。

右側、ネガティブな決算発表の場合、平均マイナス2.2%のところが、今回は0.7%のプラスです。先ほど見ていただいたように第4クオーターの決算発表はあまり良くなくありませんでした。しかし、ポジティブな発表でも、ネガティブな発表でも、株価は上昇していることが確認できました。

これは、なぜでしょうか。それは今回の決算に対して警戒感が高かったためだと考えられています。警戒感の高まりから事前にショートポジションを構築していましたが、予想ほど悪くないということで、巻き戻し、ショートポジションのアンワインドが起こっています。

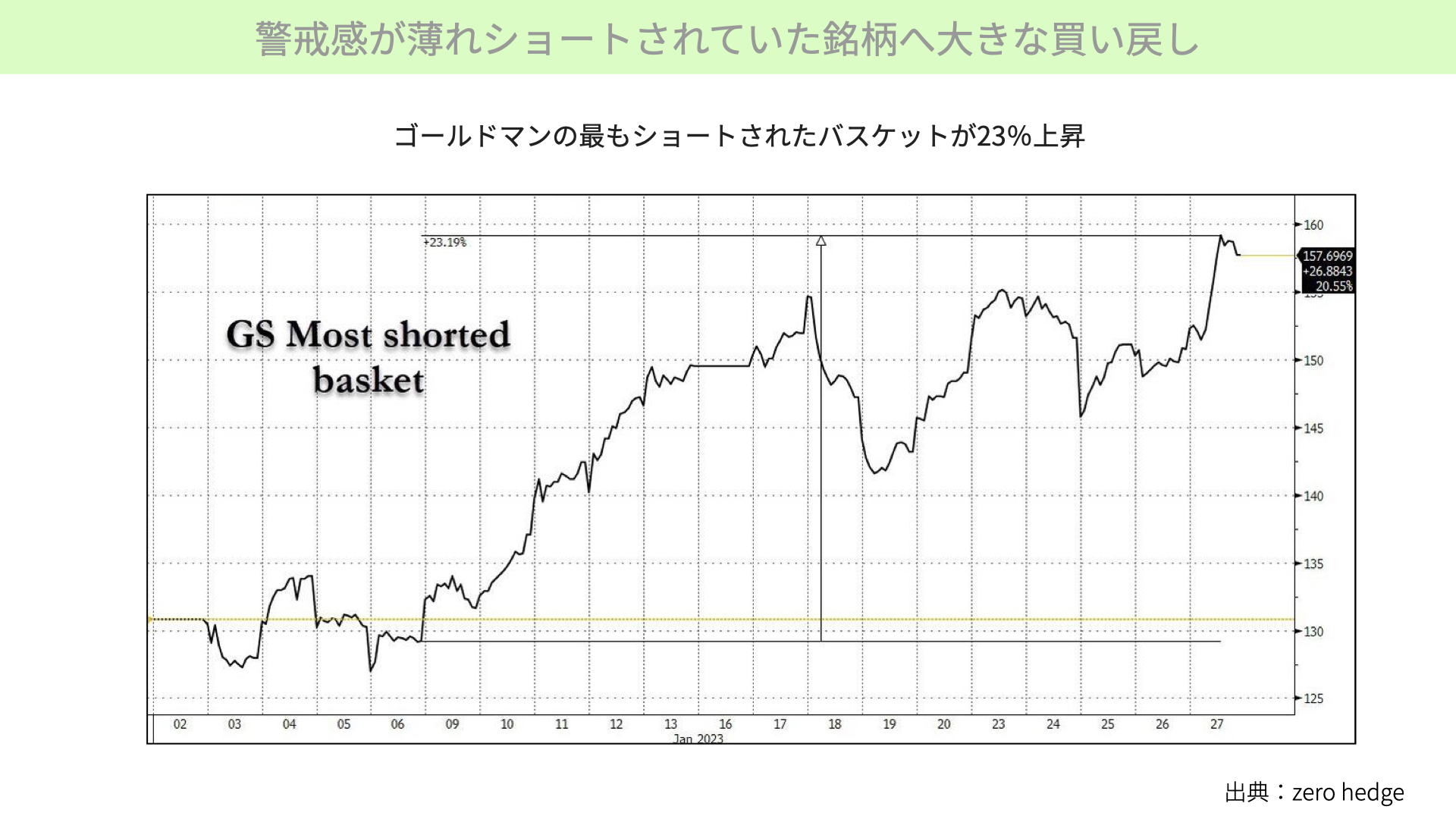

こちらはゴールドマン・サックスの資料です。今年に入って、昨年大きくショートされていた株式が、23%も上昇しています。明らかにショートカバーが続いている証左です。このようなことから、決算発表期間中は、そこまで大きな下落はないかもしれません。

注意すべき点として、こちらをご覧ください。

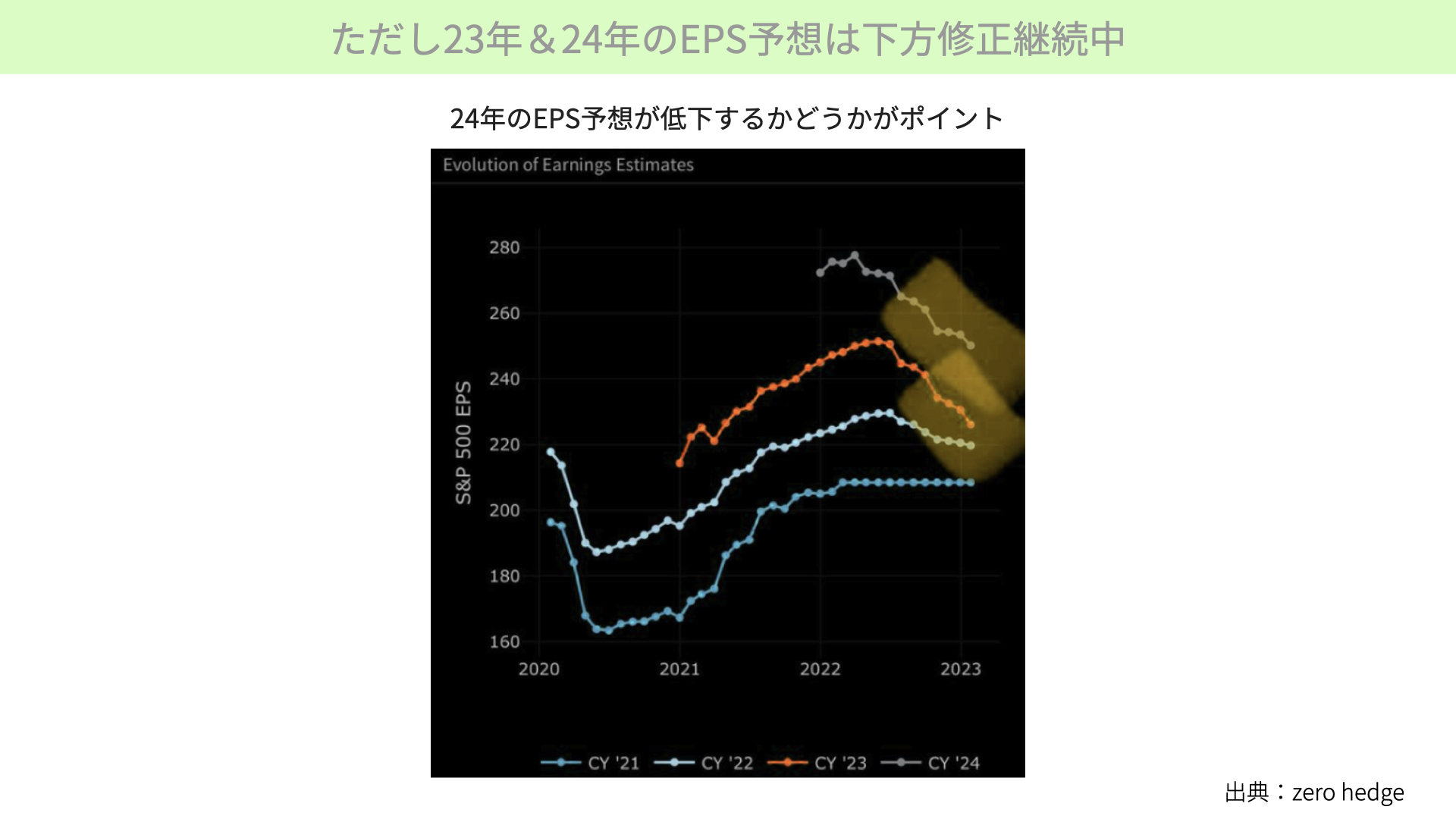

オレンジは2023年、グレーは2024年のEPS予想です。現在も引き続き下落していることが分かります。今は、ショートカバーで上昇が続いているものの、23~24年のEPS予想は引き続き下がっています。決算発表でEPSが上昇するようなガイダンスが続けば、本格的な上昇になるでしょう。しかし、そういった状況にはないことがわかります。本格的な上昇と確信するには、まだまだ至れないというのが一つ目のポイントです。

二つ目のポイントです。

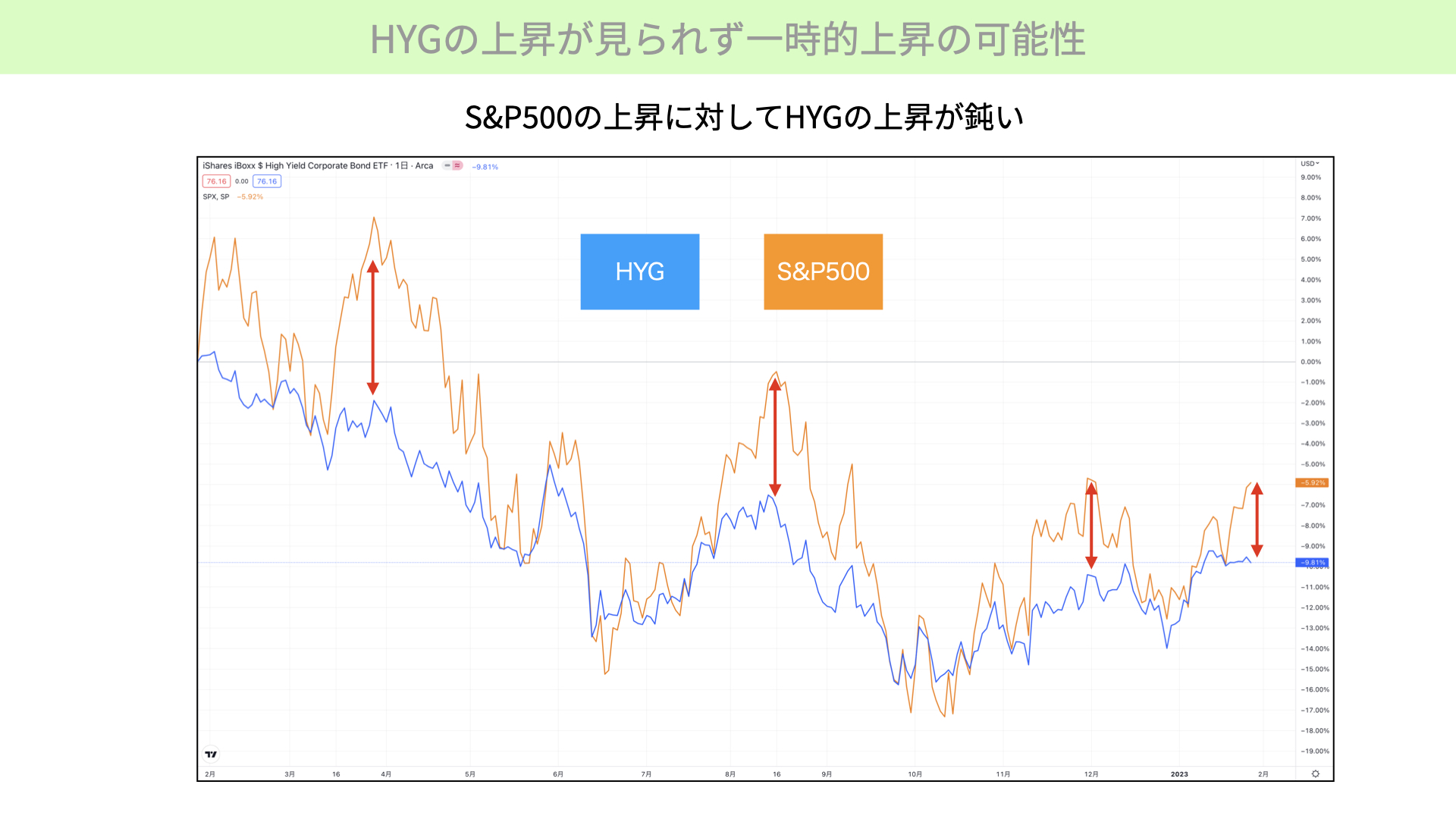

マーケットのショートカバーかどうかを確認する際は、最近ではHYG(ハイイールド債券)とS&P500を比較すると分かりやすいと思います。オレンジがS&P500、青がHYGです。ベアマーケットにおいて、S&P500がショートカバーで反転しても、HYGは景気後退を織り込んで追随しません。その結果、S&P500とHYGが乖離している局面では、その後、株価は下落する傾向が確認できます。

今回も過去と同じように、S&P500はショートカバーで買われていますが、HYGは景気後退懸念から買われず、いずれ収れんするのではと思われます。今は、景気後退の可能性が高いためHYGが大きく上昇する局面ではありません。HYGの動きからもマーケットは景気後退への警戒感を高めていることが分かります。

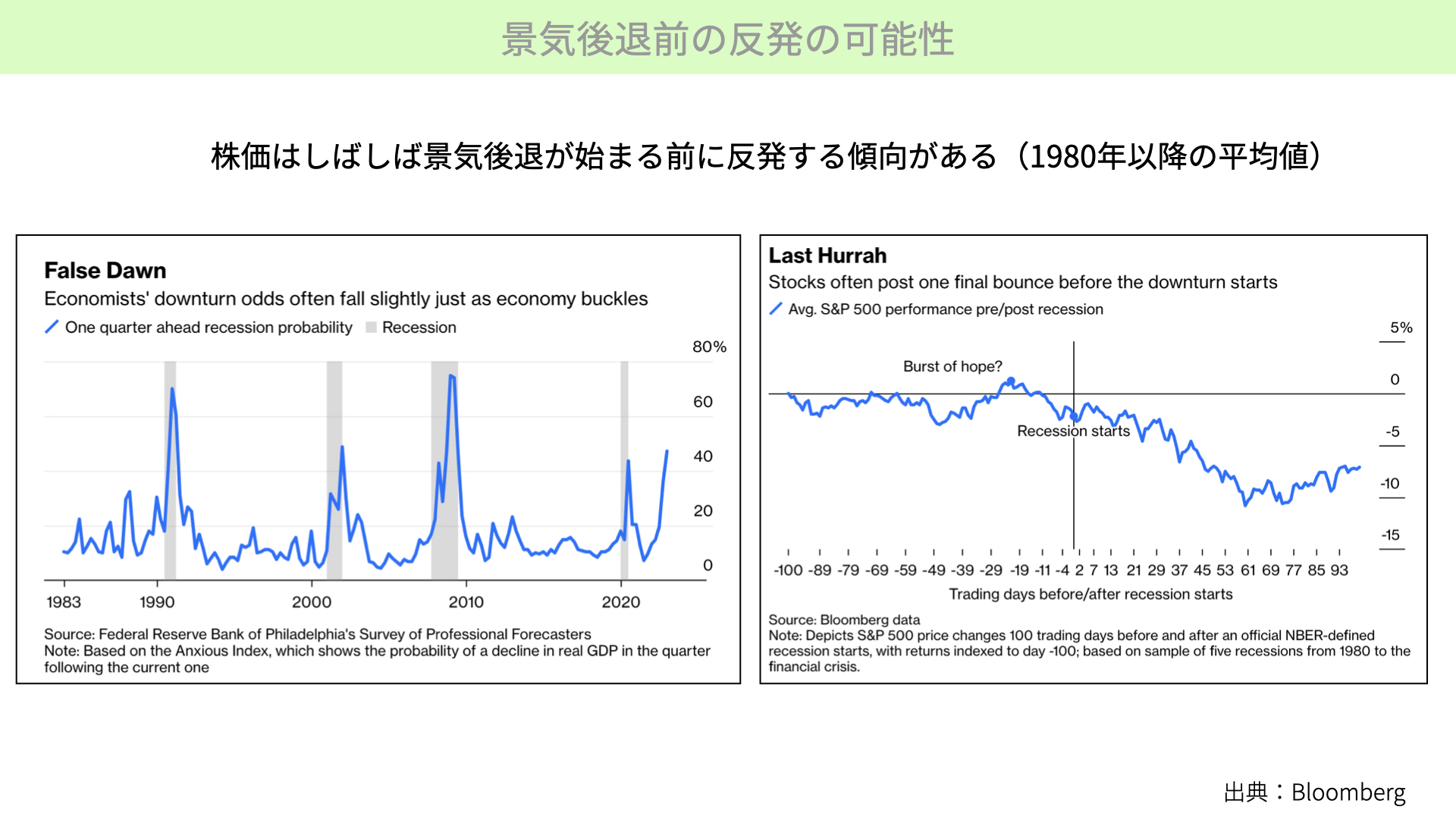

こちらはブルームバーグの記事です。景気後退が始まる直前に、株価は反発する傾向があります。左は、フィラデルフィア連銀が出した景気後退確率です。後退確率40%超えの状況が続いています。経済指標の先行き見通しでは、リセッション確率が減ってきているというニュースも見かけますので、景気後退への懸念はまちまちと言えます。しかし、フィラデルフィア連銀のデータでは、景気後退確率が上がってきています。

それを踏まえて、右のチャートをご覧ください。縦線で示したリセッション前後で、株価がどう変化したかを表しています。縦線より前、リセッション前は株価が上昇していますが、リセッション後は株価が下がっています。景気後退の直前に株価は反発するというのが、1980年以降の傾向です。今回も、景気後退前の反発の可能性があります。

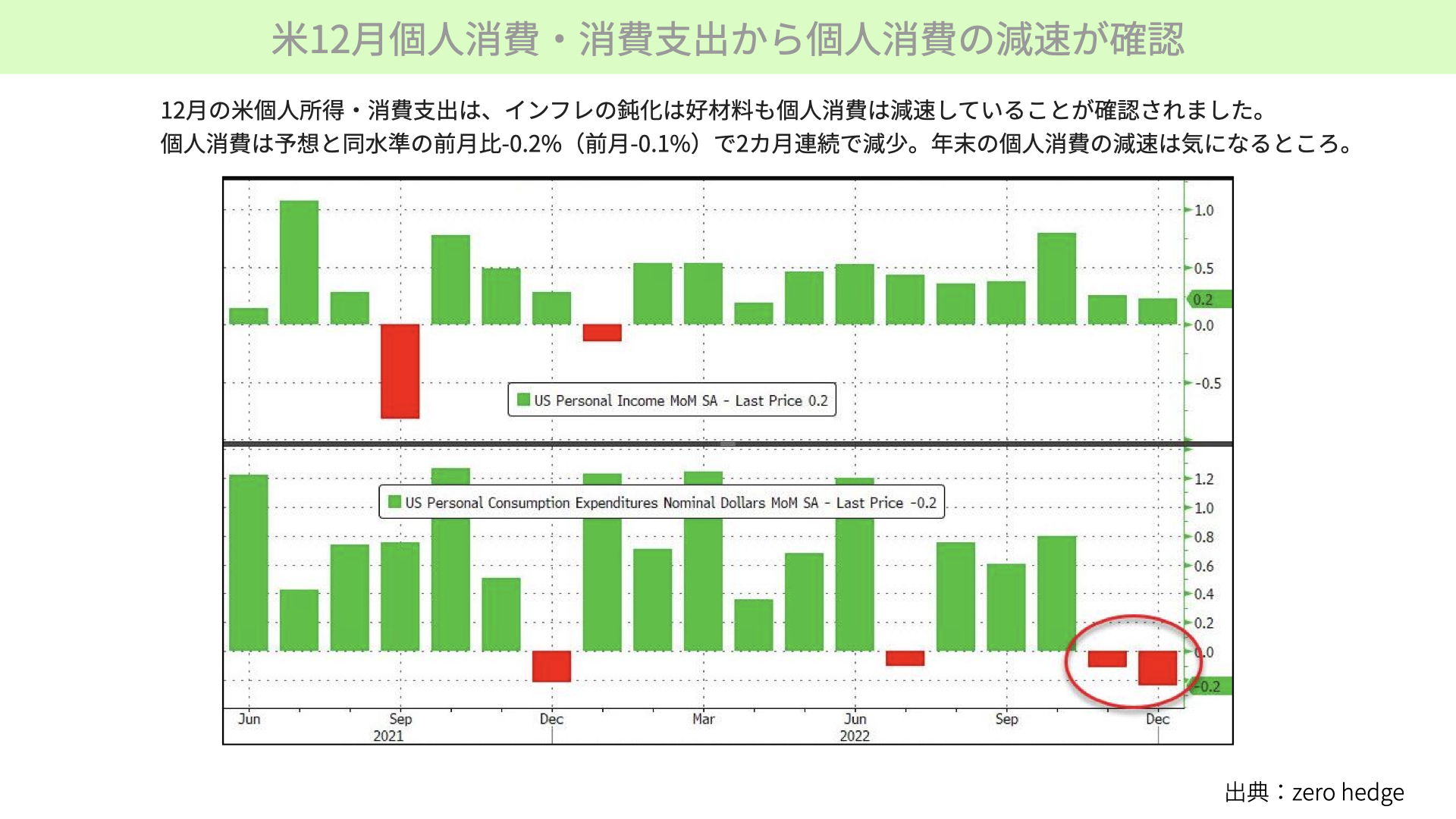

では、なぜ景気後退確率が高まっているかです。先週金曜日に発表になった個人消費、消費支出を調べていたのですが、その中にヒントがありそうです。こちらをご覧ください。12月の個人消費、消費支出から、個人消費がどれだけ減速しているかを確認したものです。PCEコアデフレーターが減速したことから、インフレ鈍化だ、今週のFOMCにプラスだと言われ株価が上昇しています。

一方で、あまりニュースには取り上げられていませんが、個人消費は悪化しています。予想と同じ水準ですが、前月比-0.2%と、2ヶ月連続の減速です。

ポイントは年末に減速しているということです。11~12月のクリスマス商戦では、通常大きく消費が伸びる時期に大きく減速しています。プレゼントを10月に前倒しで買ったなどの話もあります。とはいえ、この傾向は、12月の小売売上高の減少とセットで警戒すべきではないかと思います。

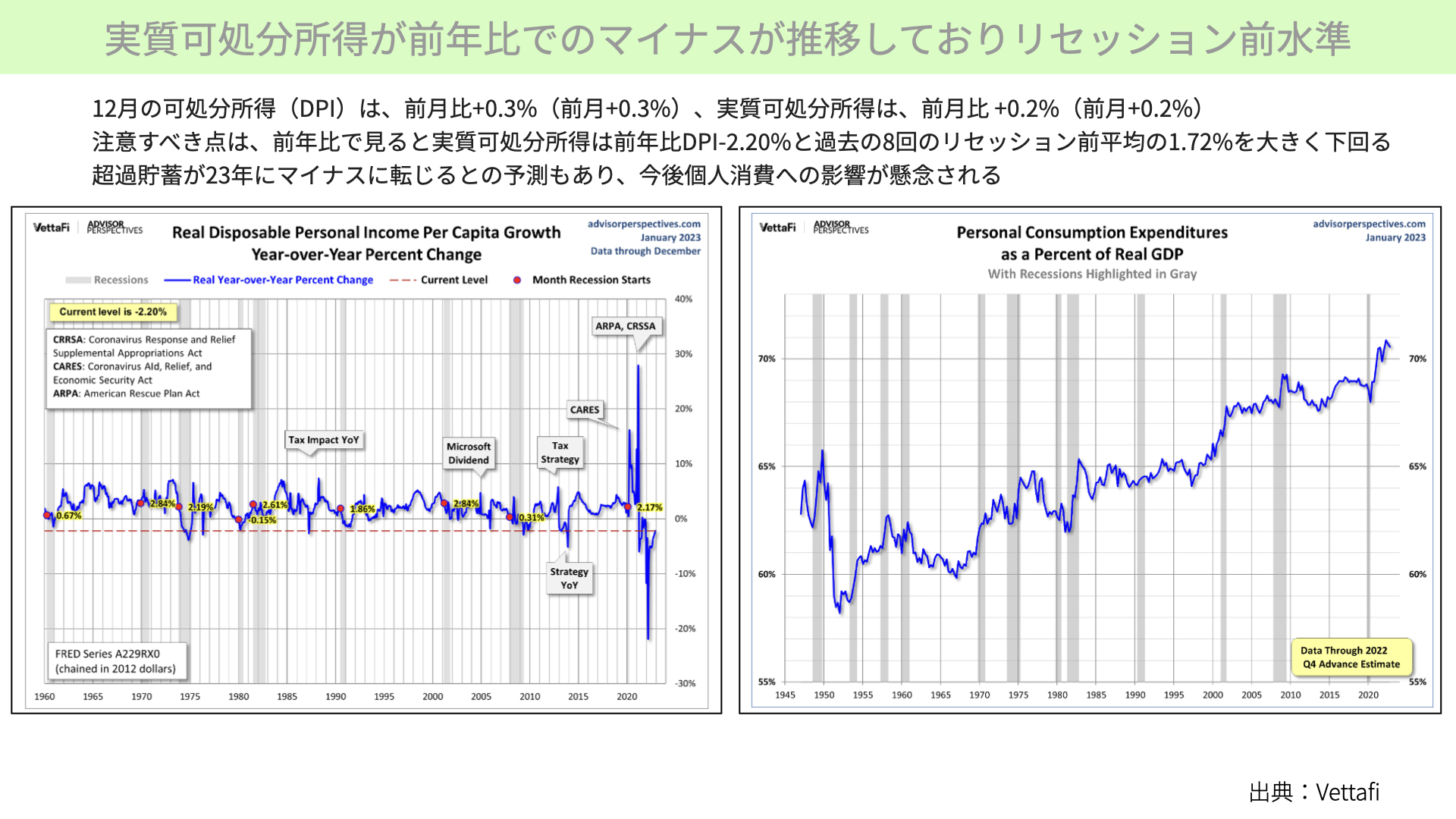

個人の消費支出以上に注目しているのですが、可処分所得の悪化が続いています。まずは左をご覧ください。可処分所得、つまり実際に使えるお金の額が、前年比で-2.2%になっています。過去8回のリセッション前には、可処分所得は+1.72%とプラスに推移しています。にもかかわらず、現在は前年比で-2.2%も可処分所得が減っています。かなり厳しい状況です。そのことから、今後も消費が減速すると予想されています。

右側をご覧ください。GDPに占める個人消費は70%を超えています。その中でも、GDPに対する個人消費の影響力が、過去最高に高まっています。可処分所得が減り、個人消費が落ち込むことを考えると、景気後退の確率が高いと考える方が普通ではないかと思います。

さらに23年には、コロナ以降に積み上がった超過貯蓄がマイナスに転じるとの予想もあります。過去の記事で、超過貯蓄が23年にマイナスに転じるとのドイチェバンクのレポート、それにJPモルガンのダイモンCEOのコメントをお伝えしてきました。

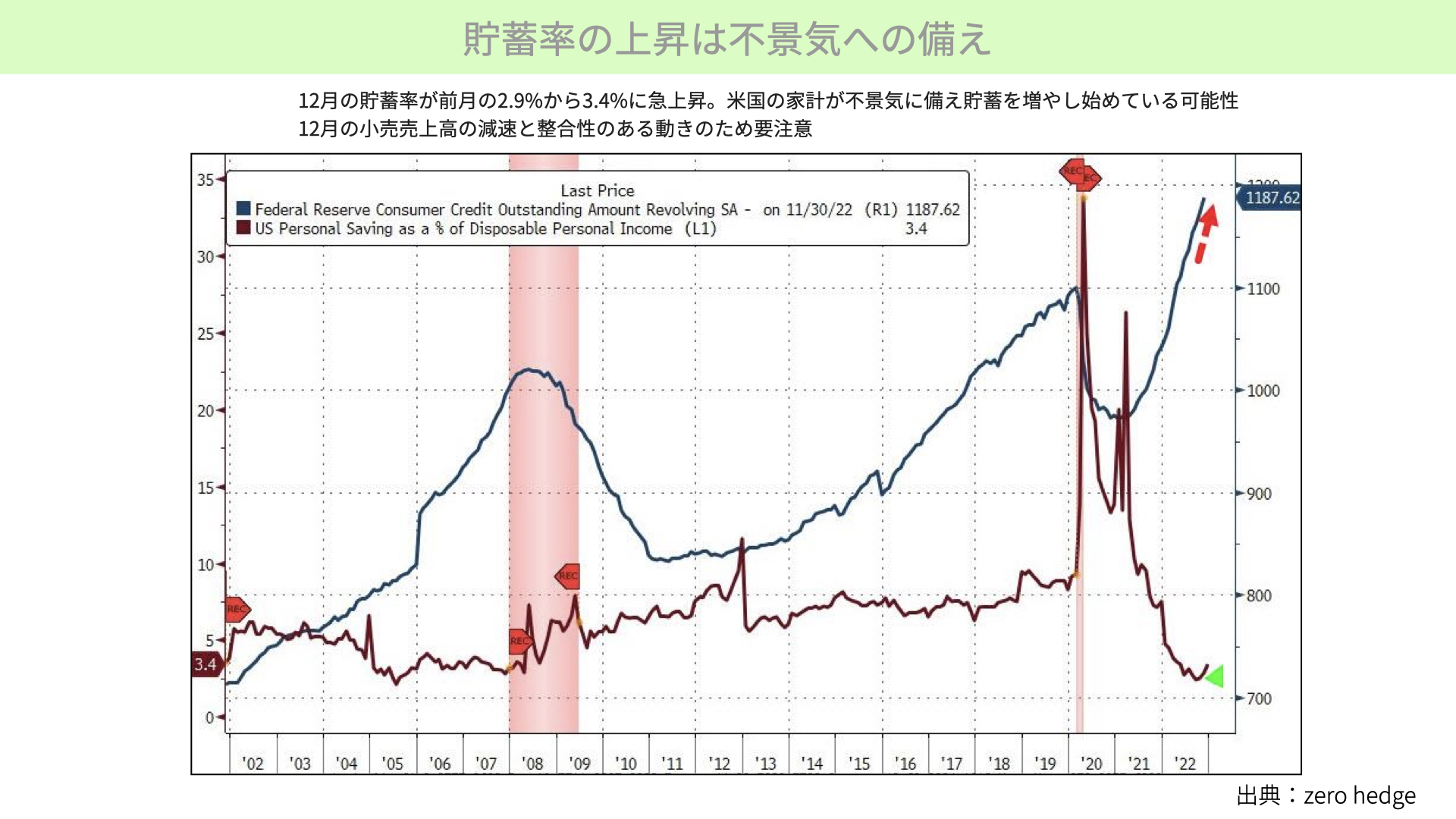

今回は、貯蓄率上昇との発表を取り上げます。貯蓄率上昇と聞くと、個人消費に回ると考えがちです。しかし、不景気に入る前には、貯蓄率が上昇して身構える傾向があることに注意が必要です。

こちらをご覧ください。

青いチャートはカードの使用残高、赤いチャートは貯蓄率です。前回のリーマンショック、コロナショック時もそうですが、不景気に貯蓄率は上昇する傾向があります。これは、将来への不安の高まりから来るものですが、貯蓄率を高めることで消費が落ち込むこととなります。

クレジットカードの使用も、リセッションに入ると止まります。クレジットカードの消費が減り、貯蓄率が上がる。結果として超過貯蓄がすり減って、GDPの70%を超える消費が減速、景気後退に入るのです。そんな兆候が、個人消費、消費支出から確認できました。

先週までの経済指標は、GDPの中身も、消費関連の指標も良くありませんでした。企業業績も落ちています。ショートカバーで上がっているものの、HYGは上がっておらず、マーケットは本腰での買いには向かっていません。

FOMC、ISM製造業指数、非製造業指数、企業決算と、今週は重要指標が控えていますが、引き続き経済指標、企業業績をしっかり見るべきステージにあるでしょう。今週も警戒感を高めながら、慎重にマーケットに向かっていただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …