14日、1月CPIが発表されました。市場予想とほぼ同じで、マーケットにサプライズ、波乱はありませんでした。ただ、金利には少し影響が出ています。金利動向によっては、今後の株式市場に大きな影響が出るとも考えられます。そこで本日は6ヶ月、1年、2年の金利動向を解説します。

SOX指数についても、直近のニュースを踏まえ、お伝えしたいことがあります。ぜひ最後までご覧ください。

[ 目次 ]

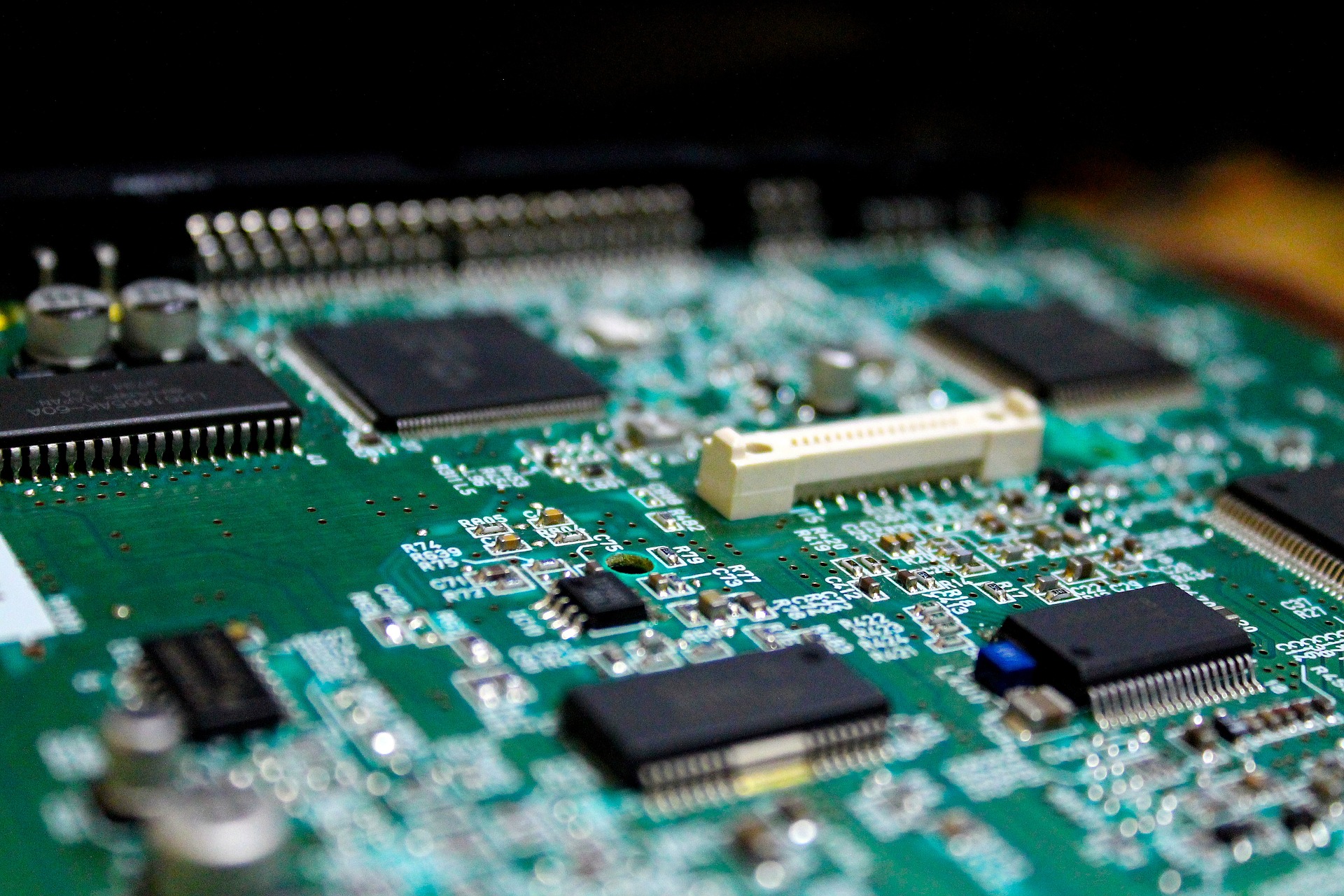

最初に、CPIを見ていきます。左のチャートは、1月米CPIです。前月比+0.5%、前年同月比+6.4%と、ほぼ予想通りでした。前月比+0.5%で、まだまだ物価が落ち着いていないと確認できました。一方で、前月と比べて下がっているため、全体的には下落しています。下落傾向の中、まだまだ根強いところもある、強弱の分かれる形ですから、CPIについては評価の分かれるところでした。

ただ、左のチャートで分かる通り、青のサービス部門が伸びています。パウエル議長は、FOMC以降も財・住宅はディスインフレ―ションと言っていますが、サービスのインフレは続いているとしていました。今回もサービスのインフレが根強く続いています。右のチャートからも、特段変化は見られません。

今回のCPIは注目されていましたが、強弱が分かれ、マーケットの評価も分かれています。3月14日のCPIを見るまでは、なかなか判断が付かないというのが、マーケットのメインの考えとなるでしょう。今回のCPIでは、大きな方向感は出ませんでした。3月14日のCPIを確認し、3月22日のFOMCで、CPIを含めどういった金融政策を打ってくるかまで、結果が持ち越しになったと言えるでしょう。

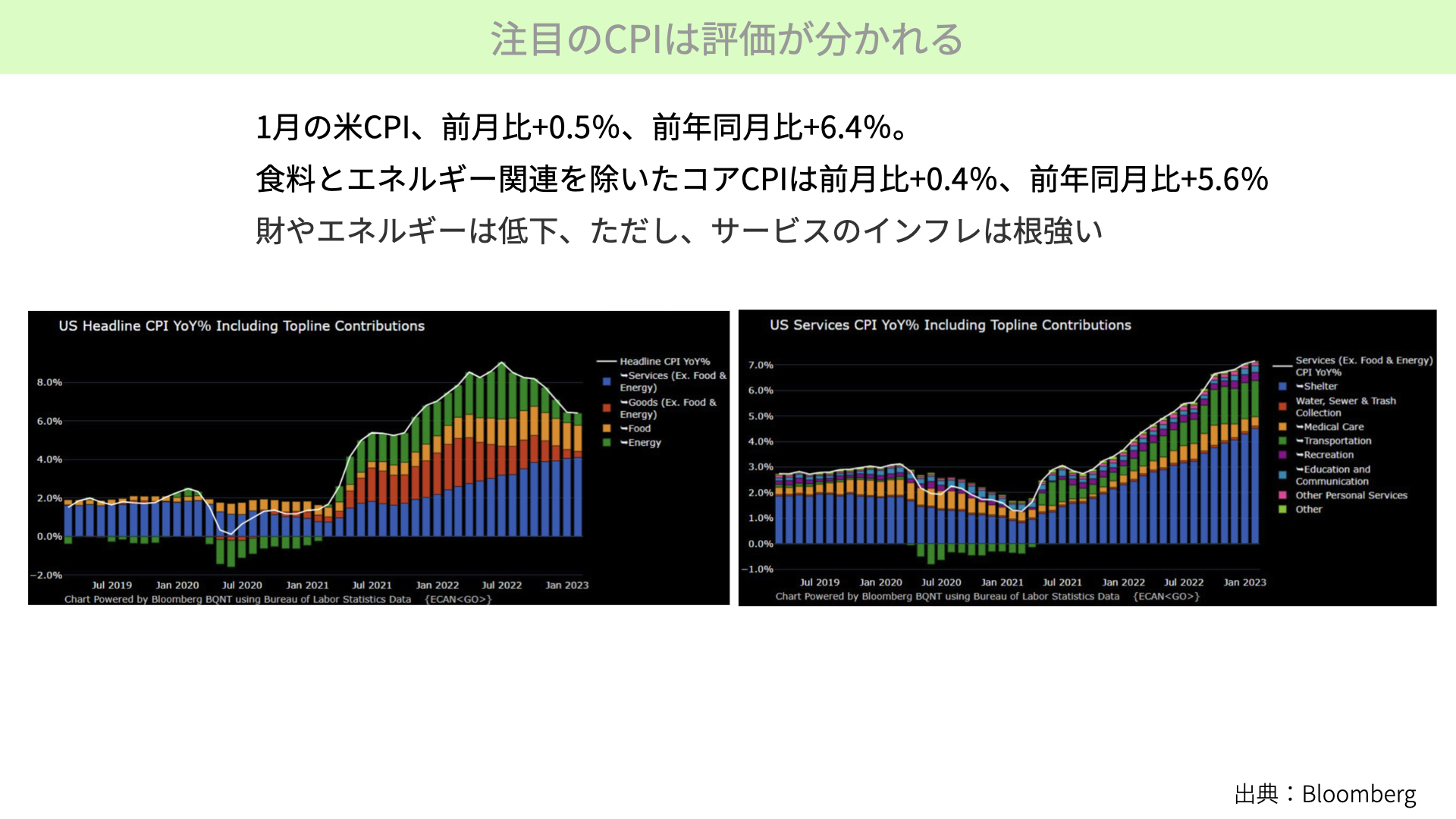

次に皆さんに知っていただきたいのは、FFレート先物、6ヶ月、1年、2年金利です。FFレートの先物予想、紫が今年2月1日時点のチャートです。1年以内に0.5%の利下げに転じること、3月に利上げが止まることを表しています。

低いターミナルレートの到達点は、5%に満たない予想となっています。ですが、雇用統計発表後、FRBメンバーのタカ派的発言が続いたことで、2月13日時点ではFF予想レートが引き上がっています。結果として、3月に加え、5月の利上げが予想されていますし、年内の利下げも0.25%に留まるのではと、先物予想が上がってきました。

さらに14日のCPIの結果を受けて、黄色のチャートのように利下げタイミングが後ろ倒しになるのではと表されています。FFレート引き下げが後倒しになると、株価にマイナスの影響があります。

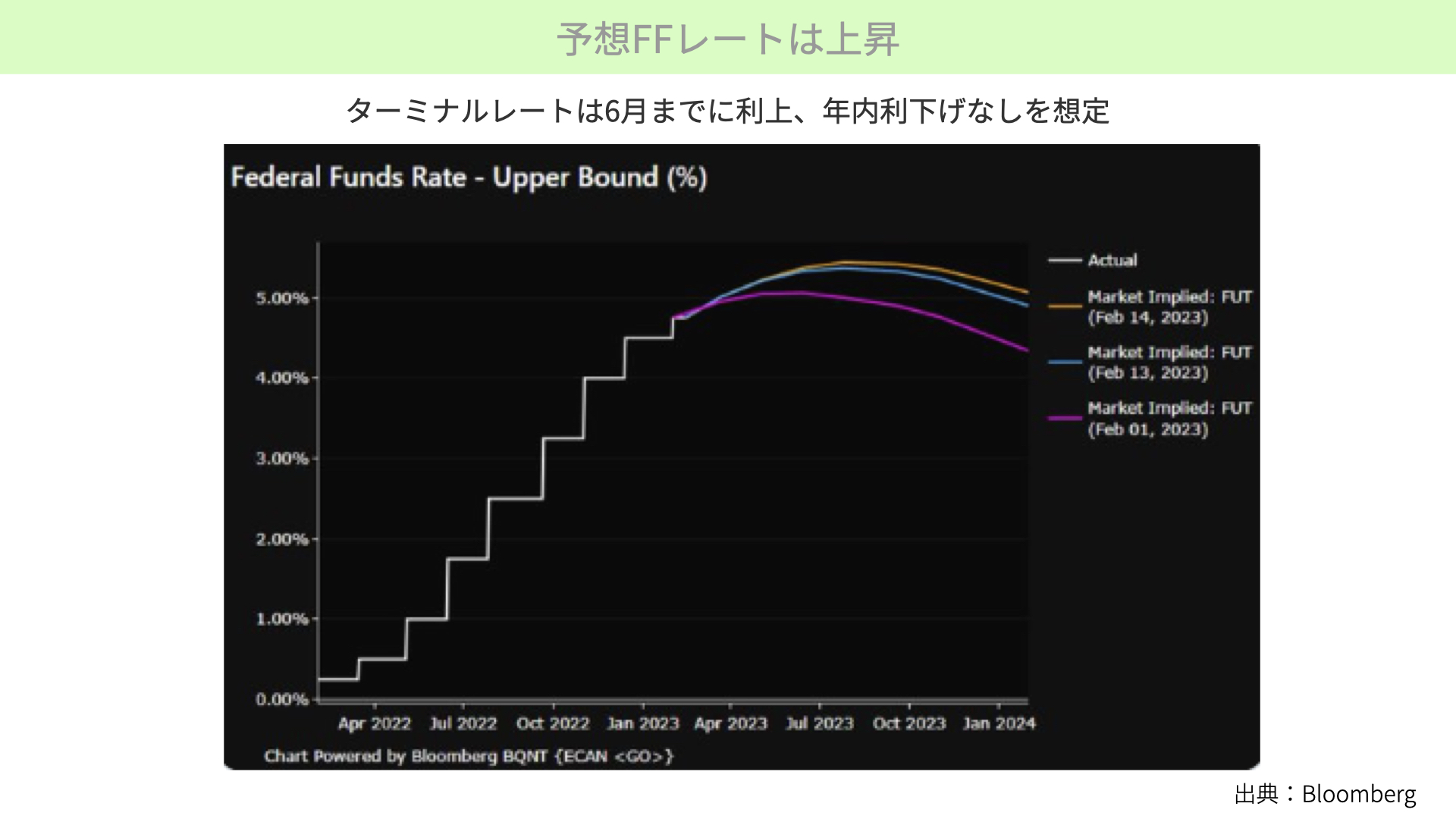

さらに詳しく見てみましょう。アメリカの6ヶ月金利が赤いチャート、1年金利が緑のチャート、2年金利が青いチャートです。短期金利をご覧になることは少ないでしょうが、このように見ると、一つの特徴が確認できます。

黄色網掛け箇所、赤いチャートをご覧ください。今年に入り株価が堅調だった理由は、緑のチャートの6ヶ月金利が、1年にとの差を広げていたことにあります。

1月時点では、2~3月に利上げを行うものの、その後利下げに転じるだろうと考えられていました。年後半の利下げを考え、6ヶ月金利は高いものの、1年金利が6ヶ月より低い状況が続いていました。こうした利下げ期待が強かったことで、株価は大きく上昇しました。

しかし、現在は6ヶ月金利と1年金利の金利がほぼ同じです。ここから分かるのは、6ヶ月後から12ヶ月後までの6ヶ月間では、利下げが行われないとマーケットが織り込んだことです。チャートの狭まりは、1年間での利下げ確率が減っていることを表します。金利が高いまま、今後PERが上がりにくい状況が続く、PER低下の可能性が高いことが6ヶ月、1年金利からは分かります。

青いチャートは2年金利です。こちらも6ヶ月、1年金利に近付いています。2年以内の利下げ確率が減り、高い金利で留まる可能性も高いです。今後、青いチャートが6ヶ月、1年により近付くようであれば、さらにタイトな状況、市場を抑圧する金融政策が続くことを意味します。

こういった金利の抑圧的な状態が続くと、PERは上がりにくくなります。歴史的に見ても、潜在成長率の4%を超える金利が長期間続くと、PERは低下しています。今後、青いチャートの2年金利が上昇するようであれば、PERが低下しやすいと、この段階では把握しておくべきでしょう。

現段階のPERは18.6倍と、過去10年間の18倍から比べても高い状態です。しかし、前回記事でもお伝えしたように、エクイティリスクプレミアム、国債利回りから株式に投資したとき、得られるメリットは、1.6%まで下がっています。これは過去平均の4%から見ると、投資してもリターンの期待値が非常に低いことを表します。

金利が上がる中、エクイティリスクプレミアムが狭い状態では、株価の調整が起きやすいと、歴史的にも確認できています。CPIの影響を受け、14日の株価の動きは少なかったものの、エクイティリスクプレミアム、2年金利の動向を見ると、まだまだ不安定な状況が続いています。今後、2年金利に注目していただければと思います。

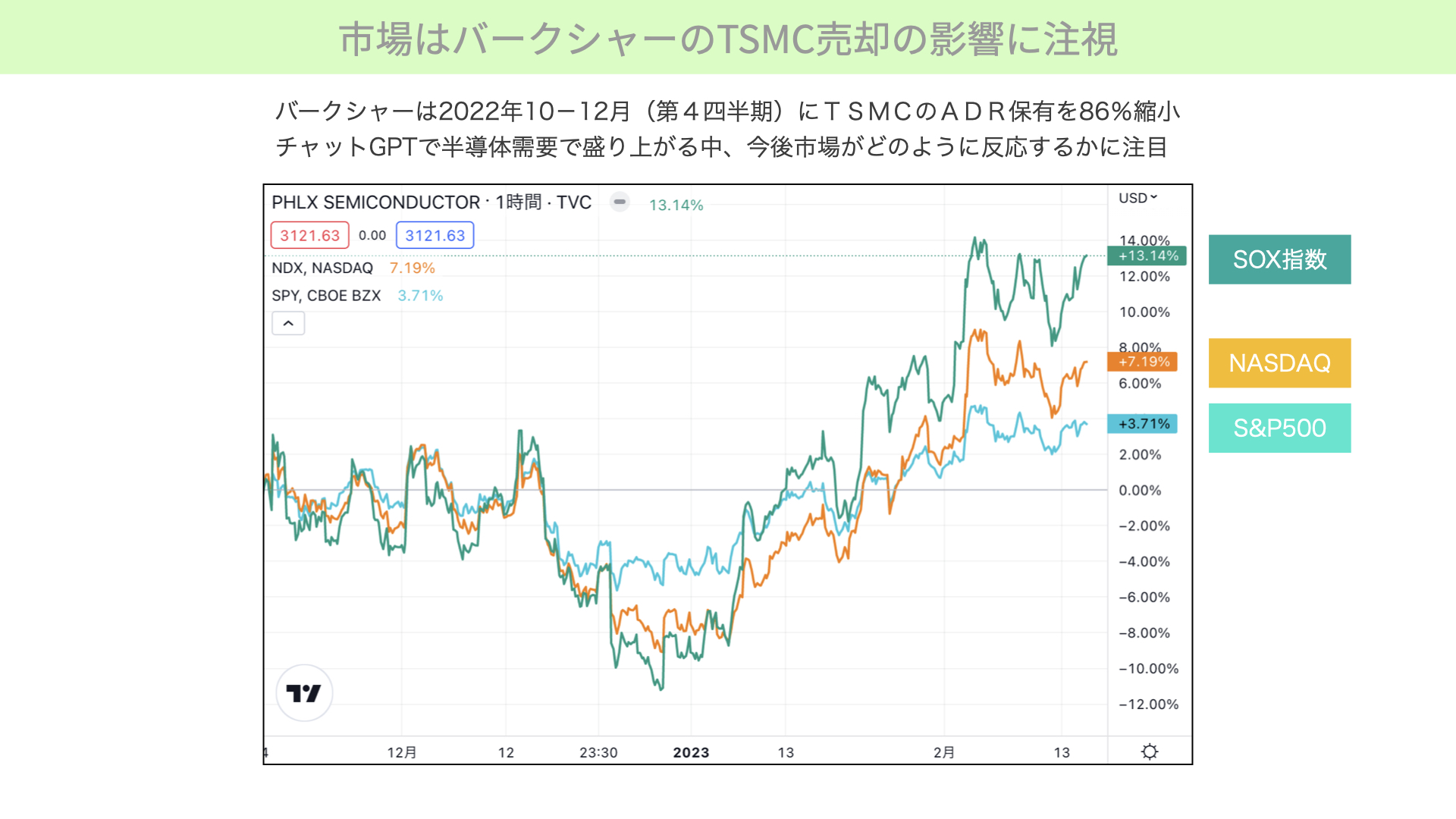

最後に、こちらをご覧ください。濃い緑のチャートはSOX指数、黄色はNASDAQ、薄緑がS&P500です。2023年に入ってからは、SOX指数、半導体の指数が大きくマーケットをけん引し、NASDAQがS&P500を上回ってきました。

今後も半導体を中心にNASDAQが大きく上昇すると、期待が高まっていました。14日もMicrosoft、NVIDIA、PalantirといったAIに関する企業の株価が、大きく上昇していました。ChatGPTなどが広がることで、半導体需要が増えるだろうと考えられ、半導体メーカーに関する業績回復が、非常に期待されていました。

マーケットが終わった後、ウォーレンバフェット率いるバークシャー・ハサウェイが、台湾のTSMC保有しているADRの86%を売却しています。ただ、売却した時期は10~12月。一番半導体セクターの株価、SOX指数も下がっていた状態でした。悪いことを見越して売ったのか、今年にかけて半導体需要が大きく下がると見越して売ったのかは、現在はマーケットが思慮している最中です。

特にバフェットが買った銘柄は、かなり長い期間保有すると言われる中での短期売買でした。何か思惑があるとされています。今年に入りマーケットをけん引してきたSOX指数が今後売られるようであれば、金利上昇と共に株価が崩れやすくなる可能性もあります。半導体指数が今晩以降どうなるか、2年金利がどうなるか、ぜひ注目していただければと思います。

注目されていたFOMC、CPIも過ぎ、金融政策がどうなるかはまちまちで判断がつきません。マーケットとしては、当面気迷いのある状況が続くと思われます。3月中旬以降まで、CPI、FOMCは開催されませんので、金利、SOX指数がどういう動きをするかを見ないと、なかなか大きな材料は拾いにくくなります。SOX指数、2年金利を中心に見ていただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

21世紀になって、金の価格が上昇しています。2000年末から金の投資リターンは8倍強に達し、米国株や世界債券の …

先週、米経済で景気減速傾向が見られました。しかし、S&P500は堅調に推移しています。ただ、今週材料次 …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …