本日は、30日に発表されたPCEコアデフレーターについお伝えします。FRBが物価を判断する際に、最も重要視しているとされるPCEコアデフレーターの結果を受けて、今後のマーケットの注目点がどこに移るのかをお伝えしていきます。

[ 目次 ]

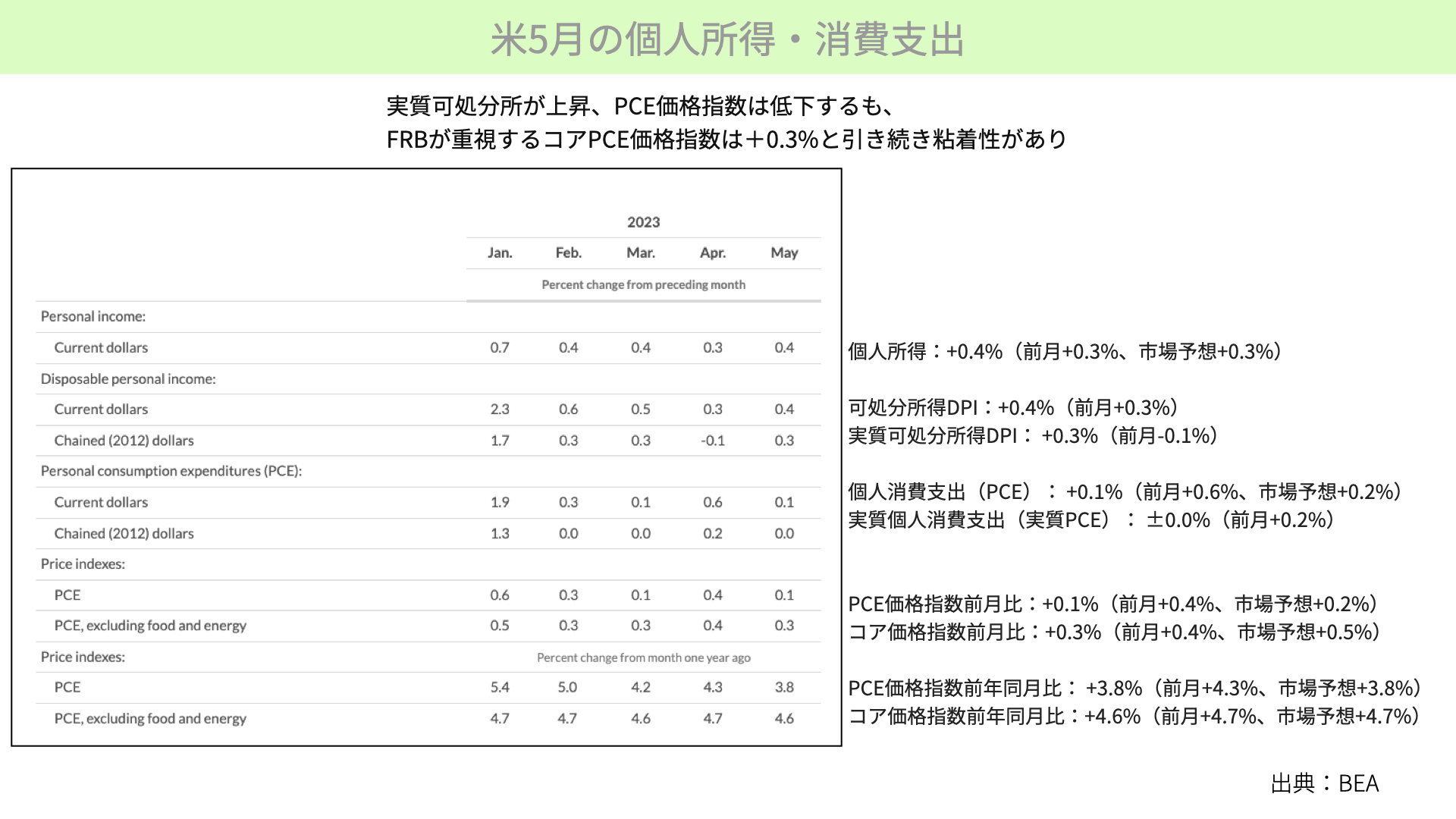

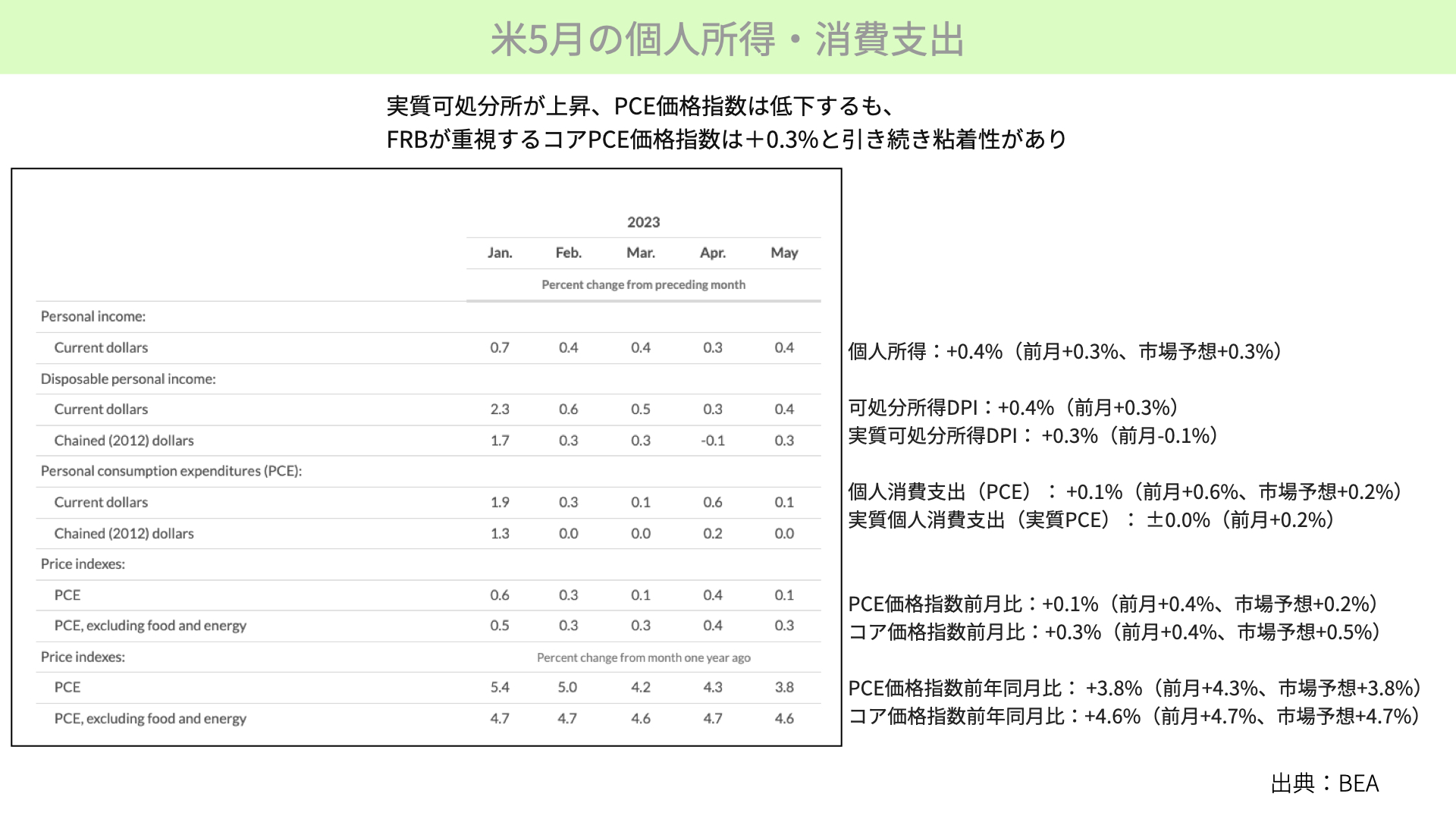

こちらはBEAから引用した、個人所得と消費支出の資料です。見方ですが、大きく2つに分かれていています。1つは個人の所得、個人の消費支出がどのようになったか。もう1つはPCEコアデフレーター、インフレ、つまり物価がどうなっているかです。

まずは、個人所得と個人の消費支出がどうなったかを見ていきたいと思います。一番上に書いてある通り、個人所得は前月比の+0.3%から+0.4%と増加しています。市場予想の+0.3%から見ても、個人所得が増えていますから、経済にプラス材料だと判断されました。

DPIと言われる可処分所得についても、前月の+0.3%に対して+0.4%。そして実質可処分所得、インフレを加味したものは前月-0.1%だったものが、インフレが少し落ち着いてきたこともあり、+0.3%になっています。個人所得にしても、可処分所得にしても、プラスになっているのは、経済にとって大きなプラス材料です。その意味で、今回の結果がソフトランディング期待に繋がったのも分かります。

次に、個人の消費支出(PCE)をみていきましょう。前月比+0.1%という低調な結果になっています。市場予想では+0.2%と予想されており、前月は+0.6%(今回は+0.8%)から下方修正。

実質の個人消費支出も、前月比と変わらず。前月が+0.2%だったことを考えると、消費はほとんど増えていません。では、なぜ個人所得が増え、個人消費支出が増えていないことが問題なのでしょうか。

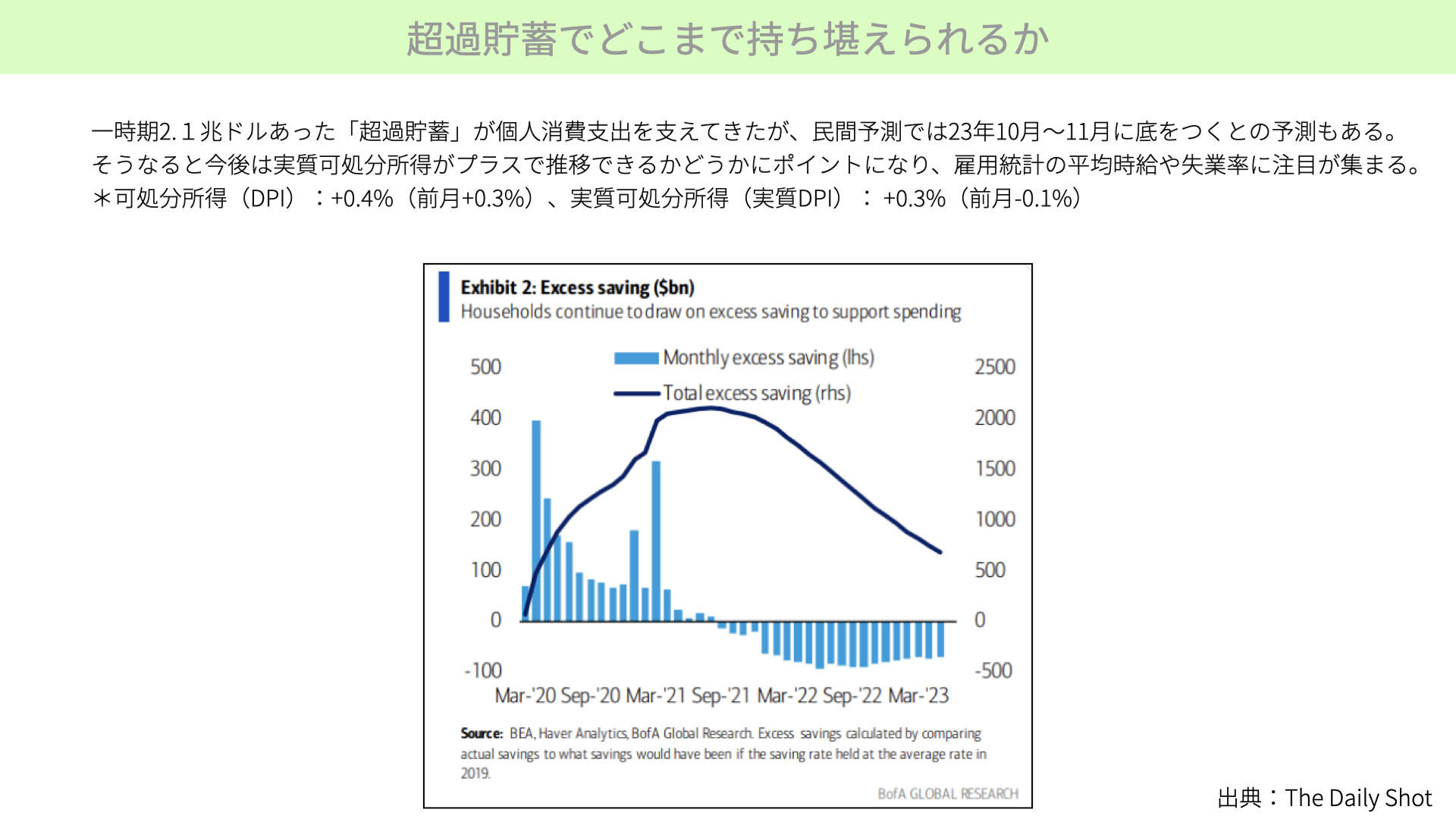

こちらの超過貯蓄をご覧ください。コロナショックで給付金が政府から払われたことで、民間の個人の方が貯め込んだお金が、一時期2.1兆ドルもあったわけです。これを消費に充当してきたわけですが、今の残高は5000億ドル程度まで減っています。

民間企業の調査によると、今年の10~11月頃に超過貯蓄がゼロになると予測されていますから、今後の消費を支えるのは、可処分所得や個人所得に依存してきます。結果として消費支出を抑えているのは、先行きに対して不安を持っているからではないかと推測もされています。これを補うためには、可処分所得、給与所得が増えていかなければならない状況が、今後続くことになりますので、今週に控えた雇用統計、平均時給、雇用者数に注目が集まっています。

次にこちらをご覧ください。こちらがPCEデフレーター、PCEコアデフレーターです。前月比では、PCE価格指数が0.1%のプラス。かなり落ち着いてきた感じがします。

一方のコア、自動車などを省いたものは、0.3%の前月比プラス。こちらも市場予想を下回っていますし、前月の0.4%も下回ったということで、ある程度インフレが鎮静化できたというのが、マーケットの反応になっています。

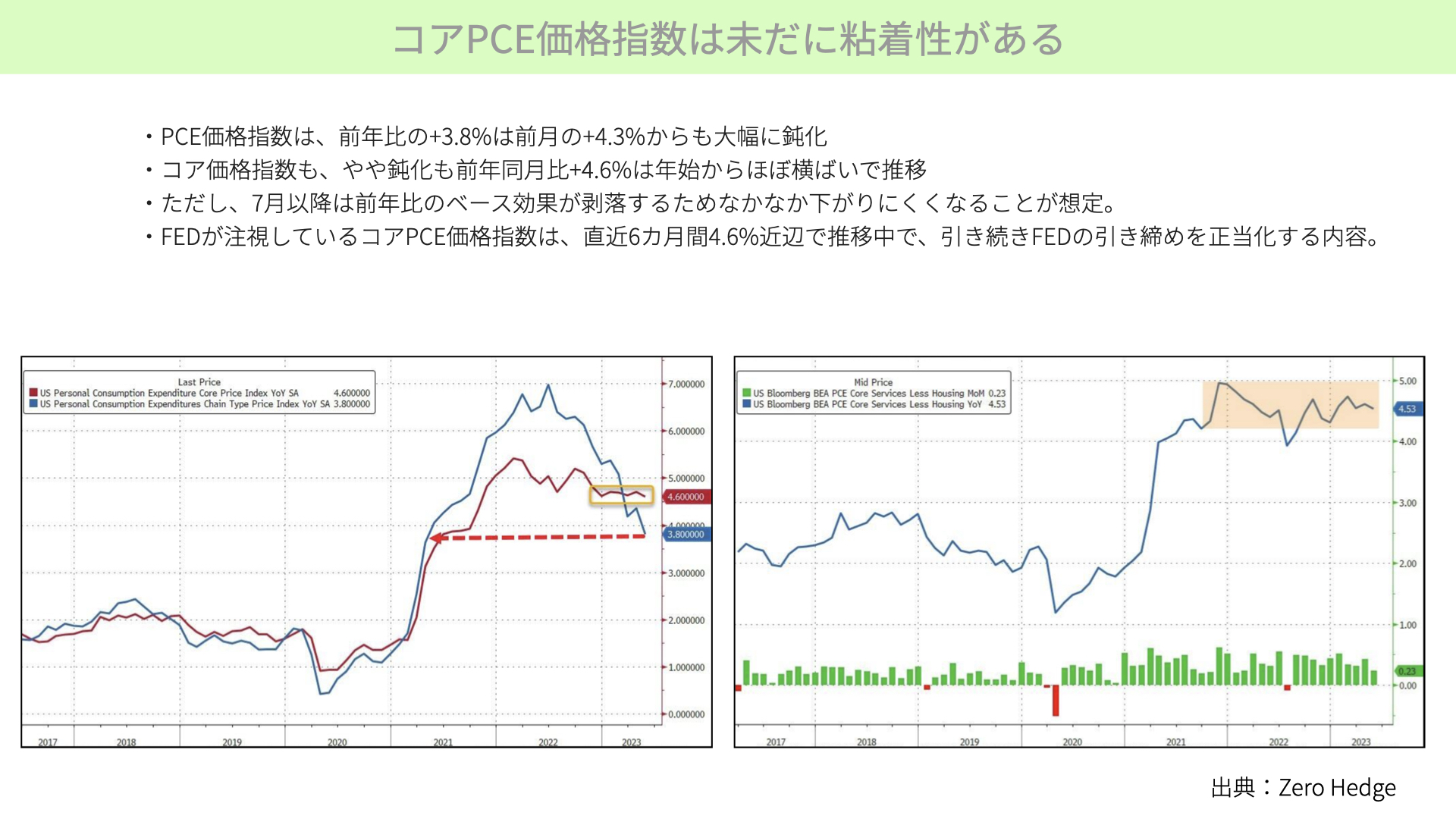

こちらをご覧ください。左の図表、青いチャートがPCE価格指数、赤いチャートがPCEコア価格指数です。赤いチャートをご覧になっても分かるように、最近は前年比でも横ばいが続いています。こういったことから考えると、全体的にインフレが収まっている印象を受けながらも、コアについては横ばいの状態が続いている状況です。

2%の目標に対し、4.6%ということは、まだまだ利上げを行わなくてはならない状況が続くのではないかというのが1つです。また7月以降、ベース効果と言われる前年比がなかなか下がりにくい状況になってきます。ベース効果がなくなったことで、今後2%に近づくことも少し難しそうです。こういった内容を受けて、結局はFRBの引き締め、年2回を正当化するのではないかというところから、マーケットとしては利上げの織り込みが少し強くなってきている状況です。

右の図表は、住宅を除いたPCEコアデフレーターですが、ずっと横ばいが続いています。なかなか物価が下がりきっていないことが分かりますから、まだ抑制的な金融政策が必要ではないかとマーケットは考えたことも、1つの要因です。

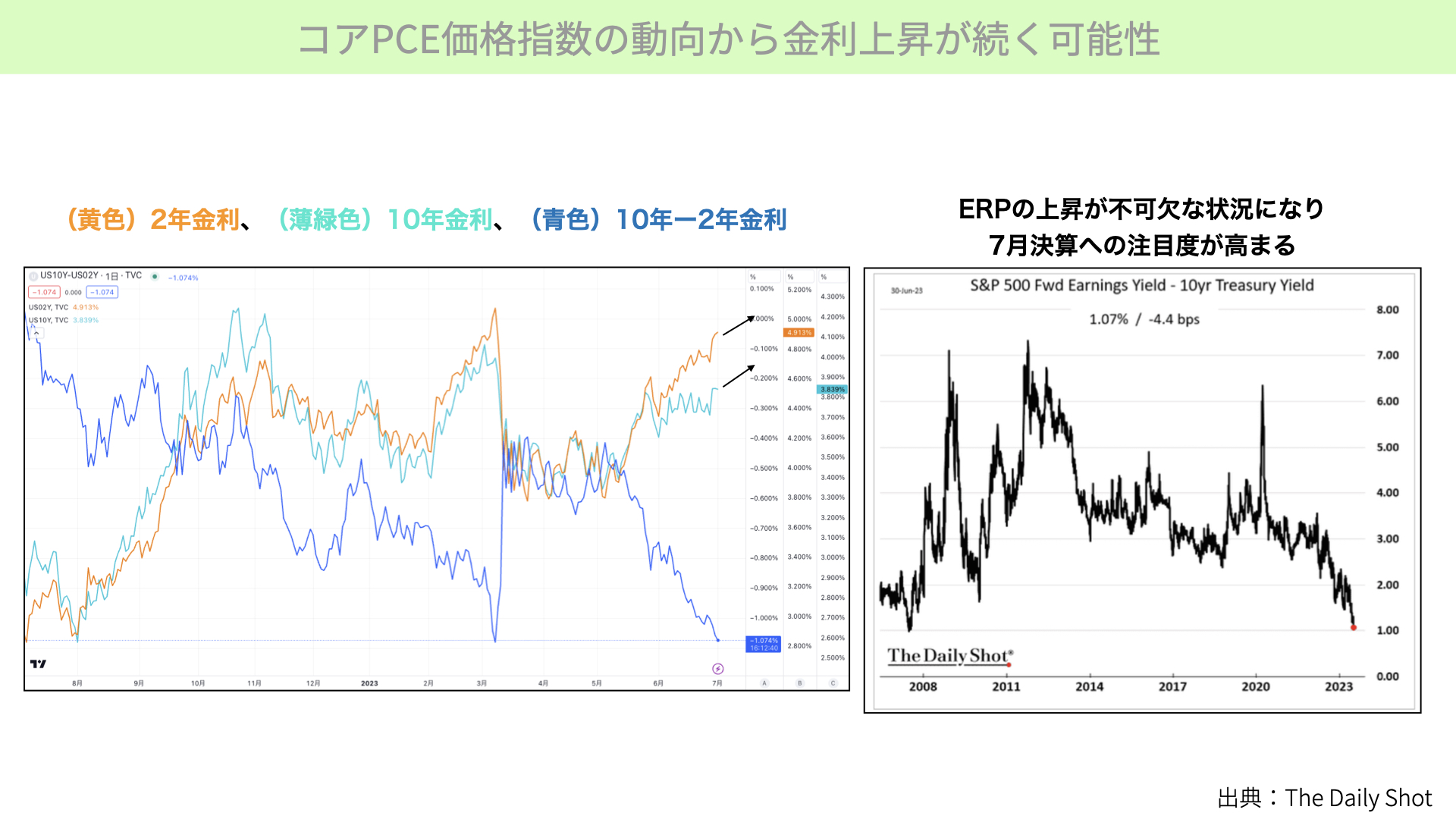

左の図表、米2年金利が黄色、薄緑色が10年金利、青色は10年-2年のイールドカーブスプレッドです。逆イールドになっていることはご存じだと思いますが、政策金利を引き上げないと、なかなかインフレが沈静化できないので2年金利が上昇しています。この2年金利が今後も上昇を続けるようであれば、薄緑色の10年金利も追随せざるを得ないでしょう。

10年と2年の金利差は、今、マイナス1%近くです。これよりもさらに深掘りを続けるとなることは、少し想像しづらいところもあります。2年金利が上昇してくるようであれば、10年金利もついてきます。10年の金利が3.9%から4%近くまで上昇した場合、何が起こるかですが、右をご覧ください。

こちらはERP、Equity Risk Premiumです。10年の債権の利回りに対して、S&P500の益利回りで算出し、そのスプレットドを表したものです。こちらの差が1%まで近づいています。2008年に近い水準で、かなり株式に対する期待感が高い、つまり割高な状態といえます。

2年金利が上昇する、PCEコアデフレーターが上昇するということは、政策を抑制的にせざるを得ないのではないか。そうなれば2年金利が上昇し、それに伴って10年金利も一緒に上がってくれば、Equity Risk Premiumがさらに低下する。7月からの決算でそれを正当化するような業績内容が出てこないと、バリエーション的には割高となってしまいます。このため、7月中旬からスタートする決算にテーマが移ってきます。金融政策も当然注目ですが、7月は決算がどうなるのかに注目が集まる、そういった状況が2週間後に控えています。

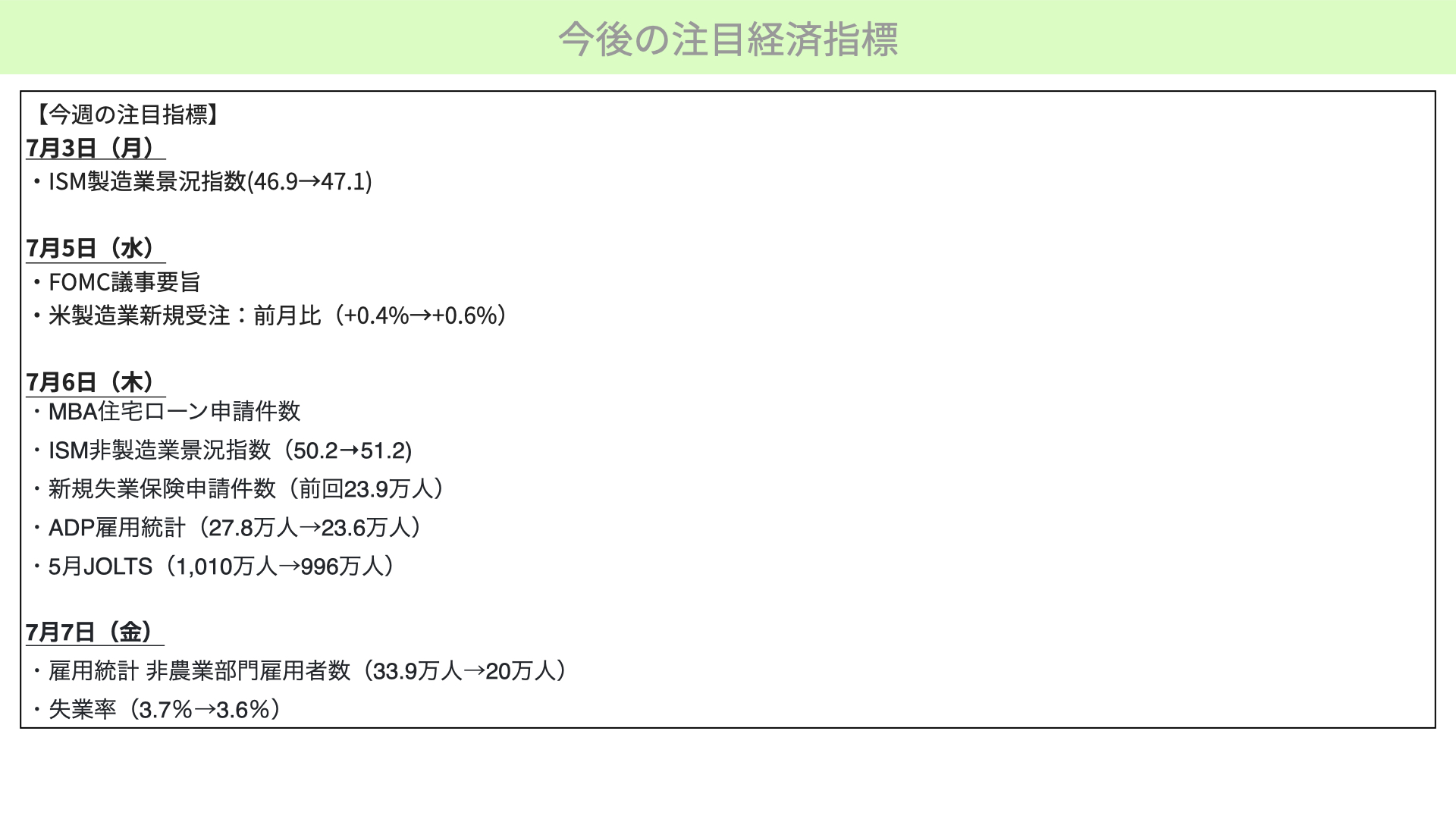

それを受けて、今週の注目材料をお伝えします。今晩、ISMの製造業種数が発表されます。こちらが46.9から47.1ということで、若干回復するのですが、まだまだ50を割り込んだ状況です。ただ、これが大きく改善するようであれば、製造業にやや底打ち感が出てきますから、株価にはプラス要因になるかと思います。

ただ、シカゴ連銀、ダラス連銀、ニューヨーク連銀などの指標を見ると、大幅に上昇するとは少し考えづらいというのがマーケットの予想です。だからこそ上回ることがあれば、株価にはプラス要因となります。注目していただければと思います。

5日、FOMCの議事用紙は、一応確認が必要だと思っています。恐らくタカ派的な内容だと思われますから、そこまでサプライズにはならないと思います。ただ、マーケットに知られていない材料が出てくるようであれば、注目材料となります。

6日は、ISMの非製造業数の発表です。前回が50.2と、景況感の境目の近くまで来たとして注目されましたが、今回51.2ということで、やや持ち直したと言われています。ただ、個人の消費支出があまり増えていないことから、サービス業の業績、業況感としてはあまり良くないとも十分に考えられます。こちらが50を割ってくるようであれば、今後に大きく影響があります。50を割るようだと、マーケットにとってはネガティブサプライズとなりますから、かなり注目度が高いと思っています。

次に雇用関係です。超過貯蓄がなくなる可能性が高まっている中においては、個人の所得、雇用がしっかりしていないとなりません。その意味では、ある程度インフレの鎮静化が見えてきている中においては、雇用がしっかりしていることが前提になります。その意味ではADP雇用統計、JOLTS、新規失業保険申請件数、7日の雇用統計にも注目が集まります。週後半は雇用関連がどうなるのかに、注目していただければと思っています。

今回は、30日に発表されたPCEコアデフレーターをご覧いただきました。内容を見ると、個人の支出があまり伸びていないということで、恐らく業績に対して何らかのインパクトがあるとマーケットは警戒している一方で、給与については増えています。仮に超過貯蓄がなくなっても、それで支えられるという強気の姿勢も聞かれます。どちらが正しいのかを判断するために、今後マーケットはISMのサービス業、ISMの製造業指数を見ながら、本当に業績はどうなのかを見通しながら、7月中旬の決算シーズンに突入します。

雇用がしっかりしていない、今後所得が落ちるとなれば、さらに個人消費が減ってくることにも予想がつながってきます。そういった意味では、今週はかなり注目の経済市場が揃っています。ぜひ注目していただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …