8月24日〜26日にアメリカ・ワイオミングで開かれるジャクソンホール会合で、パウエル議長がどういったコメントをするか注目を集めています。マーケットの注目が集まっている理由は、アメリカで最近上昇している10年金利に影響を与える可能性があるからです。

中立金利や自然利子率についてコメントするのか。または、今後の金融政策にタカ派的な内容で、政策金利を高く、そして長く続けていくとコメントするのかどうか。ただし、私たちは、ジャクソンホール会合で、どういったコメントが出てくるかを予測することは困難ですし、あまり意味がありません。そこで今回は、今置かれてる政策金利の動向、過去の政策金利と10年金利の関係から、今の10年金利の上限をどの程度見ておくべきかについて、本日は見ていきたいと思っています。

また、10年金利の上昇目途がアメリカの株式市場に対してどういった影響を与えるのかについても見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

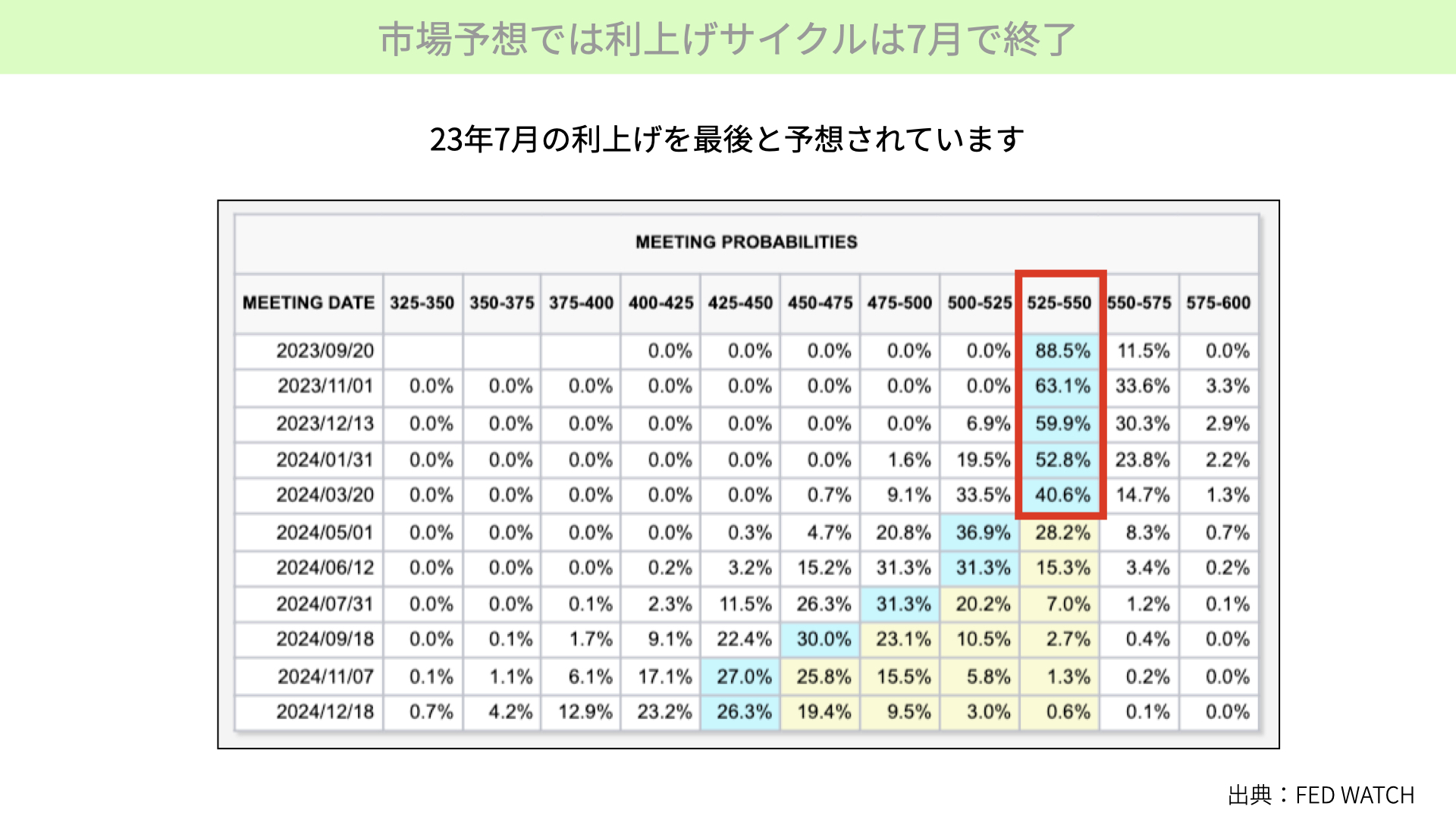

こちらをご覧ください。まずは、10年金利の動向を見ていく前に、Fed Watchで年内の利上げ確率を、最初に確認していただきたいと思います。

この前の7月に5.25%から5.5%に政策金利を引き上げましたが、今後の政策金利引き上げは、市場予想としては赤い括弧で分かるように525~555。つまり、5.25%から5.5%で年末まで推移していくと予想しています。これにより、市場では7月をもって利上げが最後だと予想してることが分かります。

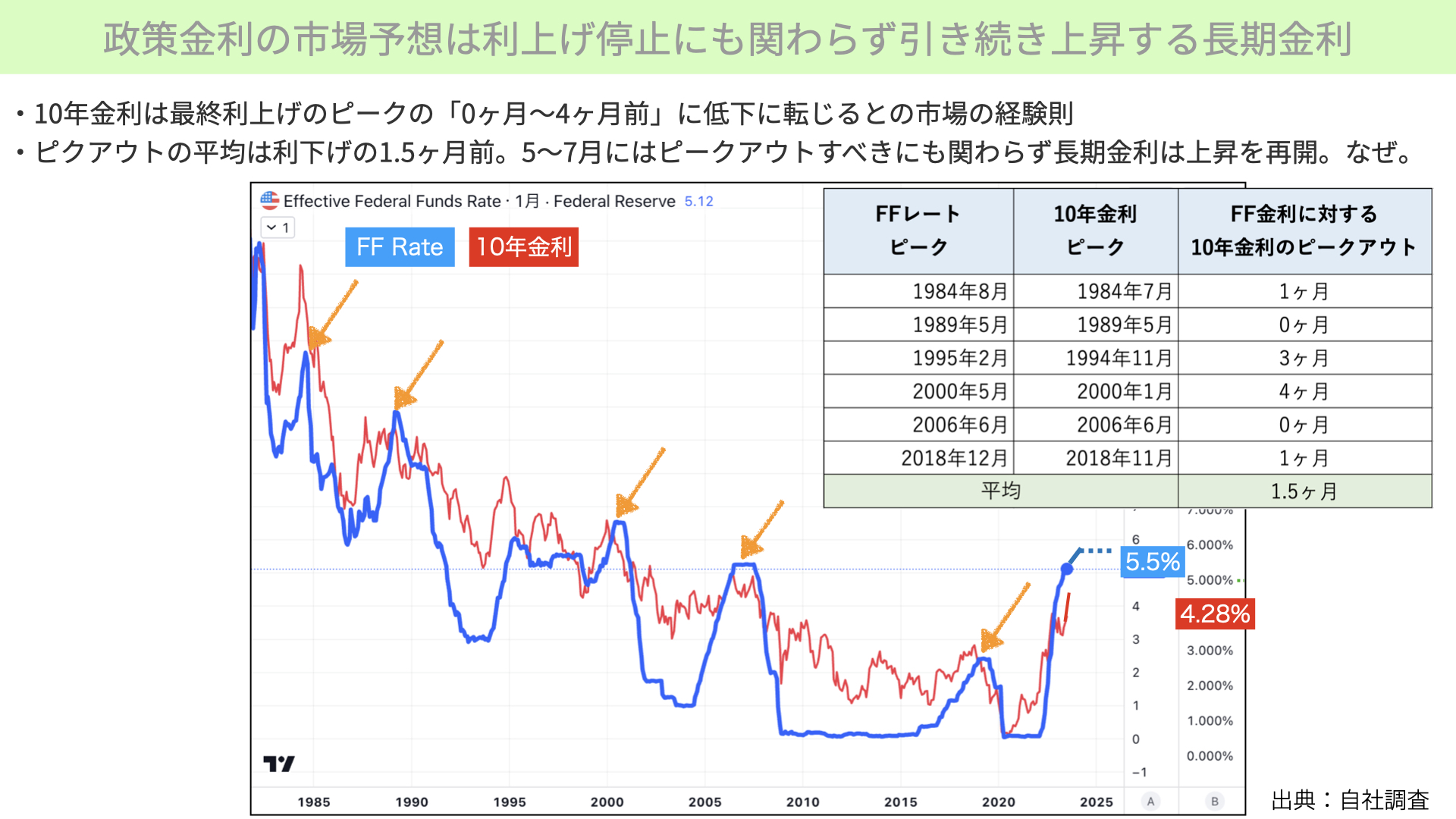

それを踏まえて、政策金利と米10年金利の関係を表したチャートをご覧ください。青が政策金利のFFレート、赤が米10年金利です。こちらで見ていただきたいのが黄色矢印の箇所です。FFレートのピークアウト、つまり政策金利を引き上げを停止した箇所です。

右上の図表をご覧ください。FFレートのピークを84年以降、取り上げています。政策金利の引き上げ停止に対して、米10年金利はいつピークを迎えたかを分析したものです。結果から言いますと、政策金利引き上げを停止に対して、平均1.5ヶ月前に米10年金利はピークをつけていることが、過去の平均から分かります。

もう少し細かく見ていくと、政策金利の引き上げ停止の0ヶ月~4ヶ月前の間に下落に転じるという、10年金利の傾向があります。先ほど見てもらいましたように、市場予想としては7月の利上げが最後となっています。本来、過去の市場経験則からいくと、5月~7月に10年の金利はピークアウトしていてもおかしくありません。しかし、今回は5月につけた10年金利の3.35%が、8月時点で4.28%まで急激に上昇しています。

過去の市場の経験則が、今は当てはまっていません。では、次に、今後10年の上限について考えていきたいと思います。

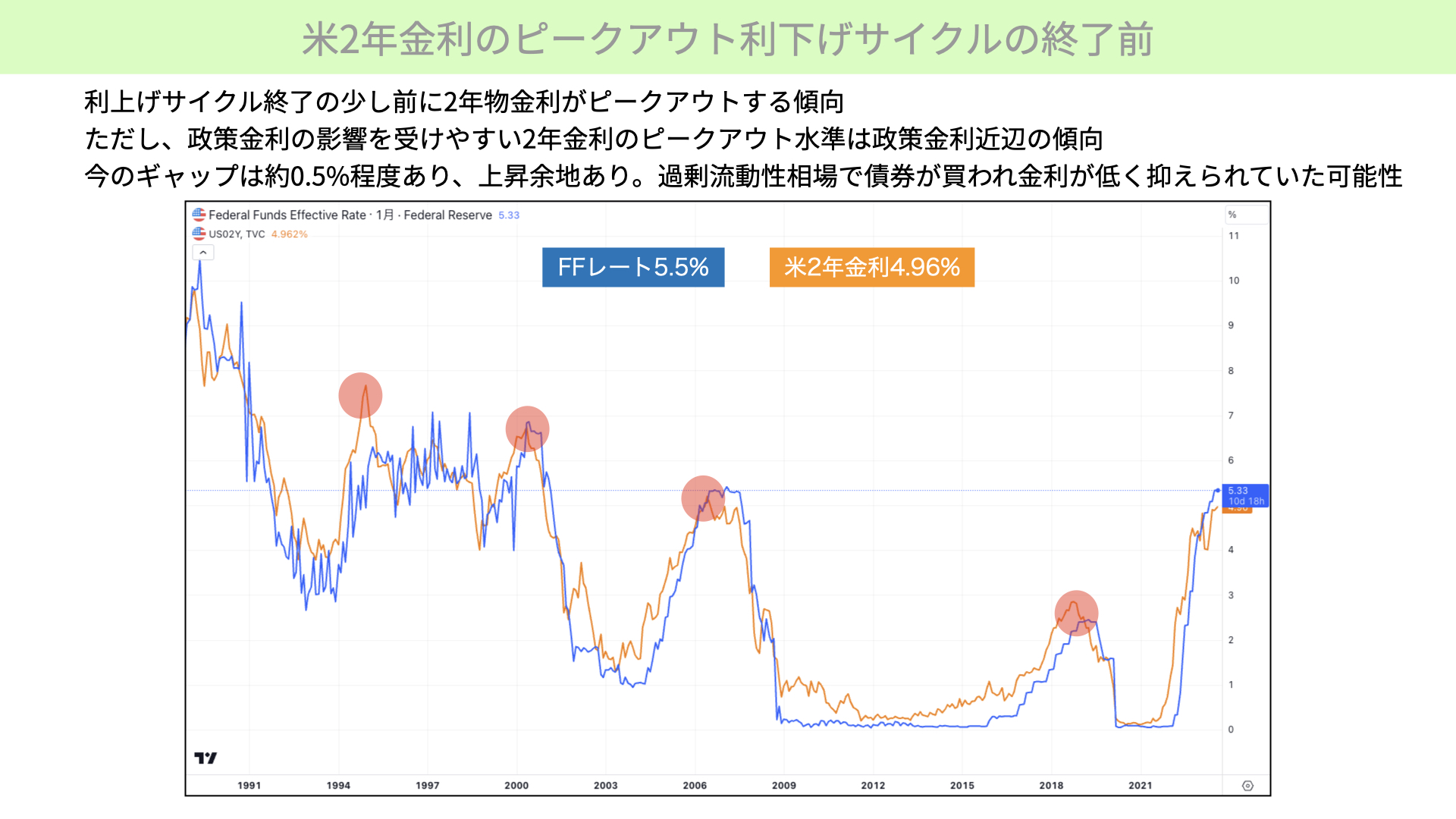

こちらは米2年金利とFFレート、政策金利の関係を示したものです。青いチャートが政策金利、黄色いチャートが2年金利です。2年金利はご存知の通り、米政策金利が色濃く反映されることで知られています。そのため、2年金利とFFレートは、同じようにパラレルで動きます。

ただ、細かく見ていきますと、2年金利も政策金利の引き上げ停止の少し前にピークアウトする傾向があることが、赤い丸の箇所をご覧になって分かるかと思います。一方で、金利水準については、政策金利の上限に近づいたところでピークアウトする傾向があります。今の米2年金利4.96%は、FFレートの目標である上限5.5%に比べると、約0.5%近く下回った状況です。今後、2年金利がFFレートの上限の5.5%に近づく可能性が、過去の市場経験則からは確認できます。これが10年金利の上昇に影響しているのではないかと思われます。

こちらをご覧ください。10年-2年のイールドを表したものです。現在、10年-2年の金利は逆イールドになっていますが、現在の水準は-0.66%程度です。1980年頃は、10年-2年の金利差がー1%を大幅に超えるような時期もありましたが、それ以降は、ー1%を超えるような水準まで逆イールドが深まったことはあまりありません。

つい最近まで、ー1%近くまで逆イールドが進行していましたが、現在は-0.66%まで縮まっています。今後は、過去の経験則から2年金利に対して10年金利が近づいていくと想定されますので、今までのー1%程度が下限と見られるイールドの差から、2年金利がFFレートの5.5%に近づいてくると、10年金利も最低でも4.5%まで上がってきても何ら不思議ではない状況であると言えます。今後、逆イールドが十分に解消してくると考えると、4.5%を超えた上昇の可能性もあるのではないかと、マーケットでは意識され始めています。

逆イールド、2年金利、政策金利の差から考えると、10年金利が4.5%を超えてもおかしくありません。また、10年金利の4.5%というのは、上限というよりも1つの下限目処になる可能性も今はあるということを、まずここで認識していただければと思ってます。

その上で、10年の金利が4.5%のように、今からさらに0.23%上がってくる状況においては、株式と債券、どちらに投資妙味があるのかを改めて見ていきたいと思います。

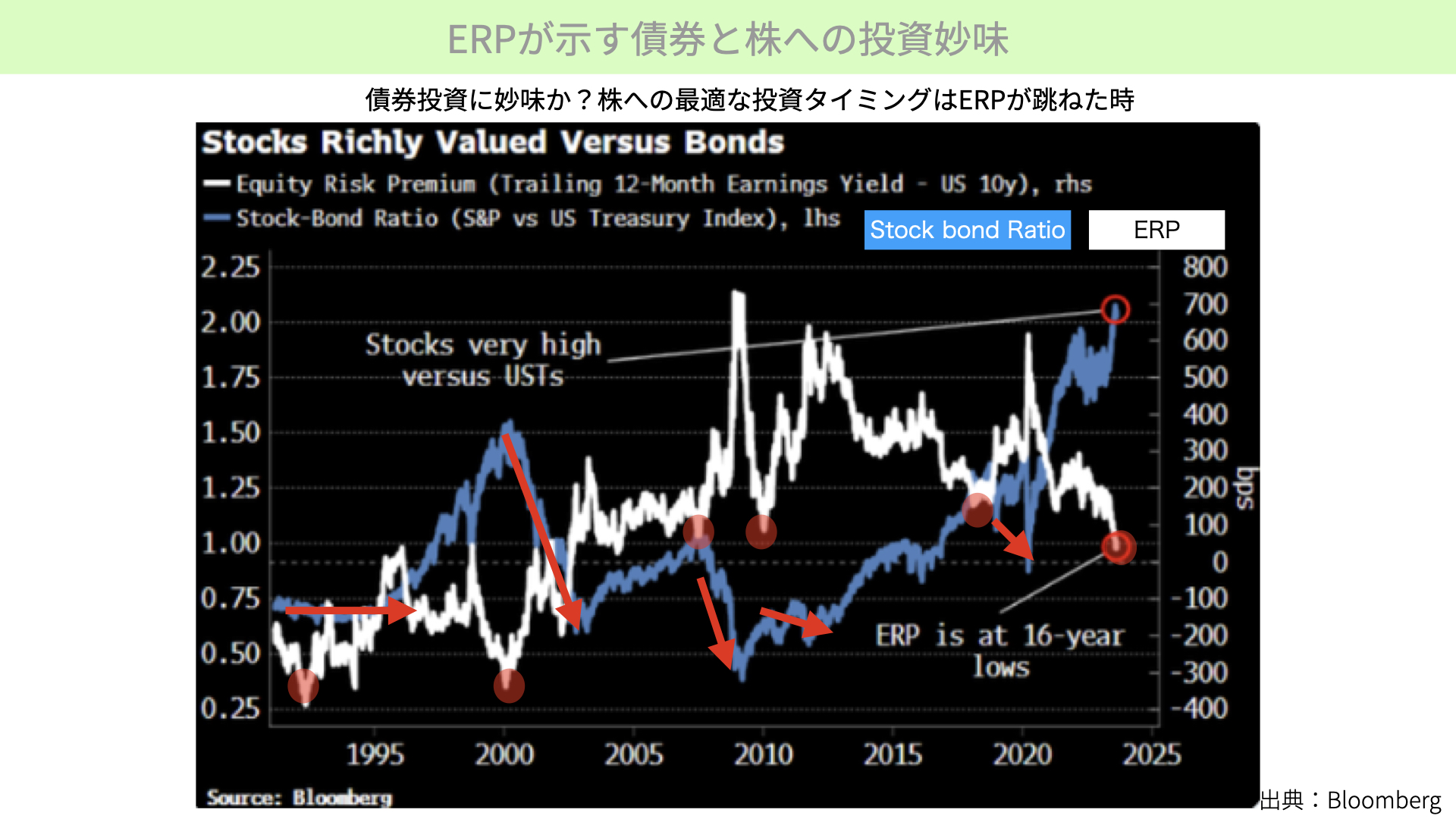

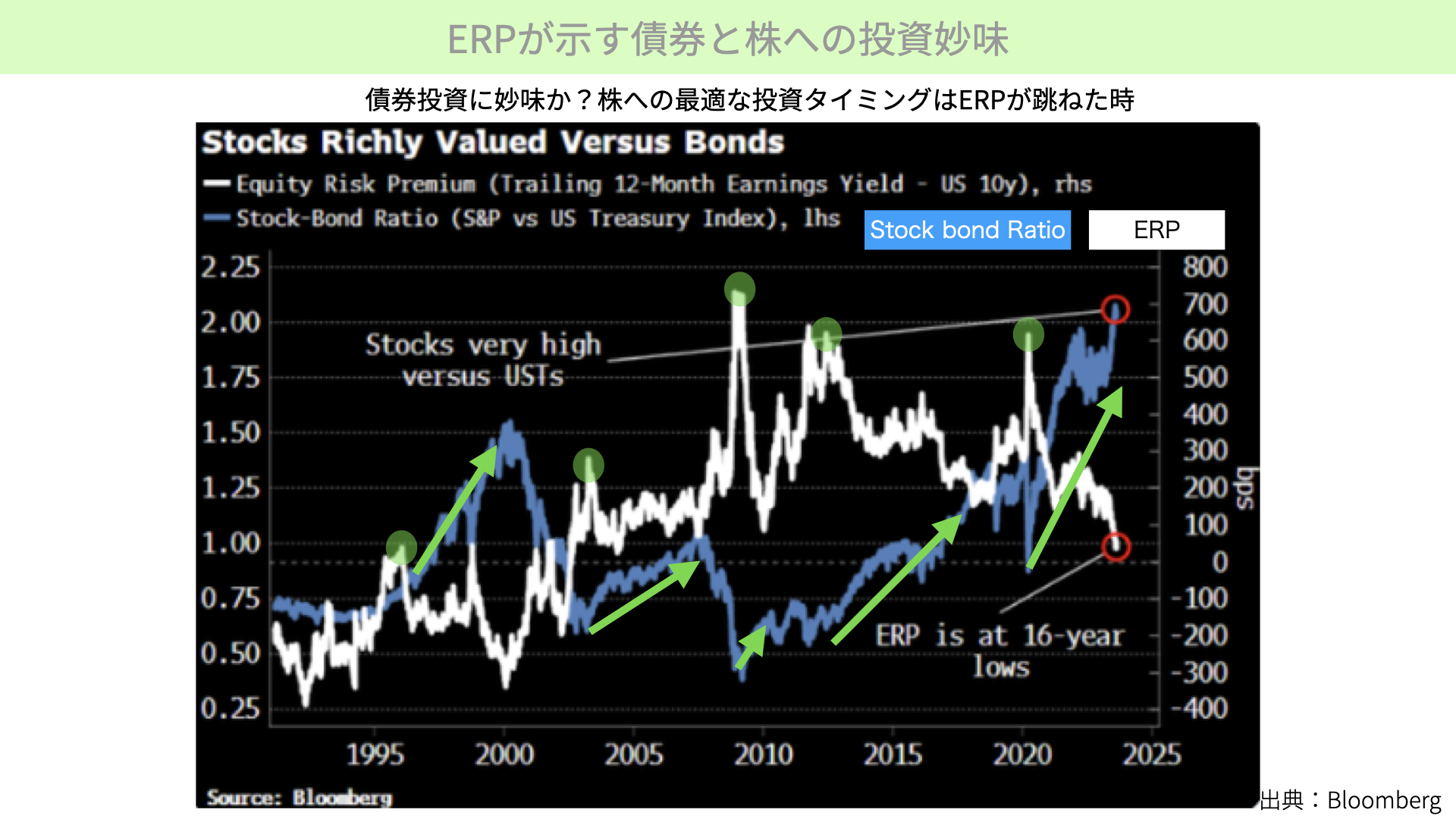

最近、いろいろなところでエクイティリスクプレミアム、イールドスプレッドの説明がなされていますが、こちらはブルームバーグの資料を使いながら、簡単にご説明したいと思っています。

1990年以降のストック/ボンドレシオが、青いチャートです。こちらが上に向かっていくと、株の方が債券よりもオーバーパフォームしています。逆に、青いチャートが右肩下がりになってきますと、債券の方が株式よりもアウトパフォームしています。

白いチャートはエクイティリスクプレミアム(ERP)。今で言うと、米国債が約4.28%の10年の利回りに対して、株式に投資した場合にはPERが約19倍~20倍ですから、株の益利回りが5%近くとなり、ほとんど株と債券を投資しても、期待収益が変わらないということを説明したものがエクイティリスクプレミアムです。右メモリを見ると、ゼロ近くまで下がってきていると分かります。

ここで見ていただきたいのが、株式への投資妙味があるかどうかです。赤い丸をご覧ください。今のように白いチャート、エクイティリスクプレミアムがゼロ近辺、もしくはマイナスになっている時は、債券に対して株式の割高感が増している状況です。債券との利回りの魅力がほとんど変わらない状況になったところを、赤丸で示しています。

その後、青いチャートで、株と債券のパフォーマンスを見ていきますと、赤い矢印をご覧になって分かるように、1992年以降は赤い矢印が横、2000年からは赤い矢印が下。2008年のリーマンショックの後は赤矢印が下向きですし、欧州危機のあった頃も矢印は下向き、コロナショック前も下向きです。つまり、エクイティリスクプレミアムが縮まってくると、株と債券の魅力がほとんど変わらないということで、結果的には債券の方がしばらくの間パフォーマンスが良いことが分かります。

このERPの活用の仕方は、今後、株価が大きく下落するということを説明するものではなく、あくまでも相対的に債券の方が株式よりもパフォーマンスが良くなる傾向が強いということです。その意味では、株式に対する投資妙味が非常に薄い水準だと思ってください。

一方で、こちらをご覧ください。エクイティリスクプレミアムが拡大したところを、緑の丸で表しています。

その後はどうなったかというと、青いチャートをご覧になって分かるように全てが上昇しています。つまり、エクイティリスクプレミアムが拡大した後というのは、株が大きく債券に対してオーバーパフォームするということです。今置かれている状況、エクイティリスクプレミアムが縮小しているということは、株式に対する期待収益が非常に低下している状況です。金利が上昇している最中というのは、株に対して資金が向かいにくくなります。今がそのような状況だということを踏まえた上で、冷静に株式、だ債券への投資判断をしていただければと思っています。

本日は、米10年金利の上昇上限がどの程度か、政策金利の2年金利の関係、2年-10年の逆イールドの幅から見てみました。さらには、エクイティリスクプレミアムを使った状況で、今後金利が上がることを踏まえて、株式の投資妙味がどうかも見てきました。

こういったものに大きく影響を与えるのが、政策金利を「高く長く」維持することや、中立金利や自然利子率の見直しです。大きく金利にインパクトを与える可能性がありますので、今週末に控えているジャクソンホールにおけるパウエル議長の発言に注目しましょう。

今週水曜日はNVIDIAの決算があります。加えて、ジャクソンホールでに注目です。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …