11月3日、バフェット氏率いるバークシャー・ハサウェイが決算発表を行いました。同社が米国株の保有割合を減らし、1年未満の短期米財務省証券(TB)の保有を増やしていることが明らかになりました。債券を積み増したバフェット氏が、なぜそのような行動を取ったのか。様々な憶測が情報ベンダーから流れてきています。

そこで今回は、株式と債券が利上げ終了局面において、過去1年間、また、3年間で、どちらが優位であったかを検証します。

[ 目次 ]

先ほども触れたように、FRBが引き締めサイクルに入っていることは多くの方の認識の通りです。そこで、サイクル後のリターンに関して株と債券のどちらが優位であるかを見ていきます。

バフェット氏率いるバークシャー・ハサウェイは株式ポジションを減らし、1年未満の米財務省証券を増やしたと報じられています。これは、リスクを可能な限り抑えたポジションを取るためだと言われています。バフェット氏が株式に悲観的な見方をしているかもしれないなど様々な意見がありますが、投資家の頭の中を深く考えても残念ながら100%理解することはできません。そこで今回は、過去の引き締めサイクル後のパフォーマンスを株と債券で比較し、どちらが優れていたかを分析します。

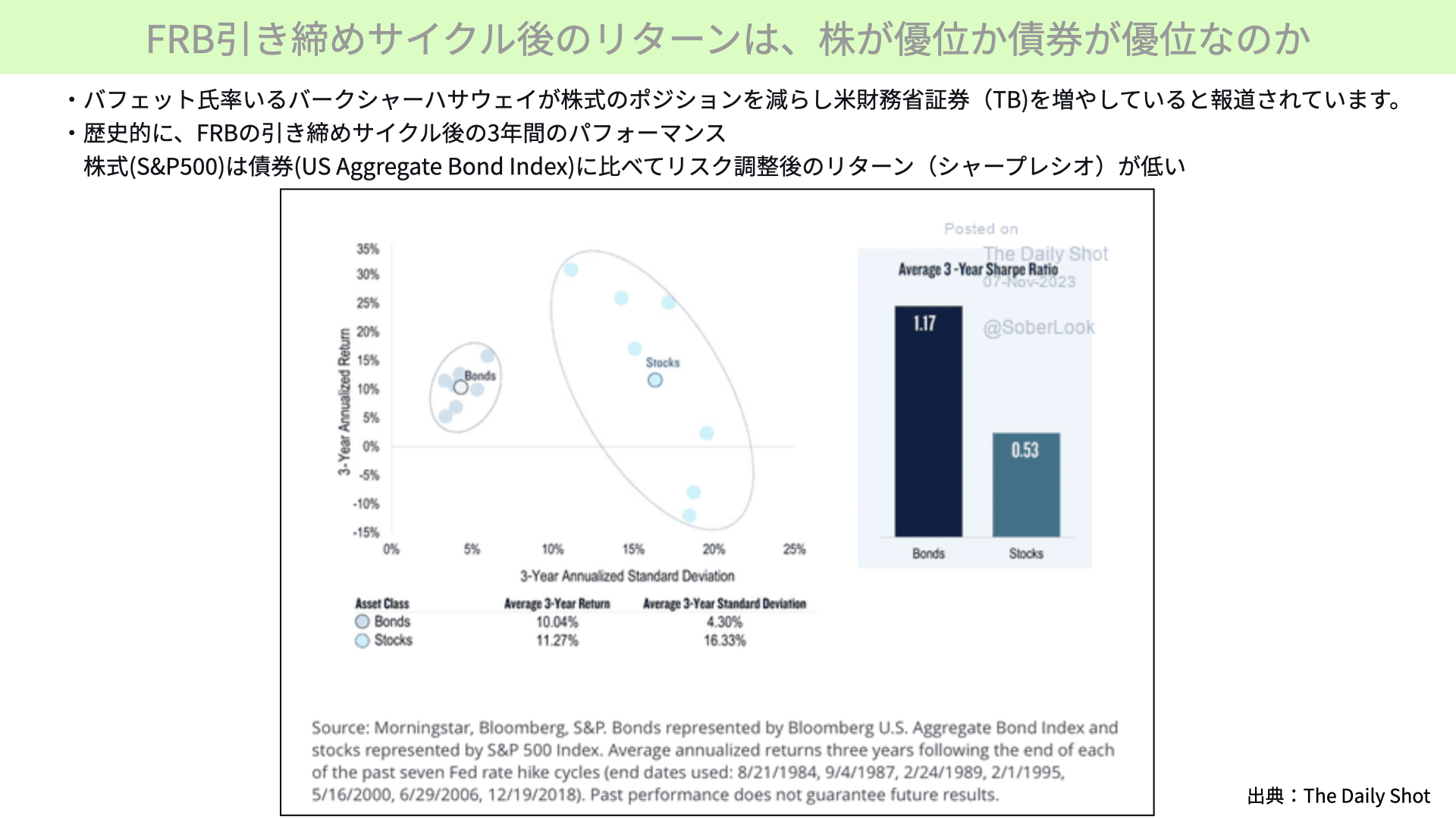

まずは、FRBの引き締めサイクル後の3年間のパフォーマンスについて解説します。分析の対象は、株式市場はS&P 500、債券市場はUS Aggregate Bond Indexです。後者は、ETFでは一般的にAGGとして知られています。これは米国債、社債、MBS、TIPS、ABSといった様々な債券を総合したものです。こちらのページでは、これらの債券を含めた全体のリターンを比較しています。

図表は、FRBの引き締めサイクル後の各アセットの3年間のパフォーマンスを表しています。3年間の年率換算した際のリターンでは、債券が+10.04%に対し、株式のリターンは+11.27%となっています。1%の差ではありますが、株式の方が年換算でより高いリターンを示しています。したがって引き締めサイクル後の3年間平均でも、株式を保有することがリターンにおいては有効であることが示されました。

ただ、注目すべきはFRBの引き締めサイクル後の3年間平均の標準偏差、投資の世界ではリスクと言われる年間変動率が異なることです。債券は約10%近くリターンがありますが、年換算変動率(リスク)は±4.3%(1σ)に留まっています。

これに対し、株式のS&P500は+11.27%のリターンであるものの、年間変動率は±16.33%とブレ幅が大きく、債券の約4倍のブレを示しています。

債券の平均は10%近くのリターンですが、そのパフォーマンスのブレも小さいことがわかります。一方、S&P500の平均リターンも約11%と高いのですが、年によっては30%のリターンが出ることがあるものの、−10%を超えるようなマイナスになることもあります。平均リターンは、ほぼ変わりませんが、株のパフォーマンスには大きなブレがあることがわかります。

では、リスク調整後のリターン(シャープレシオ)で算出してみると、リターンに対する変動の大きさがわかります。シャープレシオは、数値が大きいほど投資効率が良いとされています。投資によるブレ幅が少さく、リターンが大きなものが良いのか、ブレ幅が大きくリターンが大きなものが良いかといえば、ほとんどの方は前者を選びます。それは、ボラティリティが低く、リターンが大きな方が資産運用としては安定感が増すためです。

過去のシャープレシオを引き締めサイクル後の債券と株式で比較すると、債券のシャープレシオは1.17、株式が0.53と倍以上と、債券の投資効率の良さが目立ちます。

当然ながら市場関係者はこれを認識しており、利上げサイクル後の株式の成長が鈍化すると予想される局面では、債券に資金をシフトしようとする動きが出てきます。

しかし、ボラティリティが高いとはいえ、リターンのみに注目すれば株式の方が大きいのも事実です。なぜ今回、株の神様と言われるバフェット氏がこのような行動を取ったのでしょうか。

バフェット氏の今回の判断した理由を探るために、ここでは、株式のピーク後1年間の株式(S&P500)と債券(10年債券)のパフォーマンスを確認してみたいと思います。

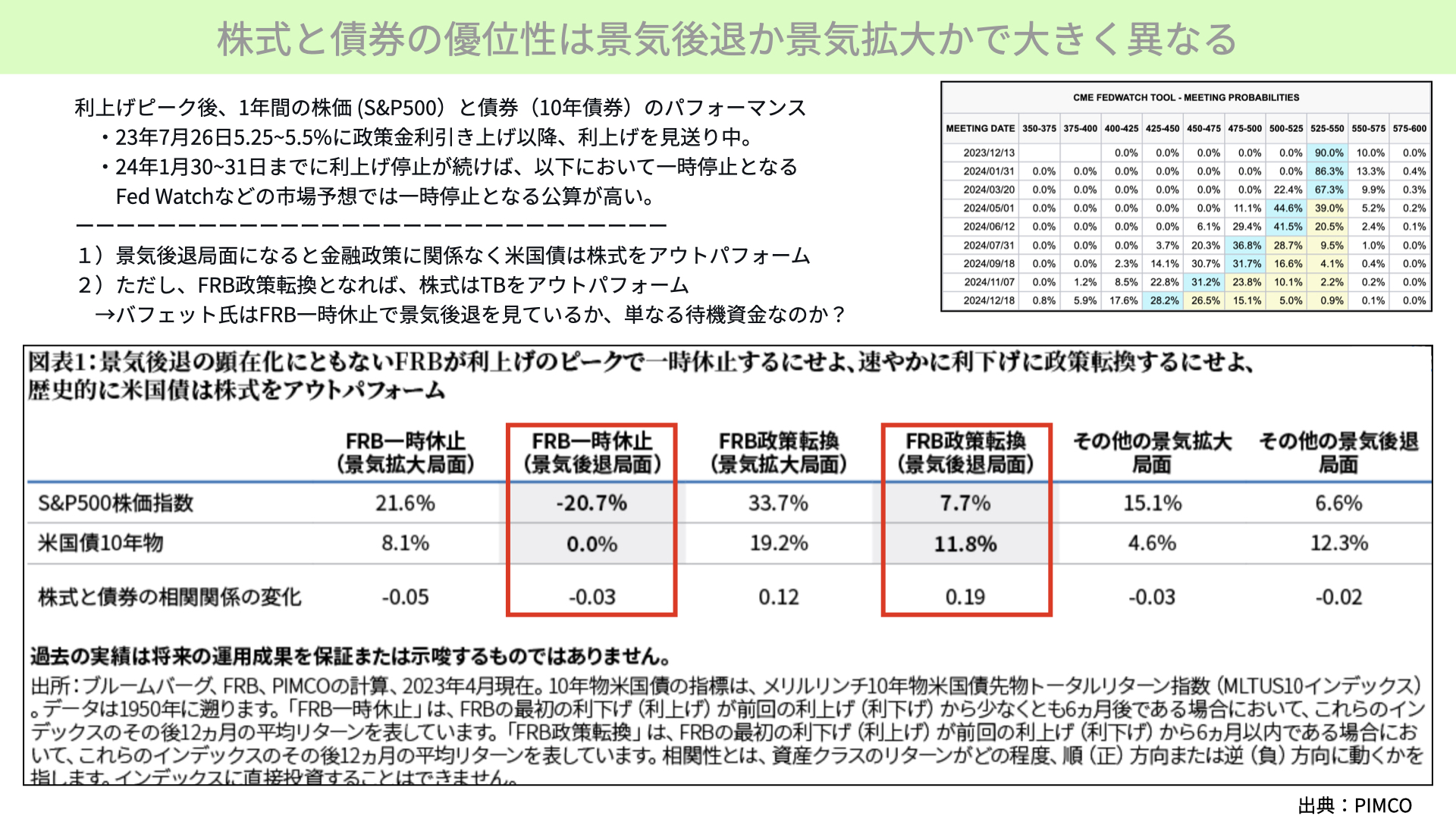

下の資料はPIMCOから、右上のフェドウォッチから引用しております。

下の資料の見方は、S&P500の株価指数と米国債10年の利上げのピーク一時停止後の1年間のパフォーマンスを示しています。まずは、FRBの一時休止と政策転換の違いについても言及されています。

最後に利上げを行ってから利下げに転じるまで、6ヶ月以上かかった状態を「一時休止」、利上げ後6ヶ月以内に利下げに転じる大きな政策転換に及んだ場合を「政策転換」とここでは定義しています。

2023年7月26日に行われた利上げから現在に至るまで、まだ6ヶ月が経過していませんので、今回が一時休止か政策転換かは現時点では不明です。しかし、2024年1月30日に開催されるFOMCまで利上げの見送りが続き且つ、利下げが行われていない場合は「一時休止」になります。

さて、右上のフェドウォッチによる図表を確認すると、2024年1月31日の時点で、現在の政策金利が維持される確率は86%とされています。利下げ可能性は0%です。もし、この市場予想が的中すれば、FRBは利下げせず一時休止状態であると予想されます。

では、今回と同様のケース、つまり「一時停止」後、過去はどういったパフォーマンスを示したのでしょうか。最後の利上げから6ヶ月間利下げに転じなかった場合には、S&P500は約20%のマイナス、米国債は0%となっています。今回も過去になぞらえれば、株式は大きくマイナスになることが考えられます。

また、「一時停止」か「政策転換」などの金融政策に関わらず、景気が後退する局面では、米国債が株式をアウトパフォームすることも確認できます。フェドウォッチの予想通りに、一時休止となるか政策転換となるかは別としても、景気後退局面では株式よりも債券のパフォーマンスの方が良くなっています。恐らくバフェット氏を含む多くの著名投資家は、このような景気後退に入る可能性をある程度予測しつつ、株から債券にお金を一時避難させているのではないかと思われます。

しかし、もしも、FRBが「政策転換」をすれば、株式はT-Billをアウトパフォームします。例えばFRBが来年1月に利下げを判断した場合、過去の事例の平均では、S&P500は1年間平均で+7.7%のリターンを得たことになります。

今回バフェット氏が投資した1年間で満期を迎えるT-Billのパフォーマンスは最大で5%です。つまり、バフェット氏が政策転換を見越しているのであれば、T-Billを上回る株のパフォーマンスが期待できるかもしれませんので、株式から債券に資金をシフトすることはないのではないかと思われます。このようなことから、バフェット氏はインフレ状況や市場環境を勘案するとFRBは政策金利一時休止を継続するのではと考え、オーバーキルにより株が下落する、その結果、T-Billの5%でも十分なリターンであると考え、資金をシフトした可能性が考えられます。

バフェット氏の投資判断が、皆様の投資に直で活用できるかどうかは個人の投資スタンス次第です。ただ、注目すべき点として、株式と債券を比較した場合、金利上昇の局面が終了し、景気後退が予想される場合には、株式よりも債券が高いリターンとなることを市場関係者は認識していることです。

3年間のパフォーマンスで見れば株式が債券を上回ることもありますが、そこには大きなボラティリティが生じる可能性があり、ファンドマネージャーはリスクの総量で考えるため株と債券の割合を見直します。そのため、今後は債券の割合が増えてくる可能性があり、株式に対する需給がやや悪化することが想定されます。

このような投資家の動きが出てきていることを頭の片隅の置いていただきながら、今後のニュースなどを見ていただければヒントを集めやすいかと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …