今週は、今年最後のビッグイベントであるFOMC、それに関連するCPI、クリスマス商戦を占う小売売上高など注目すべき経済指標が複数あります。クリスマス休暇の影響や材料の少なさから、先週まではアメリカの株式市場は比較的動きが緩慢でしたが、今年最後のFOMCを控えて、どのような展開になるのか。どのような点に注目すべきかお伝えします。

[ 目次 ]

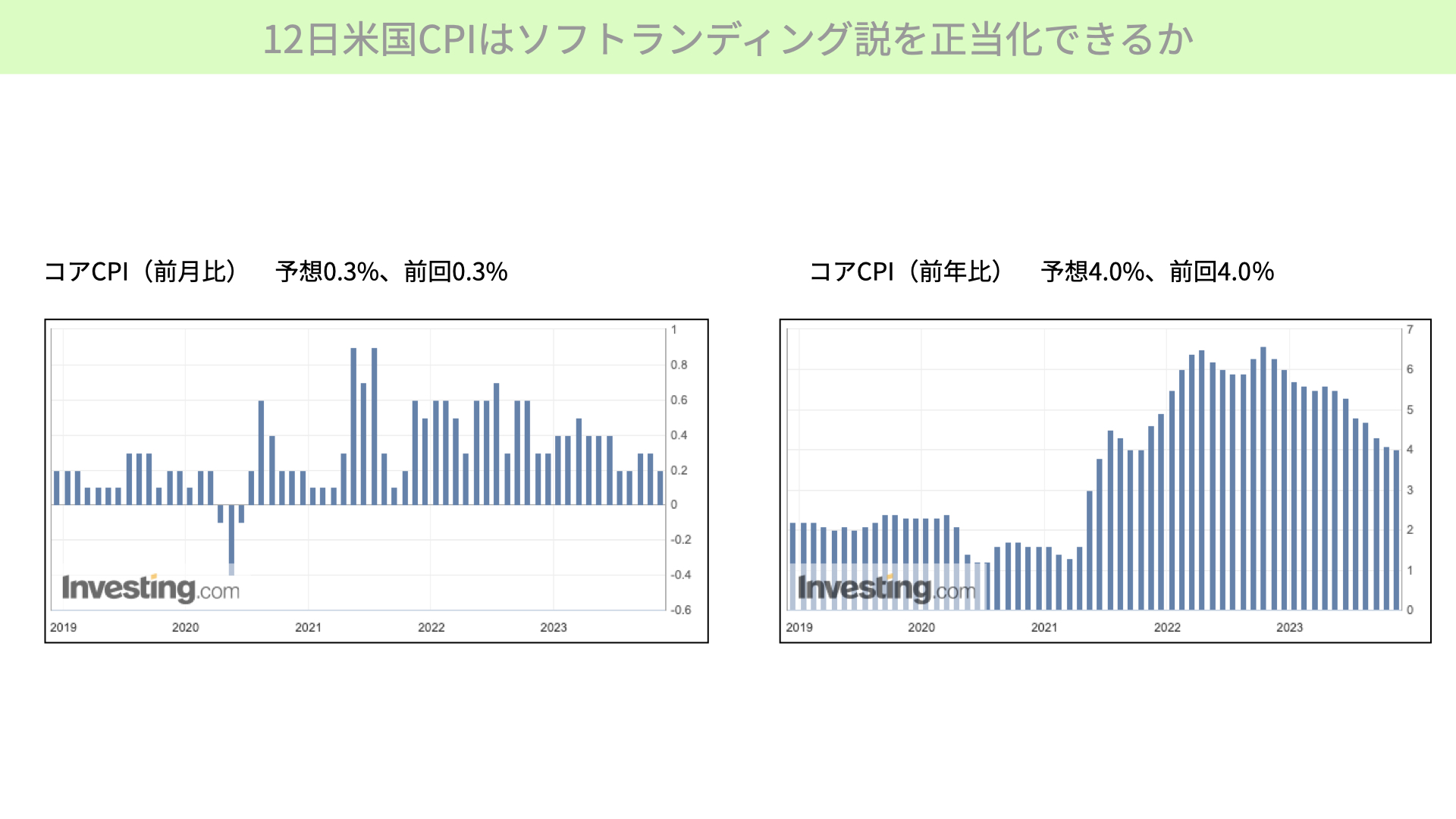

まずはFOMCの前日、12月12日に発表される米CPIを確認します。FRBが特に重視しているのはコアCPIで、前月比や前年比の変動が重要なポイントです。

今回の予想では、前月比で+0.3%、前年比で+4%となっています。CPIが着実に低下していますので、下落トレンドが確認できるようであればマーケットはプラスと捉えることでしょう。逆にCPIが上昇すれば、マーケットはネガティブな反応を示すことになりますが、今の状況から見ると、大きく上昇することはないと予想されます。

さらにその翌日にはFOMCが控えています。市場予想と大きく異なる結果が出たとしても、FOMCの結果を見なければならないため、CPIの動き自体が目先の方向性を決定するほどのものではありません。

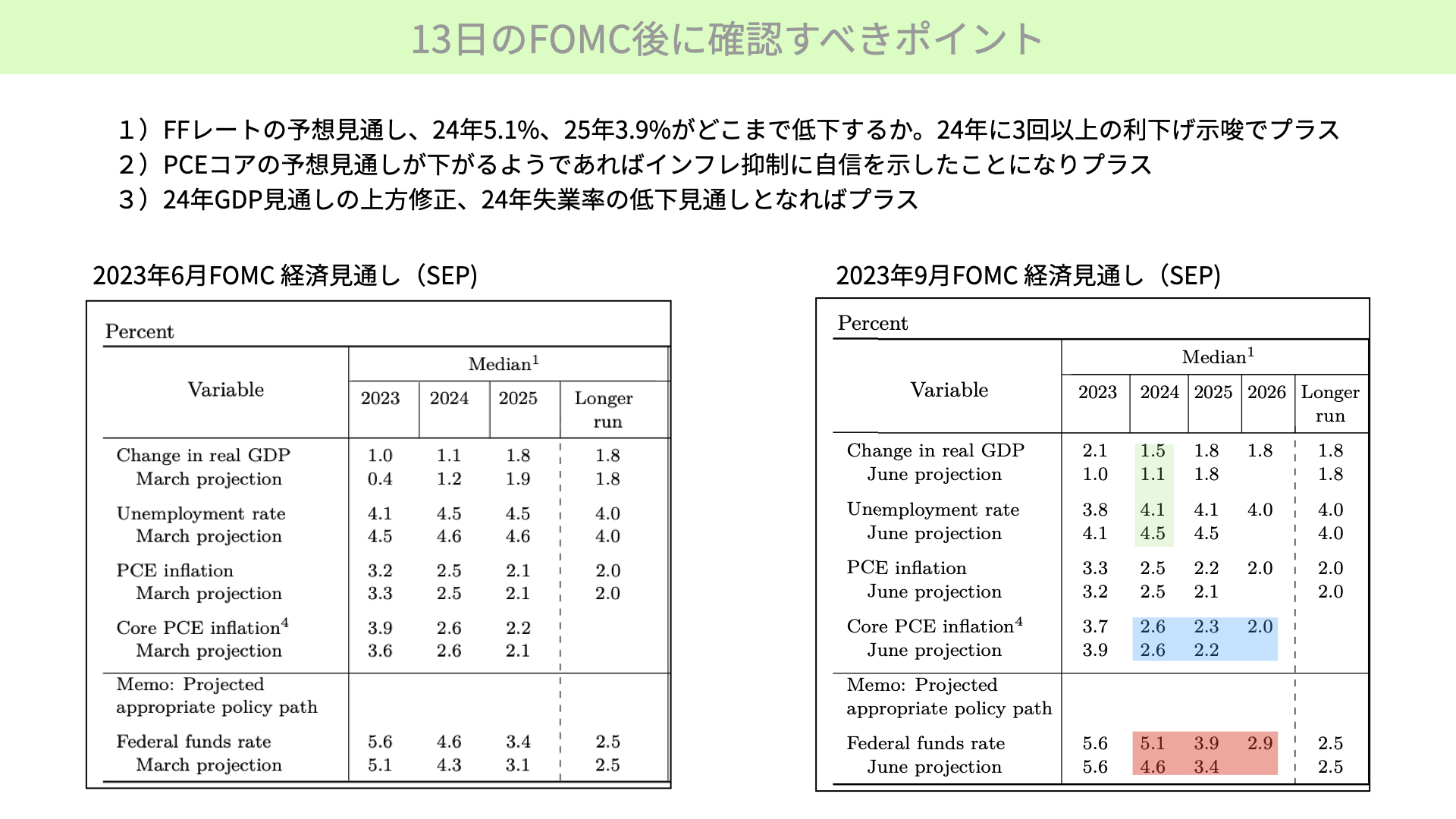

次に、今年一番の注目ポイントであるFOMCについて、3つのポイントをお伝えします。12月のFOMCでは、6月、9月に続き経済見通し(SEP)の発表があります。

1つ目のポイントはFFレートの予想見通しです。前回9月の会合では、2023年中に5.6まで利上げし、その後2回の利下げを行うとの見通しでした。しかし、12月も利上げ見送りが予想されるため、年内に5.6%のターミナルレートまでは上昇しなかったこととなります。

今回、マーケットは24年に年3回以上の利下げをしてくるだろうと織り込んでいます。予想的には、3回の利下げは中間値で、4回の利下げとなれば市場にとってはポジティブになります。そのため、今回の修正でFFレートの見通しが4.6%まで低下するのか見ていただければと思います。

次のポイントです。PCEコアが下がるようであれば、インフレ抑制に対するFRBの自信の表れと言えます。6月、9月共にPCEコアは2.6%であり、2024年には2.6%まで下がると予想されていました。2%の目標を0.6%上回ると予想ですが、最近の物価下落を受けて2024年には2.6%以下に設定されるようであれば、今の金融政策の下でインフレ鎮静化ができたことになります。意外と早期の利下げがあるのではとの判断軸になりますし、2025年の予測も下方修正されることとなれば、2024年、2025年のインフレに対応できたということになります。2024年、2025年の予測が下がるようであれば、マーケットはプラスに捉える可能性がありますので、注目が必要です。

3つ目のポイントは2つです。1つ目はGDPです。前回、2024年のGDPは1.1%で予想していましたが、1.5%に上方修正しています。今回、さらに上方修正するようであれば、インフレを抑えつつ、金利も下げつつ、景気も良いとなれば、株価にとってはかなり好材料となります。1.5%が上方修正されるかどうかをご確認ください。

もう1つは2024年の失業率です。前回4.5%から4.1%に下げられました。雇用が強いまま利下げに転じる意思が確認されれば、失業率上昇は景気後退に繋がりますので、失業率がコントロールできつつ、景気も良く、金利も下げられるとなれば、マーケットとしては利下げが3月かと期待が高まります。プラスの材料です。となります。ホームページから数字は確認できますので、ぜひご確認ください。

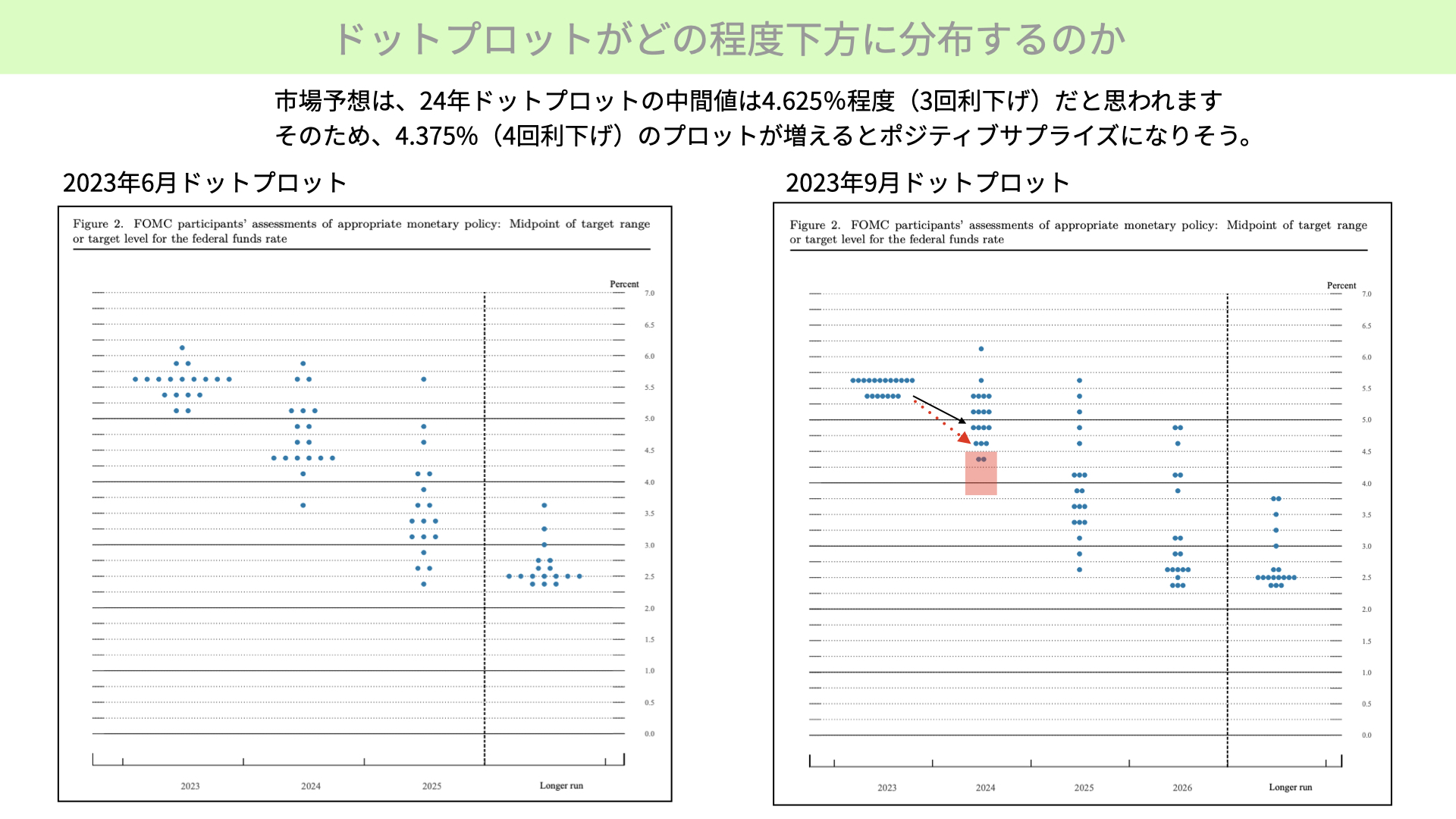

次に、3ヶ月ごとに発表されるドットプロットをご紹介します。こちらは18人の参加者が2024年、2025年末における政策金利について投票したものです。この通りになるとは限りませんが、現時点の予想が確認できるものとなっています。

前回は2回の利下げと予想されていましたが、現在は3回程度の利下げが中心となると予想されています。また、それより下のプロットが増えているようであれば、かなりハト派が増えてきたこととなります。タカ派が減り、ハト派が増えるようであれば、いよいよ利下げが前倒しになるとの期待感が高まります。ドットプロットも同じ資料に出ていますので、ここまでご覧いただければ、FOMCについては十分把握できたと言えるでしょう。

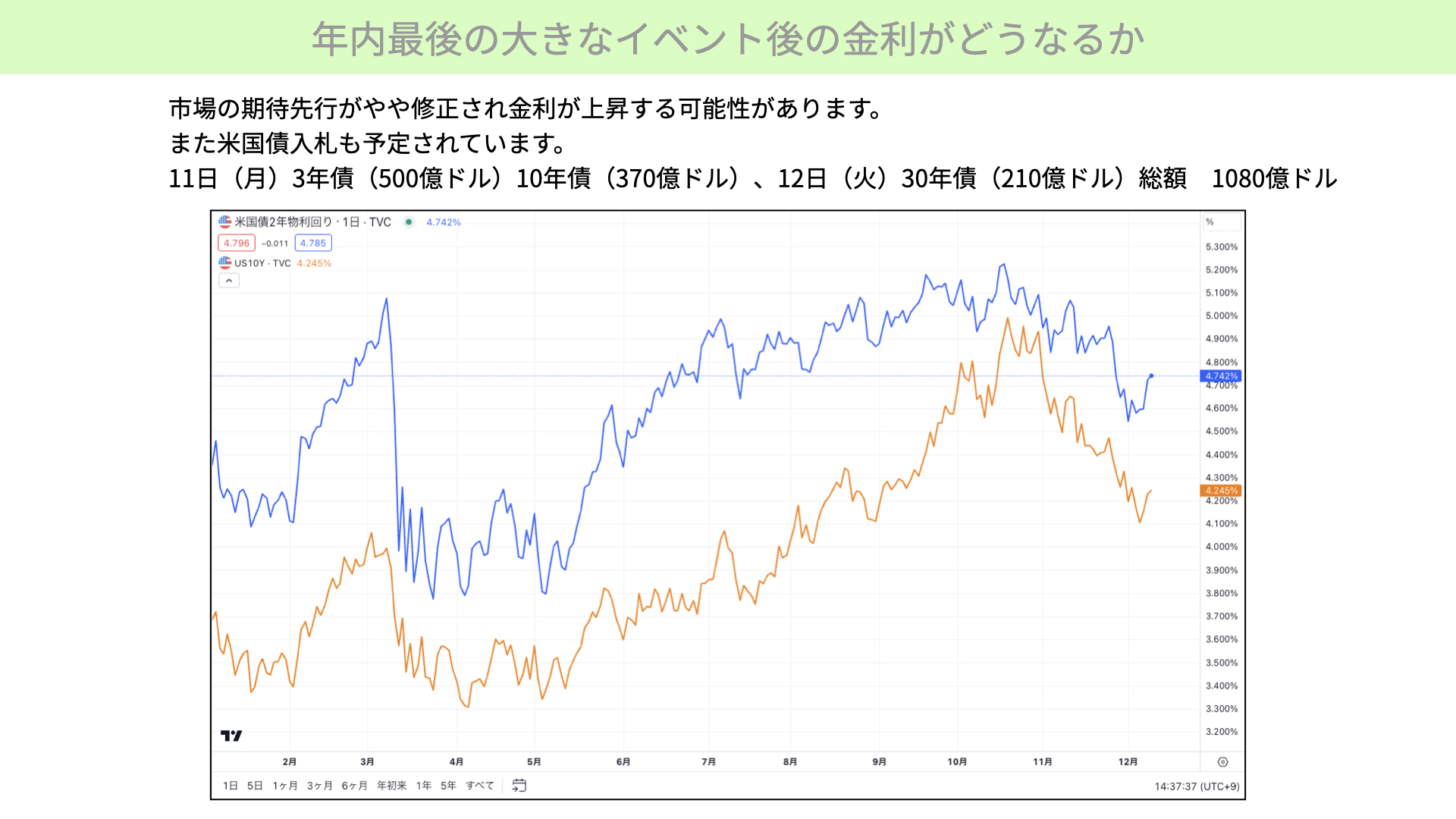

そのうえで注目いただきたいのが、青線の2年金利と、黄色の10年金利です。今年に入って金利が上昇してきましたが、最近になって下がり始めています。これは、株価の上昇に影響しています。先週まで利下げ期待が高まっていましたが、現状では雇用統計の結果を受けて、揺り戻しが起こっています。

今週の市場の期待は、失業率も低下し、経済も強く、インフレも下がることです。利下げは3回以上と期待が高まる中において、8日の雇用統計を見るとしっかりした雇用でしたので、FRBは、その状況で利下げの言質を取られることはしないでしょうし、ハト派的な内容をパウエル議長が言うこともないかと思います。そのため、私はやや市場の期待が修正されると思っています。

注目は、2年、10年の金利です。もし、この期待が剥がれるようであれば、2年金利が10年金利よりも大きく上昇するでしょう。今週FOMCの後に青の2年金利が10年よりも大きく上昇する場合は、市場の期待がやや修正されたということで、株価にとってはやや上値が重くなるでしょう。逆に2年金利の伸びが悪い、もしくは低下するようなことがあれば、市場期待通りのFRBのハト派となり、株価にとってはプラスとなります。2年、10年の金利をぜひご確認いただければと思います。

それ以外にも米国債の入札が今週は行われます。11日、12日に入札が行われ、特に11日に行われる3年、10年はFOMCを控える中で行われ、あまり良くない結果となると予想されていますが、どうでしょうか。

12日にCPI、13日のFOMCのポイントを確認しましたが、私が注目しているのは14日の小売売上高です。今回のクリスマス商戦では、クレジットカードの金利が高いことなどから、消費が鈍化しているのではないかと言われています。FOMC後の14日に発表され、小売売上高が前回-0.1%、今回が-0.1%と予想されていますが、これを下回るようだとマーケットは消費減速、景気後退を懸念する可能性があります。

同日、コストコの決算見通しが発表されます。こちらも個人消費動向を探るきっかけとなります。会員制で万引きが少ないことから、業績は非常に良いと予想されています。もし、今後の見通しについてネガティブなコメントが出れば、消費関連銘柄を中心にマイナスの影響を与える可能性があります。

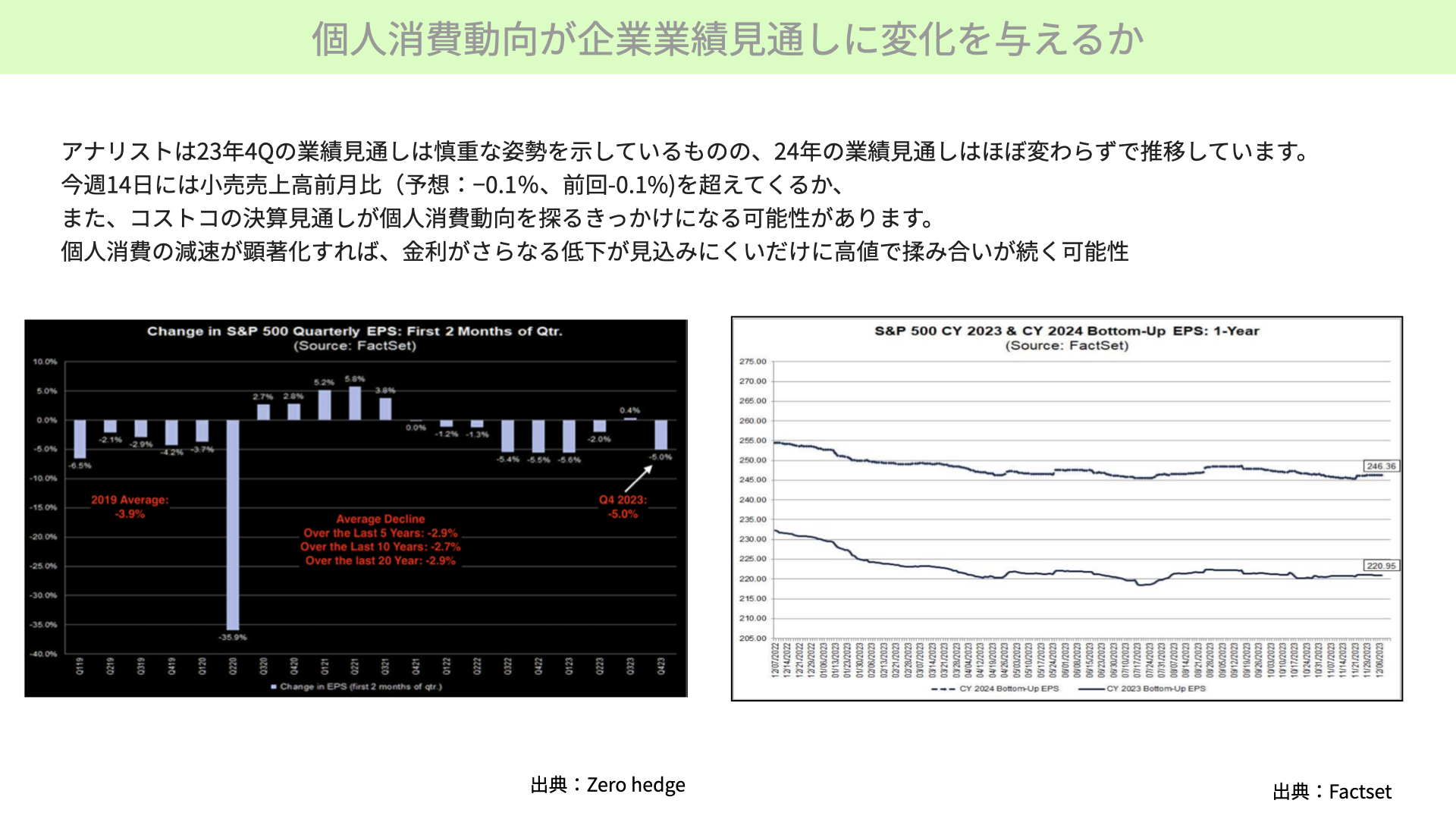

ここに注目する理由についてです。左下のチャートをご覧ください。決算期3ヶ月のうち、最初の1~2ヶ月が過ぎたとき、その期の決算見通しがどれだけ修正されたかを表したものです。2023年度第4クオーターは-5%の見通しの修正が行われています。過去5年間は-2.9%、10年が-2.7%、20年が-2.9%ですから、過去の平均を大きく下回っています。2022年後半にかけて株価が下がったときと同じような傾向となっているため、アナリストとしては業績を慎重に見てい流ことがわかります。このような状況で小売のネガティブなインフォメーションが出るようであれば、さらに数値は下がってくる可能性があります。

次に右図表のファクトセットをご覧ください。2024年のEPS予想が246ドルで、ほぼ横ばいとなっています。コストコ、小売売上高がもし鈍化するようであれば、これがマイナスに修正される可能性があります。逆に懸念材料が払拭されれば、株価は上昇するでしょう。

重要なのは、今後のEPSの動向です。FOMCによる早期利下げ期待で金利が先に低下しています。そのため、長期金利がここからさらなに低下するのは容易ではないため、今後株価が上がるかどうかは、EPSによるところが大きいという状況です。24年のEPSの見通しは現在横ばいですが、小売売上高の動向によっては影響を受けます。もし内容が悪ければ、1月後半から始まる小売企業の決算を要確認となりますので、その期間は上値が重たくなるかもしれません。

今週は12月に入りクリスマス休暇を取得する関係者が多く、基本的にはマーケットの動きが少なくなる傾向があります。今週はFOMC、小売売上高という重要な材料があります。来年の見通しにも影響が大きいと思います。注目しましょう。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …