先週は、米経済指標があまり好調でなかったことを受け利下げ期待が台頭しました。今年9月の利下げ予想が60%を超え、市場では利下げに対する期待が再び高まっています。そこで本日は、最初の政策金利の引き下げ、つまり、利下げの前後に取るべき投資戦略についてお伝えします。

過去の記事でもFRBによる利下げ時の戦略をお伝えしてきましたが、現在の状況でどのように考えるべきかを改めて確認しています。ぜひ最後までご覧ください。

[ 目次 ]

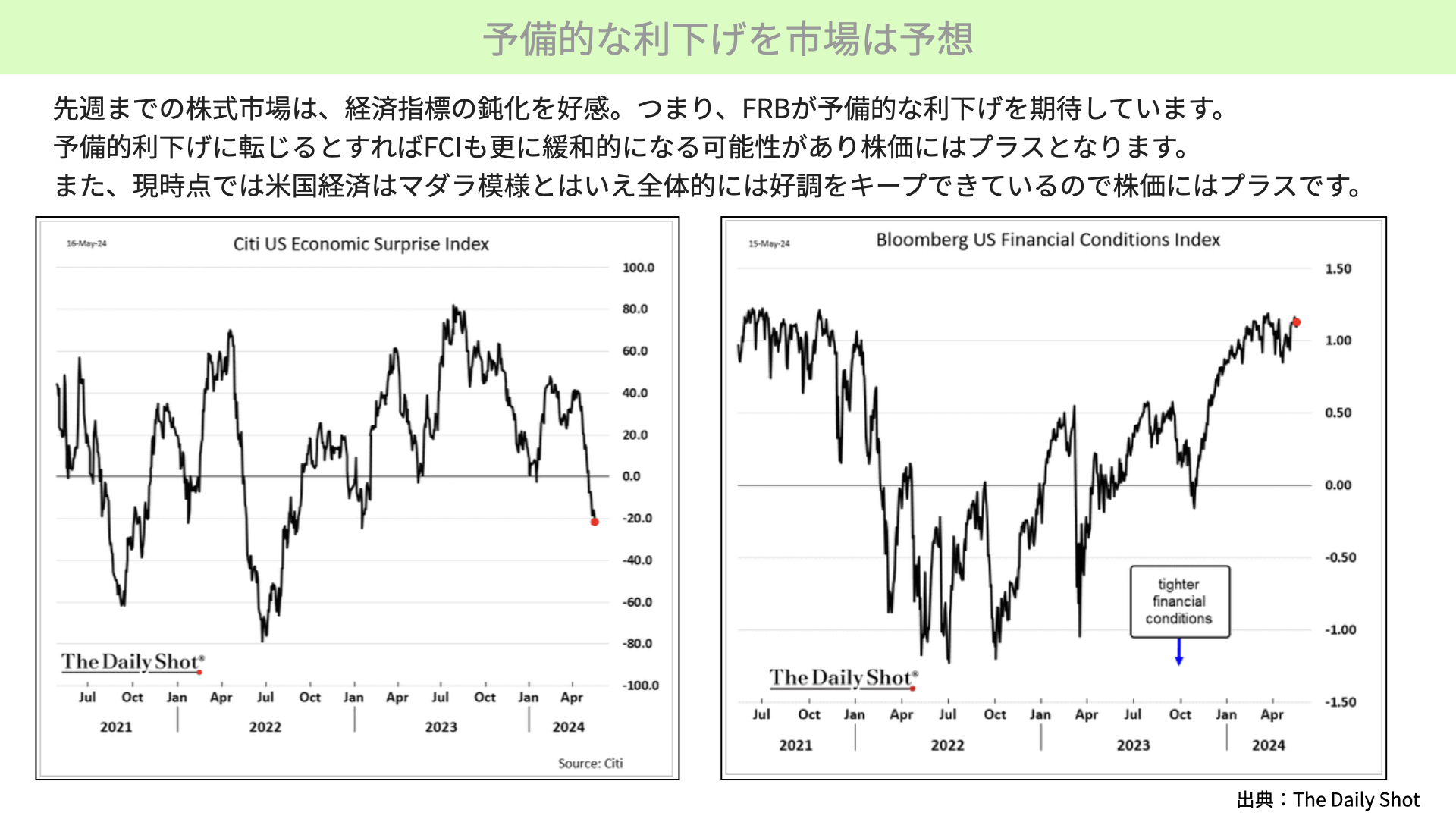

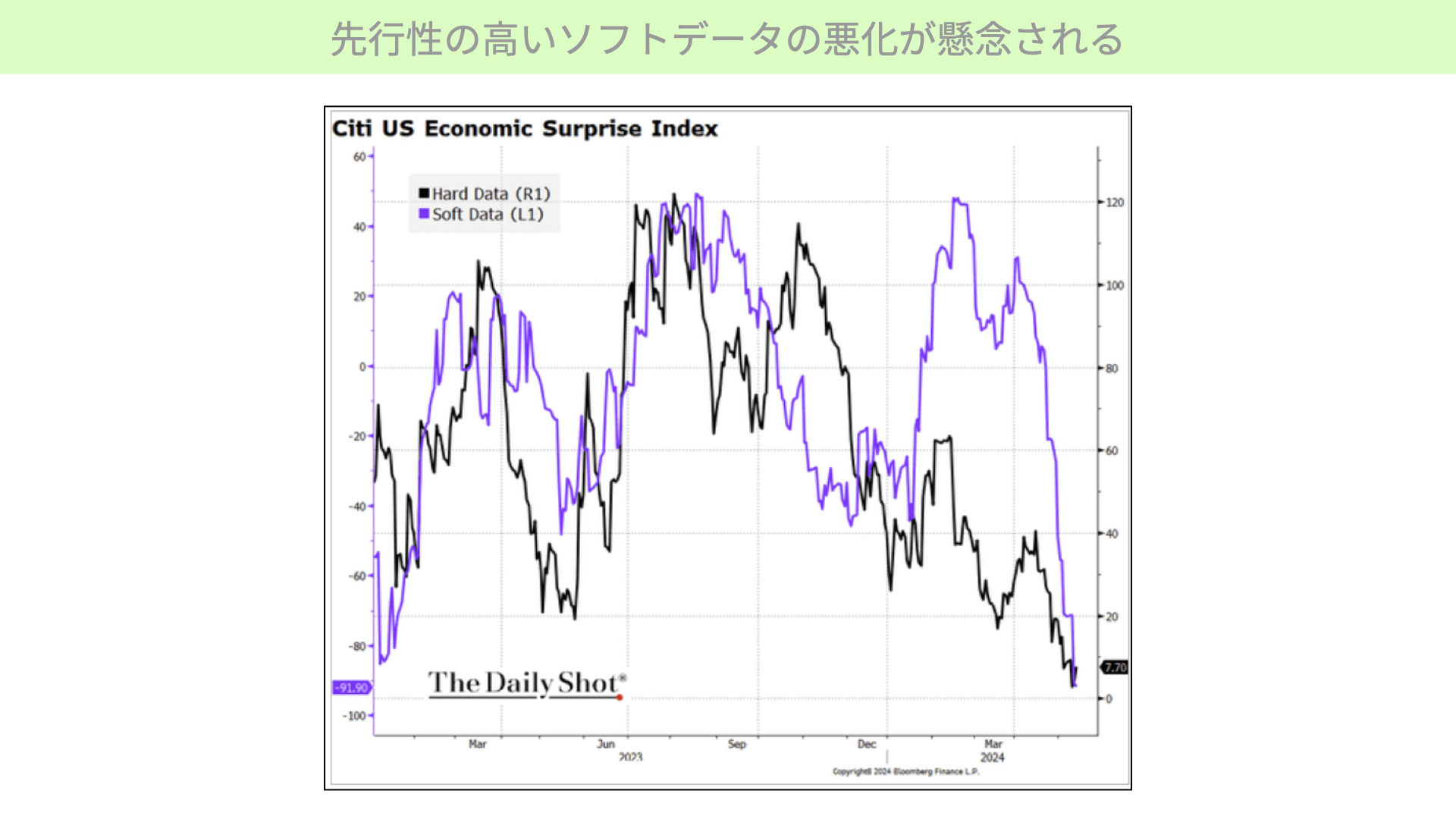

マーケットは、予備的な利下げを歓迎するムードになっています。左の図表はシティが発表しているUSエコノミックサプライズインデックスです。この指数が0を下回る状況は、市場予想よりも経済指標の結果が悪かったことを示しています。ここ最近は経済指標の結果が予想を下回り続けています。

通常、この結果は株価にマイナスの影響を与えますが、現在のマーケットは経済指標の鈍化を好感しています。それは、FRBが経済の鈍化に備えて予防的な利下げを行うのではないかという期待感が高まっているからです。

もし、市場の予想通りに利下げが行われた場合、なぜプラスになるかを説明します。右の図表をご覧ください。こちらはUSフィナンシャルコンディションインデックスです。金融が緩和的な状態か、引き締め的な状態かを示したものです。現在のプラスという状況は非常に金融が緩和的な状態にあることを示しています。例えば、2022年に株価が大きく下落した局面では、金融コンディション(FCI)が非常にタイトになっていたため株価が大幅に下落しました。しかし、最近はFCIが非常に緩んだ状態になっており、株価の上昇の一因とされています。さて、市場の期待通りに予備的な利下げが行われれば、今後もFCIの緩和的な状態が続くと考えられ、これが株価にプラス材料となっています。

多くの経済指標が本格的に鈍化しているとなれば、話は別で、株価には大きくマイナスの影響を与えますが、現時点での米国経済指標は「まだまだら模様」で、全体的には経済は好調をキープしており、このようなFCIの緩和が株価には素直にプラス要因となっています。

先週の経済指標が減速を示したため、年2回の利下げが予想に変わってきましたが、4月後半時点ではま年1回の利下げ、もしくは年内の利下げはないのではないかといった予想でした。左のチャートでそのことが示されています。

さらに右のチャートをご覧いただくと、9月および12月に利下げが行われるという予想が、ここ1週間で増えていることがわかります(青色の棒グラフ)。この状況は、株価にとっては当然ながらプラスです。

ただし、ここには注意点があります。今週21日にFRBのウォーラー理事が講演を予定しています。ウォーラー理事といえば、ここ最近、パウエル議長と同程度の発言の影響力があり、ここ1年近く発言は、FRBの方向性を先行して示してきたことで知られています。

ウォーラー理事は、これまで利上げの停止から利下げ開始の目処について、FRBメンバーの中で口火を切る役割を果たしています。そのため、21日の講演において、市場で予想されている9月の利下げに関してどのような発言をするのか、注目されています。市場の期待通りに利下げの可能性を言及するのか、あるいは釘を刺すのかによって、利下げへの期待値が大きく変わります。先週までの株価の上昇の多くが利下げ期待によるものであるため、市場環境は発言の影響を受けやすくなっています。

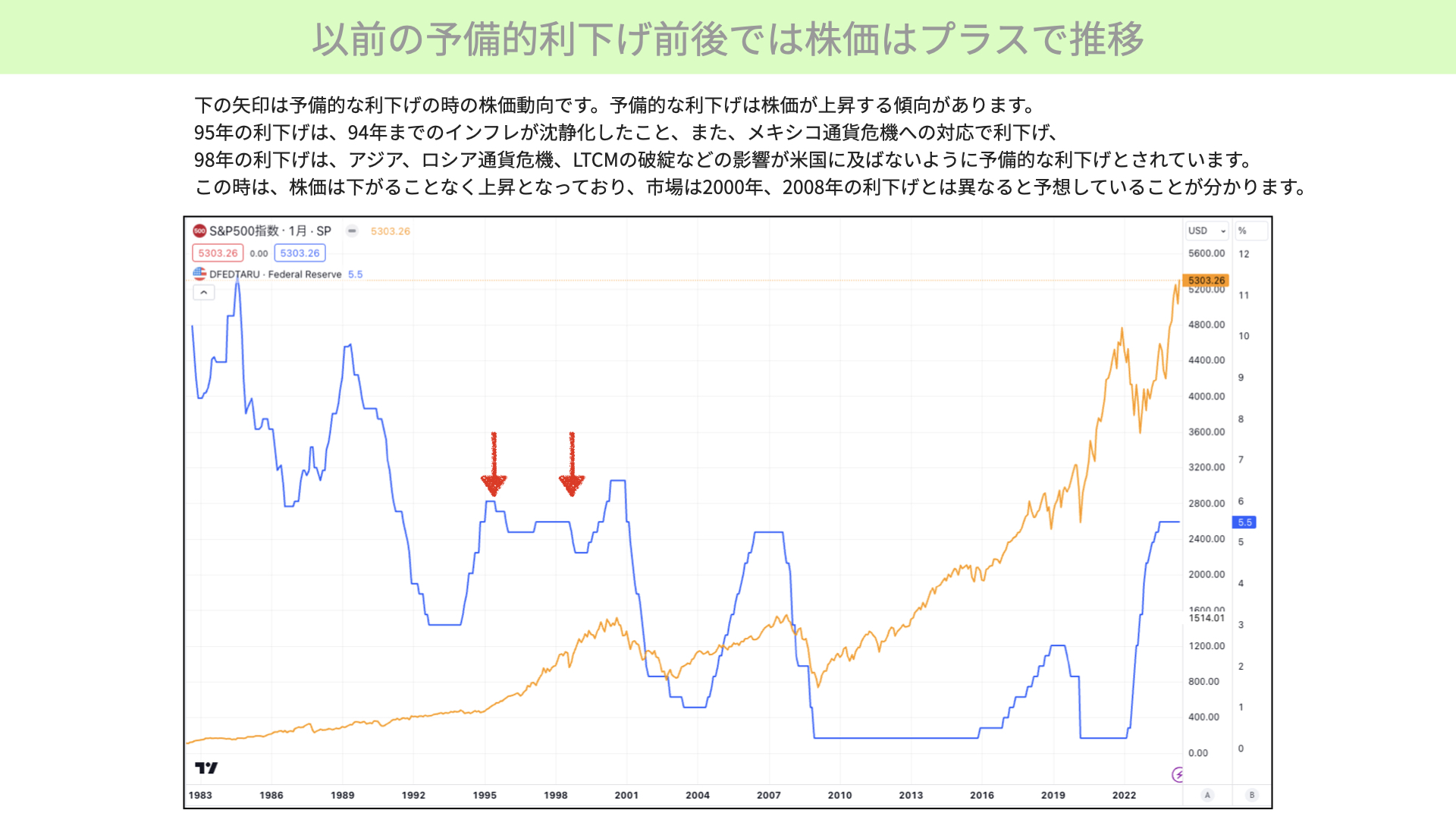

S&P500が黄色いチャート、FFレートが青いチャートです。赤い矢印は、以前予備的な利下げを行った時期を示しています。1995年、1998年の利下げを見ていただくと、S&P500が上昇していることが分かります。このように歴史的には予備的な利下げは株価の上昇につながる傾向があると言えます。

ちなみに1995年の利下げは、1994年までインフレが続いていましたので現状と非常に似ています。94年にインフレが沈静化してきた中、メキシコ通貨危機が起こり、その影響が深刻になる前に対応することを目的に利下げが行われました。予備的な利下げです。

また、1998年はアジア、ロシアで通貨危機、ヘッジファンドLTCMの破綻がありました。これらの影響が米国に及ばないように予備的に利下げが行われたのです。

1995年と1998年の予備的な利下げは、株価の大幅な上昇につながりました。一方で、2000年や2008年のように景気後退を伴う利下げ時は大きく株式市場は下落しています。つまり、今回の利下げは、予備的なもになるとマーケットが予想していることが分かります。そのため、株価の上昇をメインシナリオにしている投資家が多くなっています。

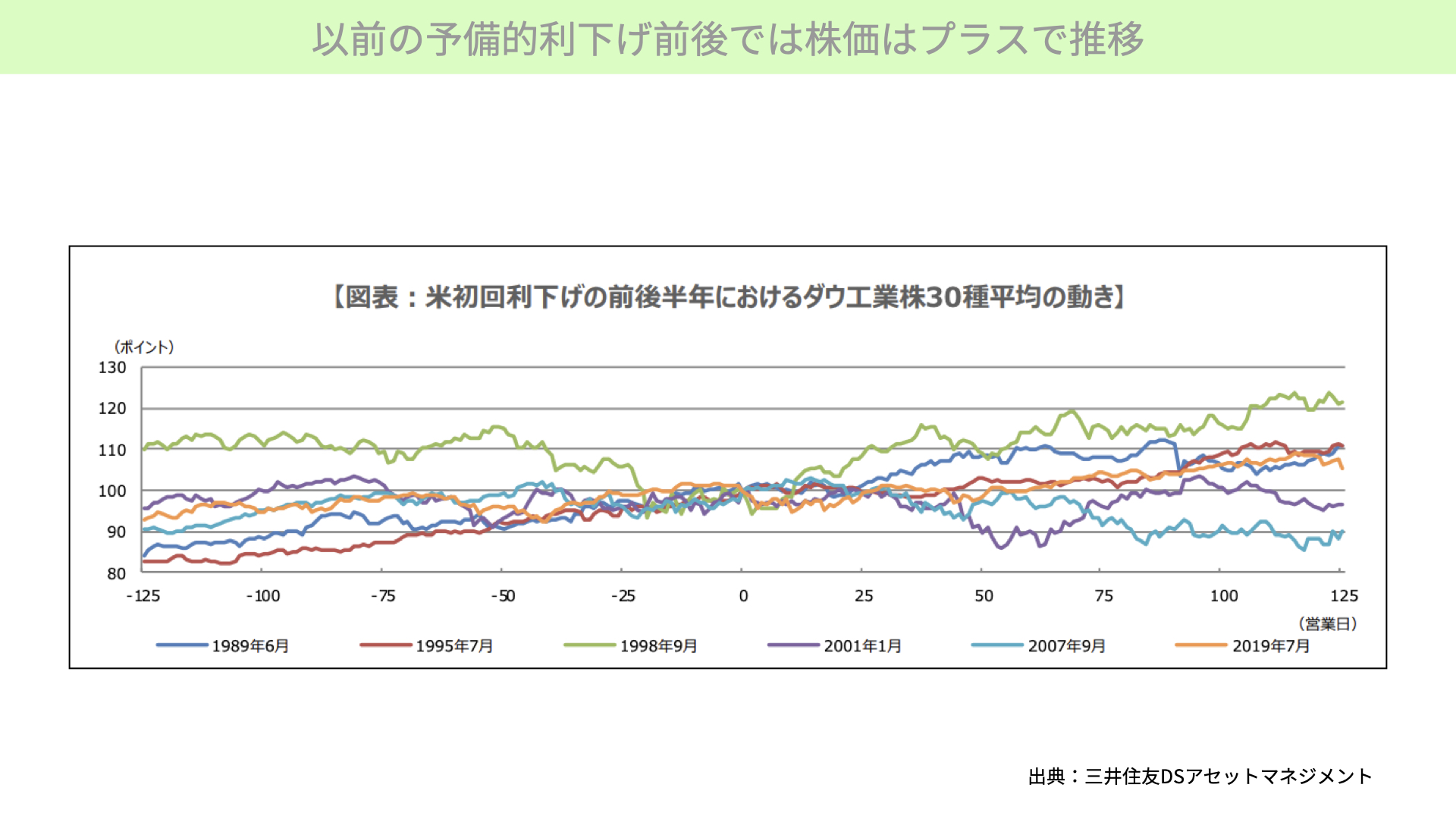

過去の初回利下げ前後のダウ工業平均の動きをご覧ください。0メモリが利下げ開始時期です。1995年、1998年の予備的な利下げの後は、上昇に転じています。予備的利下げは株価が上がりやすいことがわかります。

注意すべきは、2001年、2007年です。これらの利下げは景気後退を伴う利下げだったため、大幅な下落となりました。利下げが予備的なものか、景気後退に伴うものなのかが非常に重要なポイントとなります。

現時点では、経済は全体的には強い状況を維持しています。そのため、今回の利下げは「予備的な利下げ」と考え、マーケットは強気に転じています。

また、利下げ前も、98年を除けば株価が上昇する傾向が見られます。そのため、現状では、9月の利下げに向けて株価が上がり、その後も上がっていく投資戦略(シナリオ)が立てられます。ただし、これは経済が崩れない前提です。次に経済が崩れる可能性について見ていきます。

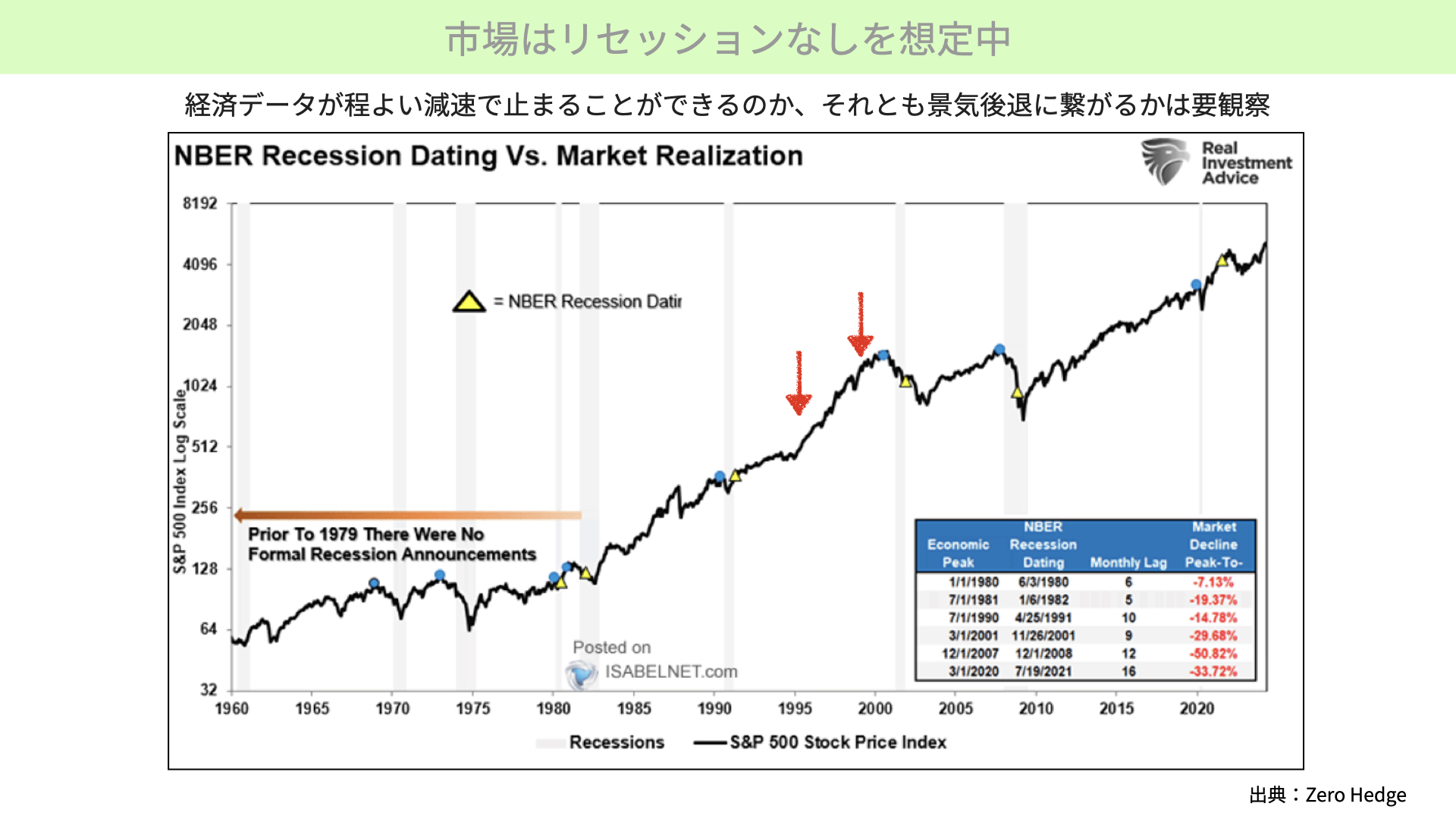

リセッションがグレーの網掛け、株価のピークを青丸で示しています。赤い矢印は予備的な利下げを行った時期ですが、S&P500が大きく上昇していることが分かります。かつ、リセッションも起きていません。利下げを行い、リセッションを伴わなければ、当然ながら株価は上昇します。ただし、景気後退を伴う場合は、予備的な利下げとはなりません。まさに景気後退があるかないか、今後の注目点となります。

現在は、経済全般が強いとされていますが、本当に経済が強いかどうかを確認していきます。

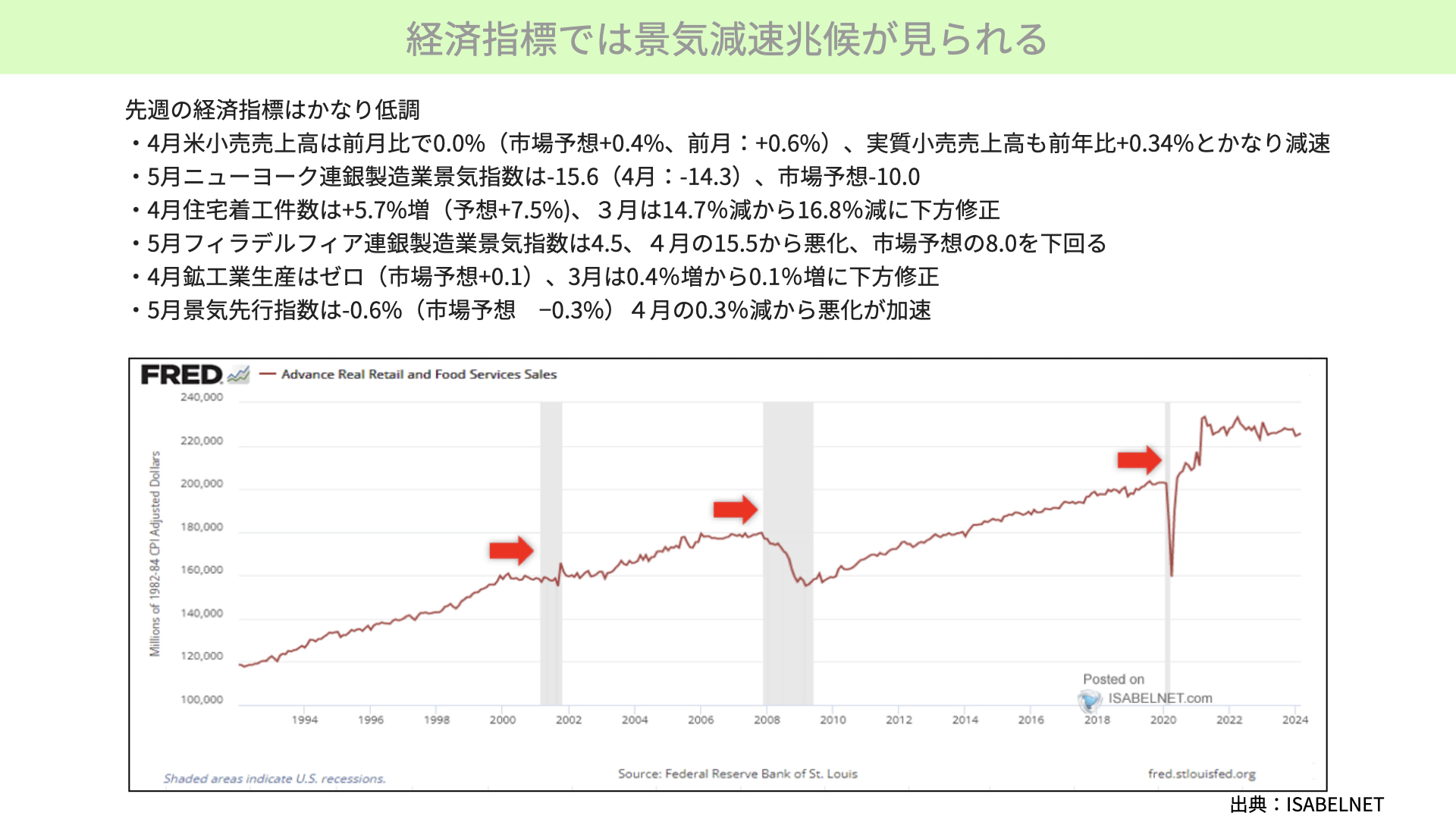

まずは先週発表された経済指標の振り返りです(詳細は上記スライドをご確認ください)。米国の小売売上高は、市場予想で前月比+0.4%、前月は+0.6%でしたが、しかし、結果は±0%になっています。実質小売売上高も前年比で+0.34%とかなり鈍化しています。上のチャートにあるように、景気後退の前には、インフレを差し引いた実質小売売上高が横ばいになる傾向があります。インフレを加味した実質小売売上高で考えると、ここ最近は横ばいが続いていることからいつ景気後退に入ってもおかしくない状況です。楽観シナリオとは異なりますが、注意しておくべき点です。

5月のニューヨーク連銀の指標も市場予想を下回る結果となり、製造業の先行きも不透明です。金利が高いことも影響し、住宅着工件数も予想を下回っています。ニューヨーク連銀と同様に、フィラデルフィア連銀の製造業景況感も予想を下回り、前月から悪化しています。

鉱工業生産も予想を下回り、先月からマイナスとなっています。17日に発表された景気先行指数も市場予想も、前月も下回りました。先週発表された経済指標では、景気後退を示唆するものが連続しましたが、これが要因となり利下げ期待で株価は上昇しています。しかし、今後もこのように悪化した経済指標が連続するようであれば、マーケットは無視することができなくなるでしょう。その時には、株価がそれを織り込み下落すると思われます。

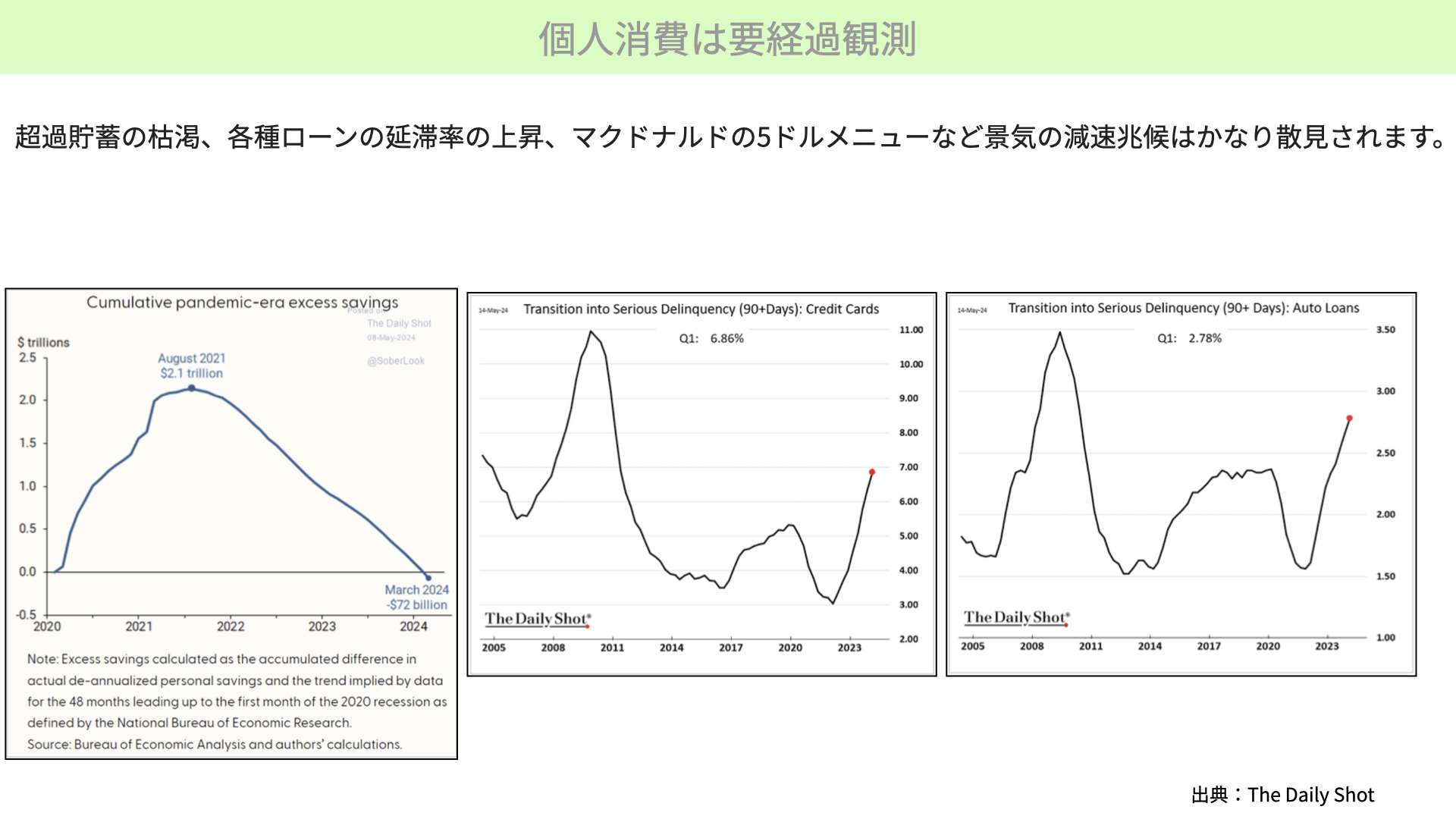

米地区連銀の発表によると、超過貯蓄が枯渇しています(左図表)。2024年3月、コロナ後に給付された給付金はは既に使い切られたと報告されました。今後は貯蓄やキャッシュフローで消費を行う必要があります。このことが経済にどのような影響を与えるか、小売業に対して大きな影響が出てくることが懸念されています。

中央の図はクレジットカードの延滞率、右の図は自動車ローンの延滞率です。リーマン・ショックの水準ほどではありませんが、リーマン以降の高水準を更新し続けています。かなりの上昇です。消費への悪影響には注意が必要です。

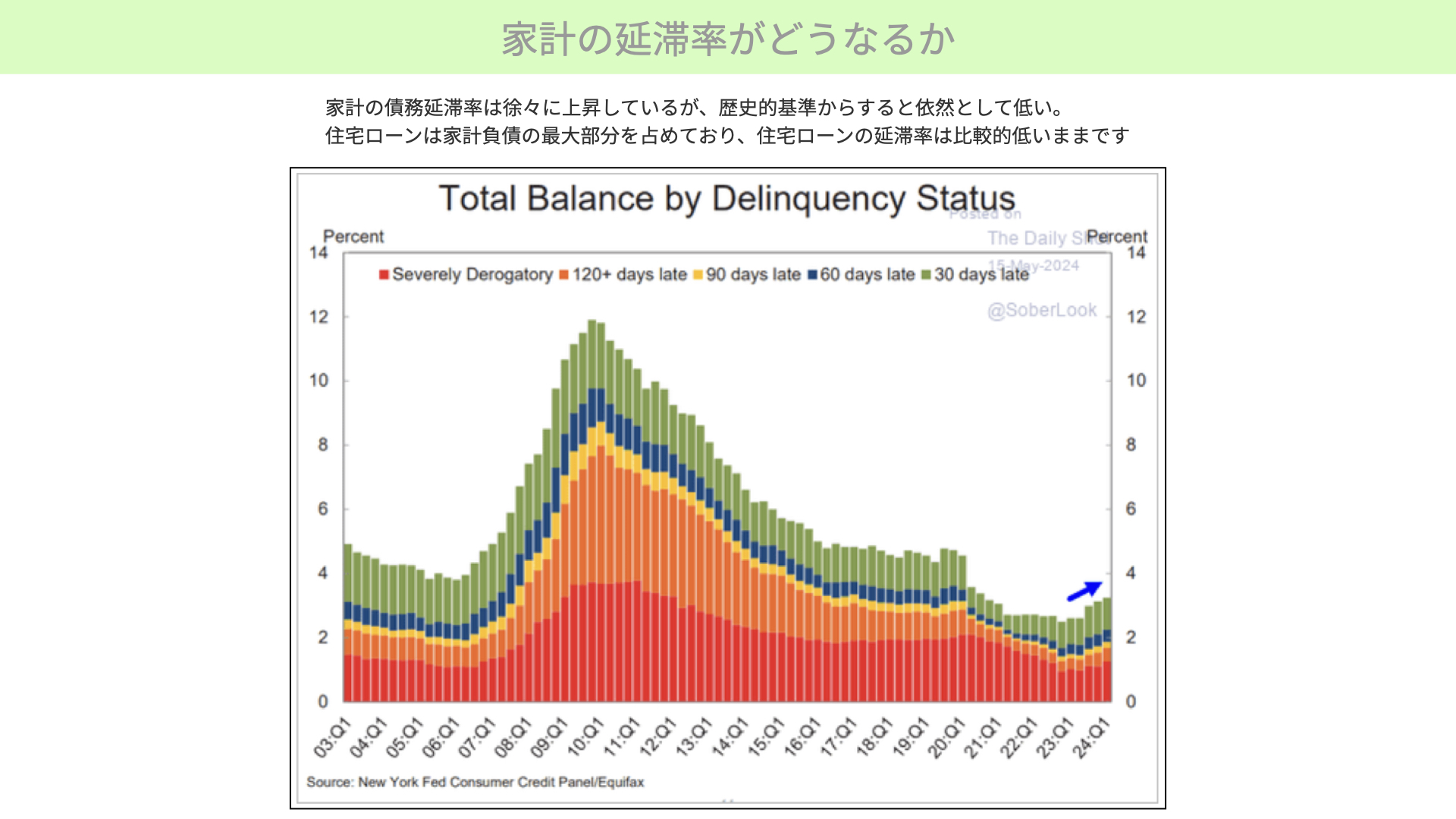

とはいえ、アメリカの家計全体における債務の延滞率で見てみると、2008年の水準と比較するとまだまだ低水準になっています。前述の通り、自動車ローン、クレジットカードの延滞率は大幅に上昇していますが、住宅ローンの延滞率は低いままで推移しています。失業率がそこまで大幅に上昇していないため、住宅ローンの延滞率はそれほど高くはなっていません。また、直近の住宅ローンは確かに7%を超えていますが、以前に借りた住宅ローン金利は低いままです。住宅ローンに関しては、借り換えを行わない限り、高金利の影響はあまり受けません。つまり、現在は延滞はそこまで発生しません。しかし、家計全体での延滞率が今後上昇してくれば、マーケットは色々な延滞率の高さを無視できなくなるでしょう。現時点ではそのような状況ではありませんが、この延滞率は、引き続き注意深くチェックしていく必要があります。

紫のチャートはソフトデータ(経済の先行きに関する経済指標)ですが、急激に悪化しています。歴史的にはソフトデータに遅れて、ハードデータ(実際の統計データ)がそれを追う傾向があります。これだけ急激にソフトデータが下がっていることを考えると、今後もハードデータが引き続き悪化する可能性が高いと思われます。今後発表される経済指標が悪化した場合、本当に今のソフトランディング説が正しいのか、マーケットで疑念が広がる可能性があるため、注意が必要です。

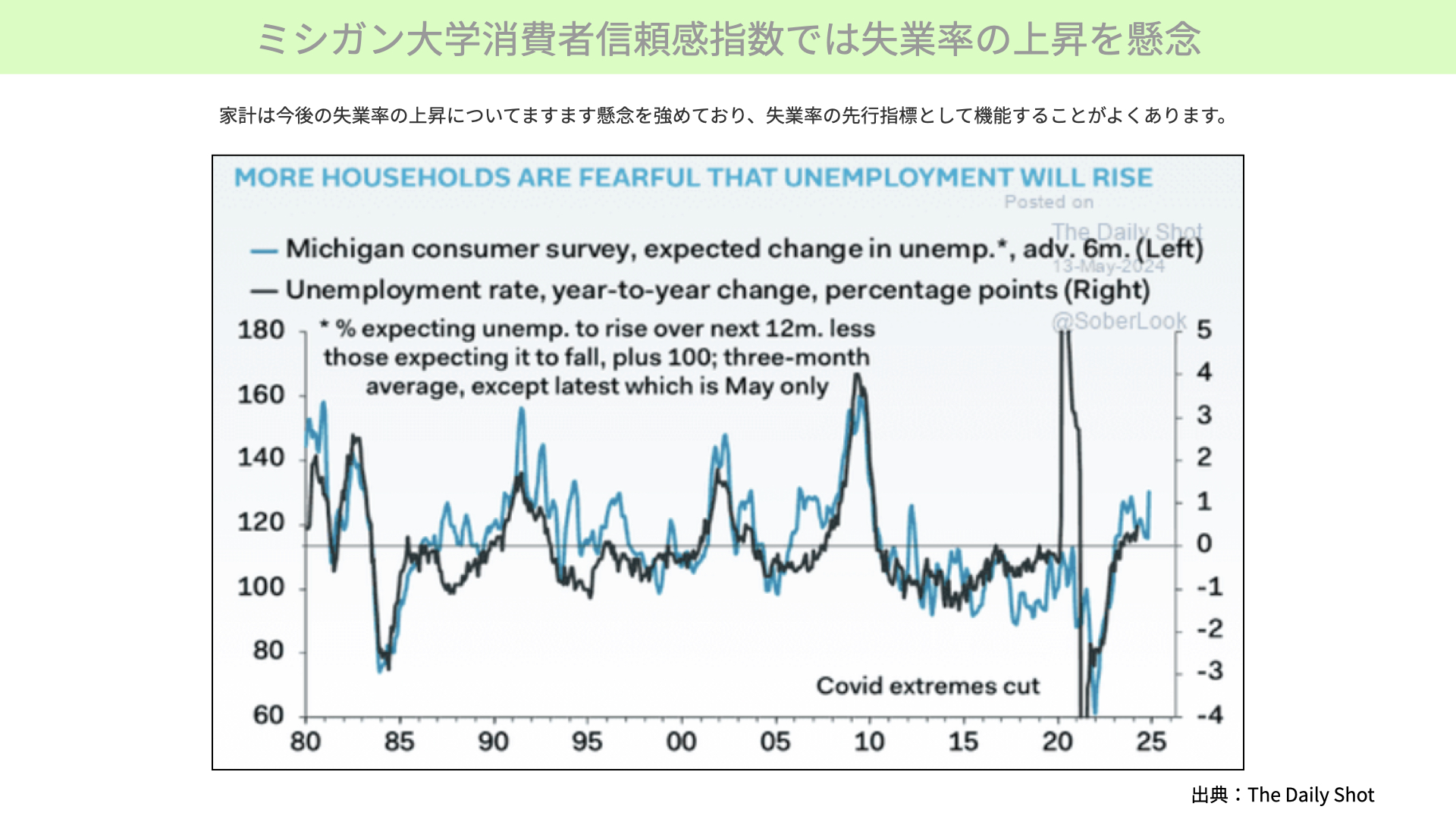

先々週に発表されたミシガン大学消費者信頼感指数でも、少し気になる箇所がありました。失業に関する質問で、失業率の上昇について懸念が高まっていることが判明しました。

青いチャートはミシガンの消費者信頼感指数におけるサーベイですが、失業率が上がると予想する消費者が増えており、ここ最近では最も高い水準にまで達しています。このチャートに相関するのは、黒いチャートの失業率(前年比)の変動率ですが、ミシガンサーベーに6ヶ月遅れで変動する傾向があります。つまり、今後失業率が4%を超えてもおかしくない状況といえます。そうなると、サームルール(、失業率の3ヵ月平均が過去12ヵ月の最低値から0.5ポイント上昇した時に景気後退と判断するもので、 最近では01年、08年、20年にシグナルが発動していずれも景気後退となった)に抵触するため景気後退の可能性が高まります。

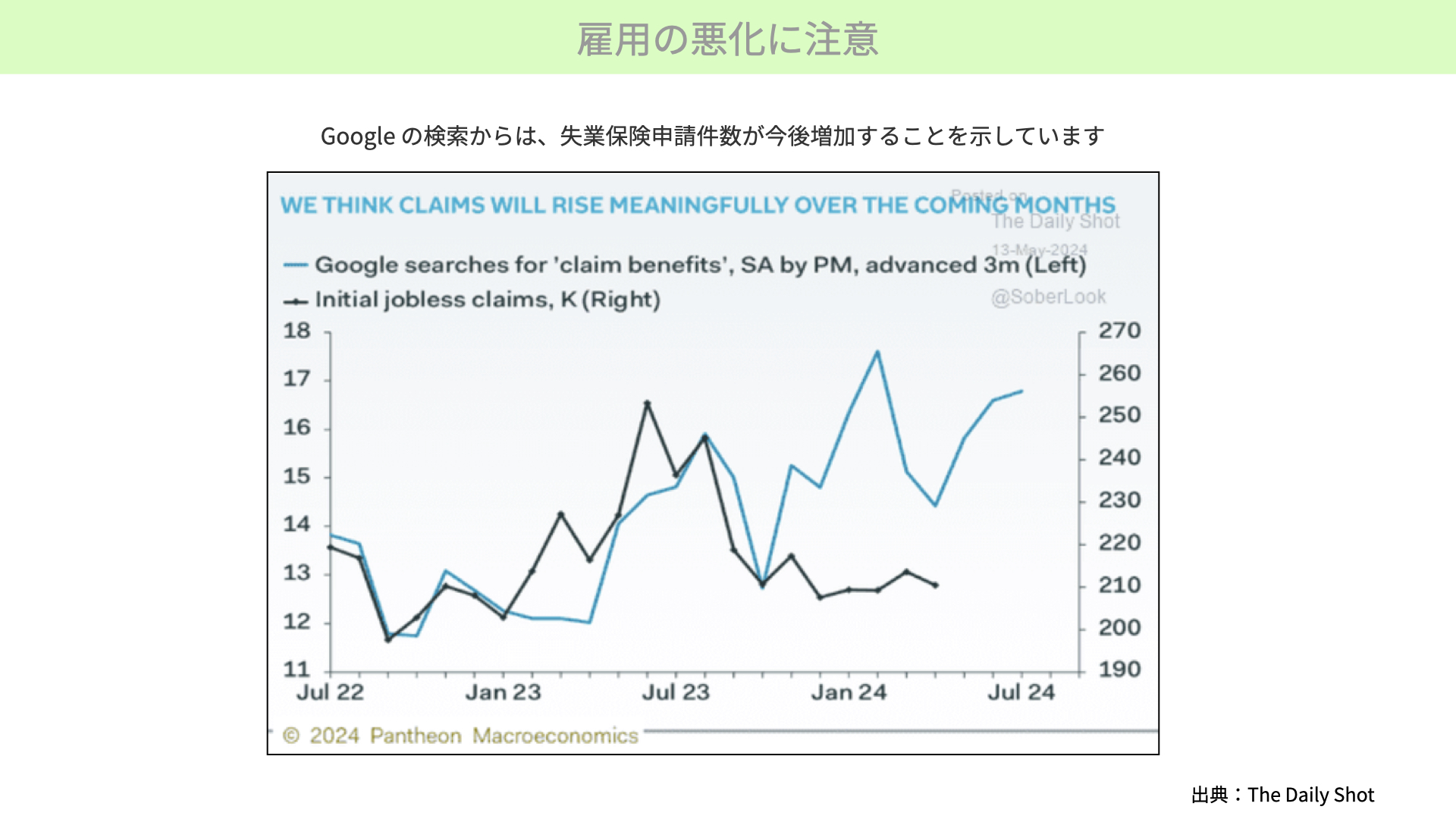

とはいえ、マーケット関係者は、ミシガン大学の調査対象者が少ないため、それほど重要視しない傾向があります。しかし、Googleの検索において失業保険申請の検索数が急激に増えており、この検索件数は、新規失業保険の申請件数に3ヶ月先行する傾向があり、検索件数が増えるということは、今後新規失業保険の申請件数が増加することが想定されます。やはり、今後の雇用環境が悪化する可能性が高いと警戒しておくべきかもしれません。

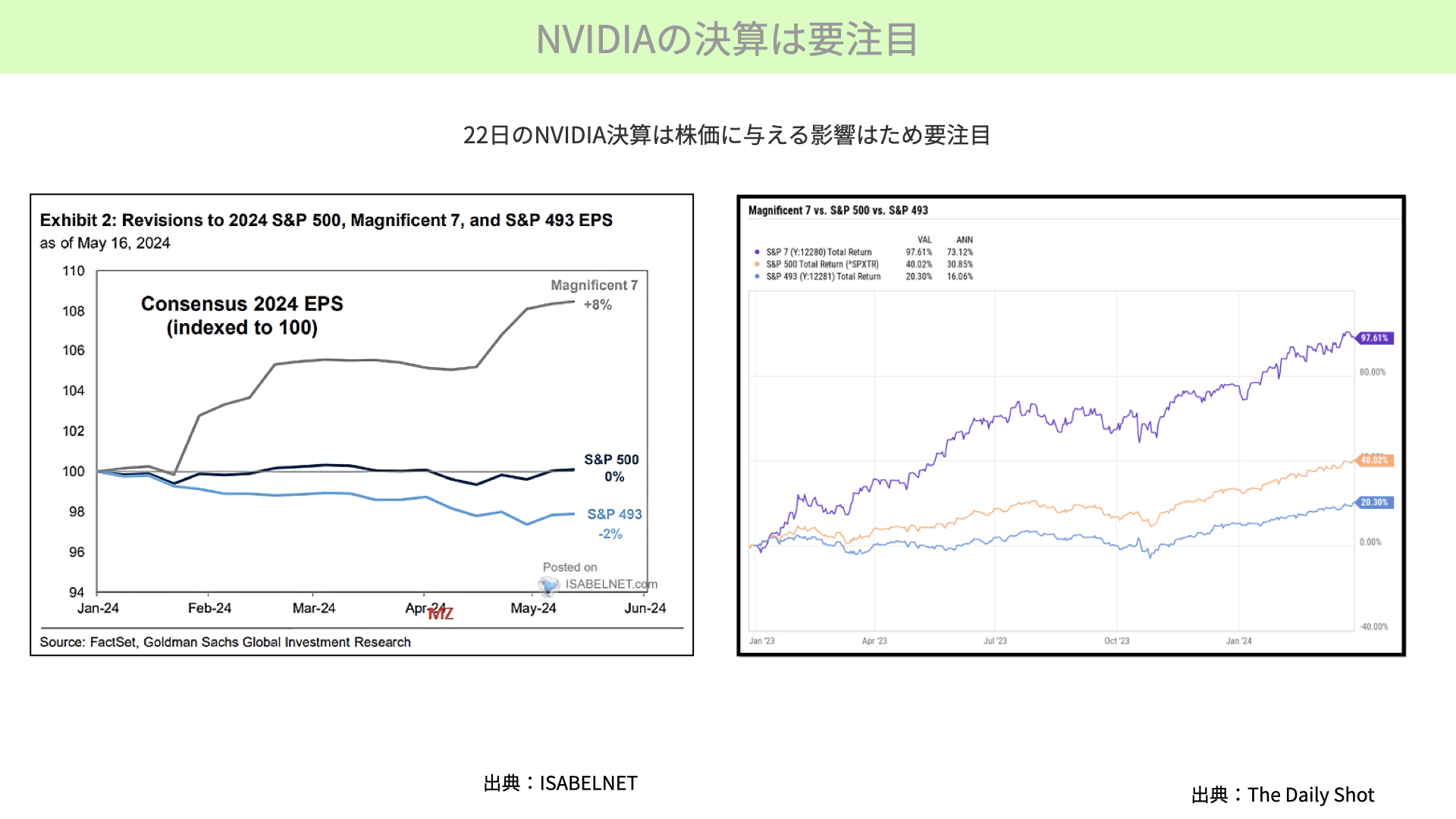

最後に、今週、最も注目が集まるNVIDIAの決算について見ていきます。NVIDIAの決算は22日の引け後に予定されています。ウォーラー理事が21日に金融政策に関してコメントしますが、それ以上にNVIDIAの決算が注目されています。企業決算はミクロになりますが、注目です。

今年の1月から、M7企業の予想EPS(1株当たり利益)が大きく上昇しています。4月の決算期に大きく上昇しています。もし、今回、NVIDIAが期待を裏切る決算となれば、指標の大幅な調整が予想されます。また、S&P500のうち493社は、EPS予想が横ばいなので、M7企業の業績見通し悪化を支えるには力不足です。そういった意味で、NVIDIAの決算は非常に注目されています。

右のチャートをご覧ください。紫がM7の株価の上昇を示しています。2023年の1月からの推移を見ても、大きく上昇を牽引しています。市場の牽引役はM7企業で、残りの493社も上昇はしているものの、やはり力不足です。

まとめ

先週の経済指標が良くなかったことから、9月に利下げが行われるというマーケットの期待が6割を超えてきました。経済がさほど悪化していない状況での予備的な利下げは、株価にプラスになるという過去の事例があり、マーケットは強気に転じています。

ただし、これは景気後退を伴わないケースに限ります。利下げが行われた場合でも景気後退が伴えば、株価は下落します。経済指標を見ると、今後の景気減速を示すデータが散見されます。今後、悪化する経済指標が増えてくるようであれば、マーケットの捉え方も変わると思われます。現状は、利下げがプラスに作用する経済環境ですが、マーケットの捉え方が変わる瞬間が訪れる可能性があることを頭の片隅に置いておく必要がありそうです。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

21世紀になって、金の価格が上昇しています。2000年末から金の投資リターンは8倍強に達し、米国株や世界債券の …

先週、米経済で景気減速傾向が見られました。しかし、S&P500は堅調に推移しています。ただ、今週材料次 …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …