本日から『投資信託マラソン』という投信信託を分析する新しい記事を始めていきます。2024年から新NISAがスタートし、成長投資枠が年間で240万円、積み立て枠が120万円となり、年間360万円の投資枠が付与されます。インデックスファンドに押され、今まであまり注目されていなかったアクティブファンド(投資信託に)も、成長枠の活用の対象としてアクティブファンドに投資したい方が増える年だと思います。

『投資信託マラソン』では、日本で投資できる6,000の投資信託の中から、特徴ある投資信託をランダムに抽出し紹介していきます。アクティブ投信に興味がある方や、これから検討してみようかなぁと考えている方は、ぜひご覧ください。

今回は、アライアンス・バーンスタインが提供している「米国成長株投信Dコース」を取り上げます。この人気のある投資信託が、2024年に強みを活かせるかどうかを分析しお伝えします。

[ 目次 ]

まず最初にお願いです。この記事は情報提供を目的として作成されたものであり、投資の勧誘や売買の推奨を目的としたものではありません。また、当動画での分析や見解は、結果を保証する、実現するものでもありません。ご理解のほど、よろしくお願いいたします。

また、私たちが使用する資料は信頼できるものから選定しておりますが、正確性や安全性を保証するものではありません。実際の投資判断を行う際には、この記事の情報に全面的に依拠するのではなく、様々な情報を総合的に考慮し、慎重に行っていただくことをお勧めいたします。

今回、もしくは今後取り上げる投資信託は、あくまでランダムに抽出し、中立的な立場で分析するものです。運用会社や販売会社との間で業務提供を行ってご紹介するものではありません。この点をご理解いただきたいと思います。

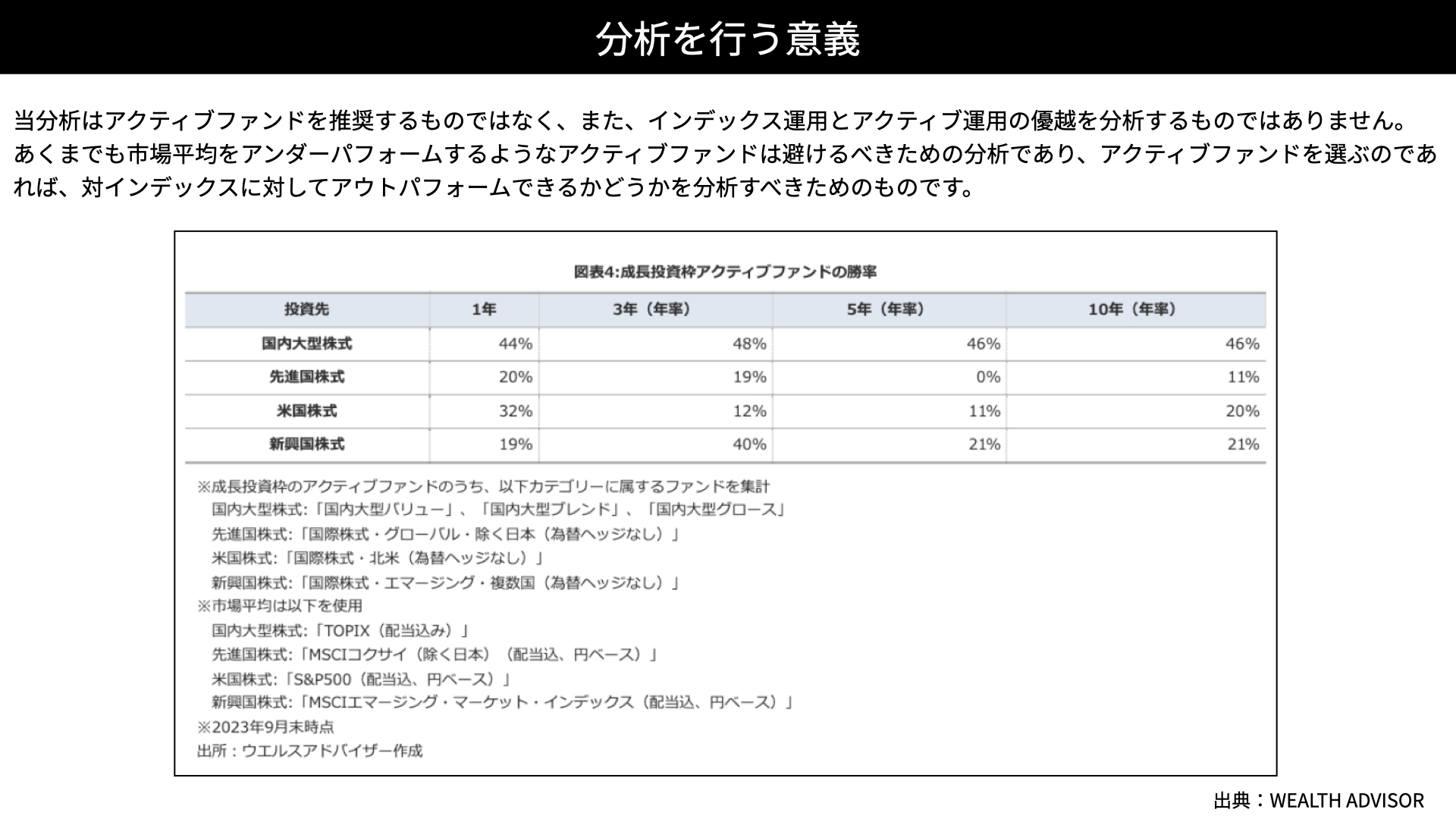

私たちが分析を行う意義ですが、当記事での分析は、特定のアクティブファンドを推奨するものではありません。また、インデックス運用とアクティブ運用のどちらが良いかを議論や比較するものでもありません。NISAの枠が拡充された中で、アクティブファンドを活用したいと考える方々に情報を提供し、一助になることが目的です。したがって、インデックスファンドとアクティブファンドのどちらを選ぶべきかを議論するものではありません。

国内の大型株式や先進国の株式、米国株式、新興国の株式がありますが、過去10年間の年率パフォーマンスを見ると、国内大型株式ではアクティブファンドがインデックスを上回る割合が46%となっています。

国内株式は半分近くが上回ったことはまだ見られた状態ですが、一方で先進国株式、米国株式では11%、20%しかインデックスを上回っていません。つまり、10のうち1~2投信しかインデックスを上回っていない状況です。何も考えずにアクティブファンドを買ってしまえば、インデックスを下回ることになります。上手く選択できればインデックスを上回るアクティブファンドに出会うことができます。その意味で、投資信託をランダムに選びながら分析することで、皆さまの判断の一助となればと考えております。

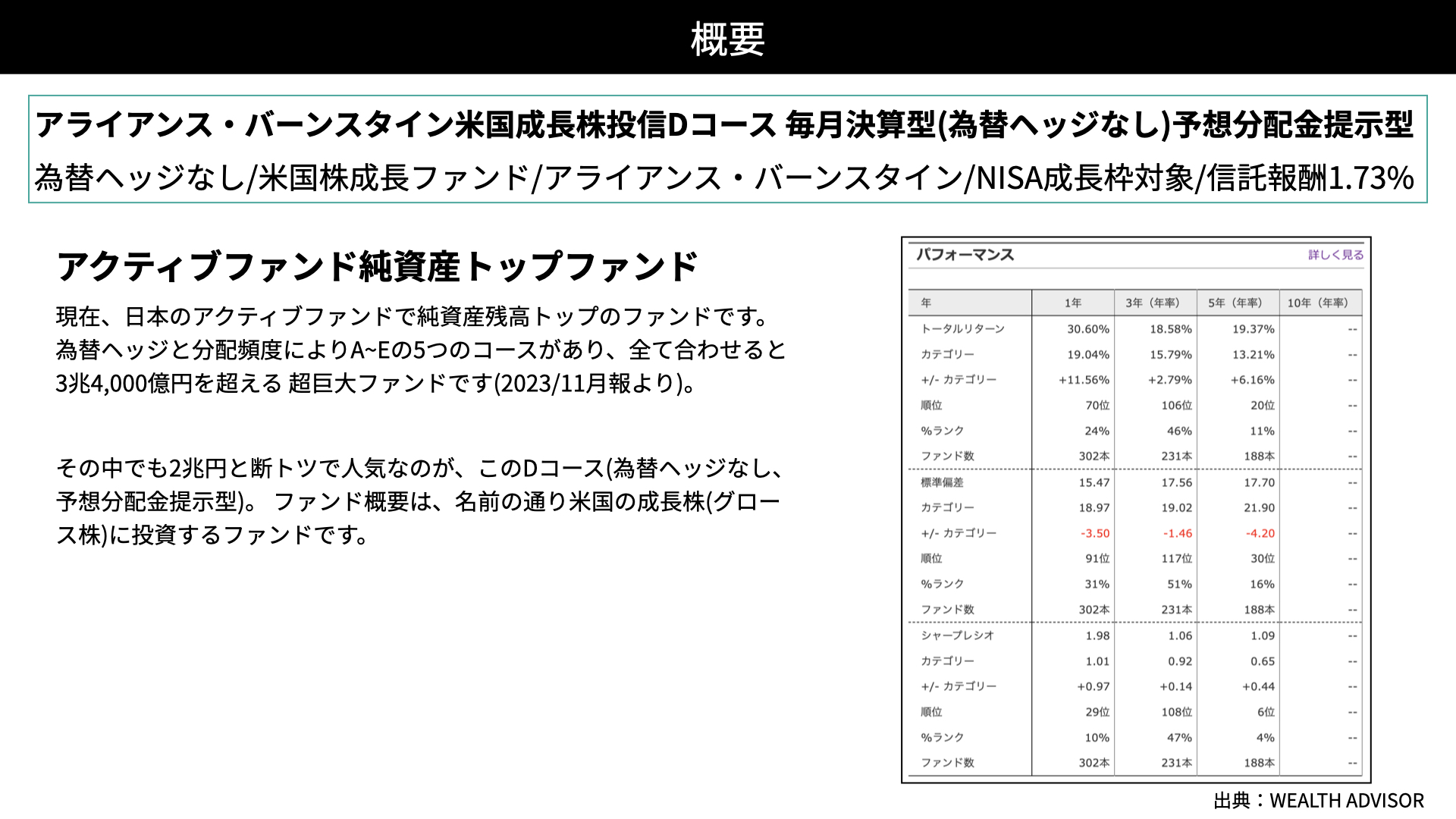

概要として、アライアンス・バーンスタインの米国成長株投資Dコース、為替ヘッジなし、米国の成長株に投資したもので、運用会社はアライアンス・バーンスタインです。このファンドの信託報酬率は1.73%で、米国株の信託報酬の平均をやや下回る水準となっています。インデックスに比べると信託報酬が高くはありますが、同アクティブファンドの平均に比べると極端に高いものではありません。

次に、なぜこのアクティブファンドを選んだかをご説明します。このファンドは国内で最大級のファンドで、全てのコースを合わせると3兆4千億円以上の規模を持っています。パフォーマンスについてですが、5年間の平均年率換算でのトータルリターン(分配金+基準価格の上昇)は19.37%で、カテゴリーの平均13.21%を大幅に上回っており、+6.16%です。これは非常に良いパフォーマンスと言えます。

次に標準偏差をご覧ください。カテゴリーの標準偏差は±21.9となっています。これは約68%の確率で、当ファンドの値動きが±21.9%に収まることを表しています。このファンドの標準偏差は±17.7と、カテゴリーよりも-4.2%も低い値となっています。つまり、この投資信託は、値動き(リスク)はカテゴリー比較で±4.2%低く、パフォーマンスは+6.16%と、カテゴリーの中ではかなり良いパフォーマンスの投資信託に見えます。

標準偏差とトータルリターンから導き出されるシャープレシオが1を超えるというのは、投資効率がいい水準となり、人気の理由が垣間見られる状況です。

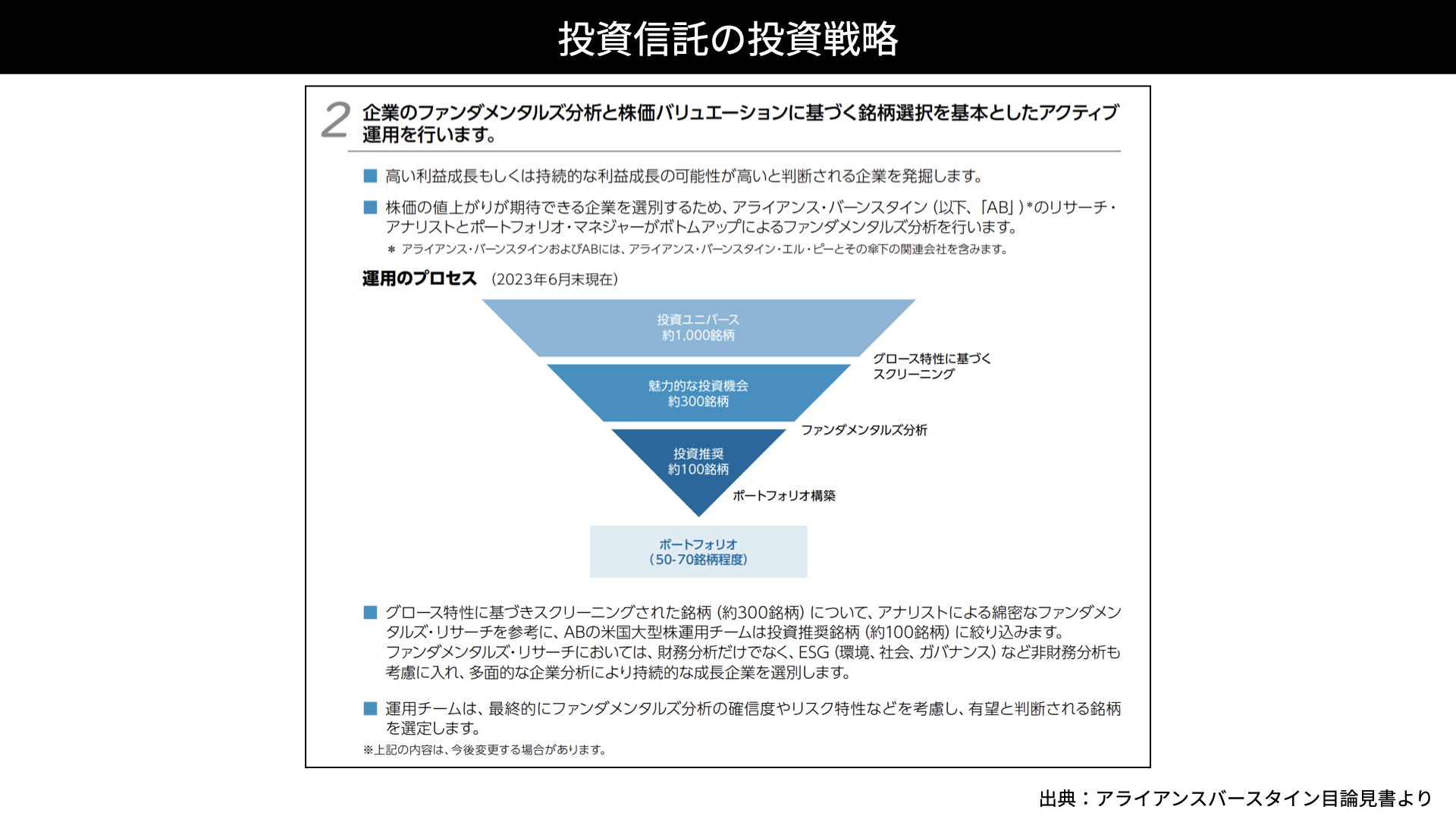

さらに細かく見てみましょう。インデックスファンドを買わず、アクティブファンドを買うとなると、インデックスではない独自戦略を持つことが期待としてあると思いますが、このファンドは企業のファンダメンタルズ(業績など)を分析し、そのうえで業績が良く、かつ株価が割安と見込まれる企業株(バリュエーション)を選択しています。1,000のユニバースの中から成長特性によってスクリーニングをかけ、ファンダメンタルズ分析で絞り込みながら、ポートフォリオを作ったときにどういうバランスになるかを考えつつ、株価のバリュエーションを出すものを買い、最終的には50~70銘柄でポートフォリオを築くことになります。リサーチアナリストが行う企業業績をボトムアップで吸い上げながら選定を行います。個人では難しいこと、ファンドマネージャーに選定能力に期待したい方に適した投信といえそうです。

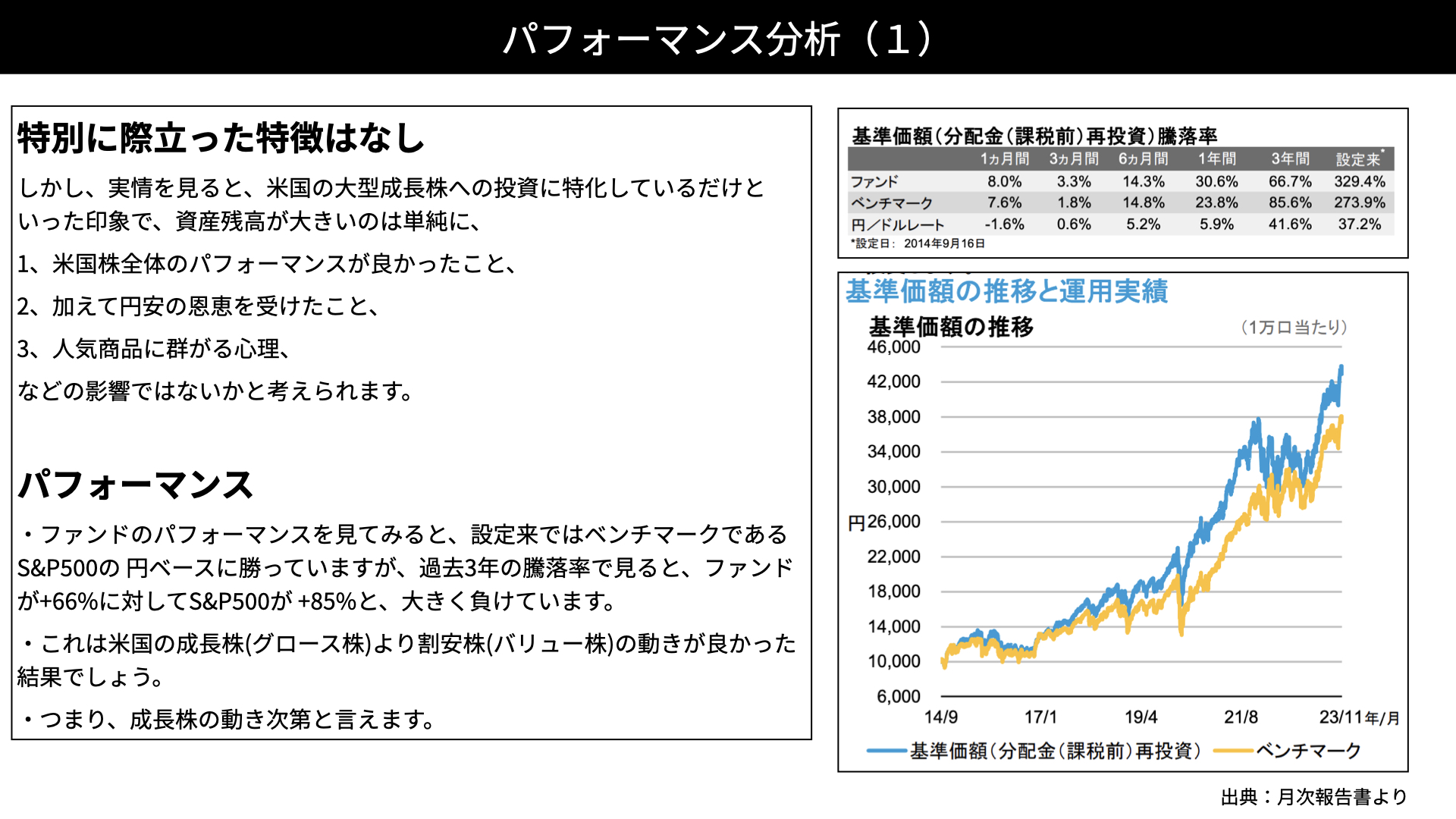

次に、パフォーマンスです。少し辛辣な言い方になりますが、実は特別な際立った特徴はありません。実情を見ると、米国の大型成長株への投資に特化していることが特徴です。純資産価格がここまで大きくなったのは、米国株全体の良好なパフォーマンス、円安の恩恵、人気商品に群がる個人投資家の集団心理が一因と考えられ、特徴が際立っているわけではありませんが、このような理由で資金が流入したのでしょう。

その根拠となるのがパフォーマンスです。カテゴリーで見たものとは異なり、さらに細かく見たものが右上の表です。ベンチマークとは、S&P500の円ベースのものです。ファンドを見ると、3年間で66.7%上昇しているわけですが、円換算では85.6%ということで、S&P500の円建てに負けています。2014年9月からの設定来では、S&P500の円建てを50%上回っている優秀なファンドではありますが、ここ3年間は苦戦していることがわかります。

過去3年間の苦戦の理由が今後も続くのでしょうか。右下のチャートをご覧ください。苦戦の理由は、成長株をより、割安のバリュー株が良かった2022年以降にパフォーマンスがアンダーパフォームしたところでわかります。まさに当ファンドのパフォーマンスは、成長株の動き次第となり、それを超越するような際立った特徴があるとは感じませんでした。

割安株が上がっていく中でも、成長株を保有しつつ、その中から優れた銘柄を選んでオーバーパフォームするようであれば、際立った特徴となります。しかし、このファンドはマーケットと同様にアンダーパフォームしていることから、そこまで特徴がないという印象です。

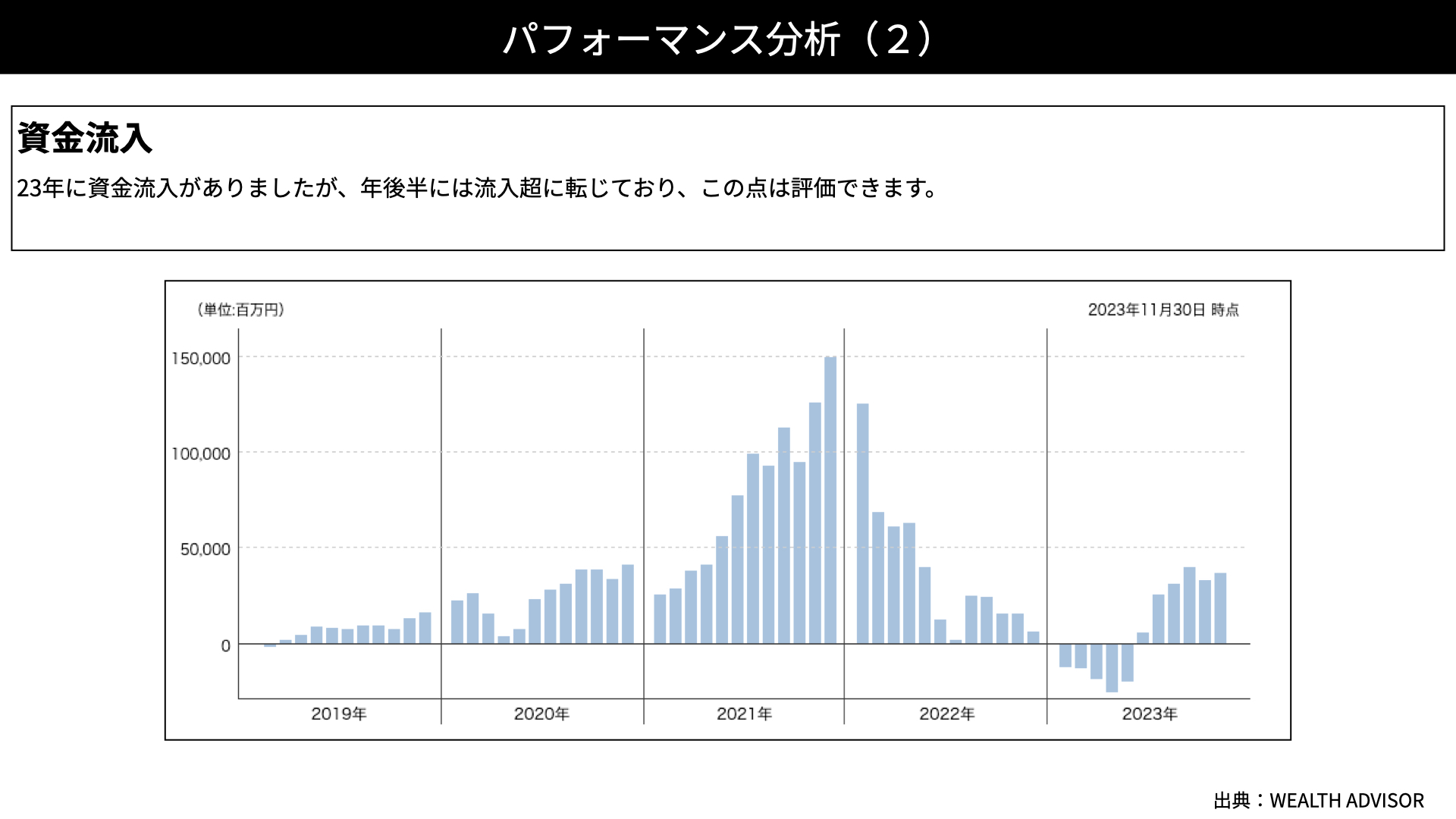

2つ目のポイントは資金の流出入です。ファンドに対する資金流入を見ると、21年の成長株が上がった際には一気に資金が増加しましたが、2022年に入ると伸び悩みました。23年は前半に成長株への不安が高まったことから資金の流出が増えていましたが、後半には持ち直しています。

多くのファンドでは大きく資金流出している中、安定して推移していると言えます。これは当ファンドの良い点だと言えます。資金流入が安定しているということは、ファンドマネージャーがバリエーションで安い株を買う、投資信託の評価が上がりやすい状況のため、良い状態だと言えます。

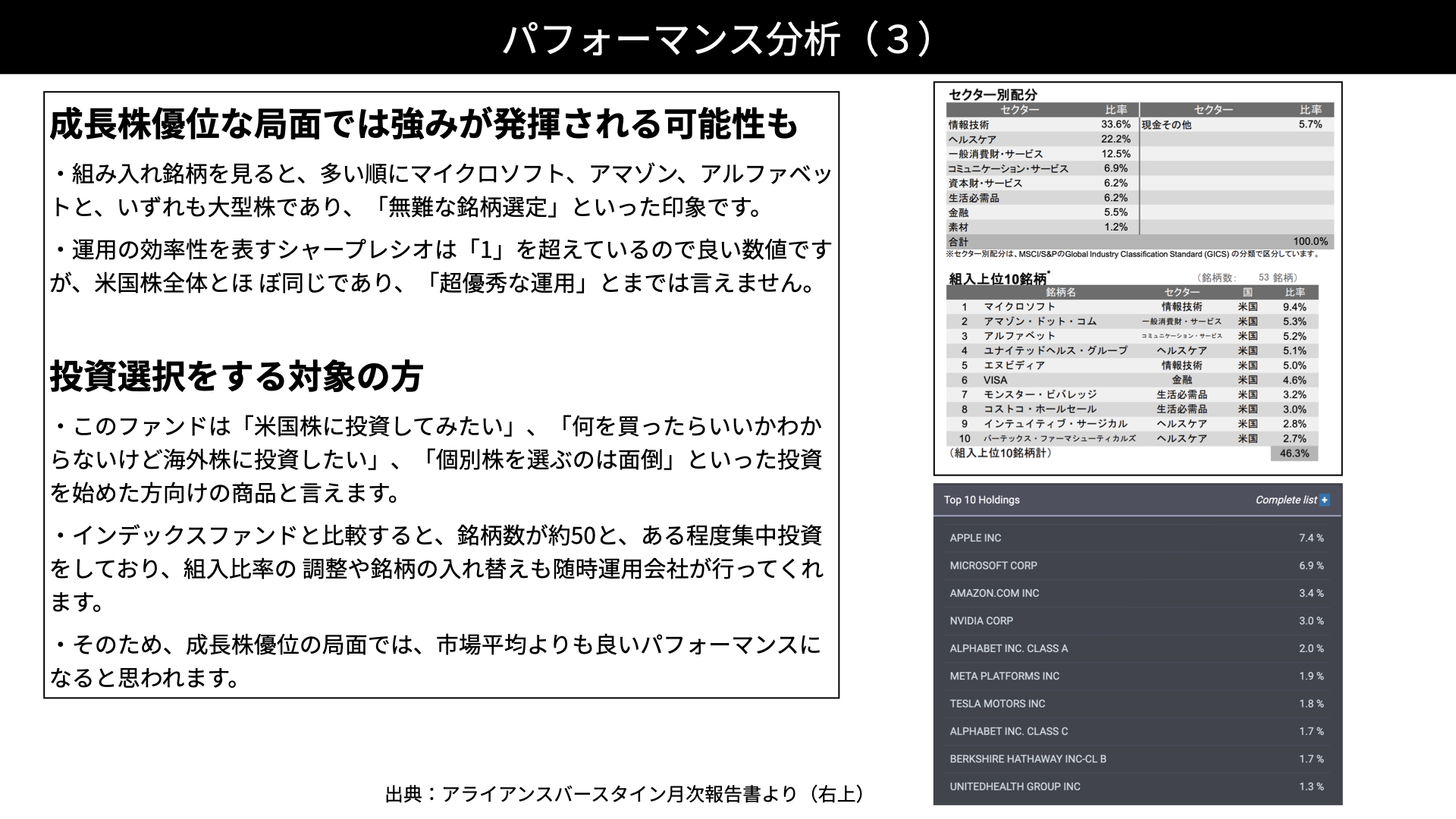

3つ目です。このファンドは、成長株優位な局面では強みが発揮される可能性があります。具体的に組入れ銘柄を見ると、上位のMicrosoft、Amazon、Alphabetを見ると、9.4%、5.3%、5.2%とかなり多めに入っています。S&P500のインデックスを見ても、Appleが7.4%、Microsoftが6.9%、Amazonが3.4%のため、上位に振り分けている割合が多く、無難な銘柄選定といった印象です。

運用の効率性を表すシャープレシオは1を超えており、良い数値ではありますが、超優秀とまでは言えない状況です。

では、このファンドを選択する方はどういった方がいいのでしょうか。例えば米国株に投資したい、何を買ったらいいかわからないけど海外株に投資したい、個別株を選ぶのは面倒なのでファンドマネージャーに任せたいといった方向けの商品だと言えるでしょう。資金流入が多いので、今後パフォーマンスの改善が見込まれる可能性もあります。

インデックスファンドと比較すると、銘柄数が50とある程度集中投資をしており、組入比率、銘柄の入れ替えなども運用会社が行ってくれるところに、まず魅力を感じている方は選択対象となるでしょう。

ただ、成長株優位な局面が続くと感じられた方が投資すべきかもしれません。今後はグロースよりもバリューだと考える方にとっては、局面次第ではアンダーパフォームが続く可能性があると理解したうえで分析していただければと思います。

こちらを踏まえ、評価は3つ星(最大5つ星)となります。当当信託は、人気があり、知名度もあり、多くの方が投資をされている銘柄です。無難な銘柄選定のため、マーケットが大きく上昇する局面では追随する、プラスアルファが見込めることがありますが、グロースが厳しい局面ではベンチーマークを下回ることも十分にあります。今現状のバリュエーションなどとマーケット見通しを含めて考えても評価がそこまで高くないと考えられます。

また、銘柄選定が無難だとお伝えしていますが、特別な銘柄を選んでいる様子が見られませんでしたので、3つ星と判断しました。

こちらの『投資信託マラソン』では、投資信託のアクティブファンドを今後もご紹介させていただきます。ファンドのパフォーマンスだけでは見えないことをお伝えしつつ、皆さんのお役に立てればと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

先週、米経済で景気減速傾向が見られました。しかし、S&P500は堅調に推移しています。ただ、今週材料次 …

年末の米S&P500について、最近は多くの大手金融機関が見通しを上方修正しています。例えば、ゴールドマ …

先週の米国市場は、モヤモヤした市場展開が続いています。米国では、企業決算が一段落し、先週の注目は景気動向はどう …

先週発表されたアメリカの経済指標には、幾つか経済減速を示す内容が確認できました。一方で、株式市場はさほど影響を …

先週は、米経済指標があまり好調でなかったことを受け利下げ期待が台頭しました。今年9月の利下げ予想が60%を超え …

米国株の決算発表では好決算が続き、株価も好調に推移しています。先週、ナスダックは1.43%、ダウは1.14%、 …

ここ最近、「ファミリーオフィス」という言葉を、新聞や雑誌記事などで見かけることも多くなってきました。そこでは、 …

本日はテーマは米国株です。先週は、米国株で下落が続きました。今回の下落も、通常の調整なのか、それとも、まだまだ …

12日からアメリカの決算発表がスタートし、アメリカのJPモルガン、シティグループ、ウェルズ・ファーゴなど大手金 …

金(ゴールド)の国際価格が急上昇し、1トロイオンスあたり2,300ドルを超える史上最高値を記録しました。金は従 …

最近、中東情勢の緊張と原油価格の上昇によってリスクオフムードが高まり、日経平均ボラティリティ・インデックス(日 …

本日のテーマは米国株です。12日から米国金融機関を中心に、2024年度第1Qの決算発表がスタートします。 今年 …

2024年に入ってから、NISA(少額投資非課税制度)の利用が大幅に拡大しました。本記事ではまず、NISA口座 …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …