前回記事にて、株価の下落局面では、株式のポートフォリオに対して、債券と現金のどちらを組み入れるべきかをお伝えしました。

最近では、S&P500が9月に下落するのではないかといったレポートや、また、週末には、バンク・オブ・アメリカやドイチェバンクが今後の株価見通しが難しいといった内容のレポートを出してきたということもあり、市場に下落を見通す投資家が徐々に増えつつあります。このよな状況下でもS&P500に投資すべきか、タイミングをどうしたものかと悩んでいる方もいらっしゃるのではないかと思います。

もちろん、米株は短期的に軟調な局面があってたとしても、基本的には成長率が圧倒的に高く、資産形成において欠かせないマーケットです。「下がるかもしれない」とタイミングを図るばかりに、いつまでも投資できないと投資機会を逃してしまうかもしれません。

そこで今回は、保有している米株の資産を守っていくためにどのようなポートフォリオでリバランスをしたりすることでリスクは回避できるかをお話していきたいと思います。

[ 目次 ]

分析の前に知っていただきたいのは、9月に大きく下落すると言われていることです。モメンタムトレーダーは先週まで強気でしたが、今週以降2週間弱気だとするレポートもよく見られます。

今回、ゴールドマン・サックスも、9月下旬はかなり厳しい状況になるかもしれないとのレポートを出しています。そういったレポートを見て、短期的に厳しいとの意見も聞かれます。

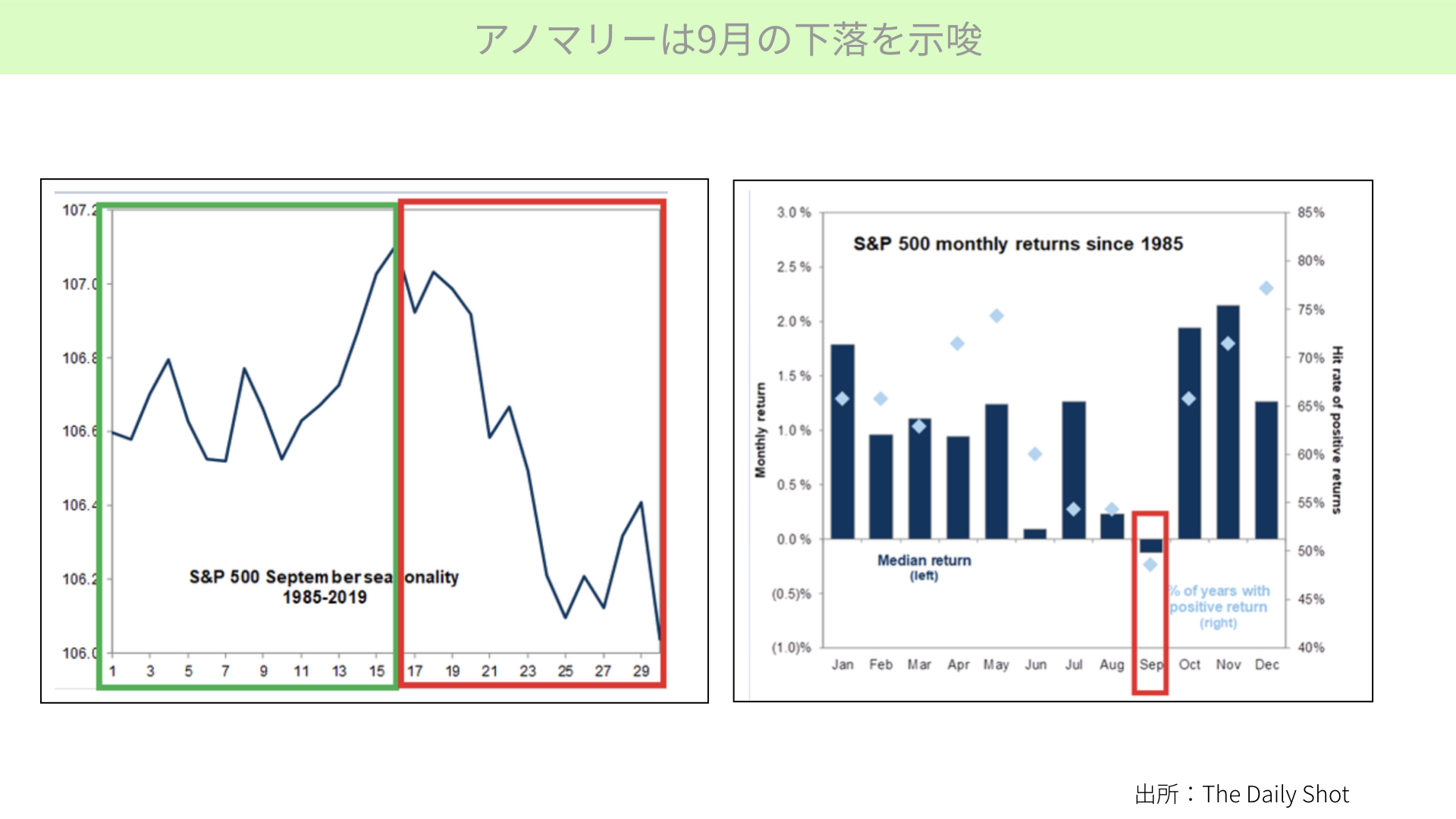

その背景は何でしょうか? 左からは9月1日~9月末にかけて、1985年以降の35年間で、1~15日までは上昇傾向があるものの、一方で15日以降下落傾向があり、9月は月の真ん中が強気で、それ以降は落ちていく傾向が過去35年間あったことが分かります。

右を見ると、1985年からの35年間で見ると、9月だけが平均でマイナスになっていることが分かります。アノマリー的に9月が一番弱いシーズンと言われていますので、今後リスク管理をしていくべきだという見通しが出ているのです。とはいえ、はっきりとした背景は述べられていません。

もちろん、今後も9月は落ちていく可能性があるだろうという、アノマリーを信じて売買をすることも すごく大事であります。

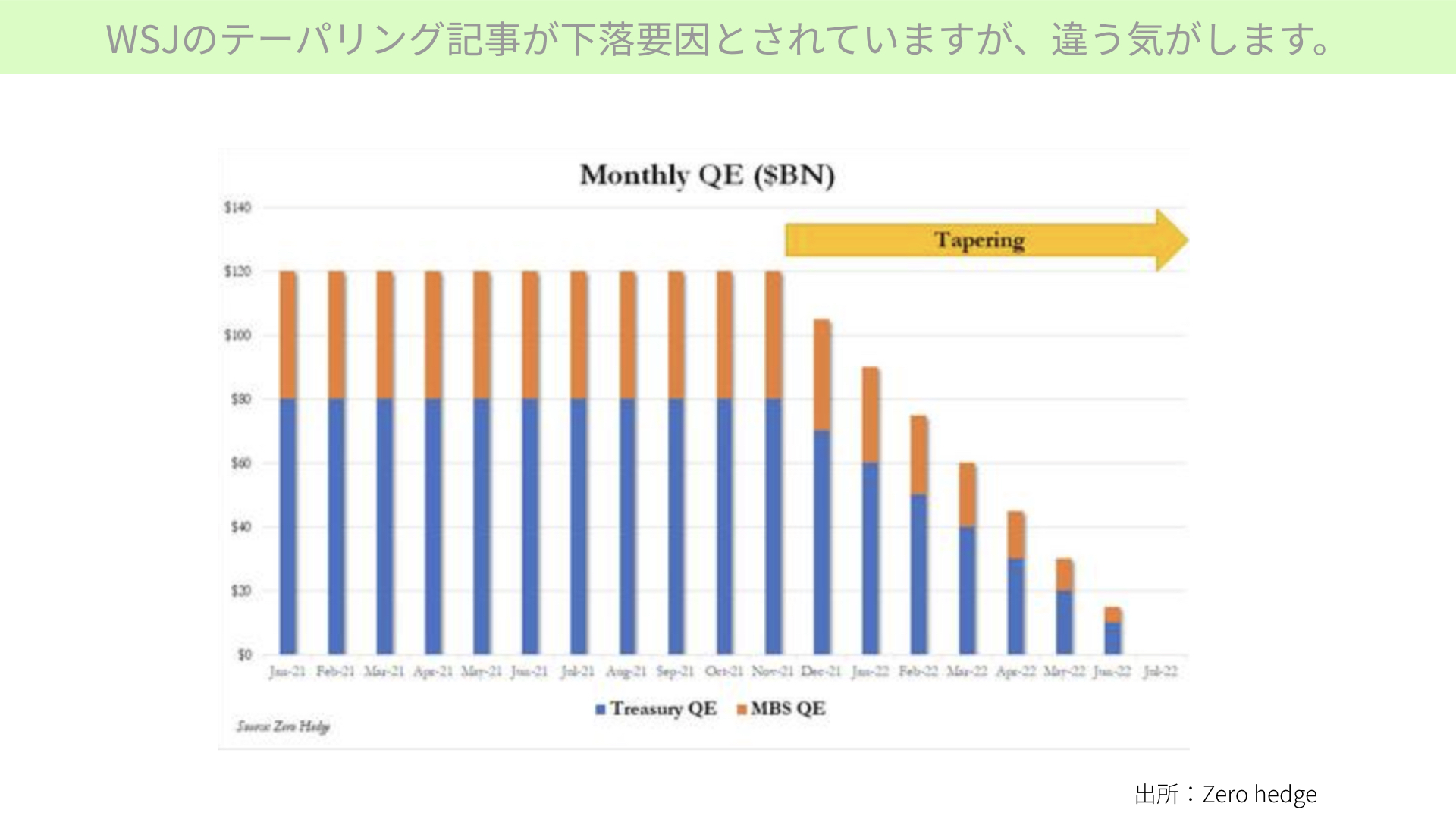

次に、先週末にウォールストリートジャーナルが出した、今後のテーパリングがどうなるのか、かなり強い論調で書いたものを確認しましょう。

テーパリングは11月から発表し、12月から即座にスタートする可能性がすごく高まっているとのことです。いろいろな経済状況、インフレ率があろうとなかろうと、関係なくスタートする素地がそろっていて、テーパリングがスタートする確率がかなり高まっています。短期的にはこれから軟調になっていくのではないかとのことです。

テーパリングは材料視されているの?

ただ、テーパリングは年内のスタートを織り込んでいますので、一つ材料視されているように振舞っているだけかと思います。

例えば、9月末で起こるとすれば、9月末投資信託決算設定が年間14%を占めます。年金基金も含めたリバランスも9月末に結構起こってきますので、ここから売り買いが出てきます。

株価の上昇も今年は絶好調ですから、株を売却して、債券を買う流れが出てくるリバランスは当然見込め、9月末は下がりやすくなるのかと短期的に思うところもあります。

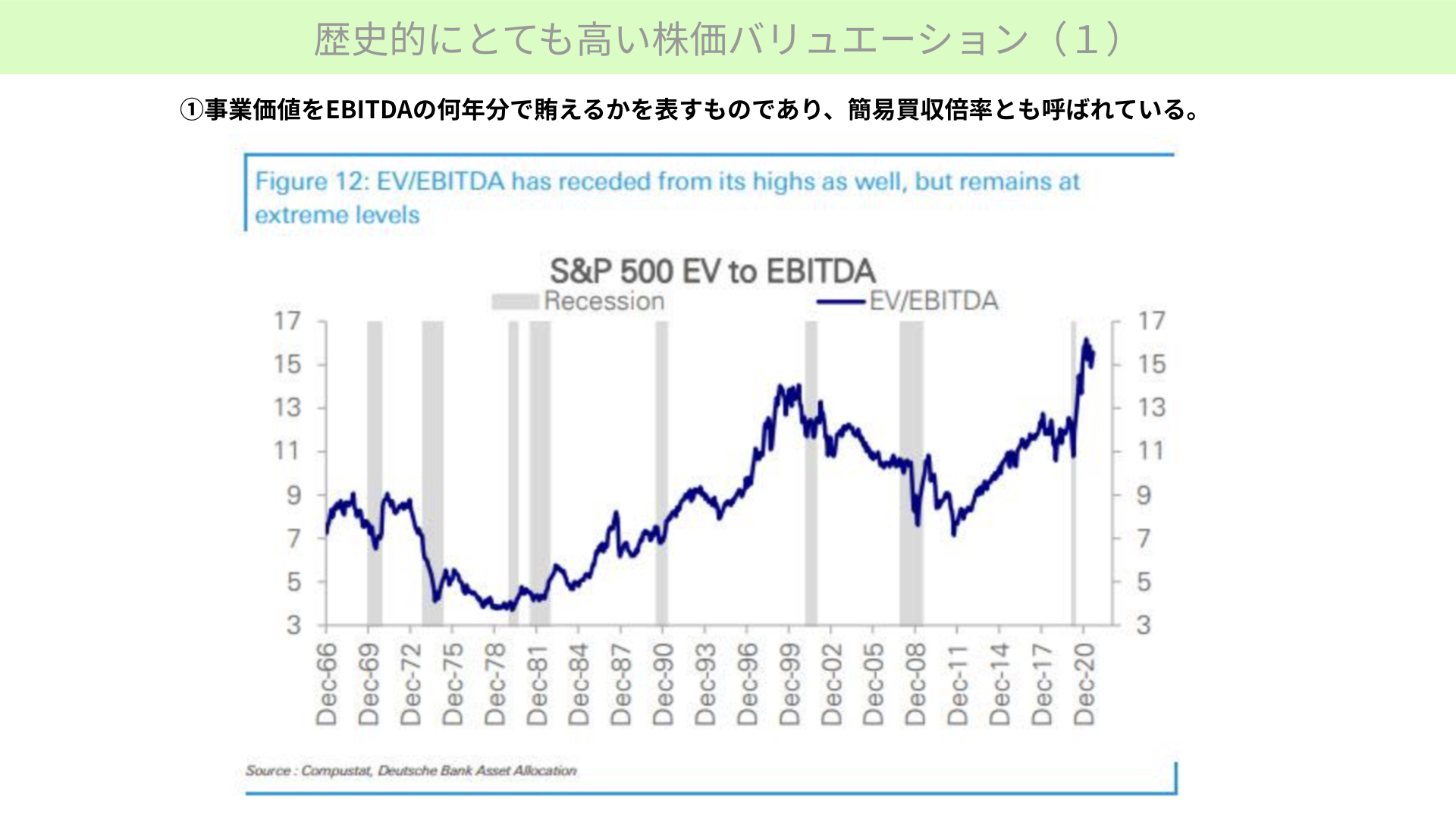

そういった問題にかかわらず、長期的な問題として指摘されていることがあります。企業は最終的に企業業績に収れんしていきます。こちらは少し難しいですが、ドイチェバンクの出したものです。

S&P500に対するEBIT DA、事業価値(営業利益に償却金額を加え、その企業の上場価値(EV)が何倍ぐらいになっているかを見たもの。年間稼ぐ能力に対して何倍の価値で評価されているか)がITバブルを上回る、15倍を超える状態となり、非常に高くなっていると、ドイチェバンクがかなり強い警戒感を示しています。

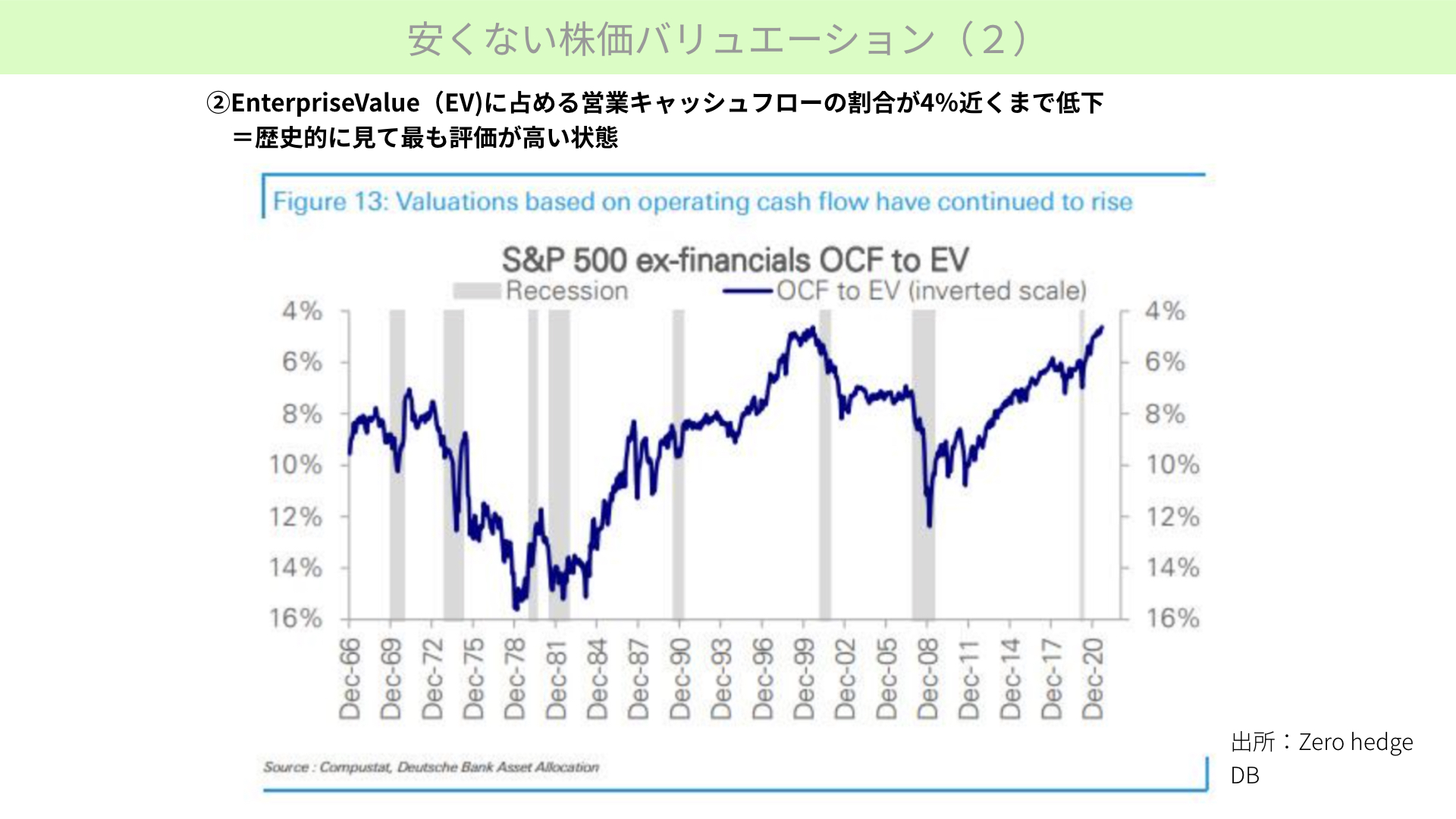

同じように、営業キャッシュフロー(営業から稼ぐ能力)が企業価値、EVに対して5%を切ってきています。企業価値に対する営業キャッシュフローの価値は、5%にしか満たない状況となっています。

このグラフでは上にいけば低くなっているのですが、低くなればなるほど、価値が高く見積もられている状態です。これもITバブル直前を上回るとても高い状態です。

ドイチェバンクのレポートによると、この二つは長期的に効果のある、分析に使えるものだとしています。そういった意味では、今後高いバリュエーションがいつか評価として下がってくる可能性があることに、注意が必要です。

短期的に9月下旬に向けて下がっていくだけではなく、下落が長期化するのではないかと不安を持っている方もいらっしゃるのが、現状だと思います。

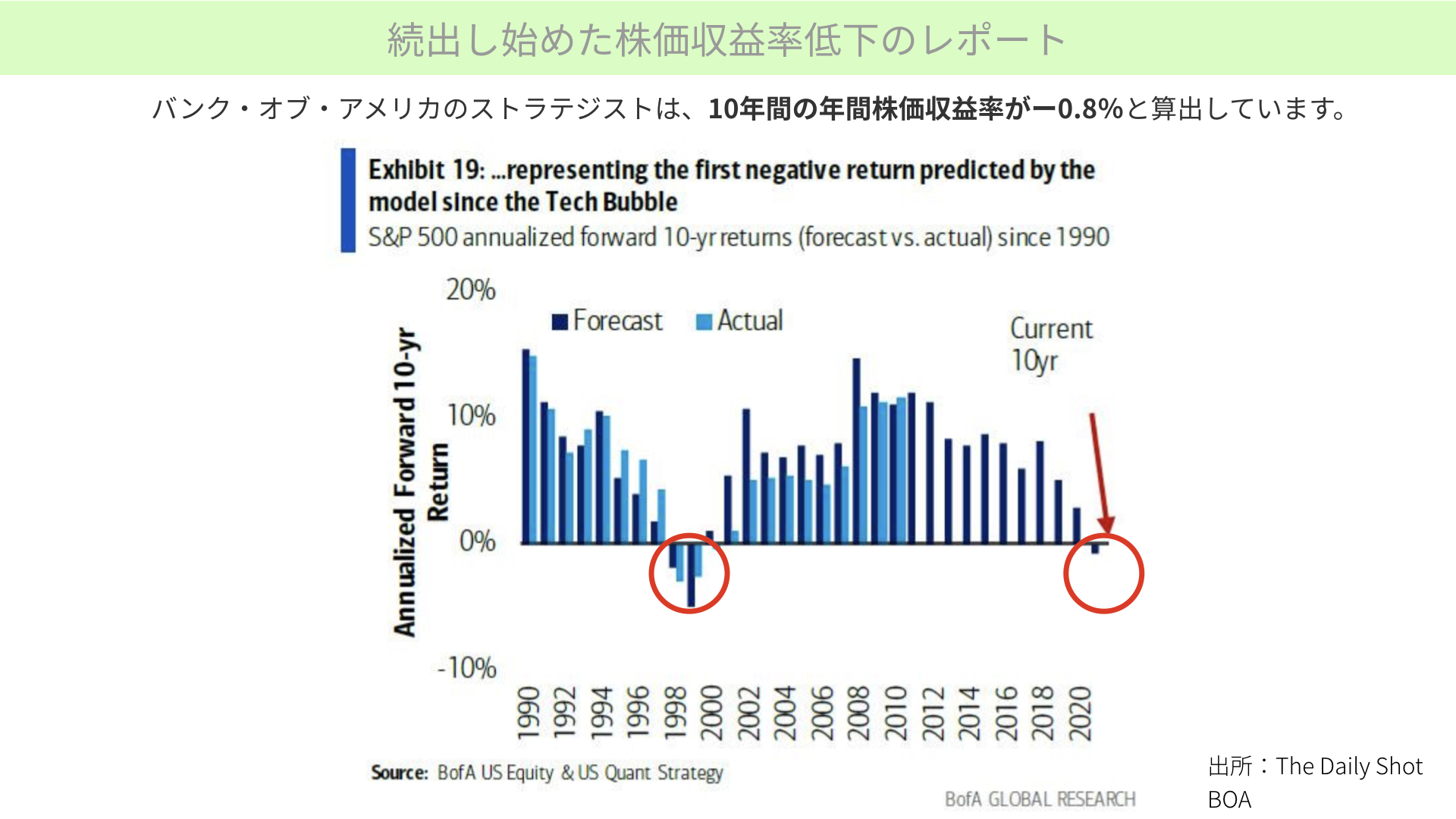

最後にバンク・オブ・アメリカから出たレポートです。Forecast(濃い青)、Actual(水色)です。Forecastは、今後10年間の年平均リターンが何%かを示したもの、10年遅れで計算をしてみた結果がActualです。

見方として一番分かりやすいものは、1999年です。Forecast、年間マイナス5%が今後10年間のリターンとしています。年率マイナス5%ということは、10年間で合計マイナス50%近く、半値程度になると予想しました。実際はそこまでではないものの、マイナス2%だったというのが、1999年となります。

今回、ITバブル以降初めて、10年間平均マイナス0.8%年率で下がっていくだろうと、バンク・オブ・アメリカが出しています。このバリュエーションは、EVやPER、インフレ率など、いろいろなものを加味したもので、かなり精度の高いものです。長期的にS&P500を含めた米株を慎重に考えたレポートとなっています。

こういったものの中身を見ておらず、表面部分だけを見てもかなり不安かと思います。彼らの言っているバリュエーションが高いということについては、私も間違いなくそうだろうと思います。これまでのように、簡単に株価が上がっていく状況ではないだろうと、慎重に考えるべきだと思います。

ただ、冒頭でもお伝えしたように、米株を買わないで資産運用ができるかというと、かなり難しいです。米株は資産運用にとって欠かせないものです。

では、エンジンになり得る米株を、今のタイミングで持った場合、どうやって管理すればいいかについて分析を加えました。

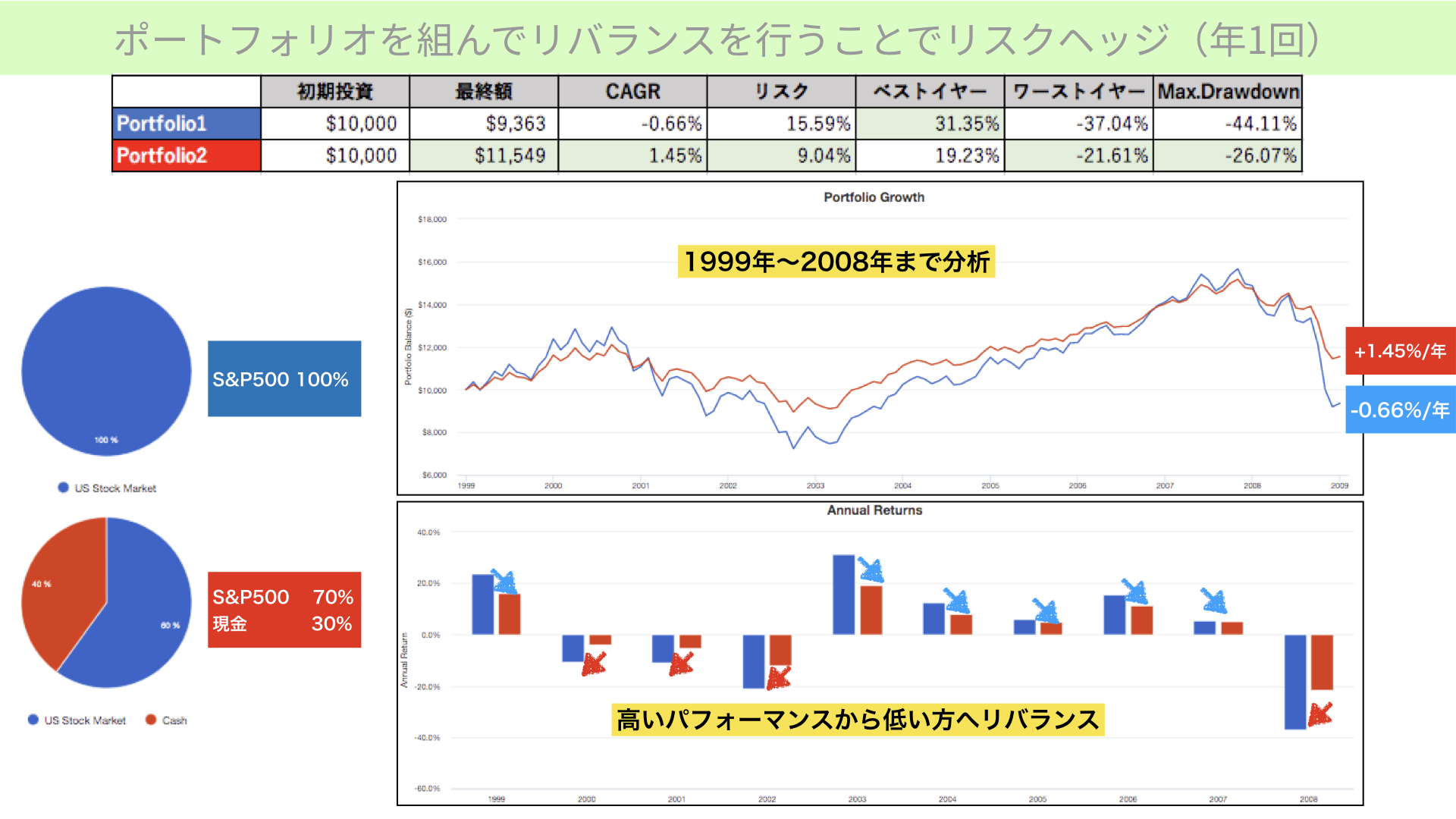

1999年から分析をしたものです。青がS&P500を100パーセント、赤がS&P500を70% 現金を30%としたものです。

青線は99年にマイナス予測で、実際にもマイナスでした。配当分も全て再配当すると、CAGRが年率マイナス0.66%と、Forecastまではいかないものの、実際にマイナスとなっています。

年間変動率は15.59%ととても大きくなっています。10年間投資しても成果は出なかったという状況です。こういったレポートが1999年に出たときもマイナスのForecastが出ています。

今回、2021年に今後10年、マイナス予想のForecastが出ています。こんな状況で投資をしていいのかと悩んでいる方、もしくは投資をしている方がどうするべきか。

例えば、現金を30%持っておき、1年に1回だけ70%よりもS&P500が膨れ上がったら、その分を現金にリバランスする。もしくは、株価が下がって現金が膨らんだら、現金で株を買うと、常に1年に1回70%、30%のポートフォリオに整えるリバランスをしてみましょう。

年に1回、現金30%、S&P500を70%とした場合、どのようなリバランスが起こるかです。 下の方を見ると、10年間の中で株から現金にお金を振り分ける機会は、青矢印で示したように6回あります。

一方で、現金から株に振り分ける赤矢印は4回あります。つまり、10年間のうち6回は米株が強かったのです。Forecastで下がっているとはいえ、6年間は上がっています。そんなときには、上がったものを現金にシフトして7対3に戻します。

リーマンショック直前やITバブル崩壊時は、株価が大きく下がっているため、現金で買い向かい、7対3を整えることを6回と4回に分けて行った場合、結果として、上のようになります。

少ないとはいえ、1年間のリターンが1.45%まで改善し、リスクが9.04%まで改善しています。Max.Drawdownも大きく改善しています。

株式に投資しても、現金をうまく組み合わせ、かつリバランスを行うことで、ポートフォリオを守ることができます。ちなみに、今回は現金だけで比較していますが、普通は債券を組み入れます。

ただ、この債券は金利が大きく10年間で下がっていく局面でしたので、もしも債券を30%持ったり、40%を持ったりしていた場合には、さらに違う結果が出ていたでしょう。

およそ4%後半のリバランスを行えば、リターンが出ていた状況になっていますので、債券を組み入れたから効果があったのではないかという分析にならないよう、今回はあえて現金で分析をしてみました。

先行き見通しが悪い場合でも、株価を買わなければいけない局面があるかと思います。また、すでに保有している場合もあります。そのような時はどうすべきか、それは、債券やCASHを株に対して必ず一定割合持っておきながら、年に1回きっちりリバランスをすることです。

そして、株が下がったときには上がったもに移すリバランス、これが、資産を目減りすることなく守るポイントです。今投資をすべきタイミングか悩んでいる方、投資をしたものの今後不安な方は、ぜひリバランスをしっかり行うこと、また、現金や債券のポジションを持っていただくことで資産は守れます。これを参考に、いろいろなポートフォリオや資産防衛の仕方を研究していただければと思います。

ファミリーオフィスドットコムでは無料で⾃信で⾏っていただける資産管理から、

エキスパートによるオーダーメイド型の資産管理まで、様々なサービスを提供しています。

7月24日のナスダック総合株価指数は前日比3.6%安となり、2022年10月以来、約1年9カ月ぶりの下落率を記 …

7月は、米大統領選の構図が大きく変わりました。民主党のバイデン大統領は11月の大統領選に出馬しないことを表明し …

欧州中央銀行(ECB)は18日、主要政策金利を据え置き、市場の予想通り9月までの様子見を決め込みました。市場の …

6月結果 市場予想 前回 米小売売上高 0.00% -0.30% 0.30% 米国の6月小売売上高が7月1 …

米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500 …

米CPI 6月結果 市場予想 総合CPI前年同月比 3.0% 3.1% 総合CPI前月比 -0.1% 0.1% …

7月10日のS&P500種株価指数は7営業日続伸となり、初めて5,600を上回りました。ハイテク株比率 …

多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特 …

本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表 …

米雇用統計 6月結果 市場予想 非農業部門雇用者数 20.6万人増 19.0万人増 失業率 4.10% 4. …

ISM景気指数(製造業・非製造業) 結果 市場予想 前回 製造業 48.5 49.1 48.7 非製造業 …

富裕層にとって、資産運用は一層重要な課題です。そして、安定したリターンを確保しながらリスクを適切にコントロール …

サマーラリー(Summer Rally)は、株式市場におけるアノマリーの一つで、特に夏季に株価が上昇しやすい現 …

富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築すること …

PCEデフレーターは、米国の個人消費支出(PCE)の価格変動を測定する重要な経済指標です。特に、食品とエネルギ …

資産管理に正しい見積費用はあるのでしょうか? 例えば、資産運用の金融商品だけみても相当数あり、手数料は個別に異 …

ファミリーオフィスをつくりファミリーの資産管理を永続的に成長させる。 これがファミリーオフィスの究極的な目的で …

ファミリーオフィスとは、欧州や米国では広く認知されており、資産管理においてはとても優れたシステムだと周知されて …

ファミリーオフィスに依頼をすると費用が高いのではないかといことを良く質問されます。欧米からスタートしたファミリ …